当香港电讯(06823)、中信国际电讯(01883)、和记电讯(00215)“打成一团” 唯有财报论高低

5G板块热炒了一段时间,港股中国铁塔(00788)以及京信通信(02342)等5G上游企业得到投资者热捧,走势蹭蹭往上走,不过最近有回调的迹象。5G投资机会不仅在上游,下游也有机会,下面我们来聊聊电讯服务供应商。

智通财经APP了解到,继香港电讯(06823)发布业绩之后,2月28日,中信国际电讯(01883)以及和记电讯(00215)也先后公布了2018年的全年业绩,这下香港的三大电讯服务公司的业绩都出炉了。

从2018年单张报表来说,后公布的两家收入表现明显优于香港电讯,中信国际电讯及和记电讯收入增速分别为27.02%及17.18%,而香港电讯仅单位数增长,为6.4%,但净利润表现看,和记电讯最差,净利润下滑幅度达92%,其余两家均录得正向增长。

实际上,从股价趋势性来讲,这三家电讯公司的股价走势均表现不错,特别是香港电讯,作为趋势性投资者来说,香港电讯无疑是最佳的电讯投资标的。但是过去的走势并不代表未来,如今这三家公司均公布了业绩成果,那么下面我们将详细来分析这三家公司业绩情况。

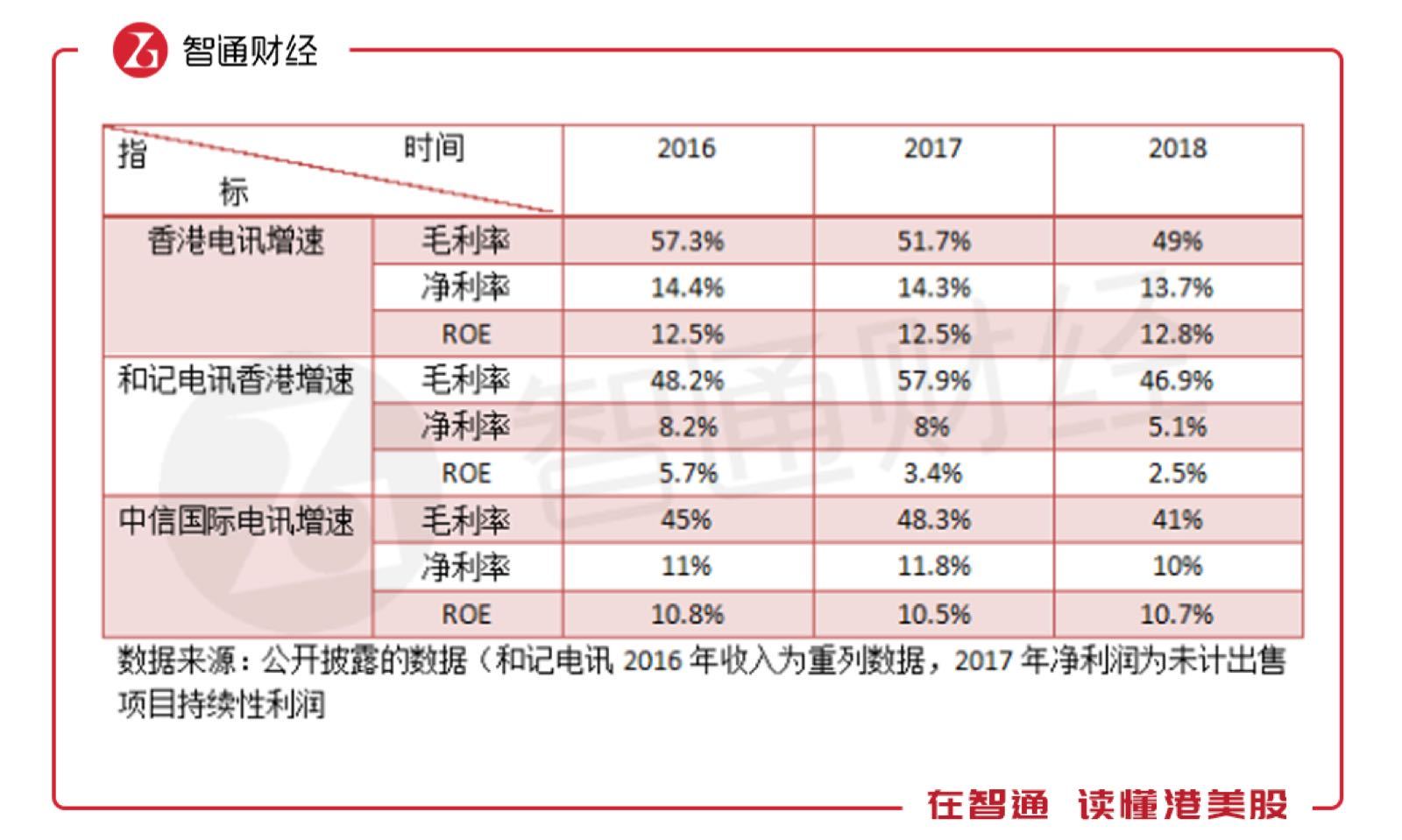

过往三年业绩对比

香港电讯、中信国际电讯及和记电讯均主要为广大人民群众提供流动通讯服务及流通通讯硬件产品(智能手机)服务的企业,市场均主要分布在香港和澳门两个区域,其中香港电讯及和记电讯核心市场在香港,而中信国际电讯核心市场在澳门。

从规模上来讲,香港电讯是最大的,2018年的净资产和收入分别为375.94港元和351.87亿港元,分别是中信国际电讯及和记电讯对应净资产和收入的4.2倍和3.7倍及2.3倍和4.4倍。

规模上的差异会带来一定的竞争差距,以下为智通财经APP整理的上述三家公司过去三年收入及净利润情况:

从过往三年的业绩看,香港电讯及中信国际电讯收入及净利润表现较为稳定的,2016-2017年收入下滑主要是行业问题,不过即便如此,利润仍实现增长。而和记电讯过去三年持续经营净利润一直是双位数往下滑,收入在2016-2017年两年间也呈双位数下滑,远高于其他两家。

值得一提的是,2017年和记电讯出售了固网业务,带来了59.35亿港元的溢利,上述表格扣除了这项出售事项影响,另外出售固网业务后,收入重列为流动通讯服务业务。数据看来,和记电讯出售固网业务后,收入有好转,但持续经营净利润却加大的下滑速度。

从盈利能力看,和记电讯也是拖后腿的,2018年净利率仅为5.1%,而香港电讯及中信国际电讯分别为13.7%和10%,且往年均维持的很稳定。从股东回报上看,和记电讯也是最低的,2018年仅为2.5%,而香港电讯及中信国际电讯分别为12.8%和10.7%。

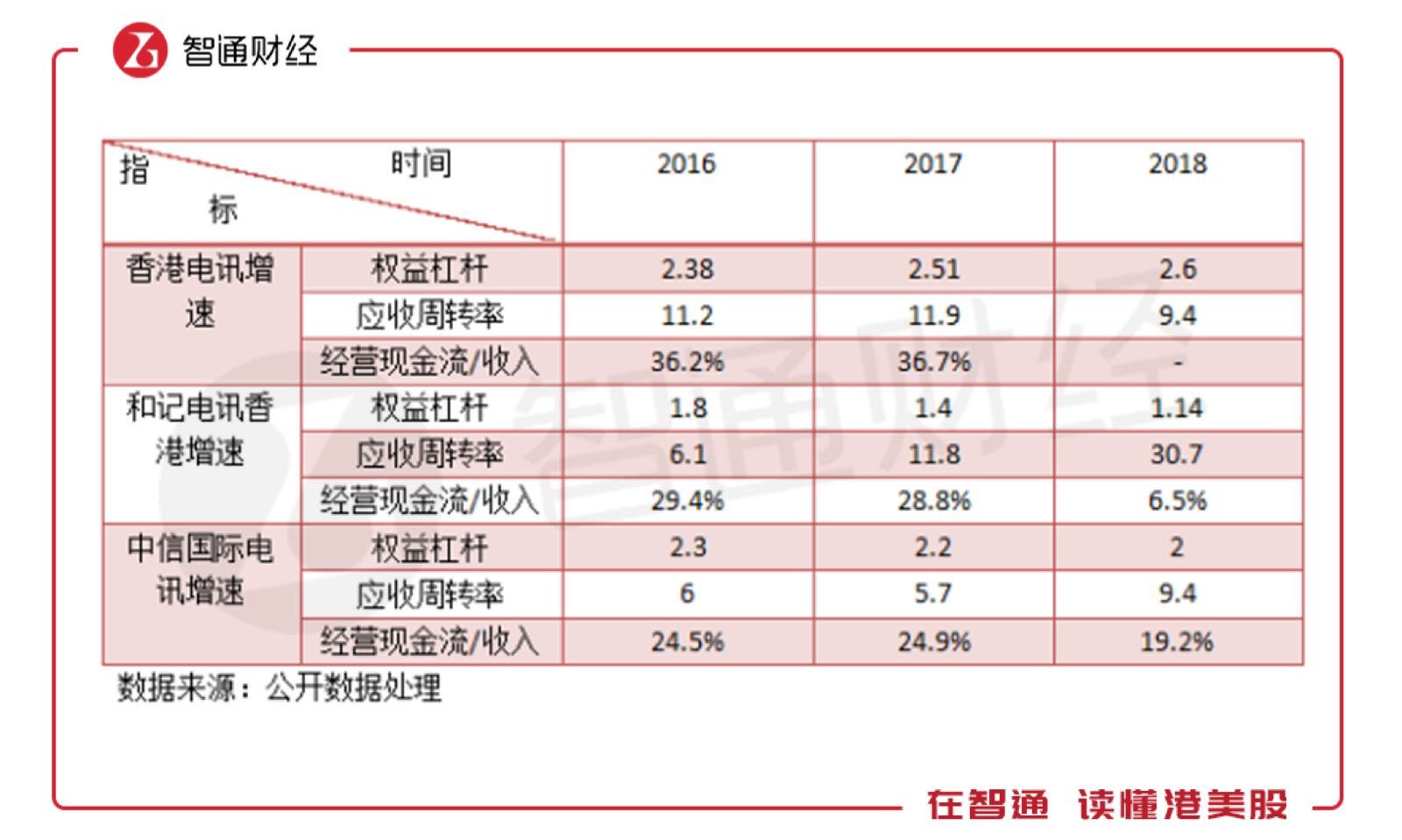

以下为智通财经APP整理的上述三家公司过去三年各项盈利指标情况:

过往三年,香港电讯无论是在业绩增速上,还是盈利指标上都明显强于其余两家,不过中信国际电讯维持较为稳定的业绩及盈利水平,2018年收入增速提速,而规模比香港电讯小得多,未来的增速水平仍可能实现双位数的增长。相对而言,和记电讯就有点差了,其2019年利润表现仍需要观察,或存在持续下滑的可能性。

三家公司的业务分析

具体来看,我们先瞧瞧香港电讯。

香港电讯的收入主要为电讯服务和流动通讯业务,其中收入大头为电讯服务,2018年该项收入占比61.9%。2018年该公司的电讯服务及流动通讯业务收入同比增长分别为1%和14%,其中流动通讯业务中的硬件产品销售57.57亿港元,同比增长39%,占比总收入16.4%。

该公司的两大业务的盈利水平还是有差异的,根据其年报数据,电讯服务的EBITDA为82.04亿港元,利润率37.8%,流动通讯EBITDA为49.59亿港元,利润率35.4%,其中流动通讯服务利润率为36%,而流动产品则是连年亏损,2018年EBITDA亏损0.75亿港元。

香港电讯的硬件产品收入虽然录得高增长,但连续两年亏损,并没有给其盈利带来贡献,不过也没有给其盈利带来多大的负担,该项收入未来或继续提供收入增长贡献。

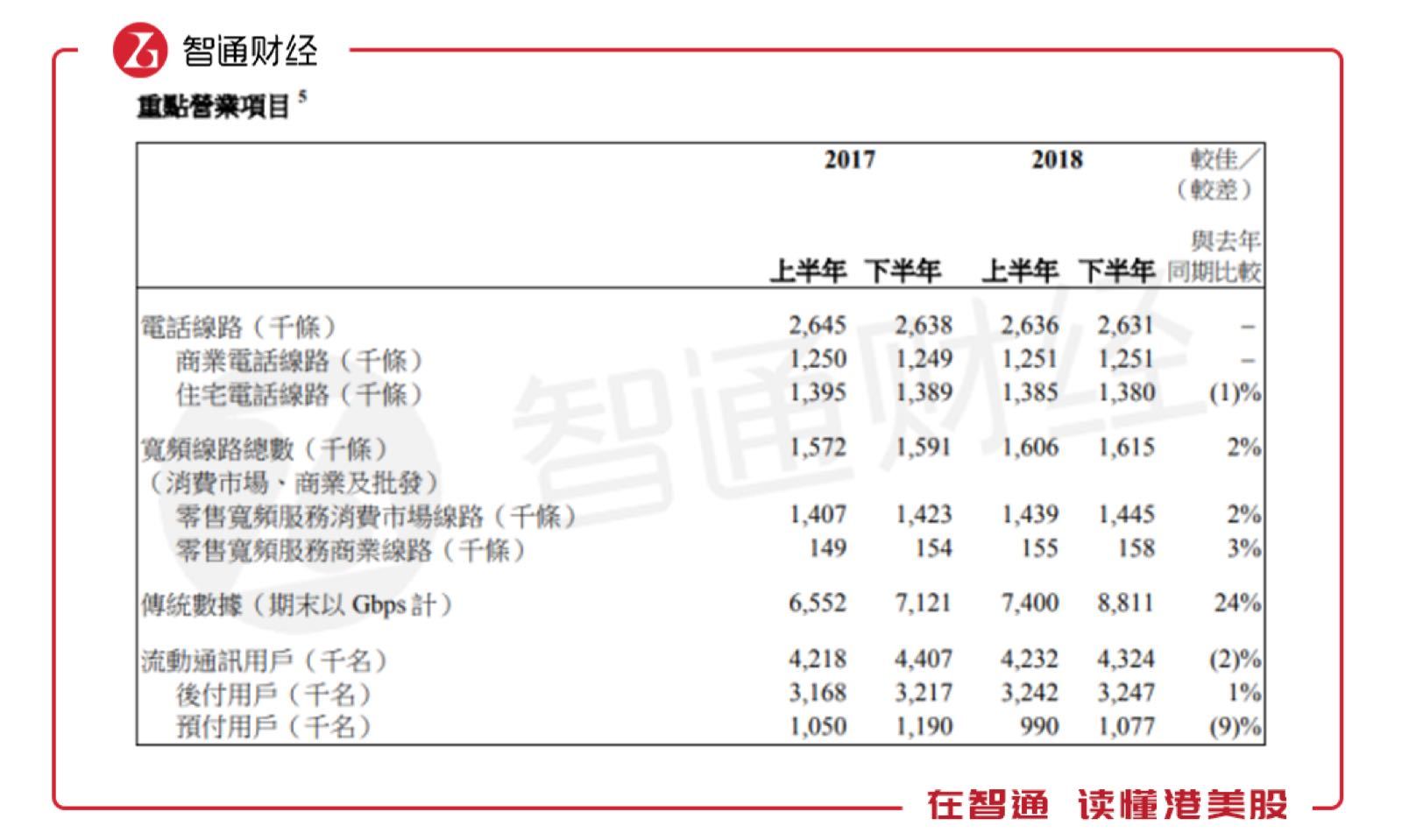

运营数据上,2018年该公司拥有电话路线263.1万条,同比减少了7条,宽频线路161.5万条,同比增加了2.4万条,拥有流通通讯用户432.4万户,同比减少8.3万户,其中预付用户107.7万户,同比减少11.3万户。该公司期间后付的客户每名客户平均消费额(ARPU)为198 港元。

图片来源:香港电讯2018年报

此外香港电讯的主要市场在香港,2018年香港收入297.4亿港元,同比增长7.4%,占比收入84.5%,该公司内地、台湾及澳门也有业务分布,但收入占比较低,合计占比仅为1.4%。

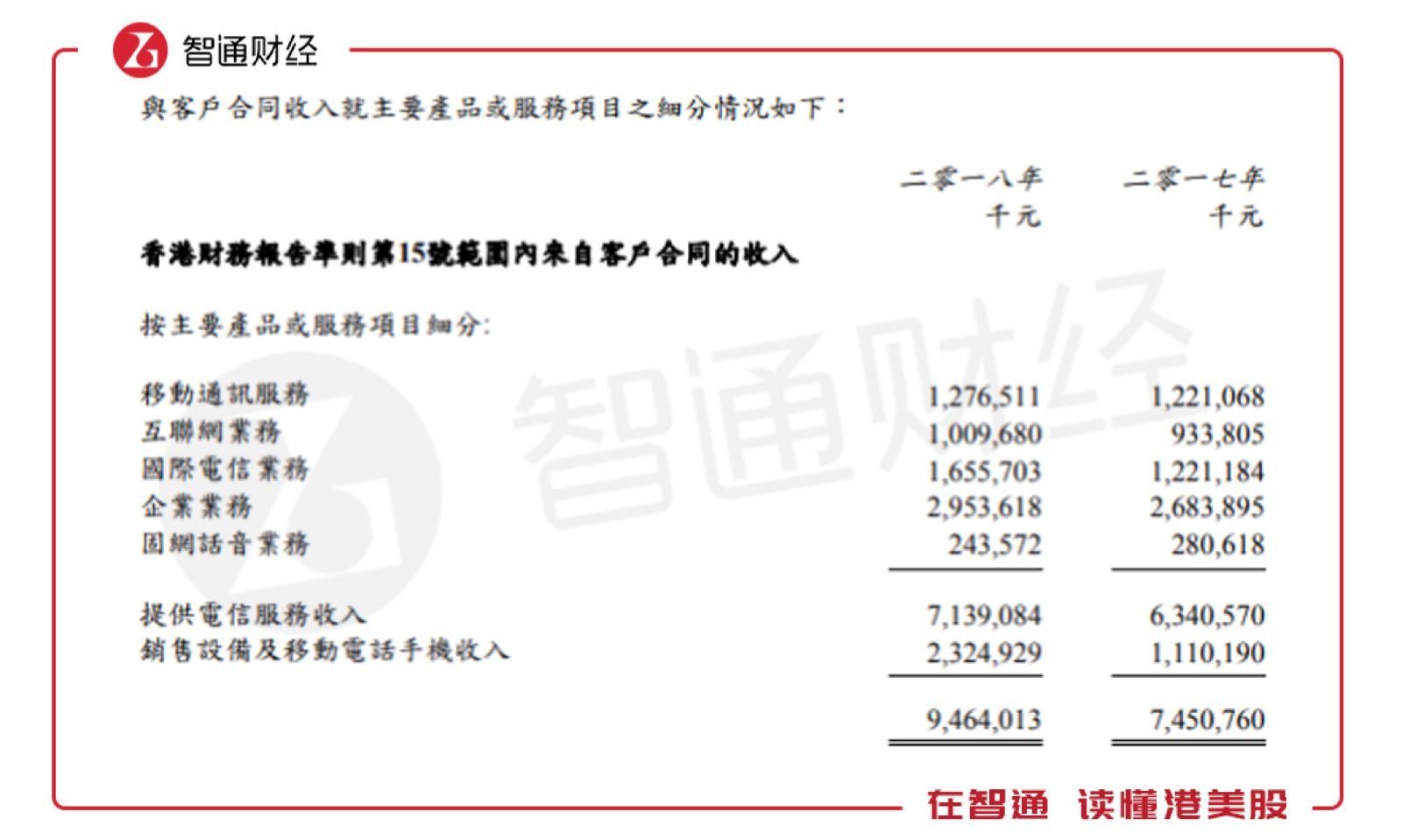

其次再谈中信国际电讯,该公司业务主要有移动通讯服务、互联网业务、国际电信业务、企业业务、固网话音业务以及移动手机硬件业务,其中前五大业务称为提供电信服务业务。2018年,该公司的电讯服务业务收入71.39亿港元,同比增长12.6%,占比收入75.4%,而硬件设备收入23.25亿港元,同比增长109%,占比收入24.6%。

以下为中信国际电讯具体收入构成情况:

图片来源:中信国际电讯2018年报

中信国际电讯主要市场在澳门,于澳门电讯作为主要经营实体,2018年澳门收入46.79亿港元,同比增长35%,收入占比49.4%,第二大市场是香港,收入32.626亿港元,同比增长17%,收入占比34.5%。此外,该公司在新加坡及中国内地均有业务分布,但占比较低。

该公司没有透露各项业务的盈利情况,不过从上文的分析中,可以大概知道要比香港电讯弱一些。在运营数据上,截至2018年,中信国际电讯整体用户95.3万户,同比减少1.75万户,基本为4G用户,该公司占澳门移动市场份额约43.7%,占澳门移动市场的4G用户市场份额约46.3%。

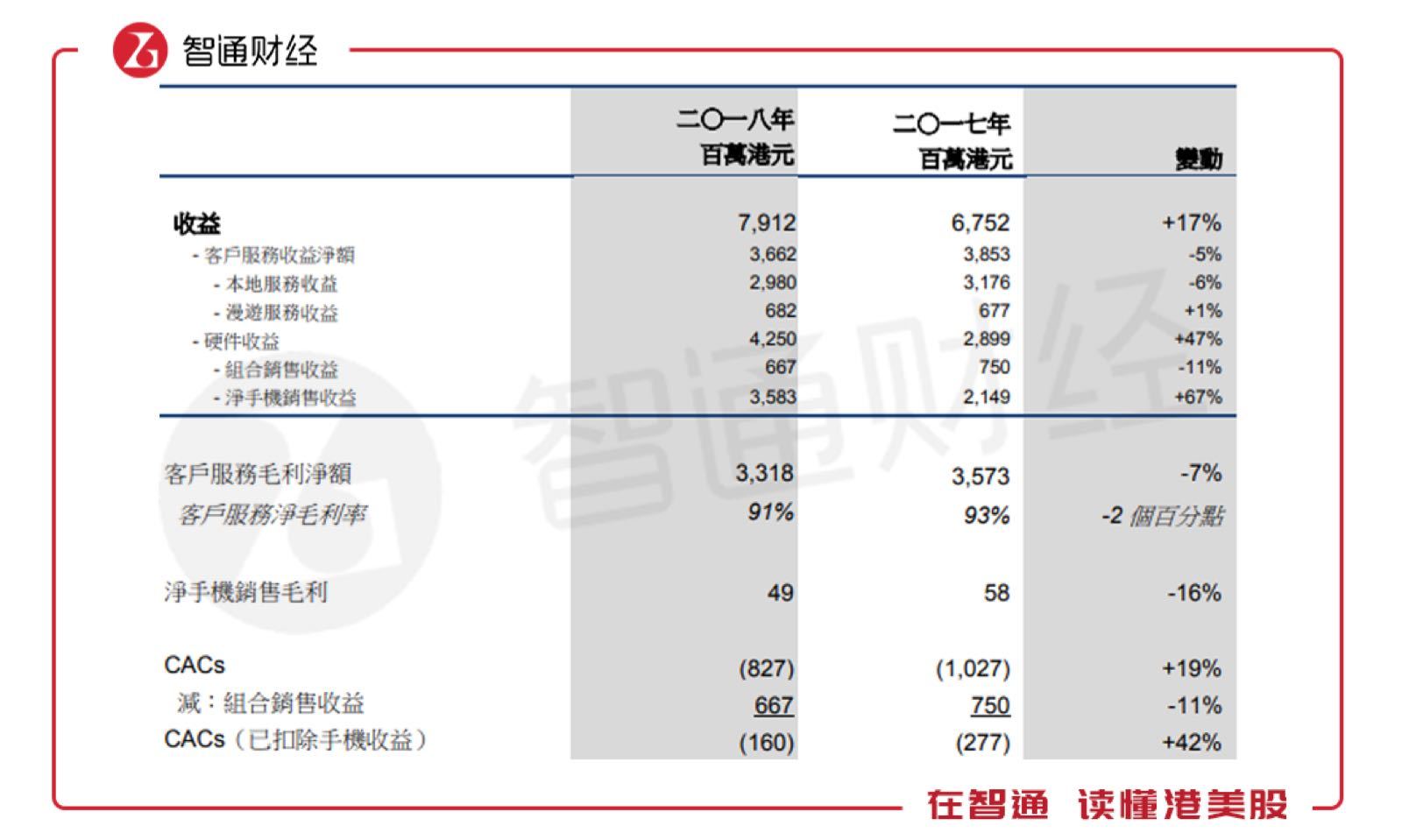

最后是和记电讯,该公司2017年出售固网业务后,目前的收入分录仅剩下流动服务业务,2018年收入构成也出现了一些新变化。过去,该公司的主要收入是客户服务业务,2018年硬件收入占了大头,收入为42.5亿港元,同比增长47%,收入占比53.7%。期间,该公司的客户服务收入下滑了5%,收入增长贡献基本靠硬件产品拉起来的。

以下为该公司收入构成情况:

图片来源:和记电讯2018年报

从盈利水平看,该公司客户服务的毛利率很高,2018年该业务毛利33.18亿港元,毛利率达91%,2017年也达到93%,而手机硬件产品毛利率很低,2018年毛利为0.49亿港元,毛利率仅为1.4%。参照香港电讯的硬件盈利水平,微薄盈利或是不盈利是该行业参与硬件销售的水平。

在运营数据上,2018年该公司的客户总人数为327.6万户,同比减少5.2万户,其中预缴客户人数177.7万户,同比减少6.4万户,不过后缴客户人数增加了1.2万户,平均每月后缴客户流失率在1.3%的水平。2018年后缴总ARPU为219港元,同比下滑5%,净ARPU为186港元,同比下滑6%。

哪家更值得投资

上文分别阐述了三家电讯服务公司在业绩上,盈利上的对比,以及这些公司分别在各项业务的增长、业务盈利水平和运营数据差异,孰优孰劣一目了然。其实作为投资者而言,除了业绩及业务表现要好,现金流也是非常重要的,因为业绩可以通过某种手段提高,特别是净利润,但现金流却是实实在在的。

以下为智通财经APP整理的上述三家公司在过去三年现金流及应收回转状况:

过往三年,香港电讯杠杆倍数最大,2018年杠杆为2.6倍,负债率为62%,而和记电讯杠杆逐年减小,到2018年负债率仅为12%,可见该公司太过于保守,中信国际电讯维持在50%左右的负债率水平。

香港电讯和中信国际电讯这两家现金流较为稳定,和记电讯2018年变动比较大,其期间经营现金流净额为5.17亿港元,同比下滑达73%,占比收入6.5%,占比下滑22.3%。2018年和记电讯应收周转率很高,但经营现金流净额却很低,这有点说不过去了。

综合数据看,现金流表现最佳的为香港电讯、其次为中信国际电讯,最后是和记电讯。其实和记电讯账上资金挺充裕的,2018年现金及等价物为95.55亿港元,主要是2017年出售固网获得的142.44亿港元的现金。若扣去出售事项,该公司就得要去借债了,不过以该公司杠杆情况,借债空间还是挺大的。

综上内容,通过对香港电讯、中信国际电讯以及和记电讯在过往三年各项指标对比,我们相信历史是正确的,投资者未来仍大概率会选择投香港电讯一票。

扫码下载智通APP

扫码下载智通APP