国君:京东(JD.US)Q4业绩超预期,电商业务稳步增长

本文来自微信公众号“猛哥看商业”,作者訾猛、张睿等。

投资建议

投资建议:公司业绩超出预期,电商业务稳步增长,商城盈利能力持续提升,架构调整全面升级,开放赋能潜力巨大。建议布局!

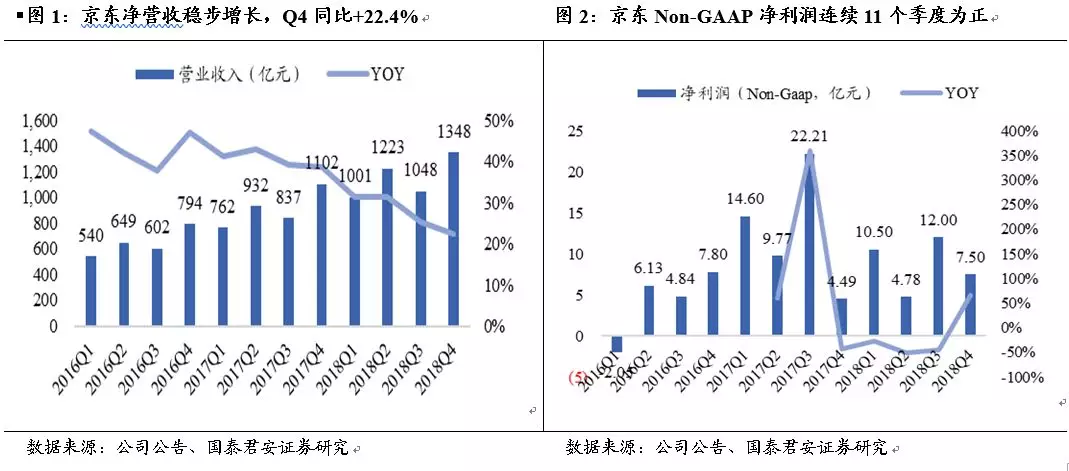

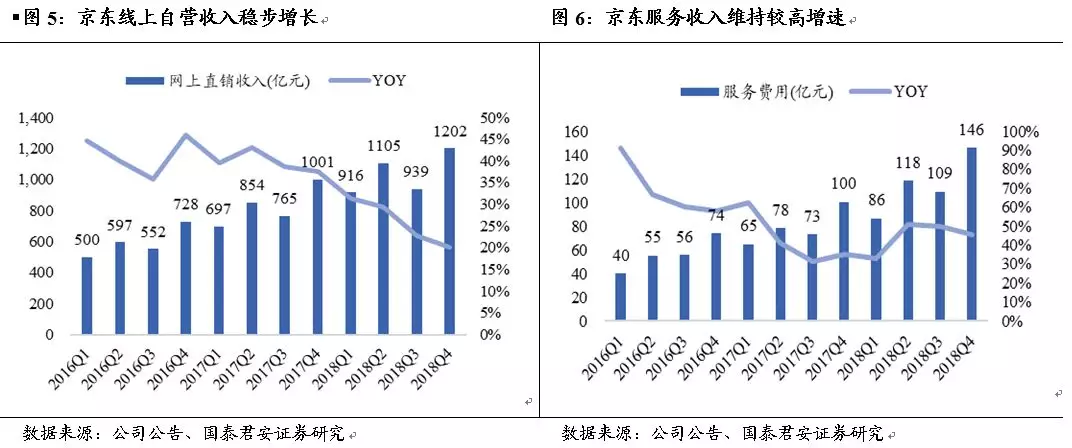

业务概览:公司2018Q4净收入1348亿元,同比+22.4%,GMV达到5144亿元,同比+27.5%。其中,网上直销收入/服务收入分别为1202/146亿元,同比+20.0%/+45.7%,2018全年服务收入同比+51%。2018Q4 Non-GAAP归母净利润7.5亿元,同比+66.9%,GAAP归母净利-48亿元,主要是长期投资公允价值变动导致。2018Q4京东商城经营利润率1.1%,同比+0.5pct。年活跃用户达到3.053亿,同比+4.4%,2018Q3/Q4季度活跃用户同比+20%/+22%。预计2019Q1净收入为1180亿-1,220亿元 ,同比+18%-22% 。

营收增速放缓,商城盈利能力增强。公司2018年全年实现营收4620亿元,同比+27.5%;GMV为16,768亿元,同比+29.5%;京东商城经营利润率1.6%,同比+0.2pct。GAAP和Non-GAAP归母净利分别为-25/35亿元,2017年为1.17/50亿元。2018Q4公司毛利率14.2%,同比提升1.13pct,公司加强营销推广,营销费率达4.7%,同比+0.4pct,履约费用率稳中有降,2018Q4为6.6%,同比下降0.6 pct,全年为6.9%,下降0.2 pct。同时,公司持续投资顶尖研发人才和基础设施,Q4技术费用投入同比+69.9%,研发费用率达2.6%,同比+0.7pct,全年技术费用121亿元,同比+82.6%。

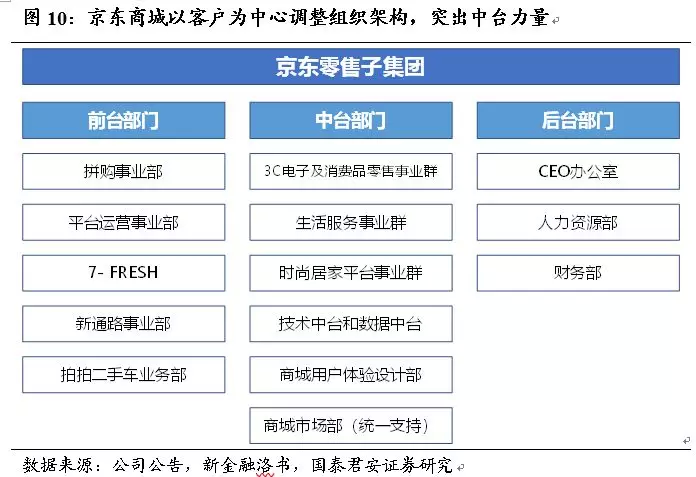

三驾马车齐头并进,调整架构全面升级,新设拼购业务部提升社交电商战略地位。京东积极推动“小集团,大业务”的转型,京东商城升级为零售子集团,未来将呈现京东零售、京东物流、京东数字科技三驾马车齐头并进的态势。京东零售子集团向全零售形态升级,消费者可以在任何场景下形成交易。不同场景间协同效应显著,能够增加用户黏性,带来更多的增长。2018年12月,公司宣布组织架构调整,京东商城将划分为前中后台,突出中台力量。同时,社交电商业务被提升到新的战略高度,公司未来或将在此领域持续发力。拼购小程序2018年双十一期间访问人数是10月同期6倍以上,新访问用户数环比是10月同期的142倍。

物流优势持续巩固,开放服务潜力巨大,服务类型不断丰富满足多样化需求。截至2018年12月31日,京东在全国运营超过550个大型仓库,总面积约为1200万平方米。10月,京东物流向个人消费者开放了物流网络。京东与沃尔玛推出了零售商超行业的首个仓配一体化“沃尔玛云仓”,同时,达达-京东到家已完成最新一轮5亿美元融资,投资方为沃尔玛和京东。京东物流将在2019年新增1万名员工,物流优势持续巩固。京东物流的服务类型不断扩展,12月,京东冷链卡班产品上线,京东冷链B2B核心骨干网络搭建完成并对外开放,另一个B2B核心产品——城配冷链也即将上线,满足客户点到点、点到多点的冷链运输需求。未来,不断开放的物流体系和持续丰富的服务类型有望为公司带来更多贡献。

报告内容

1. 营收稳步增长,加大研发投入

营收稳步增长,Non-GAAP归母净利润连续11季度为正。公司2018年实现净收入收入4620亿元,同比+27.5%;Non-GAAP持续经营业务净利润35亿元,同比大增140%。全年GMV 1.68万亿元,2018Q4 GMV 5144亿元,同比27.5%;年活跃用户数同比+4.4%至3.053亿。单季度看,2018Q4公司实现营业收入1348亿元,同比+22.4%,Non-GAAP持续经营业务归母净利润7.5亿元,同比+66.9%,已连续11个季度盈利。根据2019Q1收入指引,预计2019Q1公司收入1180~1220亿元,同比+18~22%。

自营收入稳步增长,服务收入占比不断提升。2018年,京东线上自营收入达到4161亿元,同比+25.4%;服务收入达到459亿元,同比50.5%。单四季度来看,2018Q4自营收入为1202亿元,同比+20.0%,服务收入为146亿元,同比+45.7%。从占比来看,服务收入占比不断增长,到2018Q4,已经达到10.8%。

继续加大研发投入,履约费用率稳中有降。2018Q4公司毛利率14.2%,同比提升1.13pct,NON-GAAP净利率0.6%,同比提升0.2pct。2018Q4期间费用率14.9%,同比提升0.4pct。具体而言,公司加强营销推广,营销费率达4.7%,同比提升0.4pct。履约费用率稳中有降,2018Q4为6.6%,同比下降0.6 pct,全年为6.9%,下降0.2 pct。同时,公司持续投资顶尖研发人才和基础设施,Q4技术费用投入同比+69.9%,费用率达2.6%,同比+0.7pct,2018年全年技术费用率2.6%,同比提升0.8pct。公司规模效应不断显现,管理效率提升,Q4管理费用率1.0%,同比降低0.1pct,2018年全年管理费率0.9%,同比降低0.3pct。

2. 小集团、大业务,架构调整全面升级

小集团,大业务,三驾马车齐头并进,向全零售形态升级。面对电商流量红利殆尽的挑战,京东积极推动“小集团,大业务”的转型,目的在于盘活资源、发挥组织活力,为多元业务的发展保驾护航,实现持续性增长。其中京东商城升级为零售子集团,未来京东将呈现京东零售、京东物流、京东数字科技三驾马车齐头并进的态势。京东零售子集团正从开放式货架向全零售形态升级,意味着消费者可以在任何一个场景下形成交易——电商平台、社交媒体、线下店、社区中心、智能硬件等。不同场景间协同效应显著,能够增加用户黏性,为公司带来更多的增长。

京东商城以客户为中心调整组织架构,突出中台力量,新设拼购业务部提升社交电商战略地位。2018年12月,公司宣布进行组织架构调整,京东商城将划分为前中后台,前台包括平台运营业务部、拼购业务部、7 Fresh事业部、新通路事业部、拍拍二手业务部等;中台包括3C电子及消费品零售事业群、时尚居家平台事业群、生活服务事业群、技术中台、数据中台、商城用户体验设计部、商城市场部等;后台包括CEO办公室以及人力、财务等。此次架构调整有利于中台提炼各个业务条线的共性需求,避免重复劳动,提高解决效率。同时,新设的拼购业务部将社交电商业务提升到新的战略高度,也说明公司未来或将在社交电商领域持续发力。商户加入京东拼购,即可通过后台系统一键覆盖京东APP、京东微信购物、京东手Q购物、拼购小程序、M站、PC端等六大场景,通过社交玩法刺激用户多级分享裂变,实现商家低成本引流及用户转化。拼购小程序自上线涨势迅猛,2018年双十一期间访问人数是10月同期6倍以上,新访问用户数环比是10月同期的142倍。

3. 物流服务不断丰富,开放赋能带动增长

物流优势持续巩固,开放服务潜力巨大,服务类型不断丰富满足多样化需求。截至2018年12月31日,京东在全国运营超过550个大型仓库,总面积约为1200万平方米。10月,京东物流向个人消费者开放了物流网络。京东与沃尔玛将“三通”战略升级到2.0版,推出了零售商超行业的首个仓配一体化“沃尔玛云仓”,同时,达达-京东到家已完成最新一轮5亿美元融资,投资方分别为沃尔玛和京东。京东物流将在2019年新增1万名员工,物流优势持续巩固。同时,京东物流的服务类型不断扩展,2018年12月,京东冷链卡班产品正式上线,意味着京东冷链B2B核心骨干网络搭建完成并对外开放,另一个B2B核心产品——城配冷链也即将上线,满足客户点到点、点到多点的冷链运输需求。未来,不断开放的物流体系和持续丰富的服务类型有望为公司带来更多贡献。

出席嘉宾:

董事长兼CEO 刘总

京东零售子集团CEO 徐总

京东物流CEO 王总

CFO 黄总

首席战略官 廖总

投资者关系总监 李总

1、关于品类

Q:公司各品类销售增长如何?用户增长的趋势?驱动力是什么?公司与腾讯的合作关系如何?在促进用户增长方面有哪些合作?

京东所有主要品类的销售增长都高于行业平均水平,公司整体销售增长可能会受某些耐用消费品品类的影响,但这些品类的销售增长也是超过行业平均水平的。

关于用户方面,一是关于老用户的运营和留存,从2018年的数据来看,ARPU值是在稳步提升的,最主要是因为我们的产品体验以及跨屏的营销,以及千人千面等相关工作的展开。二是新用户的获取,我们主要聚焦三个方面:一是供给端,我们会扩充品类,满足不同发展水平城市用户的需求;二是会丰富前端的营销场景,包括微信,线下和社区等各种渠道;三是营销费用结构,向效果更好的渠道倾斜。

Q:服装品类2019年的发展趋势如何?2019年将会新开多少家7Fresh?我们是采取1P还是3P战略?

关于服装:2019年我们在电商品牌上主要做三方面的工作,一是会继续稳定商家品牌,给消费者更多的选择。二是增强核心运营能力,利用两种模式,基于京东的供应链做融合,商家的仓库、门店与京东的系统打通,提高效益。三是会与拼购为主的社交电商融合,服装非常适合在这种渠道上进行运营。

7Fresh是2018年才开始做的业务,现在还处于试验阶段,在尝试不同的策略和渠道来完善这个模式,对于扩大保持非常审慎的态度。

Q:有关年度活跃用户:Q3和Q4京东活跃用户同比增长幅度较大,那四季度比三季度环比增长多少?这种增长趋势会成为常态一直持续到2019Q3吗?

Q4的活跃用户环比增长率大概为6%,我们的用户质量正在不断提高,有很多用户只使用一次就不再登录了,我们把这两个季度的用户增长单列出来是为了表示这种增长是实际的增长。

2、关于毛利和费用

Q:关于毛利率的增长和趋势:第一,比如电子家电等强势种类,大环境的因素如何影响京东的毛利率?京东物流是否会减少对第三方的补贴,从而增加毛利率?

在大环境发展放缓的情况下,京东作为3C电器最大的销售渠道,会创造规模经济,比如与企业进行协商,帮助他们清库存和订购更多的个性化定制产品,所以我们有很多方式提高增长率,同时我们的价格依旧具有显著吸引力。

京东物流早期进行了一些打折活动来吸引大客户,但是,初期阶段过去了之后,价格又恢复到了正常的水平,绝大多数客户都经过了打折阶段,所以现在京东物流毛利率又增长了。

Q:2019年在运营方面是否还有其他的一些支出?

2019年的研发支出将会趋于平稳,与Q3\Q4持平,今年我们会更加审慎,以更加均衡的方式有选择地在多个方面继续进行投资,

3、关于拼购和下沉市场

Q:Q4在线销售额和GMV相差的原因?拼购的贡献率为多少?

在线销售和GMV的差别主要是在第三方。关于拼购,我们从2018年四月开始做拼购,对于向低线城市下沉起到了非常好的作用,对于用户的发展帮助非常大。另外,微信作为非常重要的载体,也是一个巨大的市场,其实就是寄希望于对低线市场女性用户的更好的挖掘。2019年,我们除了继续保持对拼购和微信市场的投入外,还会进行两方面的投入:一是打造更适合拼购和微信市场的供应链;二是我们会开发和推出拼购相应的APP。

Q:京东的活跃用户中有多少来自于拼购?目前微信向京东的的转化率是多少?京东此前有一次内部调整,考核机制有变化吗?

我们并没有对拼购的转化率进行统计,但这是一个非常重要的渠道。微信是京东非常重要的新用户获取平台,有1/4的新用户来自微信。

2019年,我们主要关注三件事:一是三四线城市,去年三四线的市场表现首次超过了一线市场,今年我们会在三四线城市投入更多的产品吸引客户;二是数字化,我们将会用大数据和数字化来帮助管理团队更高效地工作;三是我们会推出更多的线下模式,像7Fresh等。

Q:京东已经在三四线城市进行了多年的努力,那么今年有什么不同的策略?如何能更加高效地接触这些用户呢?

从供应角度深入三四线城市只是我们2019年采取的战略中的一个,我们完善的物流网络已经覆盖了这些城市,这方面没有什么发展空间了。我们关注更多的还是供应和产品方面,还有线上线下的各种渠道也能帮助我们在三四线城市进行发展。

Q:当京东获得越来越多的低线城市的用户时,会不会影响客单价?

拼购用户初始订单的客单价确实是偏低的,但我们更关注的是这种用户的留存和复购,以及交叉品类用户的消费和营销,所以目前来说是正面的。京东平台整体ARPU值是提升的,未来我们会持续加强用户精细化运营。

扫码下载智通APP

扫码下载智通APP