投资偏弱消费偏强 出口不确定性大 2019美国经济能否继续前行?

本文转自微信公众号“文话宏观”,作者:张文朗 刘政宁

摘要

2018,美国经济“一枝独秀”;2019,美国迈入“后减税时代”。财政刺激减弱,外部环境变差,逆风因素增加。长达十年的经济复苏是否就此终结?还有哪些因素支撑美国经济扩张?

投资上行动力减弱。海外需求放缓拖累设备投资,油价下跌对建筑投资不利,但如果特朗普能让基建发力,情况或改观。受多重因素影响,住宅销售和投资承压。尽管如此,房市的系统性风险仍然可控,当前次级贷款发放标准比次贷危机前更严格,发放金额和逾期未付比例也更低。

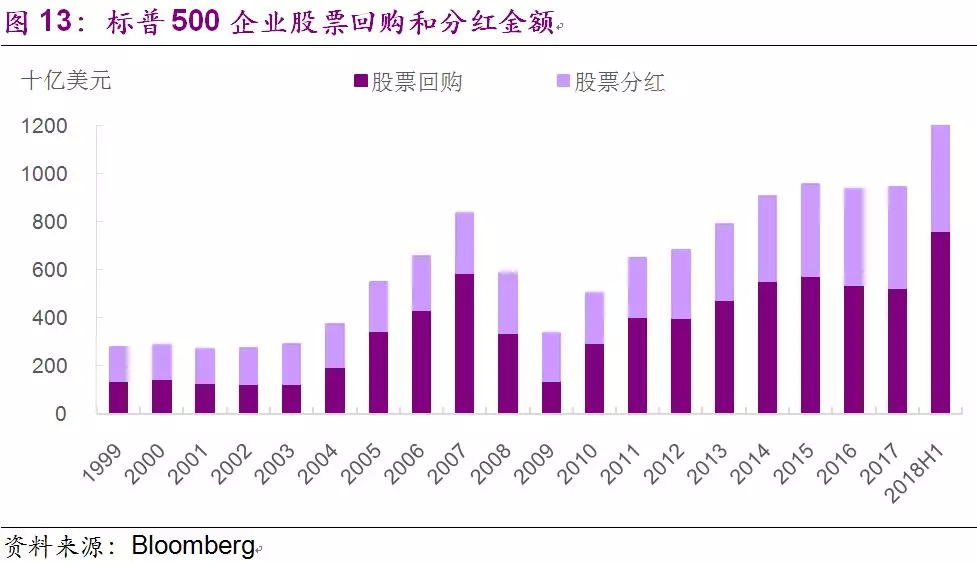

财富集中度提升,股票增值对消费的促进作用下降。2018年上市公司大幅回购股票和分红,但由于美国个人股市参与度已显著下降,且财富向高收入者集中,回购和分红对消费的作用有限。次贷危机后,美国家庭财富上升,但消费率却停滞不前。1975-2008年,股票财富每上升1美元,消费平均增加0.027美元;但如果看1975-2018年,边际效应下降至0.018美元,缩水30%。

但中低收入阶层就业表现强劲,基础消费仍有支撑。经济复苏的红利已向中低阶层扩散,失业率降至4%,低学历者的失业率显著低于以往周期末端水平。工资增速突破3%,低学历者的实际工资涨得更快。由于中低收入者消费倾向更高,加上家庭部门资产负债表健康,消费或继续扩张。私人消费占美国GDP的70%,消费若稳,经济也不会太差。

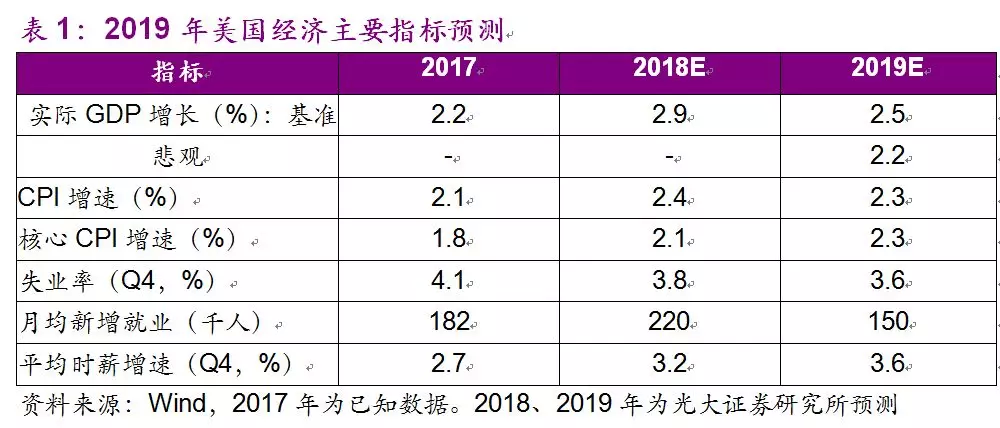

出口不确定性大。全球经济放缓、中美贸易摩擦、美元升值等因素不利于出口。但如果中美两国能取消关税,或者中国进口更多的美国商品,有助于出口反弹。政府停摆拖累一季度GDP增长,如果持续下去影响会更大。基准情形下,2019年美国GDP增速或降至2.5%,宏观上呈现投资偏弱、消费偏强的格局。

通胀存在上行可能。油价下跌缓解通胀压力,但工资增速上行,消费扩张推升通胀。美元升值带来的反通胀效应也将减弱。预计2019年CPI增速2.3%,核心CPI增速2.3%。如果油价反弹超预期,亦或是工资加速上行,通胀可能更高。但如果劳动参与率持续改善,通胀压力将得到缓解。

美联储加息放缓,关注缩表路径的潜在调整。美联储或于一季度暂停加息,但全年加息或未止步,货币政策也难言大幅转向。预计缩表不会立即停止,但节奏存在调整的可能,联储资产负债表的合理规模或比之前预期的大。

四大风险值得警惕。一是全球环境变差带来的经济下行风险,二是资产价格调整带来的金融风险,三是与特朗普有关的政治风险,四是由美联储引发的政策风险。

正文

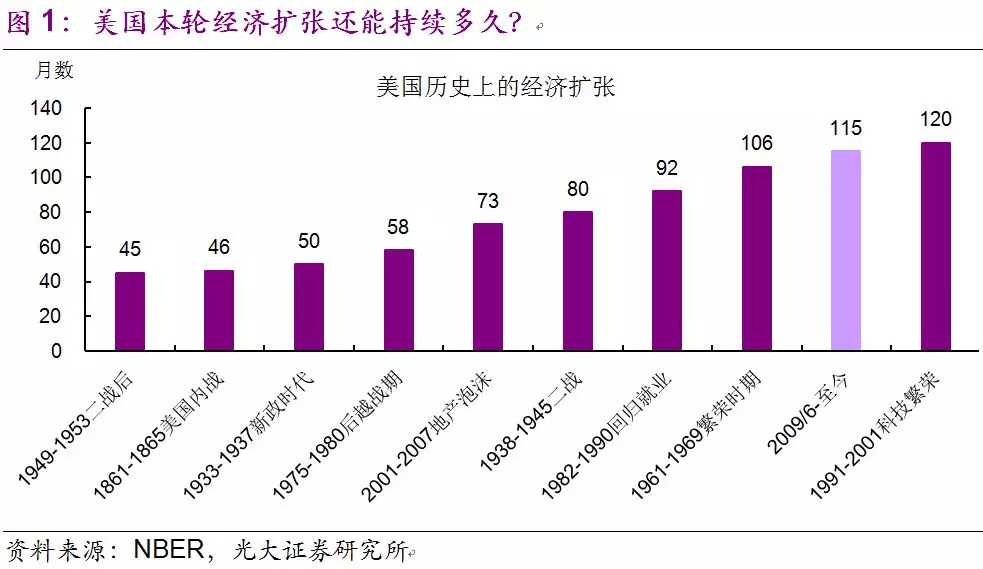

2019年,特朗普减税效应减弱,全球环境变差,资产价格率先调整,市场对美国经济的前景担忧增加。一方面,投资是否有韧性、消费是否继续扩张,关乎经济增长能否实现“软着陆”。另一方面,宏观数据变化,企业盈利修正,货币政策调整,都可能加大市场波动。迈入“后减税时代”,美国经济能否继续前行?持续了十年的经济扩张是否就此戛然而止?(图1)

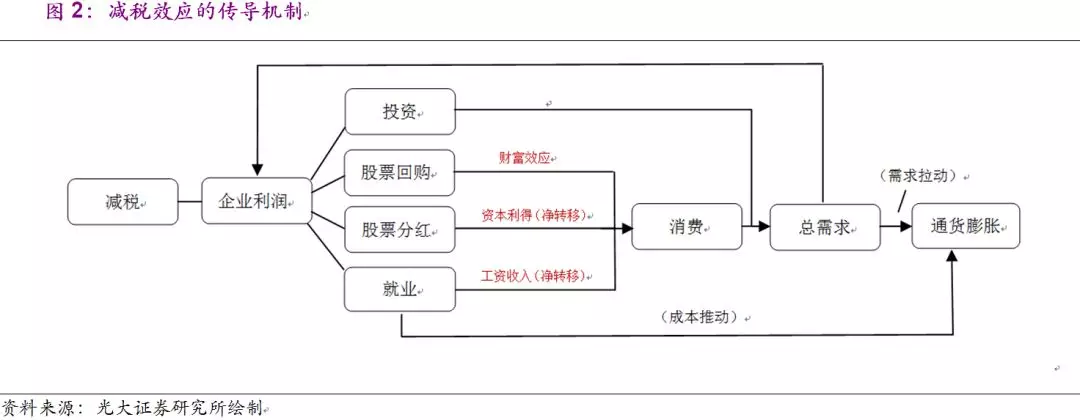

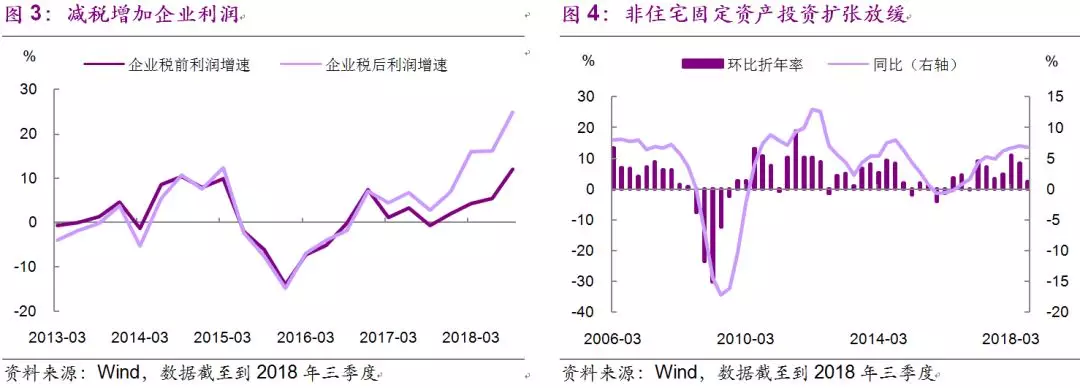

投资:刺激效果消退

减税对经济的影响通过多个渠道显现,其刺激效应在逐渐减弱(图2)。2018年一季度企业税前利润同比增速4%,而税后利润同比增速高达16%,显示出税改的效果(图3),截至到三季度,税后利润增速仍有24%。不过,2018年非住宅固定资产投资环比增速在一季度达到高点后呈下降趋势,同比增速稳定在7%左右,并未随利润的上升而增加(图4)。

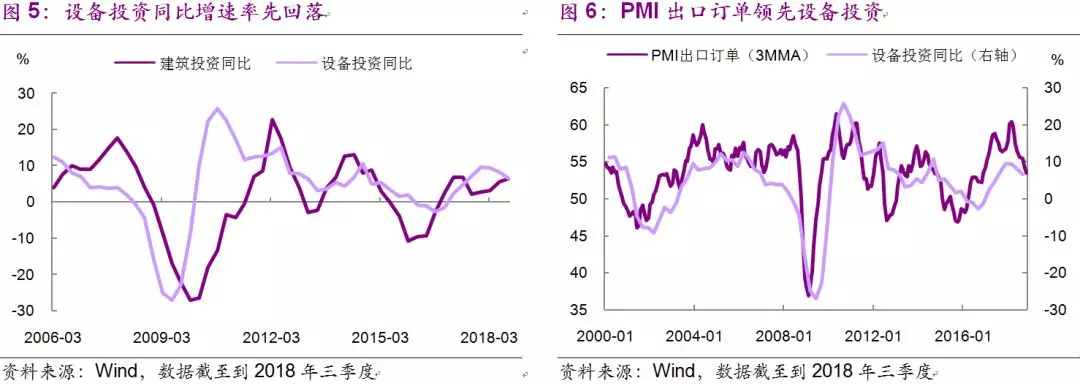

设备类投资增速率先回落,这可能与全球经济放缓有关(图5)。历史上,设备投资增速与出口订单的关联度较高,表明全球经济对其影响较大(图6)。2019年全球经济可能继续放缓,预计设备投资增速将受到一定的抑制。

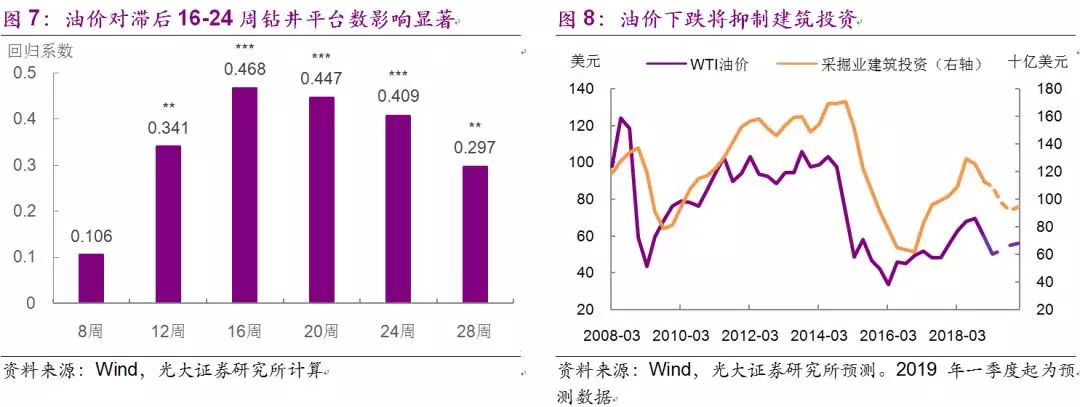

建筑类投资增速边际下降,主要是受油价下跌影响。油价变化对滞后16-24周的钻井平台数影响显著(图7),油价每下跌10%,或降低滞后一个季度的采掘业投资3%,降低滞后两个季度的投资5%。如果2019年WTI油价中枢在50美元左右,预计采掘业投资将拖累GDP增长0.1-0.2个百分点(图8)[1]。

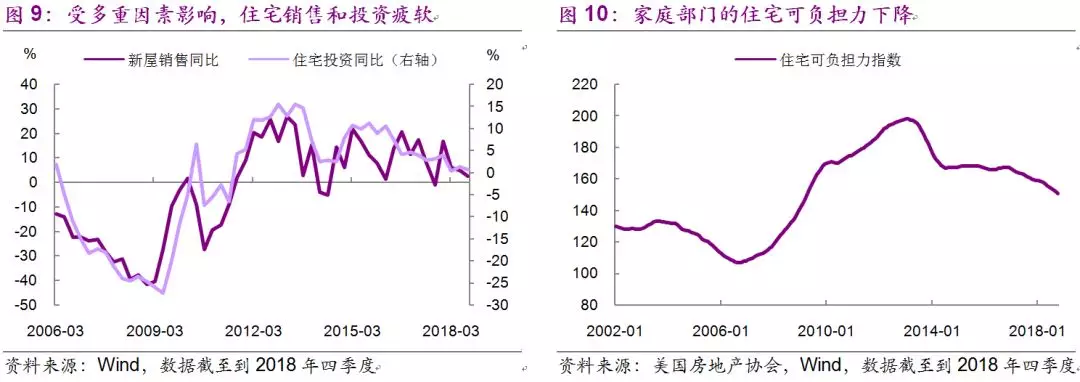

住宅类投资阻力重重,但2019年或改善(图9)。2018年住宅投资下滑主要受销售疲弱拖累,而销售又受多重因素影响:一是房贷利率上升,二是税改后房贷抵扣上限从100万下调至75万美元,使得美国家庭的住宅可负担力(affordability)下降[2](图10),三是美元升值叠加移民政策收紧,抑制海外买家的需求。由于房贷抵扣政策的变动是一次性的,预计2019年这一影响会逐渐消失,住宅销售和投资有望得到改善。

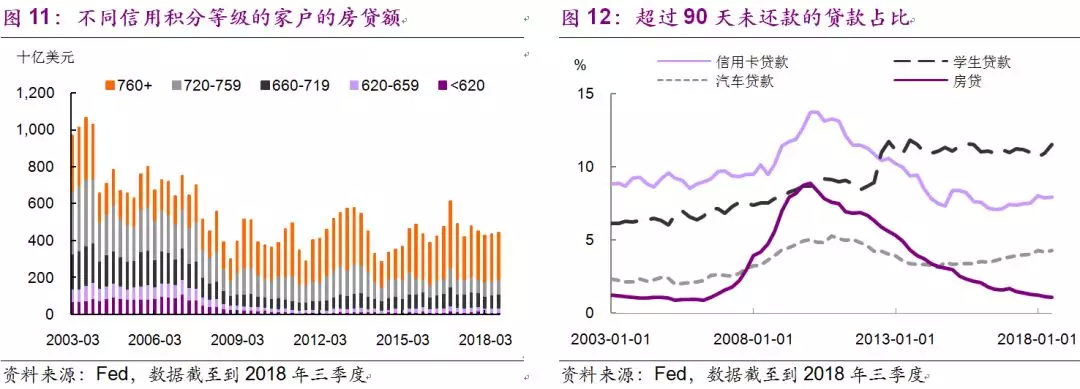

房地产市场的系统性风险较小。与次贷危机前相比,当前次级贷款(即积分较低的房贷)发放标准更加严格,发放的金额也更低(图11)。从逾期未付的贷款比例来看,当期房贷未付比例也属于较低水平(图12)。相比之下学生贷款逾期未付的比例较高[3],但2018年三季度数据显示,学生贷占总贷款的比例只有11%,而房贷占比高达70%。

消费:不靠财富,靠收入

受减税刺激,2018年上市公司积极回购股票和分红,但由此带来的财富效应可能有限。数据显示,2018年上半年标普500企业股票回购年化金额约8000亿美元,分红年化金额超过4500亿美元,均为次贷危机以来最高水平(图13)。理论上,股票回购带来财富效应,分红增加家庭资本利得收入,都可促进消费。

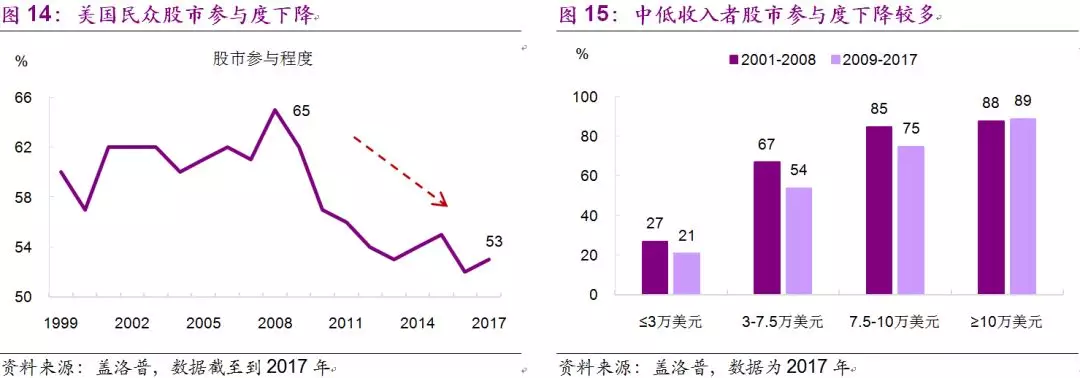

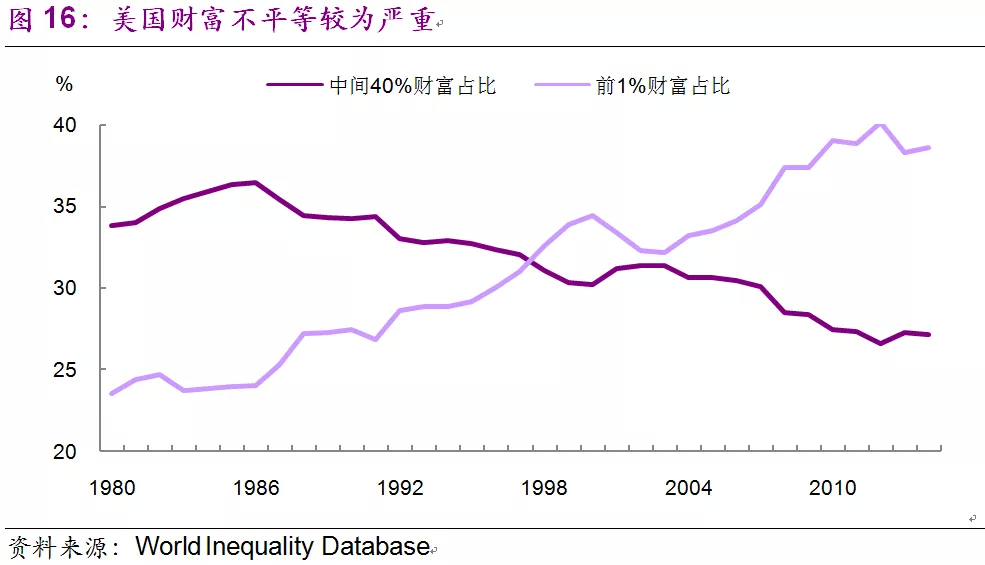

然而,次贷危机后美国个人的股市参与度已从65%下降至53%,其中中低收入者的参与度下降较多,而高收入者的参与度反而略有上升(图14-15)。这表明股票财富主要集中在高收入者手中,这也意味着,股市上涨带来的财富效应可能难以惠及普通民众,因此也无法有效地促进消费。另有数据显示,当前美国家庭的财富不平等较为严重,截至到2014年,前1%的富人财富占全社会的比例接近40%(图16)。

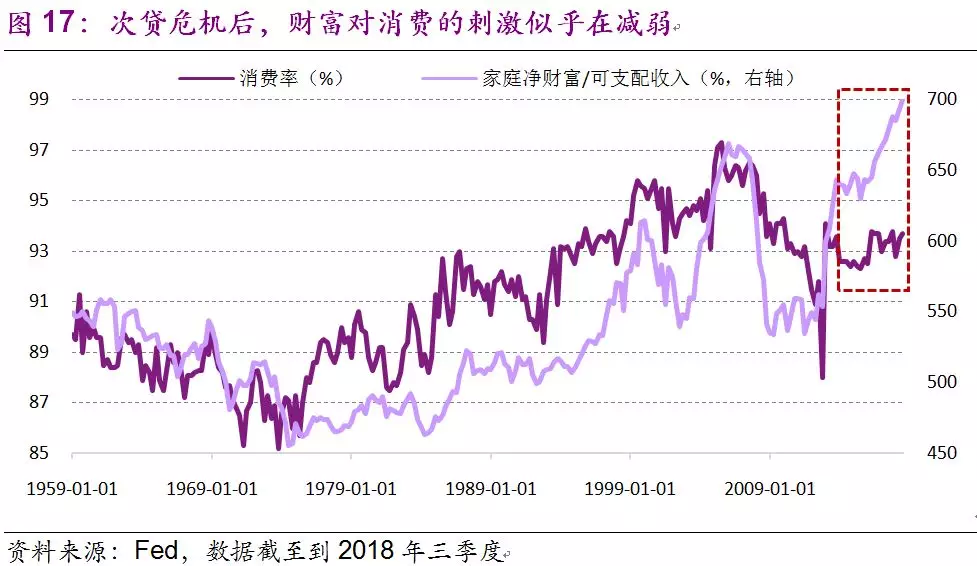

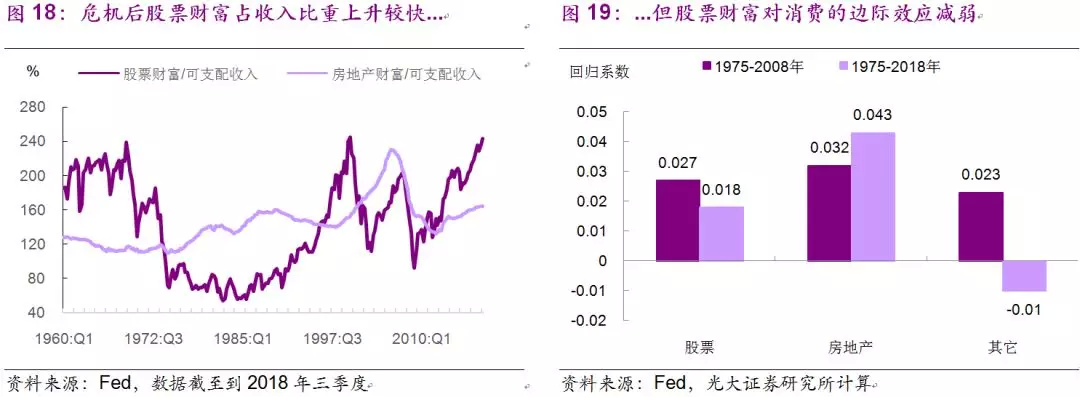

宏观数据也验证了股票财富效应减弱。历史上,美国家庭净财富与消费率有较明显的相关性[4]。然而次贷危机后家庭净财富增加,但消费率却停滞不前,表明财富效应正在减弱(图17)。如果将家庭财富进一步拆分为股票、房地产、以及其他财富,危机后股票财富显著增加,但房地产财富增长较为缓慢[5](图18)。

我们的分析表明,危机后股票财富对消费的边际效应在减弱:1975-2008年,股票财富每上升1美元,家庭消费平均上升0.027美元;1975-2018年,平均边际效应下降至0.018美元。相比之下,房地产财富的平均边际效应从0.032上升至0.043美元(图19)。一个可能的原因是有资质的家庭可以通过房产做抵押进行再融资,房地产价格将影响家庭部门的现金流,进而影响消费开支[6]。

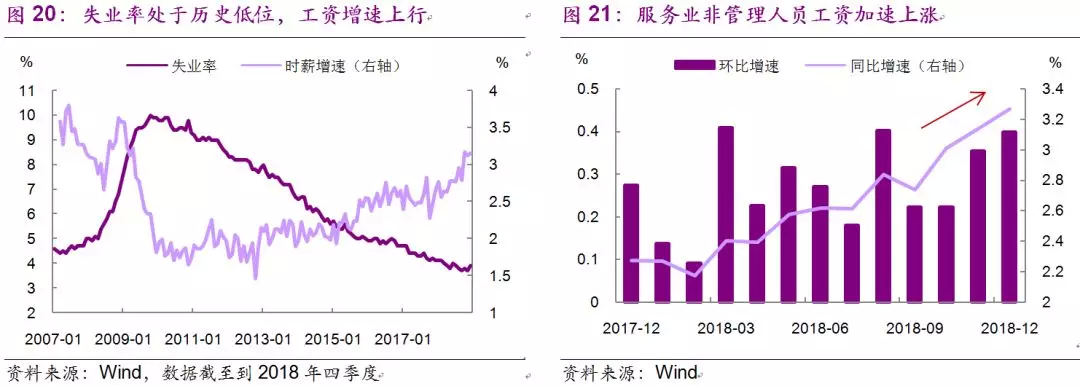

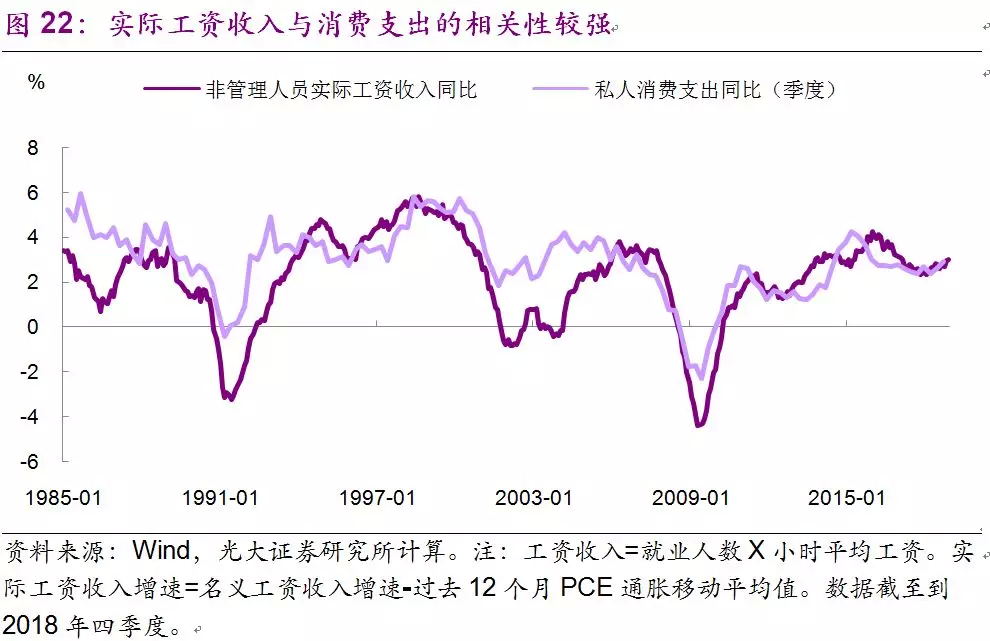

不靠财富靠收入,近两年劳动力市场表现强劲,仍可支撑消费扩张。截至2019年1月,美国非农部门失业率为4.0%,为近四十年来的低位(图20)。时薪增速连续四个月高于3%,其中服务业工资有加速上行的迹象(图21)。我们用非农企业非管理人员的就业、工资、以及PCE通胀数据构建了代表劳动者实际收入的指标,从历史上看这一指标与消费增速相关性较强(图22)。我们预计,2019年月均新增非农就业下降至15万左右,年底时薪增速或上升至3.6%。

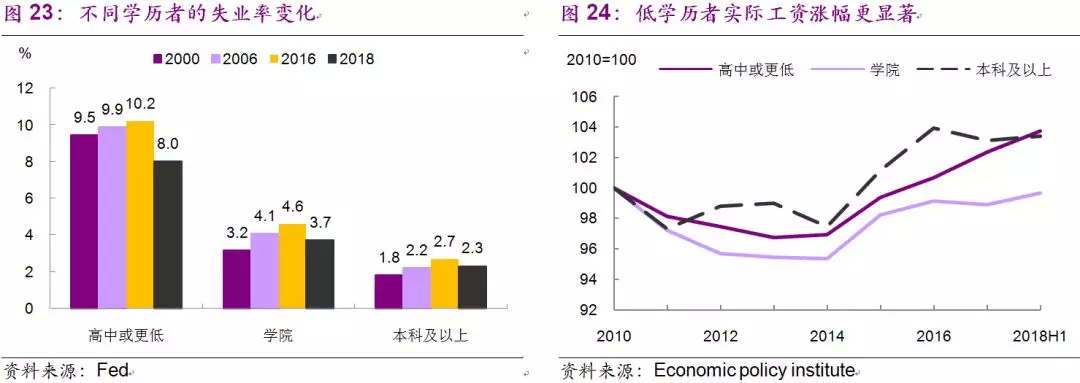

从结构上看,中低学历者就业表现抢眼,实际工资增长较快。与特朗普上台前的2016年相比,高中及以下学历者的失业率已下降至8%,显著低于以往后周期阶段该人群的失业率(图23)。从收入来看,低学历者的实际工资增长较快,2010年以来的累计涨幅已超过本科和专科学历者(图24)。

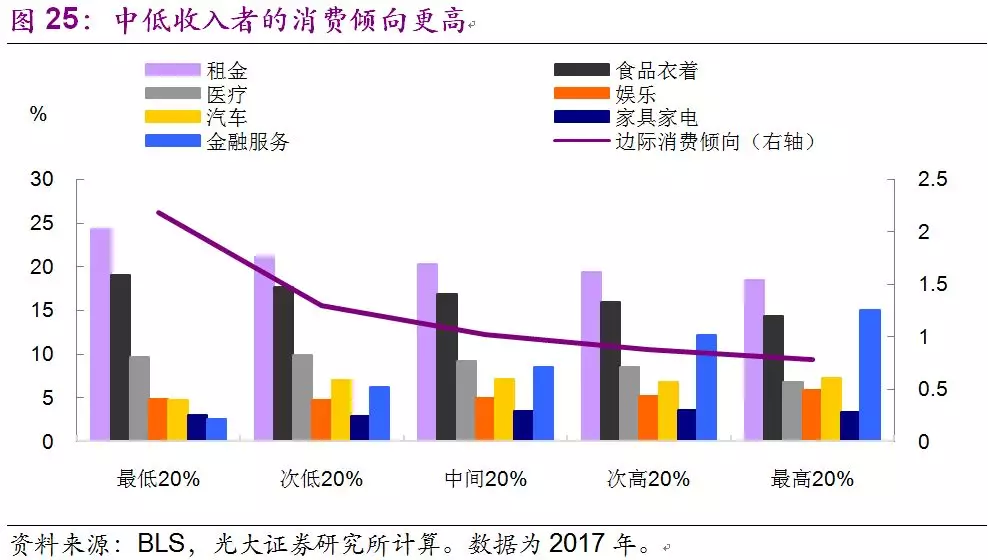

中低收入阶层消费倾向更高,有利于消费扩张。数据显示,美国收入最低的20%家庭边际消费倾向高于2,而收入最高的20%家庭边际消费倾向低于1(图25)[7]。分消费项目来看,低收入者在房屋租金、食品衣着方面的开支占比更大,而高收入者在金融服务、娱乐方面花钱更多。与此同时消费者信心仍处于高位,这也有利于消费扩张(图26)。另外当前美国个人储蓄率在7%左右,与历史相比并不算低;家庭部门信用与GDP比例不到80%,与历史相比并不算高(图27-28)。这意味着家庭部门的消费潜力还有进一步提升的空间。

出口:关注中美谈判

全球经济放缓拖累外需,影响出口。我们用德国出口同比作为衡量全球需求的指标,次贷危机后,全球共经历过三轮经济放缓(图29)。第一轮发生在2011-2012年,当时中国“四万亿”政策刺激退坡,叠加欧债危机爆发,波及美国。第二轮发生在2014-2015年,当时布伦特油价从100多美元下跌至30美元,再加上中国存在严重的产能过剩,导致全球通缩。第三轮发生在2018年至今,中国紧信用导致需求下降,叠加特朗普政府采取贸易保护主义,令全球贸易增长承压。

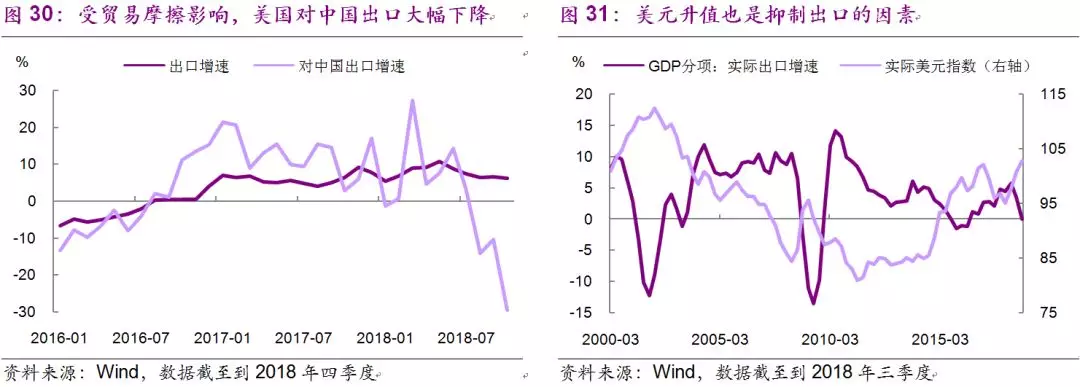

贸易摩擦和美元升值也对出口不利。2018年美国先后对中国的2000亿美元商品征收额外关税,中国则对美国的汽车、大豆等商品征收关税。2018年7月以后,美国对中国出口增速大幅下滑,其中主要是农产品出口大幅下降(图30)。与此同时,2018年美元实际汇率由95上升至102,升值约7%,也抑制了出口(图31)。

往前看,如果中美贸易关系缓和,出口将受益。2018年12月初,中美两国领导人就贸易问题达成共识,双方将在90天内进行磋商以解决互征关税的问题。到目前为止,双方谈判前景总体乐观。

通胀:或有上行可能

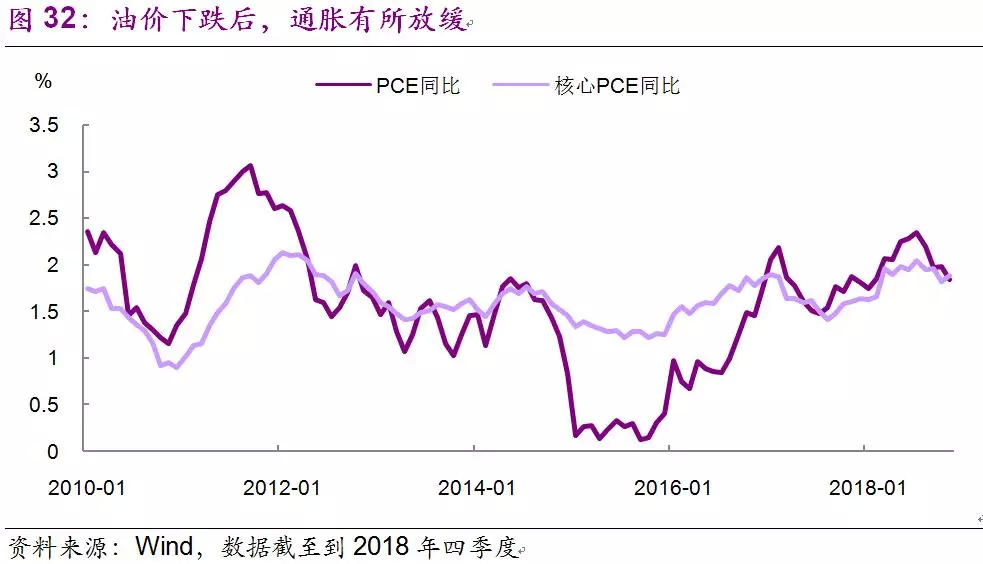

油价下跌降低通胀压力(图32)。我们的计算表明,油价上涨10%或推升美国CPI通胀0.2~0.3个百分点。2018年WTI的均价为64美元,如果今年WTI油价中枢在50美元左右,或拖累CPI通胀0.4个百分点,但不排除美国基建发力推升油价。

但工资增速上行、消费扩张推升通胀。如前所述,近期服务行业工资有加速上涨的迹象。从历史上看,服务业工资对服务通胀的传导更直接(图33)。服务价格在CPI篮子中占比高达60%,对通胀影响较大。

美元升值动力减弱,反通胀效应或逐步消失。2018年美国服务价格增速明显高于商品价格,部分因为后者受美元升值而拖累。往前看,随着美联储加息更显耐心,预计美元升值的动力将有所减弱,2019年上半年大概率在95-100之间震荡。

预计2019年全年CPI增速2.3%,核心CPI增速2.3%。走势前低后高,低点在二季度,高点在四季度。如果油价超预期反弹,或者劳动力市场进一步收紧,通胀的压力会更大。但如果劳动参与率上升带来劳动力供给增加,将有助于降低工资通胀压力(图34)。

综上,我们预计2019年美国GDP增速将放缓至2.5%,宏观上呈现“投资偏弱,消费偏强”的格局,出口表现取决于中美谈判结果。如果全球经济超预期走弱,经济增长可能更低。

货币:加息暂缓,关注缩表

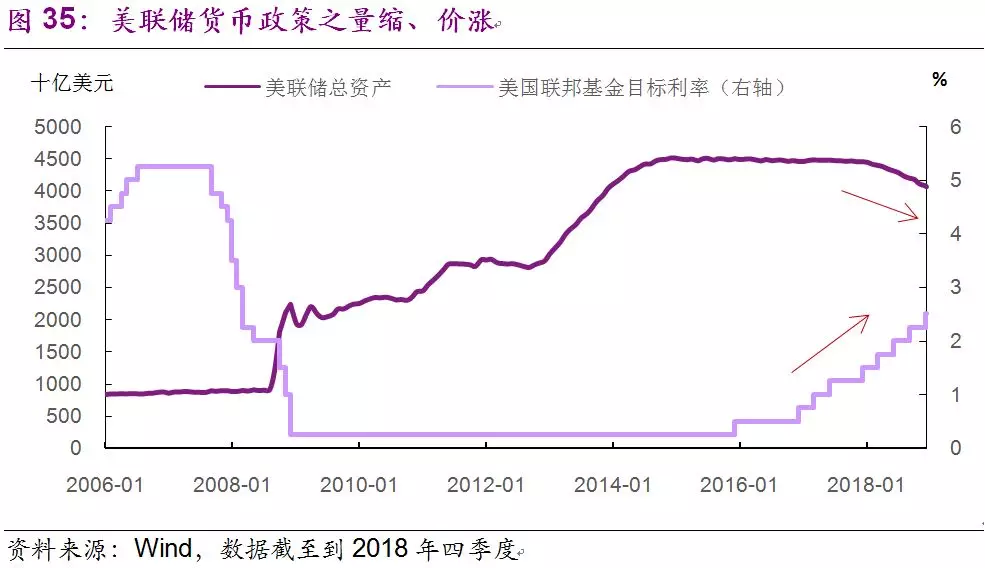

美联储加息显耐心。从2015年12月至今,美联储共加息9次(2015年1次,2016年1次,2017年3次,2018年4次),与此同时于2017年10月开始缩表(图35)。然而,在全球经济放缓,资产价格剧烈调整的背景下,美联储正在调整加息的节奏。近期油价下跌缓解通胀压力,也给了美联储放缓加息的理由。我们预计2019年一季度联储将暂停加息,二季度后择机重启。

缩表或不会立即停止,但路径存在调整的可能。这次加息周期的一个不同点是,在加息的同时伴随着缩减资产负债表。美联储主席鲍威尔在1月4日表示,如果必要,不排除调整缩表政策。根据美联储1月议息会议的表述,未来资产负债表的规模可能比之前预期的更大,这或意味着缩表可能比预期的时间更早结束。预计美联储将在接下来的议息会议上提供更多这方面的信息和指引。

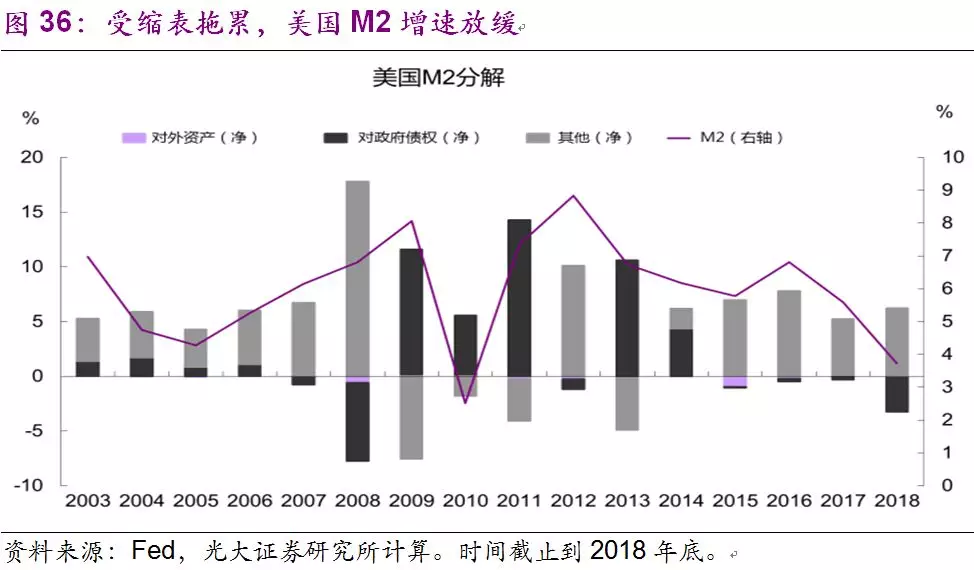

缩表对广义货币增速确有影响。从美国M2增速的分解来看,缩表确实拖累了广义货币的增长(图36)。不过这一拖累被持续扩张的私人部门信用部分抵消,使得M2增速仍然在4%左右。往前看,我们需要密切关注货币数量的变化。如果私人部门信用扩张放缓,导致M2增速进一步下滑,不排除美联储会对缩表政策进行更多调整。

几个风险值得警惕

一是全球经济放缓带来的经济下行风险。2019年中国经济增长将继续下行,全年GDP增速或下降至6.3%,走势前高后低。欧元区方面,法国“黄马甲”运动,英国脱欧等问题仍未得到解决,预计短期内经济难以大幅改善。因此不排除全球经济会进一步下探,波及美国。

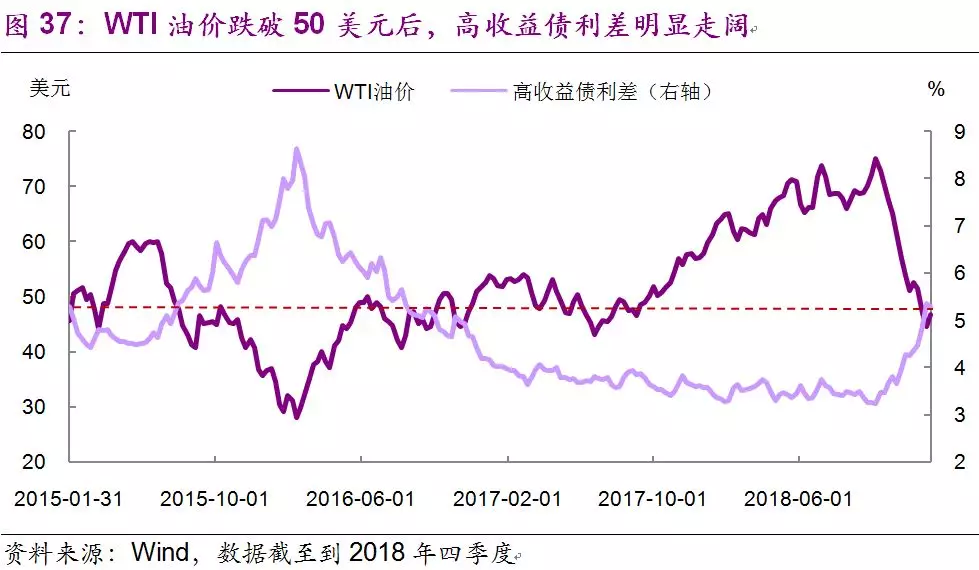

二是资产价格调整带来的金融风险。在各类资产中,我们认为油价的调整对美国的影响最值得关注。这是因为许多美国页岩油生产商以高收益债融资,油价下跌容易引发高收益债利差走阔,风险溢价抬升,冲击市场。尤其是当WTI油价跌到50美元以下时,这一现象更加明显(图37),这是因为45-50美元是众多页岩油生产商的盈亏平衡点。

三是与特朗普有关的政治风险。从2019年开始,民主党将掌控众议院多数席位,不排除其动用国会的力量对特朗普“通俄门”事件进行更深入的调查,从而阻碍2020年特朗普在总统选举中连任。如果“通俄门”事件再次发酵,将增加美国经济政策的不确定性,不利于风险资产。

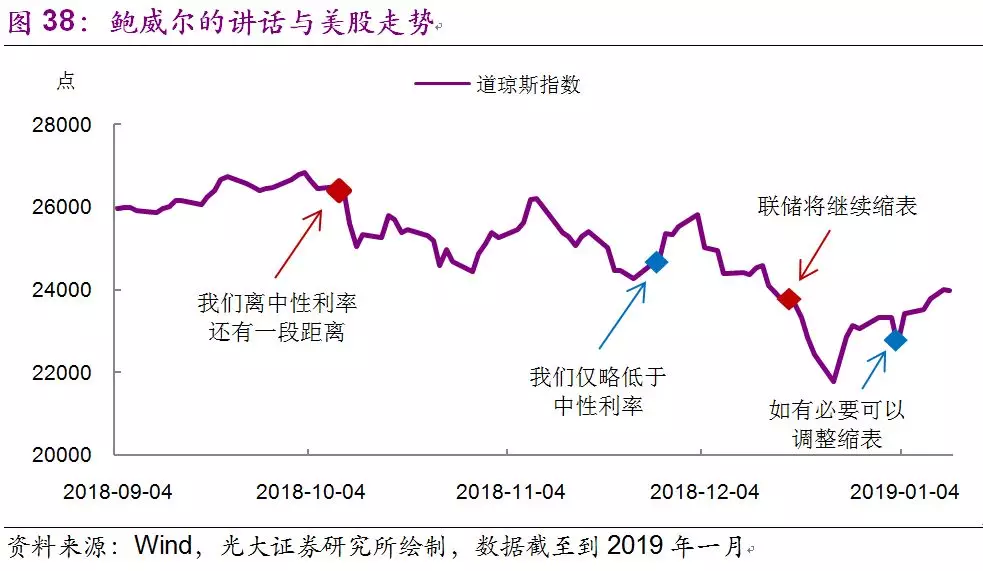

四是由美联储引发的政策风险。回顾2018年,美联储主席鲍威尔的言论多次左右摇摆,前后矛盾,引发资本市场震动。比如,2018年10月鲍威尔表示政策利率离中性利率还有“一段距离”,引发美股暴跌,之后又改口说已接近中性利率。2018年12月FOMC会议后,鲍威尔在对缩表的表态中过于鹰派,再次引发美股暴跌,之后又释放鸽派言论(图38)。鉴于此,2019年我们还需警惕由美联储政策失误带来的风险。

总体上,2019年美国内、外部风险点较多,投资策略上应灵活应变,量力而行,并且要对市场波动加剧做好准备。

[1]采掘业建筑投资占固定资产投资的比例在4%左右,占GDP的比例不到1%。

[2]住房负担能力指数是美国房地产协会根据房价和家庭收入数据编制、用于衡量一个典型的家庭是否有足够的收入以获得抵押贷款的指标。数字越大,说明获取贷款越容易;反之,压力越大。

[3] 导致学生贷款违约率上升的一个原因是,美国政府在2008年放宽了学生贷款条件(参见Ensuring Continued Access to Student Loans Act of 2008 ),以鼓励继续学业。申请贷款的家长或学生被允许在毕业之后还款。到了2012年,部分毕业的学生无法按时还款,导致违约率上升。学生贷款的还款期一般可长达10年,其中很大一部分由政府担保或者补贴。

[4] 消费率即个人消费支出与可支配收入的比例,也等于1减去储蓄率。

[5]考虑到美国养老金多配置股票,我们将家庭部门的养老金资产也归为股票资产。

[6] Duca(2017)等人的研究显示,美国房地产有显著的财富效应,当房价上升、利率下降时,家庭房产抵押再融资活动增加,促进消费。详情参见"Wealth Effects and US Consumer Spending".

[7]边际消费倾向是指收入每增加1美元,消费支出所增加的金额。数据为2017年。

扫码下载智通APP

扫码下载智通APP