广发海外:下周事件较为密集可能增加市场波动,反弹中需“留一份清醒”

本文来自微信公众号“广发港股策略”,作者廖凌。

报告摘要

港股策略周论:美股“热闹”过后,进入基本面考验期

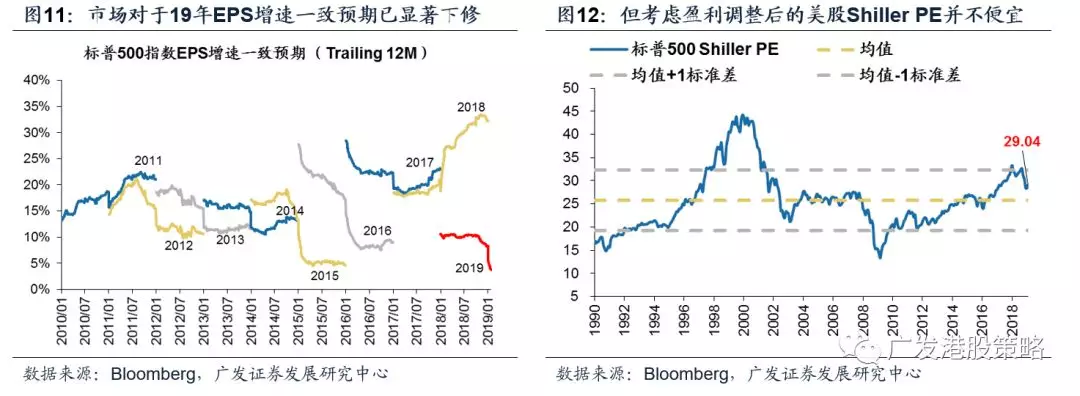

随着进入业绩集中公布期,美股将面临基本面考验。短期反弹是否会存在变数?本期策论重点讨论市场关注的美股估值和业绩预期的变化。

美股始于“超卖”的估值修复行情暂告一段落。去年底以来,联储态度转“鸽”、中美贸易形势暂缓等因素推动市场估值明显修复,标普500指数19年Forward PE回升至历史均值15.8,VIX指数下跌至历史均值17.04。

未来一周驱动事件密集,不排除市场变数增加。具体包括:中美贸易谈判或成为市场焦点;可能超预期的非农就业数据将提高联储加息预期。

随着业绩集中公布,美股板块及个股表现将趋于分化。已公布财报的美股公司整体业绩表现好于市场悲观预期,其中后周期板块表现较好,但样本量有限,代表性不强;下周苹果、微软、亚马逊、Facebook、卡特彼勒等权重公司集中公布财报,仍需警惕由业绩预期变化带来的市场波动。

投资策略:静待联储议息,反弹中留一份清醒。未来一周需关注联储议息、中美贸易谈判、美股业绩,国内政策因素仍相对积极。配置上,继续关注弱周期和早周期板块,如消费服务、保险、汽车、科技股、建筑等。

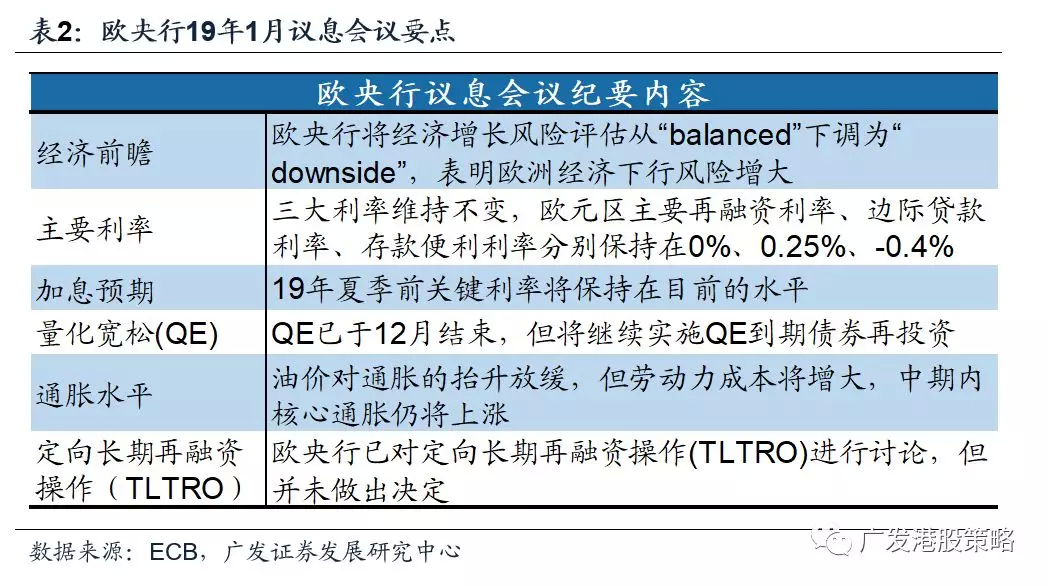

一周港股焦点图解:欧央行议息会议要点

本周港股焦点图解为:欧央行议息会议要点。会议对货币政策的表态符合市场预期,三大利率以及再投资前瞻指引不变,声明整体偏“鸽派”。

市场概览与情绪跟踪

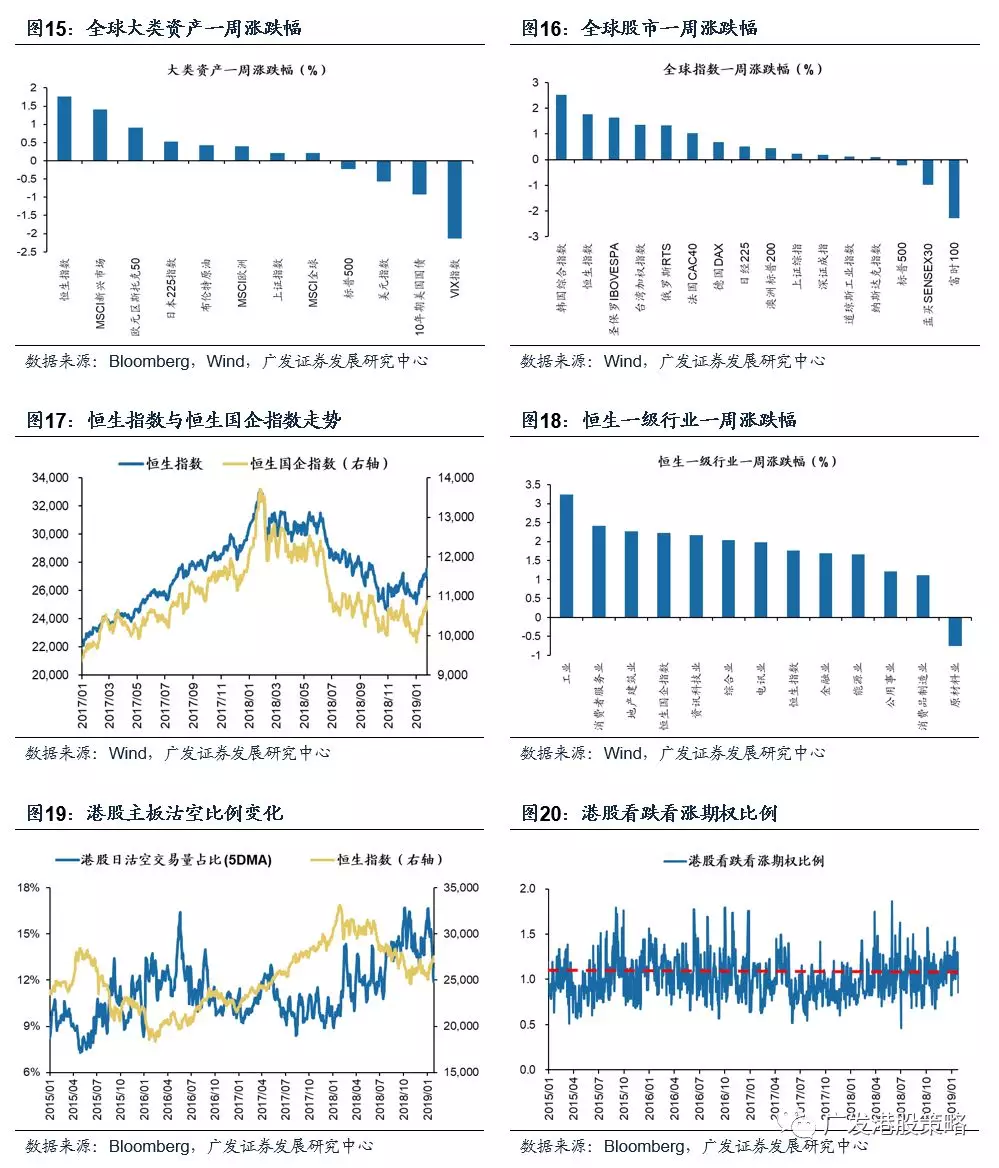

本周(1.21-1.25)恒生指数上涨1.77%,一级行业除原材料业全部上涨,工业领涨。HVIX指数、主板沽空比例、看跌看涨期权比例均出现下降。

宏观流动性与估值跟踪

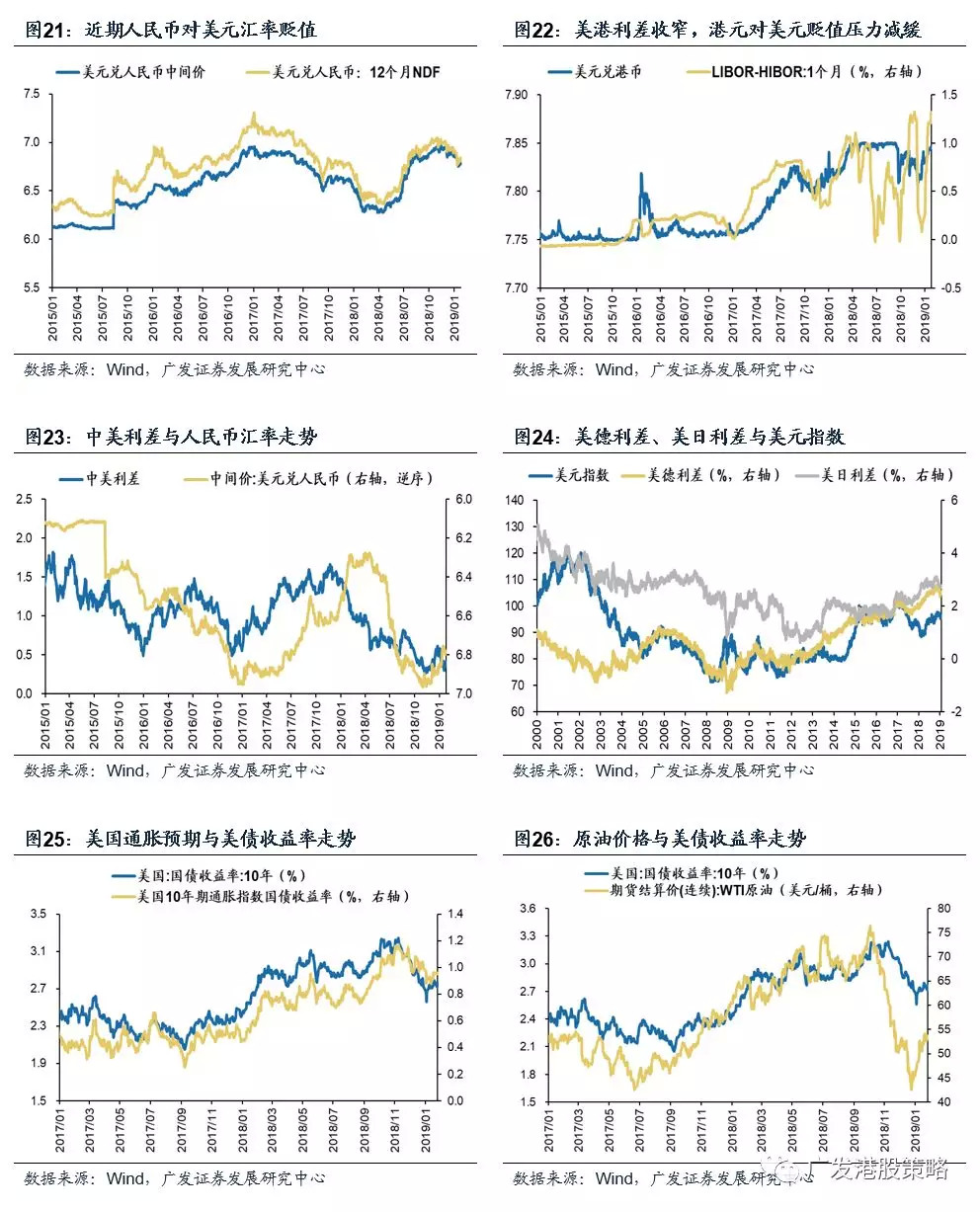

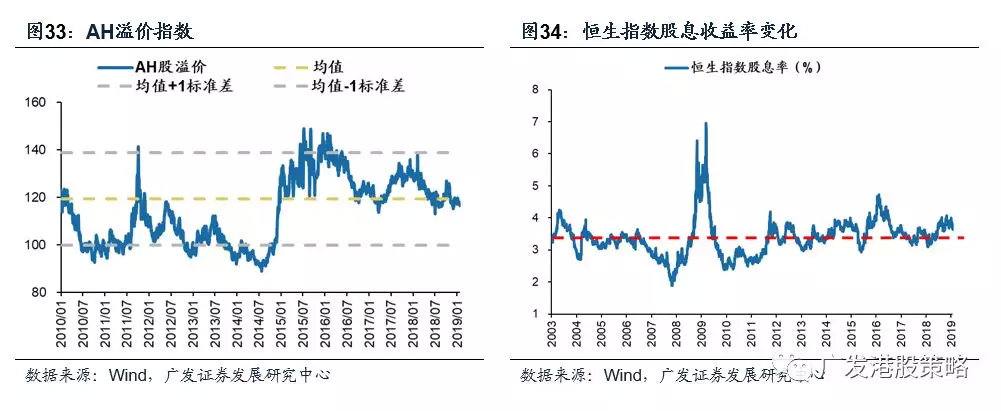

本周(1.21-1.25)人民币兑美元汇率变化幅度较小。10年期美债收益率小幅下降至2.76%,中美利差小幅上升至38BP。WTI原油价格53.7美元/桶。恒生指数PE 10.27倍,略低于历史均值。

一致预期EPS跟踪

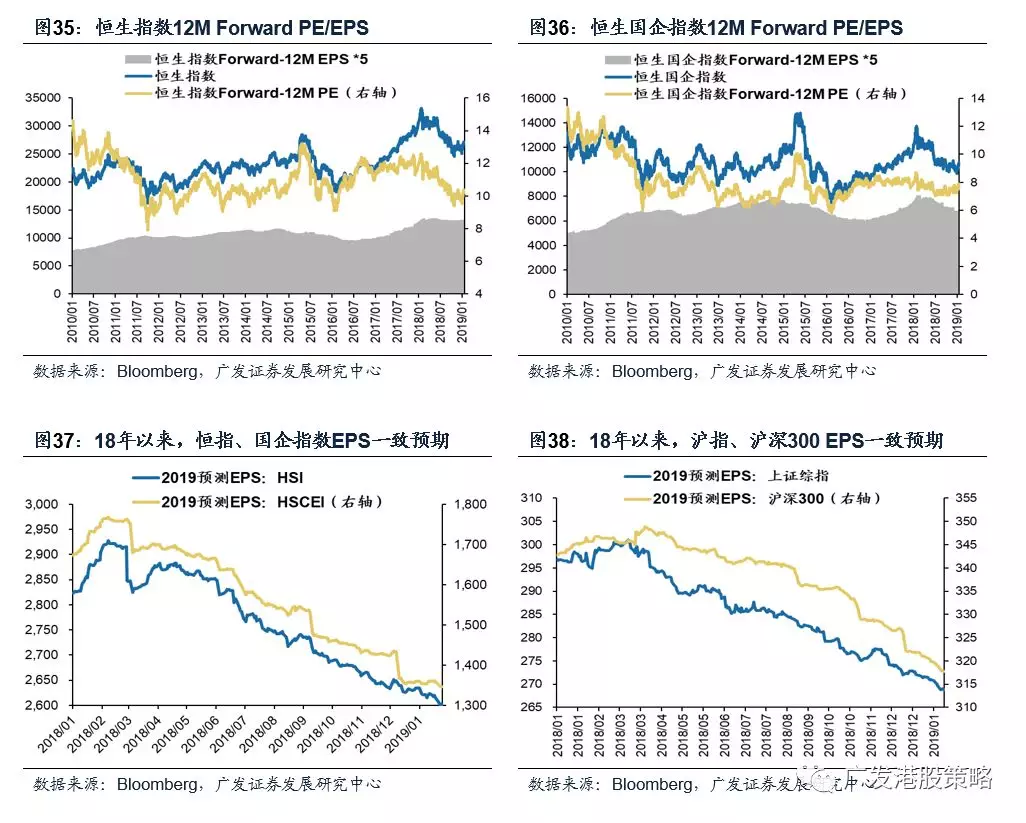

本周(1.21-1.25)彭博对于恒生指数和国企指数19年EPS一致预期增速小幅下调。

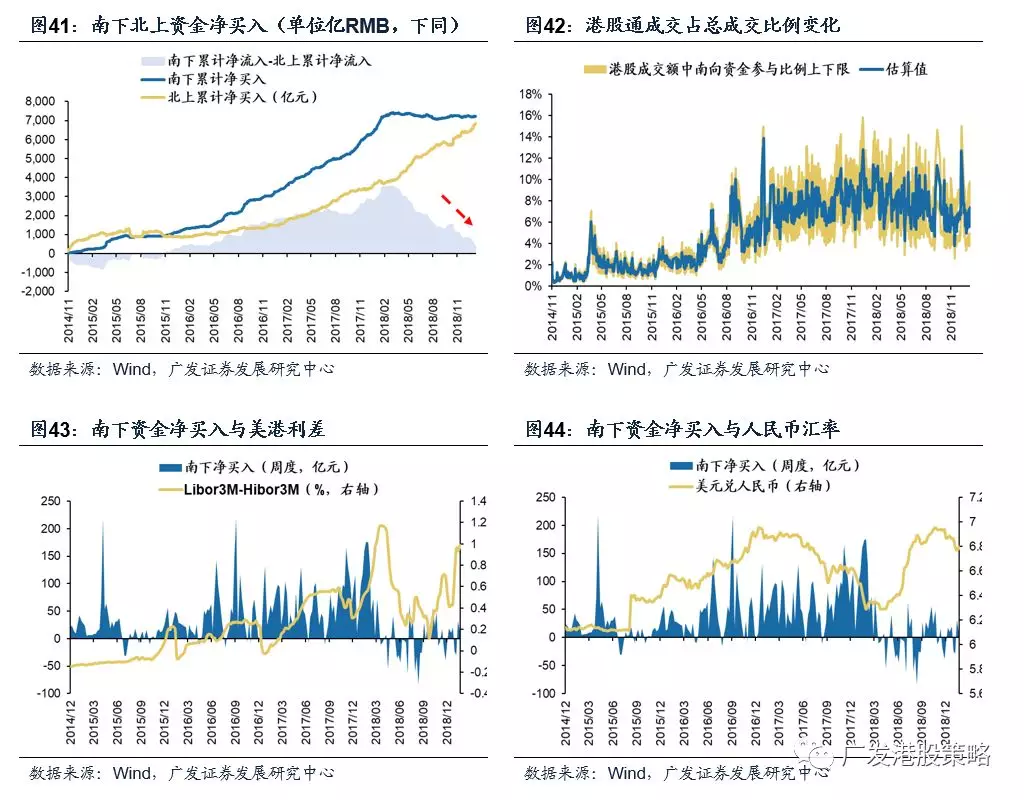

南下北上资金跟踪

本周(1.21-1.25)北上资金延续大幅净流入趋势,本周净流入95.8亿。本周南下资金净流入9.3亿,港股成交额中南下资金参与占比上升。

风险提示:

美元、美债收益率大幅上行;国内信用政策持续收紧;盈利不达预期

报告正文

1 港股策略周论:美股“热闹”过后,进入基本面考验期

本周利好较为集中,AH市场交投均呈现一派“热闹”非凡的局面,恒生指数和恒生国企指数分别上涨1.77%和2.23%。海外方面,特朗普签署临时支出法案,加上联储停止缩表预期增强,美股后半周反弹;而欧洲央行公布1月利率决议,维持三大利率和前瞻性指引不变,且德拉吉态度偏“鸽派”,市场情绪有所提振。国内方面,本周央行决定创设央行票据互换工具CBS,为银行发行永续债提供流动性支持。

总体而言,在外部风险有所缓解、国内政策继续结构性调整的背景下,港股市场仍处于情绪改善的反弹周期;但随着美股进入业绩集中公布期、港股上市公司2月下旬也将迎来年报公布,美股和港股市场均将面临基本面考验。短期反弹是否会存在变数?美股的走势、FOMC议息会议、中美贸易谈判对港股的影响增强。本周我们重点讨论市场关注的美股估值和业绩预期的变化,看看经历一轮短周期反弹后投资者可能面临的风险点。

1.1 美股估值已显著修复,静待1月底联储议息

美股自去年圣诞假期后迅速反弹,联储态度转“鸽”、中美贸易形势暂缓等因素推动市场估值明显修复。

从Forward PE的变化来看,标普500指数动态估值从年初的14.30倍迅速升至最新的15.80倍,已经与历史均值相当;

从波动率的变化来看,VIX指数大幅下行,年初以来已下跌31.47%,目前已经恢复至10年以来历史均值17.04。

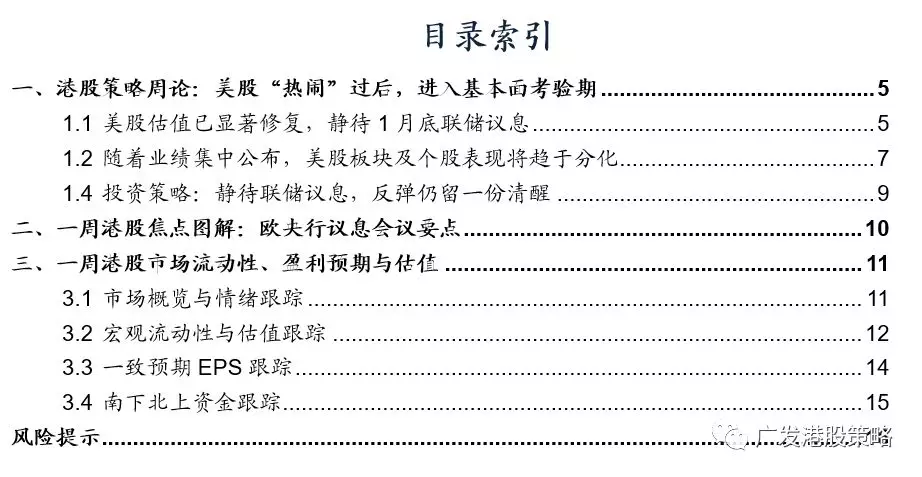

而在本轮估值修复期间,美国政府创纪录的停摆对美股并未造成太多冲击。对此我们之前已有强调(参考报告《一季度市场预期或存在三大误判——港股策略周论1月第3期》),加上本周特朗普已签署短期临时性支出法案,未来三周政府关门短暂结束,美国政府停摆对美股短期影响逐渐消退。

未来一周内,除需关注中美贸易谈判最新进展外,FOMC议息和1月份非农数据将极为关键,不排除市场变数增加,使得本轮始于“超卖”的估值修复行情受阻。

第一,前期中美贸易冲突处于“空窗期”,对美股的影响有所弱化,但未来一周内中美贸易谈判或成为市场焦点。副总理刘鹤原定于1月30日至31日访美参加与美方举行的下一轮贸易谈判,届时双方贸易磋商成效将直接影响市场走势。

第二,联储态度转“鸽”是支撑前期情绪改善的重要原因,但考虑到可能超预期的非农数据,不排除下周联储FOMC议息仍出现变数。目前市场一致预期对于19年不加息的概率较高,对于3月份不加息的概率接近100%;加上近期部分投资者预期美联储或提前结束缩表,使得市场预期更为乐观。考虑到本周白宫表示,申请失业救济数据强烈暗示下周公布的1月非农就业数据表现可能十分靓丽,为美联储货币政策增加了更多变数。我们认为,在超预期的非农就业、持续的低失业率、相对强劲的个人消费支出和不低的核心通胀水平影响下,使得投资者对于不加息的乐观预期仍存在被扭转的可能。

1.2 随着业绩集中公布,美股板块及个股表现将趋于分化

随着业绩披露期集中到来,板块和个股层面的分化有所加剧。本周美股公司开始进入财报密集公布期,市场核心逻辑从联储转“鸽”和中美贸易“空窗”带来的估值修复进入基本面验证阶段。从个股表现来看,本周公布财报的权重公司股价表体现出明显差异,如Intel公布财报后股价受到营收和业绩指引不及预期拖累,而美股芯片股、IBM、部分消费股等则受到超预期财报刺激而出现上涨。

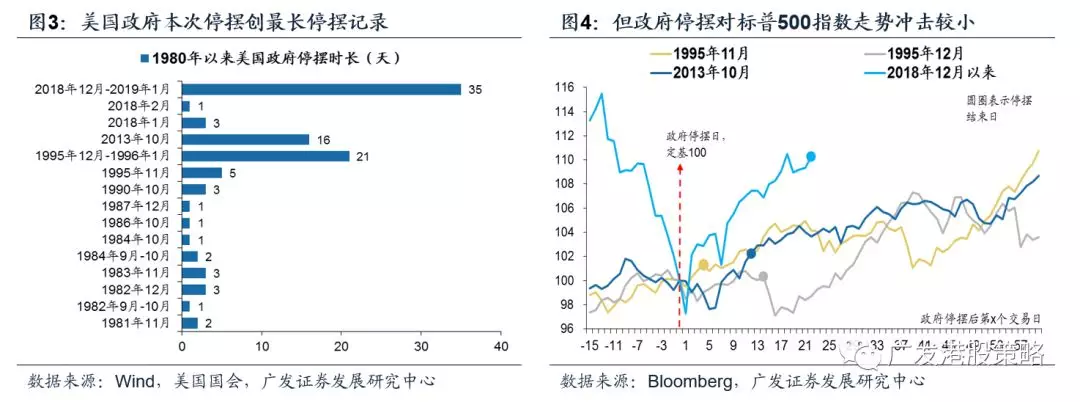

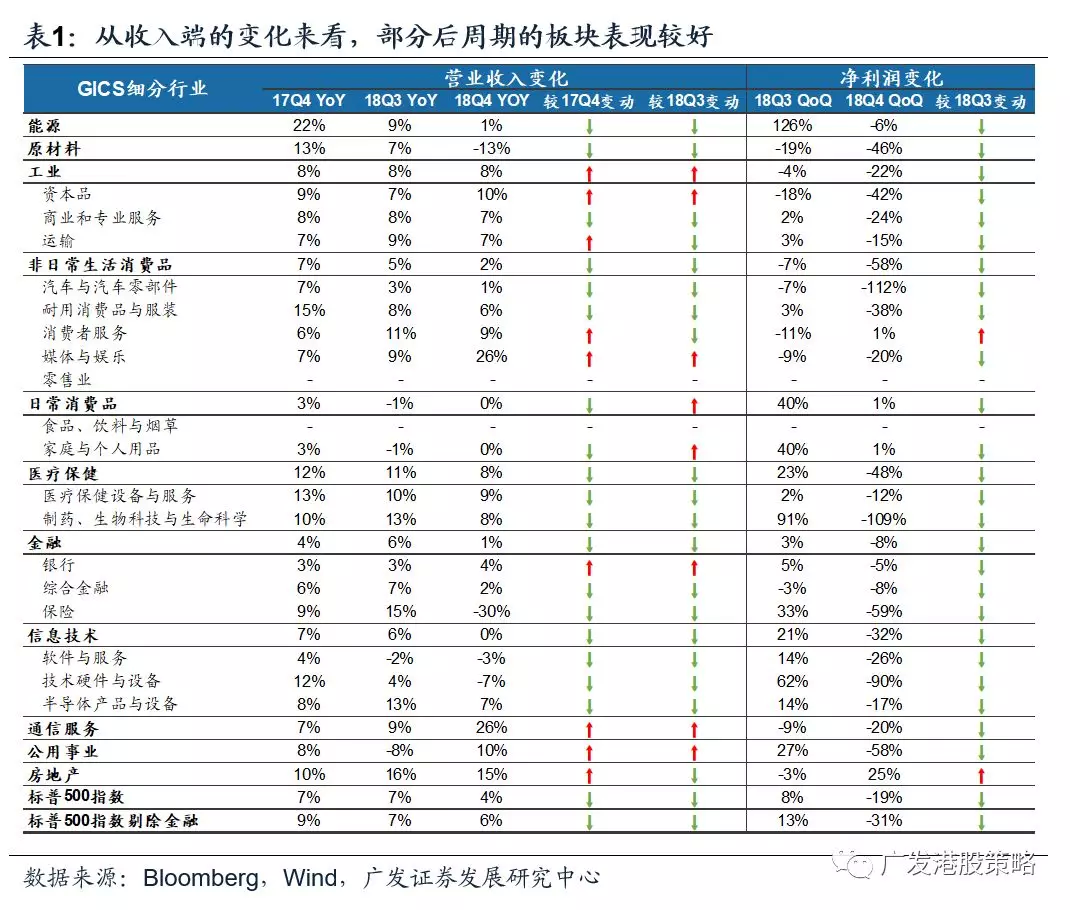

截至最新,标普500指数成份股中共有约90家公司公布财报,市值占总样本比例约1/4,2017年收入和净利润占总样本比例分别为23%和31%,不足以代表全部样本;但从已公布财报的公司样本来看,仍有一些“蛛丝马迹”可循,整体表现好于市场悲观预期,尽管增速放缓,但仍有结构性亮点,以“后周期”板块为代表:

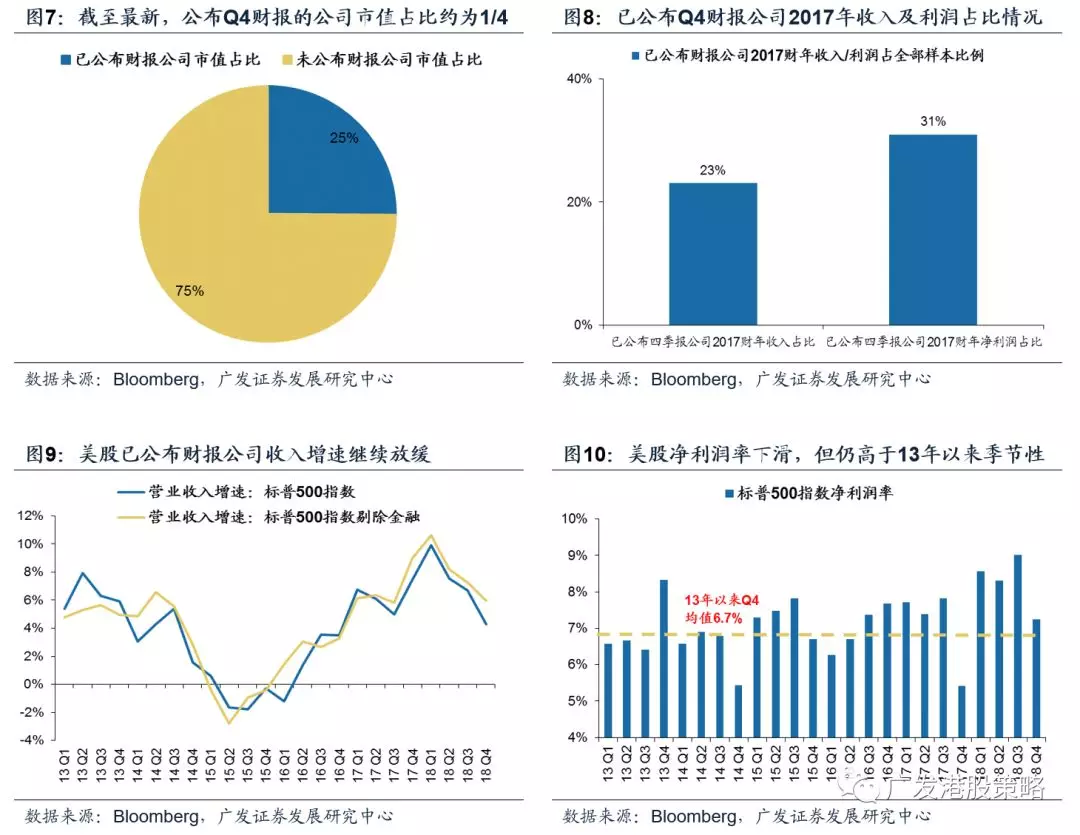

第一,已公布财报样本公司收入和净利润率大多回落(由于17年Q4税改因素,净利润并不可比),但由于有税改的支撑,净利润率仍高于历史季节性,意味着Q4财报净利润表现可能较往年仍要出色;

第二,分板块来看,部分后周期行业(如媒体娱乐、日常消费品、公用事业等)需求端的增长并未受到经济边际放缓影响,Q4收入增长相比Q3环比反而在加速。

下周权重公司集中公布财报,需警惕由业绩预期变化带来的市场波动。尽管已公布财报公司业绩表现“喜多忧少”,但毕竟样本量有限,未来一周内苹果公司、微软、亚马逊、Facebook等科技巨头,以及卡特彼勒等多只权重股将发布财报,可能造成指数波动增加、个股分化进一步加剧。较为有利的因素在于,市场对于19年EPS增速一致预期已有明显下修;较为不利的因素在于,随着年初以来估值已明显修复,若权重股业绩表现不佳,目前29倍左右的Shiller PE仍看起来并不便宜,仍存在进一步下探的可能。

1.3 投资策略: 静待联储议息,反弹仍留一份清醒

本周利好较为集中,AH市场交投均呈现一派“热闹”非凡的局面。市场活跃的背后,是内外部利空因素的短期消退:1)特朗普签署临时支出法案,加上联储停止缩表预期增强,美股后半周反弹;2)欧洲央行公布1月利率决议,维持三大利率和前瞻性指引不变,且德拉吉声明态度偏“鸽派”,市场情绪有所提振;3)国内方面,本周央行决定创设央行票据互换工具CBS,为银行发行永续债提供流动性支持。

在外部风险有所缓解、国内政策继续结构性调整的背景下,港股市场仍处于情绪改善的反弹周期;但随着美股进入业绩集中公布期、港股上市公司2月下旬也将迎来年报公布,美股和港股市场均将面临基本面考验。短期而言,美股的走势、FOMC议息会议、中美贸易谈判对港股的影响增强。

对于美股而言,在联储态度转“鸽”、中美贸易形势暂缓等因素推动下,标普500指数19年Forward PE回升至历史均值15.8,VIX指数降至历史均值17.04,一波“超跌”后的美股估值修复行情暂告一段落,市场关注点集中在以下几个方面:1)前期中美贸易冲突处于“空窗期”,对美股的影响有所弱化,但未来一周内中美贸易谈判或成为市场焦点;2)联储态度转“鸽”是支撑前期情绪改善的重要原因,但考虑到可能超预期的非农数据,不排除下周联储FOMC议息仍出现变数;3)已公布财报的美股公司整体业绩表现好于市场悲观预期,但占比不高,下周权重公司集中公布财报,仍需警惕由业绩预期变化带来的市场波动。

总体来看,下周事件较为密集,联储FOMC议息、中美贸易谈判、美股业绩均有可能增加市场波动,反弹中需“留一份清醒”。投资策略方面,我们对19年港股市场不悲观,但市场短期反弹后仍需关注EPS下调、联储议息等外围潜在冲击因素;国内政策因素相对更积极,政策红利将继续释放,以对冲基本面和外部冲击。配置上,19年重点关注弱周期和早周期主线,重点行业包括:消费服务、保险、汽车、科技股、建筑等。

市场概览与情绪跟踪:本周(1.21-1.25)恒生指数上涨1.77%,恒生一级行业除原材料业外全部上涨,工业领涨。HVIX指数、主板沽空比例、看跌看涨期权比例均出现下降。

宏观流动性与估值跟踪:本周(1.21-1.25)人民币兑美元汇率变化幅度较小。10年期美债收益率小幅下降至2.76%,中美利差小幅上升至38BP。WTI原油价格53.7美元/桶。恒生指数PE10.27倍,略低于历史均值。

一致预期EPS跟踪:本周(1.21-1.25)彭博对于恒生指数和国企指数19年EPS一致预期增速小幅下调。

南下北上资金跟踪:本周(1.21-1.25)北上资金延续大幅净流入趋势,本周净流入95.8亿。本周南下资金净流入9.3亿,港股成交额中南下资金参与占比上升。

2一周港股焦点图解:欧央行议息会议要点

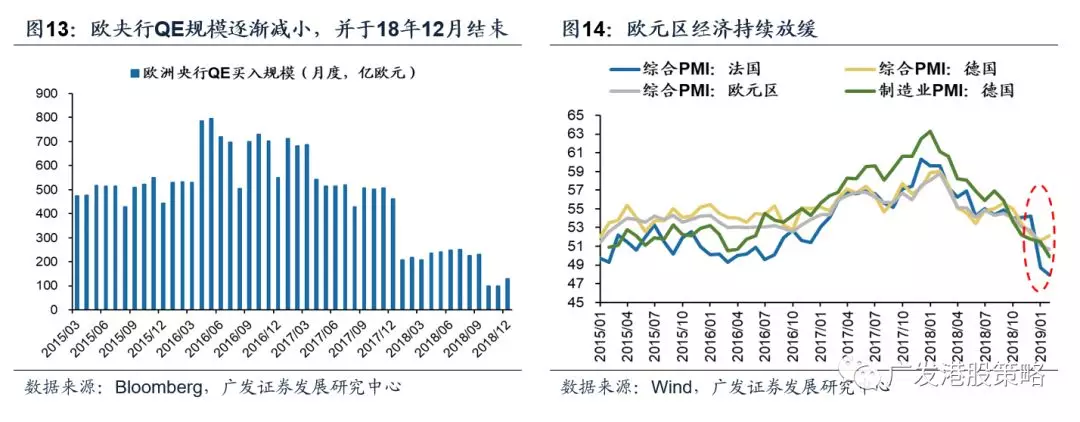

本周我们选取的港股焦点图解——欧央行议息会议要点。1月24日,欧央行举行19年第一次议息会议。整体来看,会议对货币政策的表态符合市场预期:三大利率以及再投资前瞻指引不变,并将至少维持至2019年夏季之前。值得关注的一点是,本次会议声明整体偏“鸽派”,欧央行将经济增长风险评估从“balanced”下调为“downside”,表明欧洲经济放缓趋势明显。

欧洲经济持续放缓,后续需关注定向长期再融资操作(TLTRO)。欧洲经济放缓可从PMI数据得到验证:18年四季度以来,欧元区PMI下滑斜率加大,19年1月最新数据显示,欧元区综合PMI已处于过去四年最低点,而主要经济体德国制造业PMI也自2014年以来首次跌破荣枯线。在结束QE后,为应对经济下行风险,欧央行未来或推出新一轮的再融资操作(TLTROs),为市场注入流动性。

3一周港股市场流动性、盈利预期与估值

3.1 市场概览与情绪跟踪

3.2 宏观流动性与估值跟踪

3.3 一致预期EPS跟踪

3.4 南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险

国内信用政策持续收紧的风险

上市公司盈利不达预期的风险

扫码下载智通APP

扫码下载智通APP