摩根士丹利:挥别流量内容至上,中国互联网未来将朝2B和2G发展

本文来自“华尔街见闻”,作者陶旖洁。原标题为“摩根士丹利:中国互联网行业的三大趋势”。

2018年以来,中国移动互联网用户数目的增速开始逐渐放缓。

互联网公司已经无法继续单一地依赖流量增长。想要开拓市场,企业或者探索新的提高用户粘性的措施,或者发展类似AI这样的新技术,或者开辟新的商业模式(例如阿里的新零售),或者进入新的应用领域。

摩根士丹利Grace Chen团队日前在研报中指出,中国互联网包括三个阶段:2013年以前的PC时代,2014-2018年间的移动互联网时代,以及2018年后的后·移动互联网时代(或称数据时代)。而在2018年后的数据时代里,将有三个重要的转型趋势:

从面向消费者(2C)转向面向商业(2B),甚至面向政府(2G);

从流量到数据/内容驱动的变现;

从高线城市到低线城市。

面向企业、面向政府

我们认为阿里巴巴的新零售也是一个“2B”模式,它令线上和线下零售商得以通过数据和技术来提高效率。

消费者应用仍然是中国互联网公司关键的业务领域。增长和变现都很大程度上依赖消费者,而工业互联网应用通常回报期要更长。但是,中国的互联网用户规模正在接近饱和,追求流量增长的边际成本越来越高,企业必须开拓更多的市场。

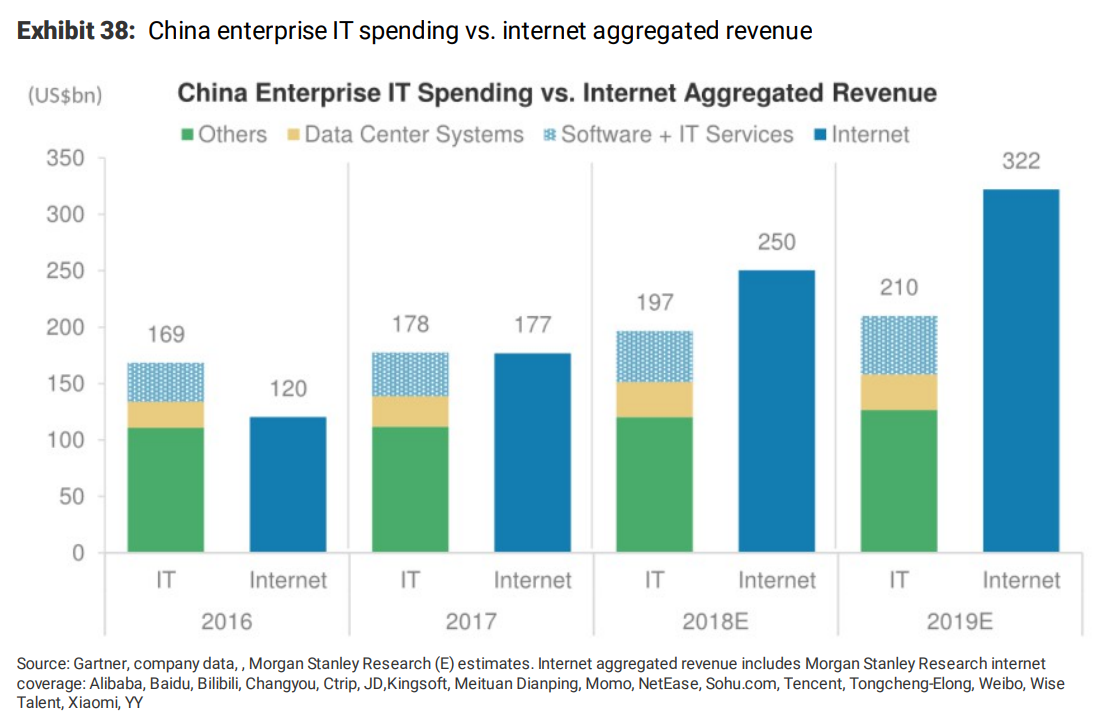

摩根士丹利指出,面向企业的领域还有大量增长空间:在企业的IT开支方面,相比美国,中国的软件和IT设备投资程度仍然较低。在政府的推动下,预计未来六年,对工业部门或是企业IT的投资将为BAT带来5-20%的增量利润。

另外,摩根士丹利还提到,政府方面也有意推动制造业升级,公共和私营部门都需要集中发展AI、自动化这样的新技术,来增强创新能力和技术能力。而在基础设施和生态系统成功搭建后,互联网也可以在以下领域成功变现:

利用云服务、支付、物流、金融、网络安全这样的既有功能,实现基础设施支持;

达成与企业和政府的合作,以系统整合能力提供项目服务;

收集并分析数据,给出提高效率、节约成本的解决方案。

挥别流量 内容至上

用户的高速增长时代已经过去。在持续多年的高增长后,中国互联网用户规模同比增长已经从2011年的12.2%下降到了2017年的5.6%。

摩根士丹利预计,互联网企业将会持续内容投资,来增强用户对产品的粘性,提高变现能力。该行在研报中提到,过去数年间,美国的互联网行业也经历了类似的变革,例如Alphabet公司通过创新和广告收入维持着营收增长,但Youtube这样的新型平台也作出了不小贡献。

无论是社交软件还是电商平台,内容都会是决定参与率和使用时长的关键因素,摩根士丹利提到,淘宝这样的电商正在引入视频功能,并对接购物社交平台(例如阿里投资小红书),为用户提供更良好的商品信息。而微信和微博都在提高对短视频的投资,迎接来自抖音和快手的挑战,也为未来的变现打下基础。

长视频和新闻信息流是BAT+字节跳动的天下,而短视频是更广泛的内容投资的典例。摩根士丹利提到,2018年下半年起,几乎所有的大型互联网公司,包括腾讯、百度、微博、Bilibili、陌陌等都介入了这一领域,未来的激烈竞争可期。

一个重要问题在于——短视频是时下潮流,还是大势所趋?摩根士丹利提示,在4G时代,带宽扩容,视频自然成为了重要的内容载体。而随着5G时代临近,传输速度将提高到4G时代的20倍,有可能会出现新型的内容载体。

下沉到低线城市

高线城市市场逐渐成熟,但是,低线城市仍然是帮助互联网企业实现高增长的机遇所在。摩根士丹利提到,电商拼多多、在线旅行社美团和同城、短视频抖音和快手,都是抓住了低线城市机遇的典型企业。

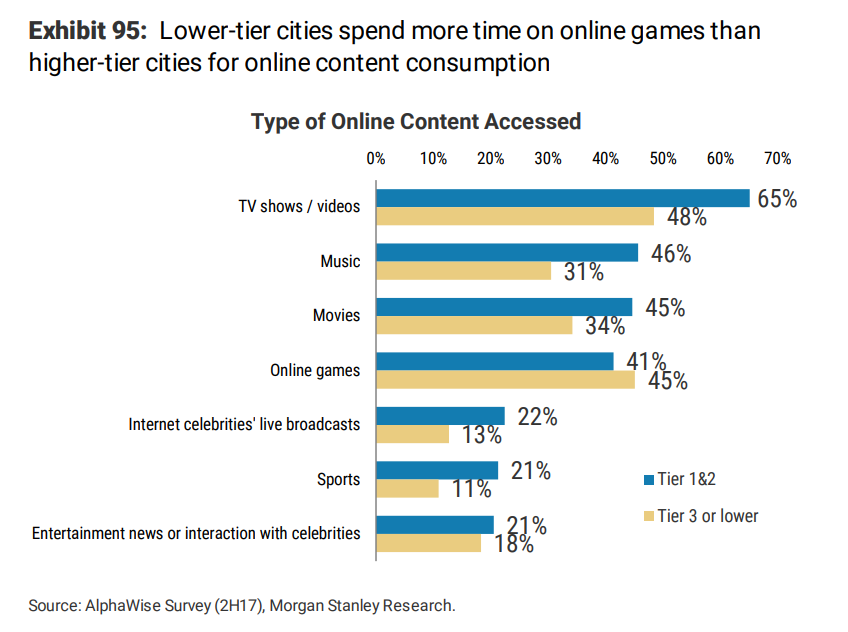

低线城市的家庭对二孩政策持更欢迎的态度,人口上升使得低线城市更具发展潜力。而摩根士丹利还提出了一个有趣的观点:相比于高线城市,低线城市线下的娱乐设施更少,他们在社交和游戏这种线上娱乐方面花的时间,对应地也就要更高。

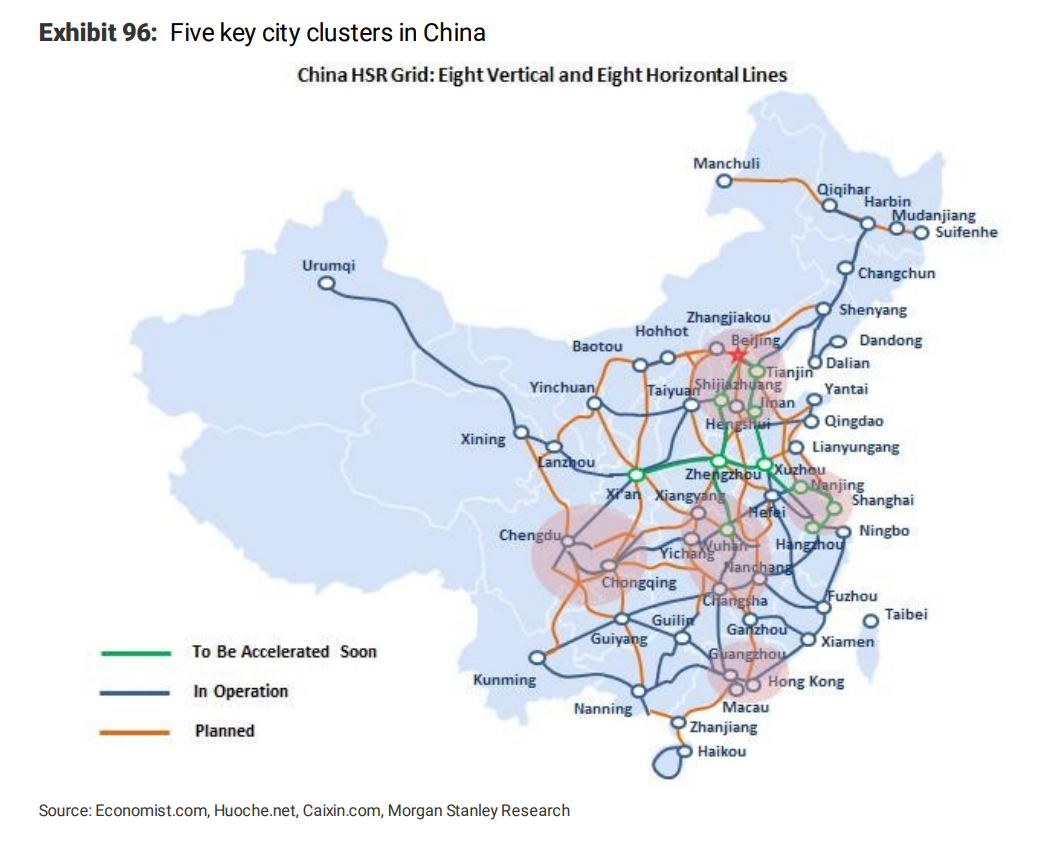

摩根士丹利指出,中国的五个大型城市群的卫星城市,会是区域发展和高铁网络建设的主要受益者。2011-2016年间,这五个区域的人口增长要高于全国平均水平,从日本东京首都圈和美国旧金山湾区的经验看来,随着时间推移,卫星城市的人口会超过枢纽城市。

评级变动

在这份研报中,摩根士丹利还调整了三家中国企业的股票评级。

百度从“买入”下调至“持有”:对自动驾驶、语音识别等AI技术的投入,可能在短期内施压股价;

微博从“买入”下调至“持有”:用户增长和使用时长“不可避免地”会放缓;

哔哩哔哩从“持有”上调至“买入”:用户增长势头健康,到2027年,月活预计增至3亿;订阅和直播收入增加,非游戏业务的变现能力增强。

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP