中金:全球仍在避险模式,1月能有哪些“好的交易”?

本文来自微信公众号“Kevin策略研究”,作者刘刚、董灵燕。

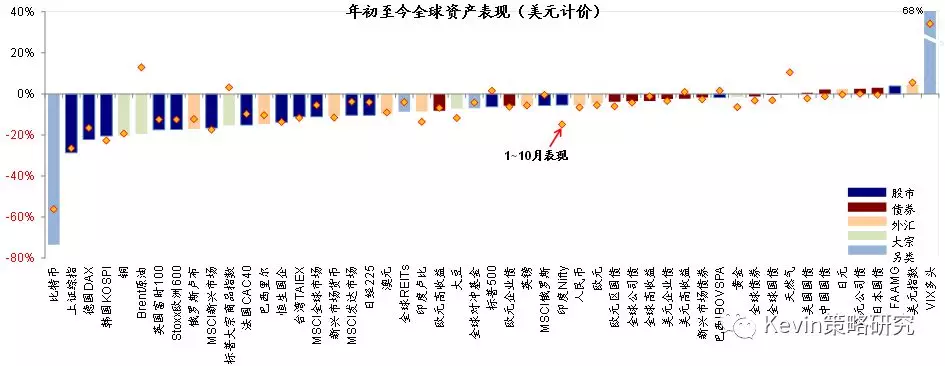

12月回顾:美股破位大跌,油价继续下行,全球进入避险模式

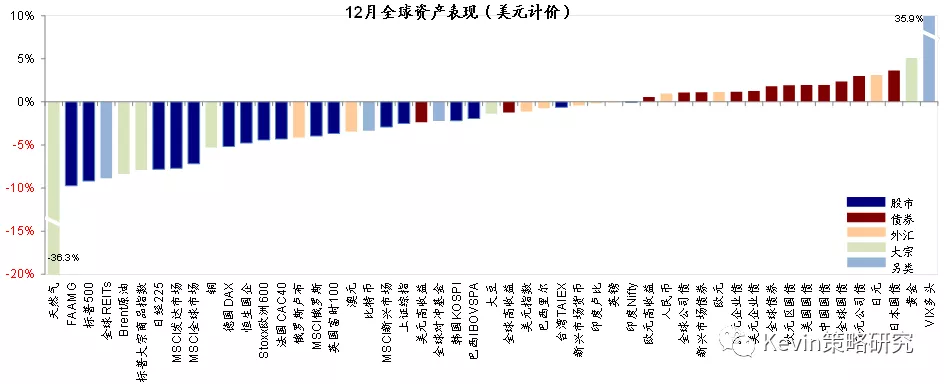

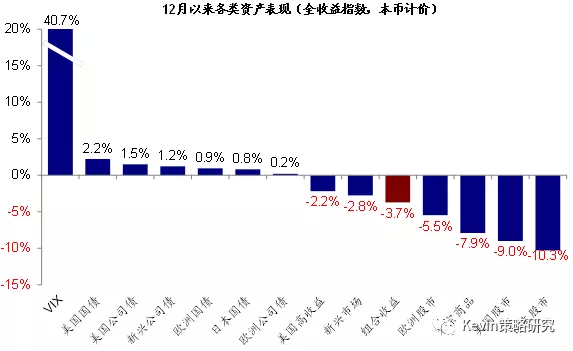

12月全球市场的风险不仅没有缓解、反而进一步加剧和升级。美股的大幅下跌尤为让人瞩目,12月中旬破位下行使得三大主要股指都一度跌入“熊市”区间,这进一步导致全球风险偏好明显收缩,避险资产如债券、黄金、日元明显受益,也是为数不多在12月仍有正收益的资产,这与我们在此前专题报告《如果美股大跌,其他资产和市场会怎样?》总结的规律基本一致。整体来看,美元计价下,VIX多头、黄金、日本债券和其他主要市场国债表现最好;相反,天然气、原油、美股市场、REITs和日本股市等表现最差。

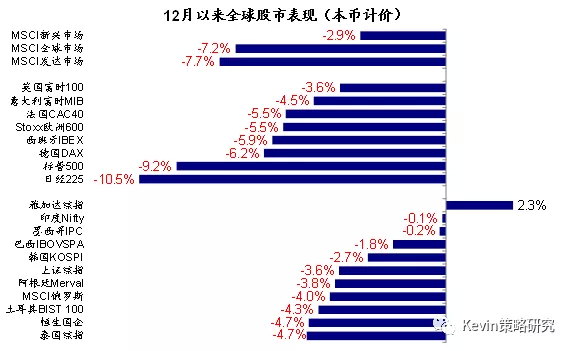

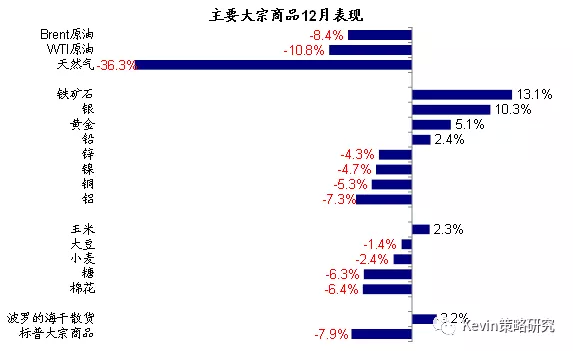

12月,1)跨资产之间,债>股>大宗;2)权益市场,新兴>发达;发达中,欧洲>美国>日本(本币计价);新兴中,印尼印度墨西哥巴西领先,但港股落后;板块层面,受避险情绪推动,防御板块跑赢,能源金融落后;3)债券市场,避险情绪以及空头回补推动利率债表现强劲,但在利率明显回落同时信用利差依然走阔,信用债特别是高收益债跑输;4)大宗商品,天然气和油价大跌,但铁矿石和贵金属领涨;5)汇率:美元指数小幅回落,日元明显走强;6)另类资产中,REITs大跌,VIX领涨。

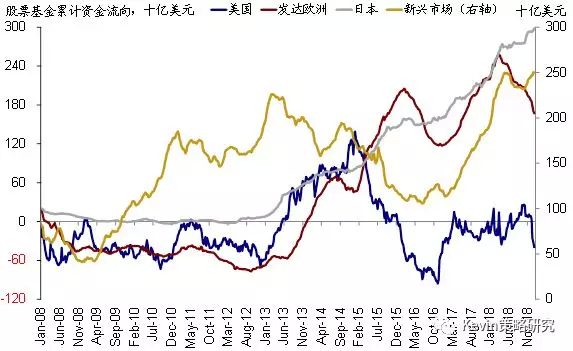

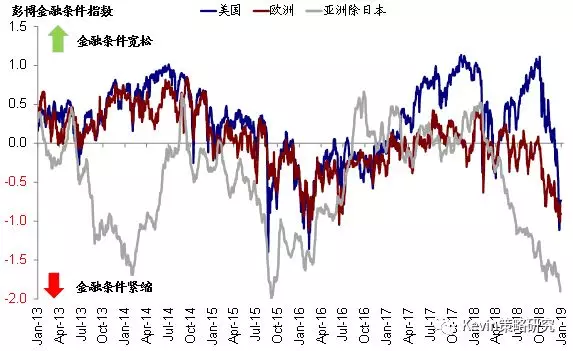

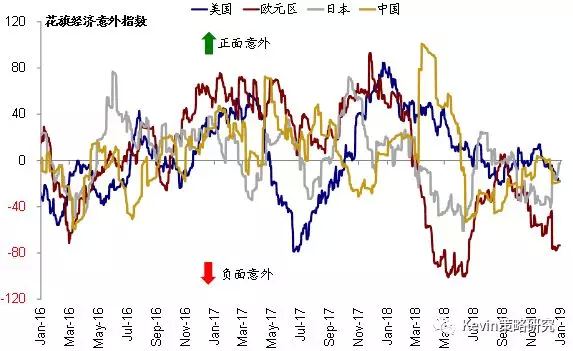

12月,全球资金整体流出权益和债券资产。不同市场间,资金(特别是主动型资金)大幅流出美股,欧洲延续流出,日本和新兴市场仍有流入。金融条件方面,受资产价格下跌拖累,主要市场均显著趋紧。经济意外方面,除日本明显改善外,中美欧均回落。

12月VIX多头大涨35.9%,金价上涨5.1%,主要国债和信用债均上涨,股市均下跌,美股和日本股市跌幅最大,天然气和油价大跌

12月全球股市多数下跌,新兴跌幅小于发达,发达市场中日本和美股大跌;新兴市场中除印尼股市上涨2.3%以外,其他均下跌,泰国股市和港股跌幅最大

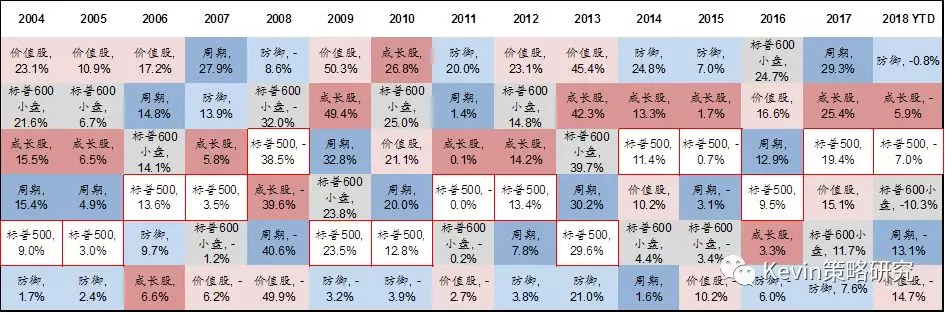

年初以来,美股市场防御>周期,成长>价值,大盘>小盘

12月天然气大跌36.3%,油价大跌;铁矿石大涨13.1%,铝、铜、镍等金属下跌;农产品除玉米外均下跌

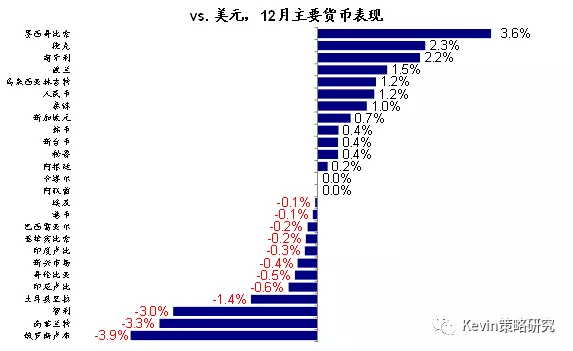

12月美元走弱,墨西哥比索大涨3.6%,但俄罗斯卢布、南非兰特和智力比索均大跌3%以上

12月资金大幅流出美股,加速流出欧洲,继续流入日本和新兴股市

12月美国金融条件急剧收紧,欧洲和亚洲除日本金融条件也进一步收紧

12月日本经济意外指数回升,中国、欧元区和美国均回落

2018年回顾:风险资产几乎全军覆没;2018年那些“最好的交易”

经历了2017年的全球同步复苏与风险资产共振后,2018年的全球市场重回分化与波动。全球流动性拐点不断临近、美国与其他市场增长趋势从分化到趋同、以及中美贸易摩擦不断升级是贯穿2018年的三条主线。在主要央行宽松不断退出导致的全球流动性趋紧的“存量博弈”环境下,资金追逐的是相对比较优势,这解释了2月份之后新兴和欧洲增长率先弱化但美国依然“一枝独秀”情况下美股和美元的相对强势,而新兴市场股债汇则普遍承压、土耳其阿根廷等甚至濒临危机。但10月之后,当美股也由于增长放缓担忧独木难支但其他市场却尚无法有效承接后,全球市场则进入避险模式,风险资产普遍大幅回落,仅传统的避险资产仍能起到一定保护效果。

回顾2018年,全球风险资产几乎全军覆没,惨烈程度仅2008年可比拟。以美股为例,10月后短短三个月之内快速下跌超过20%,要知道1929年以来历次熊市周期平均跌幅才34%,持续时间17个月,而最近一次的2008年金融危机时的跌幅为56%;此外,美股市场估值收缩对市场的拖累幅度之大上一次也只有在2002年出现过。

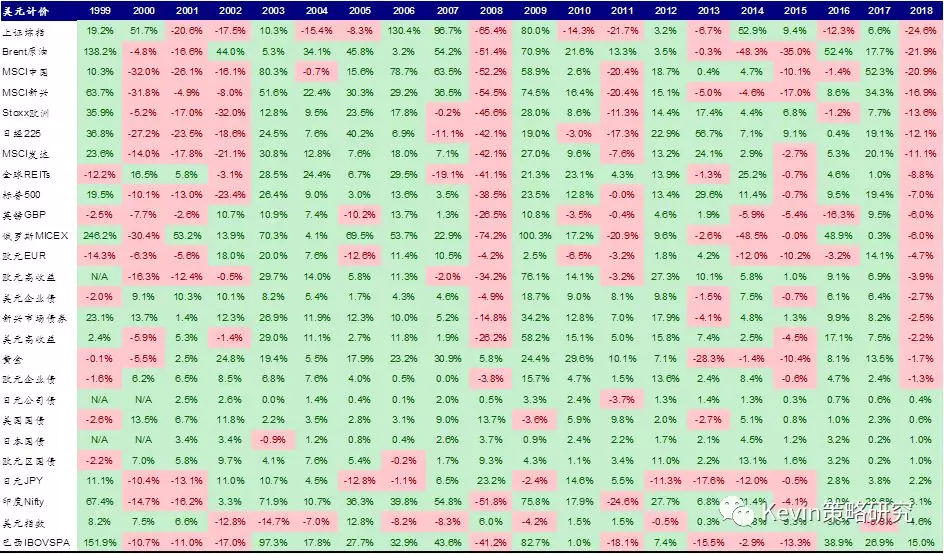

整体而言,大类资产中,仅避险资产如美元、日元、以及主要市场国债仍有正收益。主要股市中,美元计价,除巴西、印度外悉数下跌,A股港股跌幅超20%,欧日跌幅也超过10%;油价则大跌~22%。全年来看,由于10月是以美股和油价为代表的全球风险偏好进一步的分水岭,因此除个别如1)做多美元指数,做空其他货币;2)做多中国德国国债,做空信用债;3)做多波动率之外,很难有能够完全贯穿全年的交易。相反,由于反差巨大,一些交易在10月前后基本可以反向操作,例如10月前,4)做多美股,做空新兴市场;5)做多原油和高收益债、做空贵金属;6)做多科技股,但10月后均反向操作。

美股从1929年以来共有13次熊市,平均时长为17个月,平均回撤幅度为34%

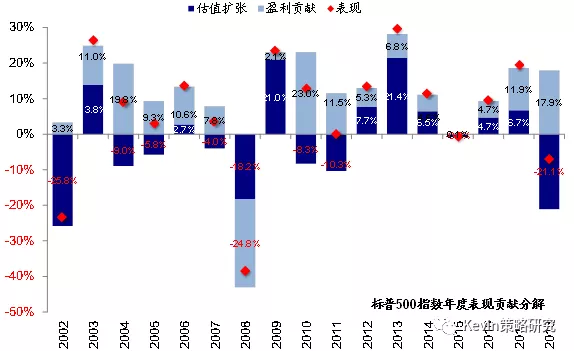

标普500指数下跌7%,估值收缩21.1%,估值收缩程度仅次于2002年

2018年,全球风险资产几乎全军覆没,惨烈程度仅2008年可比拟

2018年全年资产价格表现:大类资产中,仅避险资产如美元、日元、以及美、日、中国国债仍有正收益

1月全球市场展望:估值已计入悲观预期,但短期内情绪和政策仍是潜在扰动

我们在12月月报《市场或有喘息,但政治事件密集》中原本判断11月油价大跌和美联储鸽派姿态转向或能够对风险资产提供一定喘息机会,并提示变数主要来自政策和政治上的不确定性,例如中美贸易谈判、美联储FOMC会议和美国联邦政府关门风险、意大利预算及英国退欧的混乱局面等。但从实际情况看,全球市场不仅没能迎来喘息,反而因为对美国增长见顶和全球增速放缓、中美贸易谈判前景、甚至美国政治环境恶化(如美国政府再度关门)担忧的加剧再度急转直下,尤以美股的连续下跌最为显著,即便在2018年最后几个交易日有所反弹,其跌度和速度从历史经验看也是非常剧烈的。

对于2019年1月,我们认为,由于前期美股市场快速下跌对投资者情绪已经造成了损害、且资金流出仍在继续,因此除非有外力推动(如政策利好),否则情绪自身的修复仍需时间、而市场对坏消息的高度敏感也会使得起伏仍可能继续,因此我们继续提示投资者关注短期内因情绪和政策可能带来的扰动和压力。具体而言,

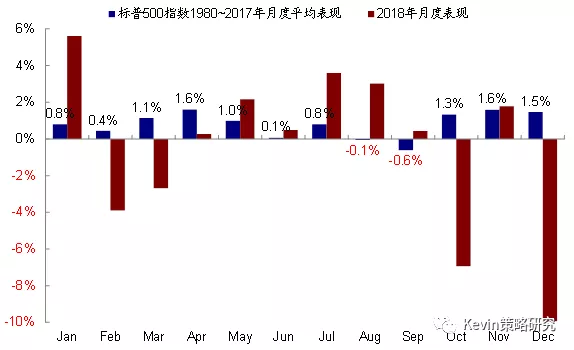

12月美股大跌9.9%,明显不及1980年以来1.5%的平均表现

过去两周,美股市场主动型资金出现大规模净流出,上周被动型资金也转为流出;尽管主动资金流出放缓,但尚未出现明显缓解的迹象

►

诸多政策和政治事件依然是1月份市场需要经历和面对的考验。从重要性程度来看,1)1月14日将举行的英国议会对退欧协议的投票依然存在很大的不确定性,如果无法通过将对预期造成极大的混乱并冲击全球资产价格、特别是英国和欧元区资产价格。此前正式因为反对声音较大且预计大概率无法通过,英国首相TheresaMay才将原定于12月21日的议会投票推迟(有关英国退欧的来龙去脉和情景分析,请参考我们的专题报告《英国退欧的情景分析与潜在影响》);而另外一件持续困扰市场的意大利预算问题,随着意大利的让步(将2019年预算目标从2.4%降至2.04%)和议会最后一刻的通过已经暂时告一段落;2)1月7日美方代表团将访华并与中方就贸易问题进行磋商。12月29日,中美两国元首通电话,并表示双方协商正取得积极进展。自12月初G20峰会以来,中美贸易谈判进展一波三折,能否取得积极进展对市场情绪将有重要影响;3)12月22日开始的美国政府关门仍在继续,虽然直接影响有限,但政治环境的恶化也无疑加剧了市场的担忧情绪(《美国政府再度关门,短期压制情绪》);4)1月20~30日美联储FOMC,尽管大概率不会再度加息,但2019年开始每一次会议后都会有美联储主席的新闻发布会,因此也会成为市场关注的焦点。

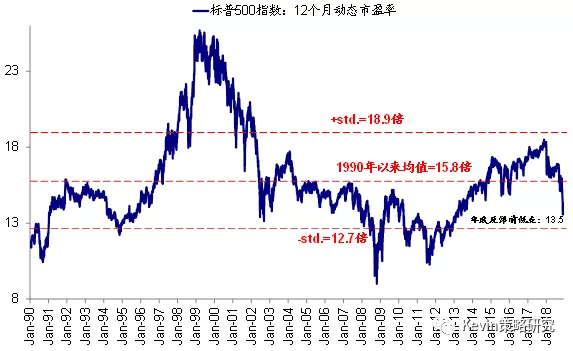

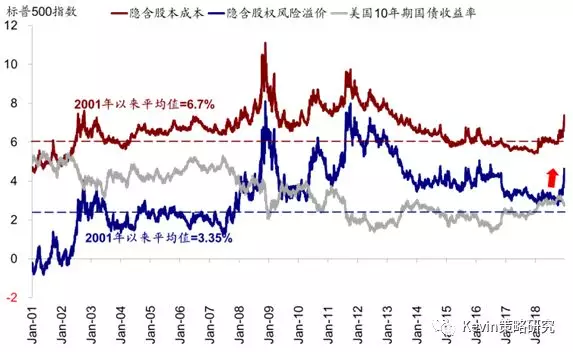

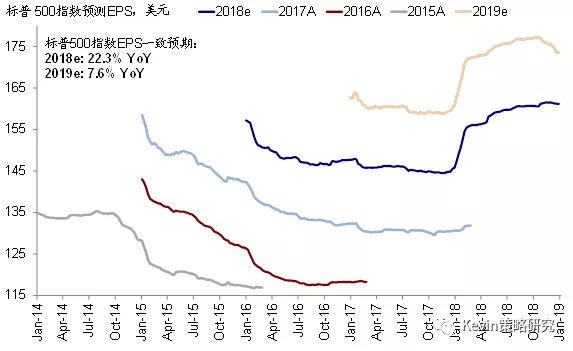

► 不过,相对积极的一面是,静态来看,市场快速下跌导致的估值收缩已经计入了较为悲观的预期。正如我们在近期专题报告《当前投资者对美股市场关心的几个主要问题》中所分析的那样,在年底反弹之前,美股市场估值已经明显回落且计入了相对悲观的增长预期,主要体现在: 1)标普500指数的12个月动态估值为13.5倍,低于1990年以来的历史均值15.8倍14%,距离均值下方1倍标准差12.7倍还差6%左右,这也是2013年4月以来的低点;2)股权风险溢价迅速回升至2016年初水平;3)估值对全年指数表现的拖累甚至超过2008年,为2002年以来最高;4)估值隐含的2019年EPS增长为-4.1%~-6.6%,远低于市场一致预期隐含的7.6%的增长水平。

此外,尽管市场对未来增长的预期已经非常悲观,但从历史经验来看,单纯的市场大跌对经济衰退的预示效果却相对有限,1929年以来美股共有22次最大回撤超过10%的下跌,其中仅11次伴随着经济衰退,占比50%。

但需要承认的是,在当前的市场环境下,相比估值,情绪和流动性才是决定市场短期走势的核心变量。过去两周,美股市场主动型资金出现大规模净流出,上周被动型资金也转为流出;尽管主动资金流出放缓,但尚未出现明显缓解的迹象。进入1月份,如果因为报税需要的tax sale和恐慌性主动抛售过去后,新的资金能够再度配置(如养老金),则能够从资金面上带来一定支撑。

从历史经验来看,单纯的市场大跌对经济衰退的预示效果相对有限

标普500指数的12个月动态估值一度跌至13.5倍,低于1990年以来的历史均值15.8倍14%,距离均值下方1倍标准差12.7倍还差6%左右

标普500指数隐含股权风险溢价一度攀升至2016年初的水平

当前市场预期标普500指数2019年EPS增速为7.6%

1月资产配置建议:在情绪修复或更明确政策利好出台之前,仍以避险为主

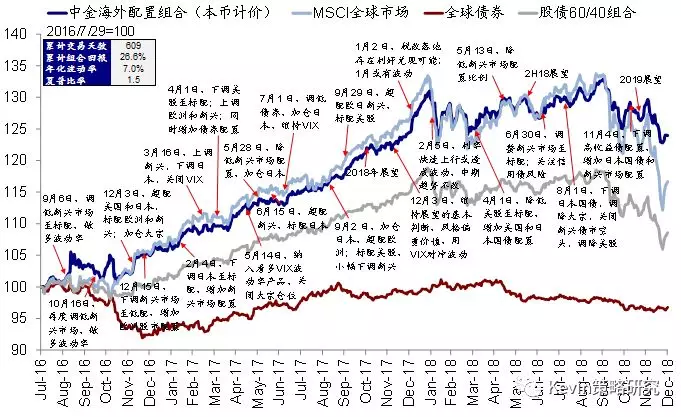

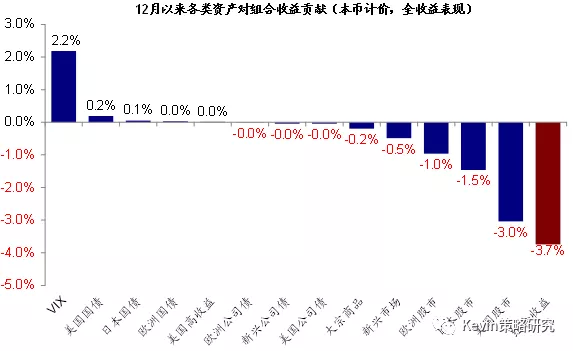

12月,我们的海外资产配置组合下跌3.74%(本币计价),表现不及全球债市(0.47%,美银美林全球债券指数,美元计价),但依然跑赢全球股市(-7.26%,MSCI全球指数,美元计价)、股债60/40组合(-4.21%)以及大宗商品(-7.92%,标普大宗商品指数)。年初以来,我们的组合累计回报-0.29%,跑赢所有资产类别,体现出了资产配置和模型的有效性。自2016年7月成立以来,该组合累计回报24%,夏普比率1.3。

分项来看,VIX多头仓位和主要市场国债是12月我们海外配置组合的主要收益来源,同时对高收益债的空头配置在12月也继续起到了规避价格下跌、并从下跌中获得了一部分正回报的效果。相反,12月份,美股和日本股市是组合的最大拖累,合计拖累组合4.51%。

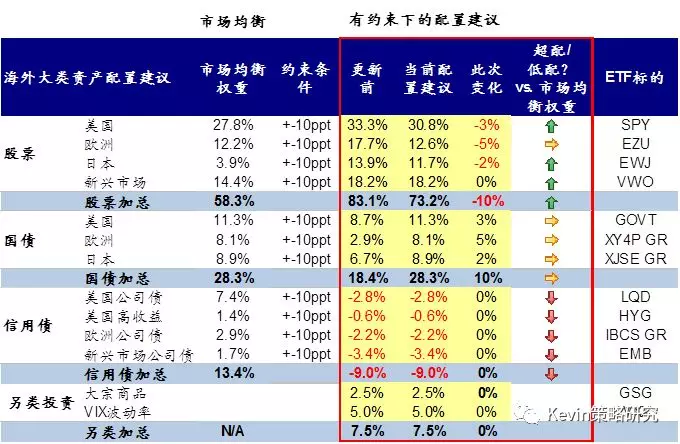

对于1月,正如我们在上文中分析,我们认为近期美股市场的快速下跌已经反映了非常悲观的增长预期,而基本面的实际情况可能没有市场所反映的那么差,因此从中期来看可能已经具有一定的吸引力(参见《2019年海外配置展望:“美”中不足、“新”有余波》)。但是,在短期由流动性和情绪主导的市场环境下,叠加未来一段时间政策因素的潜在扰动,我们建议在在情绪得到明显修复或更明确的政策利好出台之前,仍以避险操作为主。基于这一考虑,我们建议降低组合中对于风险资产(美日欧股市)的配置比例,并相应的增加至各自的国债资产上。

12月,中金海外配置组合下跌3.74%(本币计价),表现不及全球债市(0.47%),但跑赢全球股市(-7.6%)、股债60/40组合(-4.21%)以及大宗商品(-7.92%)

从资产表现来看,12月VIX指数大涨41%,美国国债、美国公司债、新兴公司债等也均上涨,不过日本和美国股市均大跌

12月VIX指数贡献了2.2个百分点的涨幅,美国和日本国债也均有小幅正贡献;但主要股市大跌拖累了组合表现

基于“四因子”框架和BL模型的海外大类资产配置建议

扫码下载智通APP

扫码下载智通APP