血夜圣诞不惊恐,别忘了美股也可以做空!

祈祷平安的美国资本市场,迎来的却是血色圣诞。

智通财经APP获悉,美国东部时间12月24日,投资者权衡美国政府停摆以及特朗普可能解雇美联储主席鲍威尔等消息,同时原油期货价格大幅下跌加剧是市场对于2019年经济衰退的担忧情绪,美股三大股指均跌超2%,创下有史以来最差平安夜表现;标普500指数也正式进入技术性熊市,彻底宣告十年长牛的终结。

而刚刚过去的前一周,道琼斯工业平均指数和纳斯达克综合指数均创下了2008年以来的最大单周跌幅,被称为金融危机以来美国股市最糟糕的一周。

高盛资深多资产策略师克里斯蒂安•米勒-格里斯曼(Christian muller - glissmann)昨日直言,明年将很艰难,关键的变化之一是美国经济将放缓至2%以下,届时市场可能会变得相当恐慌。早在美股处于创纪录水平时就看空市场的摩根士丹利资产分析师麦克-威尔逊接受媒体采访时表示,目前股市抛售只进行了一半,明年或迎更大规模抛售。他称,“人们普遍认为现在更能理解持续不断的熊市,更重要的是,价值更加合理,远期市盈率从高点到低点下降了18%。简而言之,虽然90%的价格损失是由熊市造成的,但我们可能只观察了50%的时间。”

大规模抛售早有迹象。11月底美联储发表的首份金融稳定报告显示,资产价格已高于历史水平。报告警示,如果贸易紧张升级、地缘政治不确定性等金融稳定风险成为现实,资产的跌幅可能会“特别大”,联储加息缩表可能加剧市场波动。

很显然,林林总总的事件已经引燃了市场风险,美国金融市场已经发生了趋势性的转变,标普500ETF(SPY)的短期利息已经跃升至2016年1月/ 2月之前的高位。而野村的CTA基金趋势模型显示,标普500期货可能会继续下探,净头寸可能转化为空头。

在这个时点上,顺势而为或许是最明智的选择。至于个人投资者该怎么做,有必要再来重温下智通财经APP一个半月前曾经发布的“做空美股指南”:

做空交易的流程

我们用一个案例来看做空美股的大概流程。

假设投资者Jack经过一番分析后认为某只股票将会下跌,并准备做空1000股该股票,做空价位在50美元。

Jack平时用于买卖股票的现金账户不能用于做空,其需要申请一个保证金账户,然后就可通过其经纪账户或财务顾问下达做空指令。在做空前,Jack需要准备至少25000美元作为初始保证金,该资金是1000股股票总价格的一半。

收到做空指令后,Jack的经纪人需要从其另一个客户的保证金账户,或者从别的经纪人那为Jack借入做空的股票,因为“裸卖空”是不被允许的。此时,Jack的保证金账户中已有75000美元的资产,包括其经纪人借来的50000美元股票,以及Jack 25000美元的保证金。

假设Jack经纪人的持仓保证金要求(MMR)是30%,则Jack的总保证金要达到其做空股票现价的130%,如果此时该股的价格在60美元,Jack的总保证金将达到78000美元。

所以,当Jack的账户余额不足3000美元(78000美元-75000美元)的时候,其经纪人会要求其增加保证金,以维持MMR为30%的要求。用“保证金账户资产/(1+MMR)”的公式可以计算出触发追加保证金的最低价格,如Jack需要在57.69的价位增加其保证金。

如果Jack不能满足MMR的要求,其经纪人会以当前价格抛售Jack的股票。假设这个价位是60美元,Jack则在这场交易中亏损了10000美元。但如果该股票跌到40美元,Jack则能浮盈10000美元。

在所有的做空方式中,直接做空个股是风险最大且成本最高的方式。

做空的其他选择

一般来说,做空很少被归类于“投资”,投机和对冲才是做空的主要归类。

因为投资通常要跨越较长的时间维度,而高风险及高费用的做空操作,让投资者几乎不可能长时间持有一只被做空的股票。

直接做空个股是风险及成本最高的方式,做空方式为上一段所述。而对于利用做空来对冲的投资者来说,减少投资组合的损失是主要目的,因此,这类投资者应选择风险较低、成本较低的做空工具,如看跌期权和反向ETF。

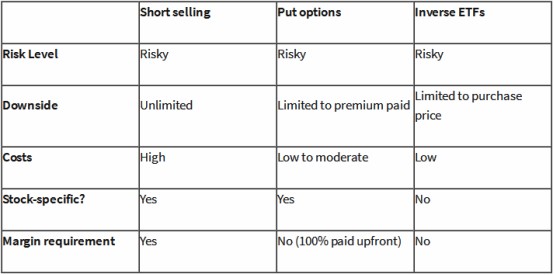

从上图可以看出,直接做空的成本高于看跌期权及反向ETF,且需要保证金;而看跌期权仅需要支付买入费用即可;反向ETF不能直接做空股票,但也没有任何保证金的要求。

首先是看跌期权,美股的看跌期权叫“Put Option”。股票期权的买卖单位是以一个合约为单位的,一个合约代表了100股股票的权利,当投资者买入10个合约后,相当于其拥有了1000股股票。

假设京东的现价为30美元,Jack花1500美元买入了100张执行价为15美元、11月15日到期的看跌期权。一周后,京东的股价跌到了15美元,Jack卖出了这100张合约,则一共获利13500美元(不包含手续费)。

当然,如果京东的股价在行权日之前都没跌到执行价格之下,则Jack将损失其买入期权的费用。

美国市场上的ETF种类繁多,包括反向ETF以及带杠杆的反向ETF。反向ETF的逻辑很简单,假设标普500指数上涨5%,那么反向ETF的投资目标应该是下跌5%,反之,反向ETF会期望实现上涨5%。而带杠杆的反向ETF则是在反省ETF的基础上增加杠杆。

反向及加杠杆的反向ETF涵盖的投资种类广阔,包括大型股指数、小型股指数、科技股指数、中国股票指数及波动率指数。

比起反向ETF,加杠杆的反向ETF性价比较低。首先,加杠杆ETF的费率远高于普通ETF,如标普500指数ETF的费率为0.04%,而加了杠杆的ETF费率为0.9%,是不加杠杆ETF的22.5倍。

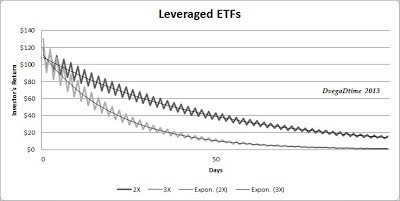

此外,长时间来看,由于加杠杆的ETF在震荡市中会出现损耗,且该损耗会随着时间的拉长而增长,因此加了杠杆的ETF投资回报并不是普通ETF回报的倍数。

(上曲线为2倍杠杆,下曲线为3倍杠杆)

做空的风险

做空很少被归类于“投资”的另一个原因,即做空的风险远高于做多。

做空可能会得到“无限的亏损”。一只股票最多跌到0元退市,因此下跌的空间是有限的,投资者做多最大的风险就是赔掉全部的账面价值。但做空的最后一个环节是按照交易现价买入回补,因此亏损空间是无限的。

“逼空和轧空(short squeeze)”也会让做空者损失惨重。比如某只股票的空头仓位比例较高,但是由于股价飙涨,多头聚集该股,导致没有人借股票给空头,空头将会被强行平仓,进而推动股价继续上涨。

高于做多的利息也会让投资者的盈利打折扣。当投资者直接做空股票时,保证金的利息将随着时间增加,直到投资者结束做空交易;当投资者做空很难借入的股票时,借贷成本会相当可观。

做空的赌博性质更是加剧了交易风险。由于做空不像做多一样可以长期持有,因此投资者要对做空的时机有精准把握。如利弗莫尔在1929年做空美股时,其从1928年下半年就开始不断小规模的测试头部,虽然结局一定是止损出局,但这也代表了做空对时机的要求非常高。

1999年时,市场开始意识到美股的估值过高,但如果此时投资者就去做空纳斯达克指数,其将面临巨大的亏损——当年纳斯达克指数上涨86%。

总之,不要站在一群正在奔跑的牛群前面,和趋势对抗的后果是,只需要一个错误的做空操作就足以毁掉所有盈利。

扫码下载智通APP

扫码下载智通APP