聚焦大健康,洞悉东英金融(01140)的战略布局

资产投资管理向来不是一件易事,2018年全球资本市场走势趋熊,贸易战及全球经济不景气背景下导致优质实体资产的稀缺,项目投资和退出难度增加,但在这种投资环境下,往往会有部分公司脱颖而出。

智通财经APP获悉,11月27日,东英金融(01140)发布2019上半财年业绩,营业额录得12.92亿港元,其中出售股权投资获得收入11.57亿港元,扣除该部分,该公司录得收入1.35亿港元,同比增长213%。

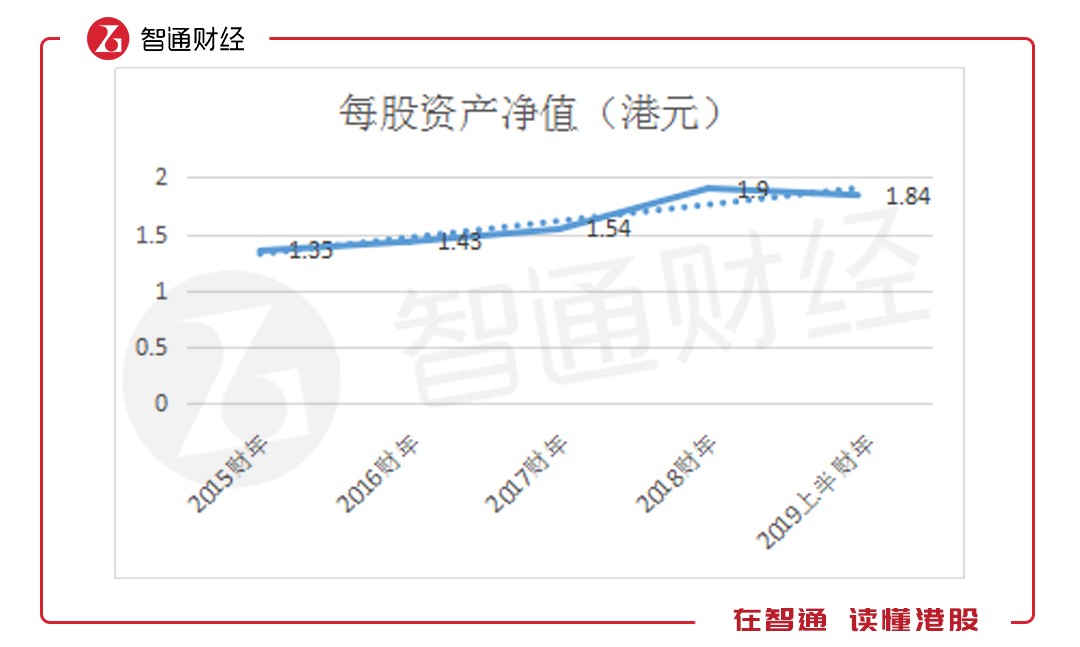

对于投资公司来说,除了投资收入,所投资产净值变动也是关键指标,资产净值越大,“滚雪球”的能力也就越强。在充满挑战的经济环境中,截至2018年9月30日,该公司每股资产净值为1.84港元,较去年同期增长16.5%,较2018财年轻微下滑3%,但以历年来说,增长的趋势非常明显,以下是智通财经APP整理的该公司历史年份的每股资产净值情况。

图片来源:数据整理

下面我们将对东英金融上半财年业绩进行详细解析。

财务分析:实际盈利稳步增长

东英金融是一家专注于中国高增长行业投资机会的跨境投资公司,投资组合涵盖全球多个地区和行业的上市及非上市公司,覆盖股权、债权以及另类投资的品种。该公司目前的收入表现主要在容易变现的上市投资及债务投资上,因此收入主要包括来自上市公司的股息收入和持有债权的利息及其他收入。

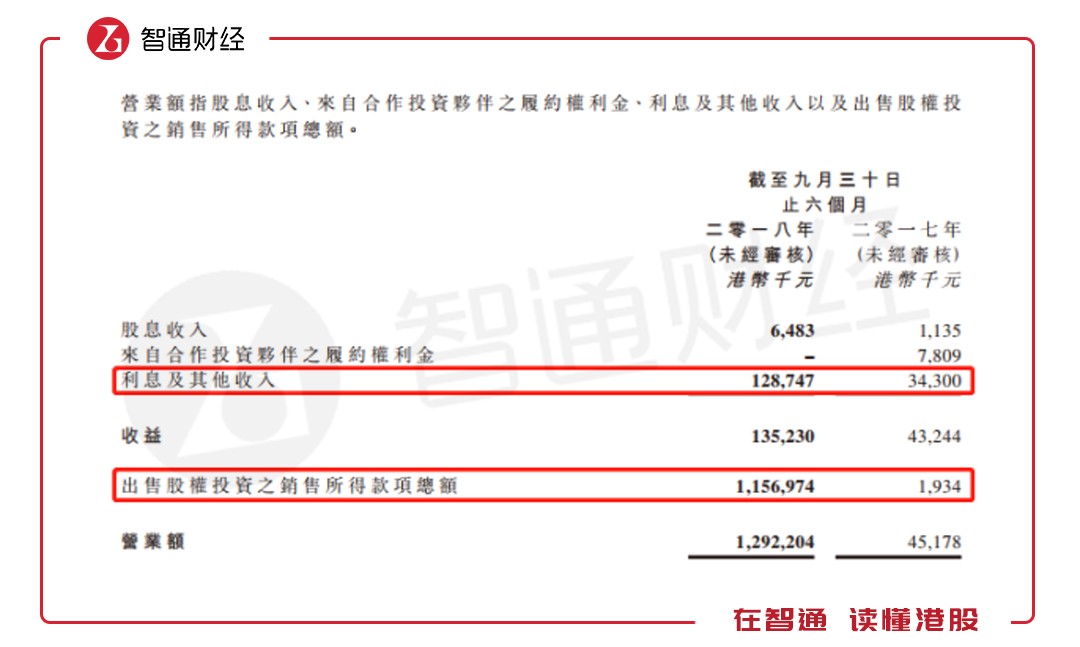

智通财经APP了解到,截止2018年9月份,东英金融持有上市证券总额3.3亿港元,持有债务及其他工具总额18.3亿港元。2019上半财年该公司录得股息收入648.3万港元,同比增长471%,利息及其他收入1.29亿港元,同比增长275%。

图片来源:东英金融财报

考虑到市场周期变化,投资公司往往会追求多元化的投资回报,除了长期持有有发展潜力的项目获取资产增值,投资上市股权和债权获取较为稳定安全的生息收入外,就是择机退出获取资本收益了。2019上半财年,东英金融通过出售部分股权投资获得11.57亿港元的收入,而该公司期间出售╱分派投资之已变现收益净额为1.76亿港元,按退出金额算,投资收益率约为15%。

2018年港股市场表现不佳,导致该公司投资持有的项目市值出现了较大幅度回落,2019上半财年按公平值计入损益账的财务资产未变现亏损净额达2.24亿港元,而去年同期录得收益1.14亿港元,账面出现浮亏也导致税前利润亏损0.34亿港元。该部分盈亏并非实际盈亏,若扣除该部分账面数据,该公司税前利润1.904亿港元。

投资策略:跨周期投资组合+充沛现金流

从财务上看,东英金融的已投项目现金回流稳健,退出的项目回报率也比较可观,因此我们可以看到该公司资产净值的不断增长,但历史状态仅能代表过去业绩,不代表未来,管理层的投资政策对未来业绩影响至关重要。

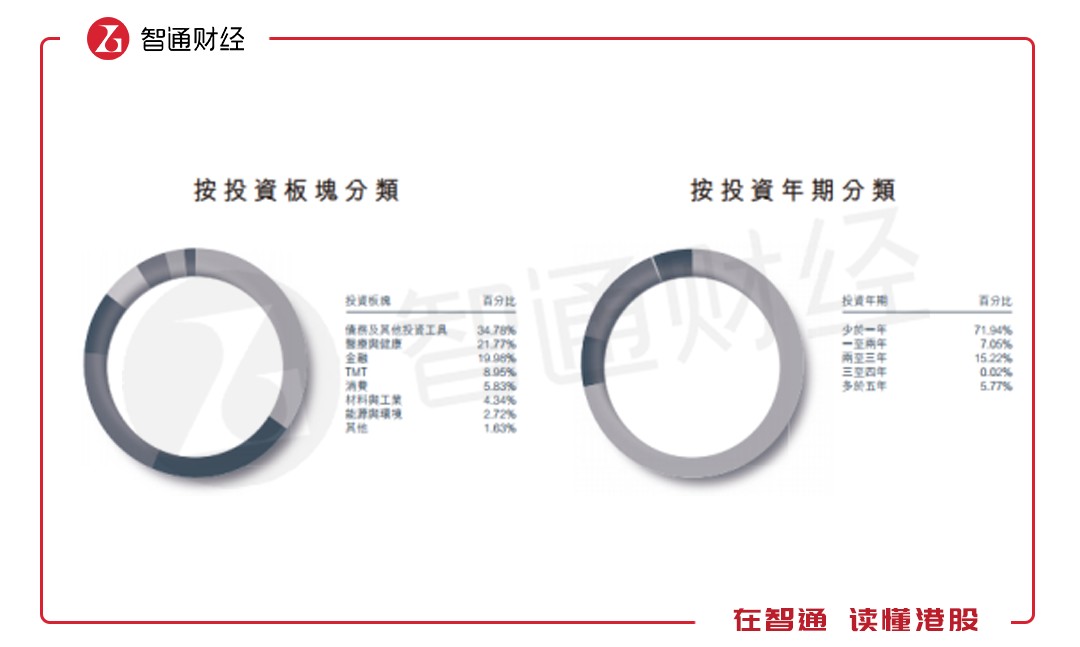

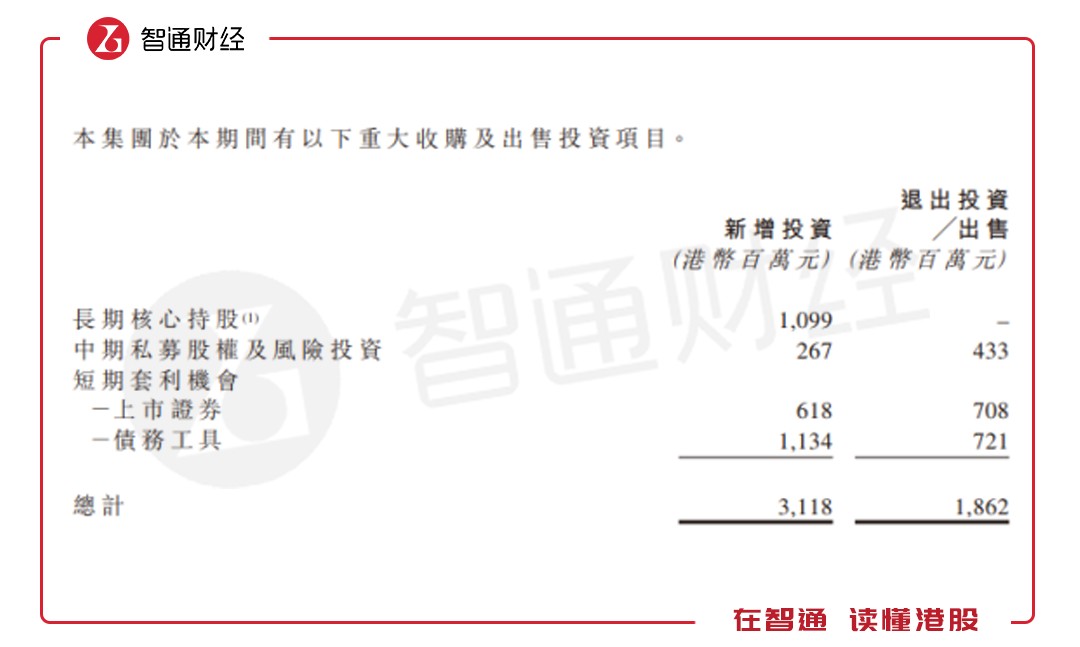

东英金融的投资策略主要分为三类,分别是长期核心持股、中期私募股权及风险投资、及短期套利及其他投资,中长期现金回流较慢,但短期套利及其他投资现金回流快,可为经营补充流动资金,在物色更具成长性的中长期投资机会的同时提供资本支持,并能有效防范市场突发的金融性风险。以下为该公司在本财报期间的投资概况:

图片来源:东英金融财报

从上图中,我们大概知道该公司的投资思路,首先是保证收益的安全性,低风险的债务及其他投资工具投入占比为34.78%,在权益项目投资上,抗经济周期性的医疗健康行业和金融行业占比最大,这两部分投入占比合计41.75%,上述三项投入合计占比76.53%。

据财报披露,该公司目前手头现金还有5亿港元,未来几个月还会在部分债务工具到期后退出投资来提高现金水平。该公司在期内也维持了低杠杆政策,资产负债比例保持在0.1。

这种投资政策非常稳健,手持项目既可以保证稳定的现金回流,手持现金也可以保证优质的项目的投资机会不被错过,另外,对具有高增长及规模扩张潜力的股权项目投资,还有望获得高额的股权溢价收益,比如该公司持有的滴滴出行,虽然账面没有现金回流,但获得的实际收益比账面收益要大得多。

目前该公司投资年期少于一年的项目占比超过70%,可见公司在近一年加快了投资速度,新增投资体量颇大,下面我们具体看东英金融投资的项目。

战略聚焦:大健康起航

2018年初,东英金融全面启动战略升级,坚定看多中国经济的长期增长趋势,在战略实施上,该公司将重点投资潜力巨大的行业领袖企业,特别是大健康行业。2019上半财年,该公司在医疗与健康板块的投资项目占比上已由2018财年的3.37%大幅提升至21.77%。

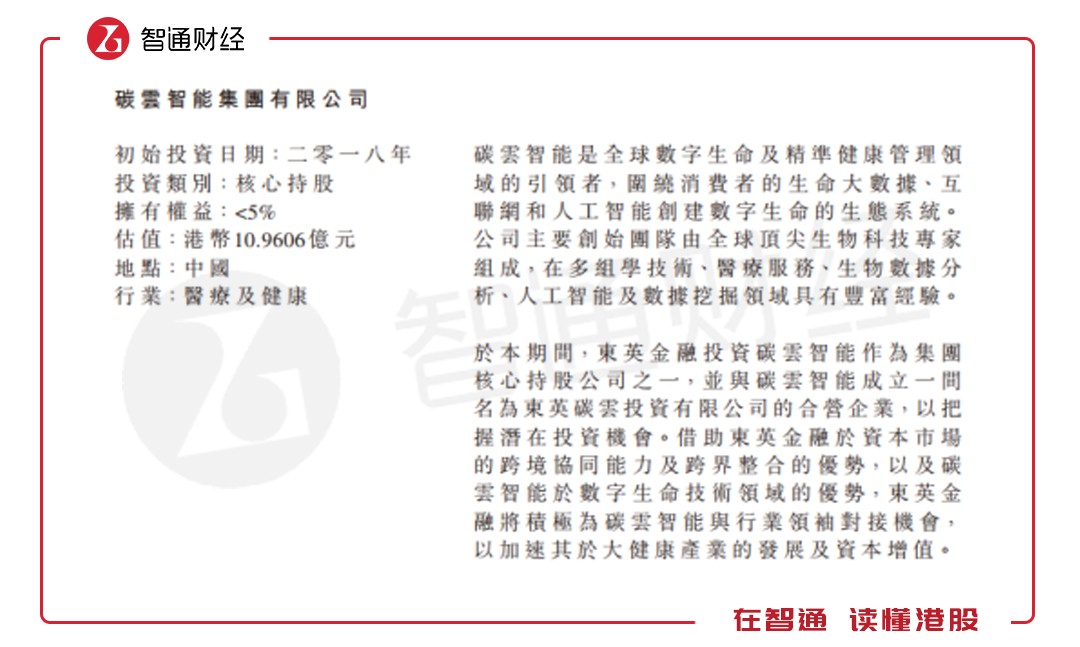

2019上半财年,东英金融新增长期核心持股标的——碳云智能,后者是全球数字生命及精准健康管理领域的引领者。智通财经APP了解到,其实碳云智能也是一家“独角兽”企业,早于2016年就完成了A轮融资,当时的投后估值就已接近10亿美元,投资机构有互联网产业巨头腾讯、干细胞行业领导者中源协和,以及数据中心解决方案和IT服务供应商荣之联。近年来,碳云智能也潜心打造数字生命联盟和商业同盟,加速发展全球性的数字生命生态系统。

图片来源:东英金融财报

碳云智能的创始团队由全球顶尖的生物科技专家组成,具有人才优势,核心技术体系包括一套完整的生命信息采集系统和独特的针对每个个体开发的人工智能系统,东英金融所持有的该投资估值约10.96亿港元。

此外,东英金融和碳云智能成立合资公司,拓展数字生命技术应用,也为东英金融创造新的投资机会,据了解,这些新的投资机会将分布在营养、运动、母婴、幼儿、美容、保险、医养等领域。值得留意的是,东英金融、碳云智能和大成食品合作的精准营养项目Better Me Precision Nutrition Limited已于2018年9月落地,在项目签约会上,东英金融主席兼CEO张高波就提及未来将逐渐向大健康产业聚焦,“与碳云的合作不单单是一次简单的战略合作,而是一次‘次生投资’,即碳云会作为一个核心的技术体系,东英金融帮助它和有需要的行业进行对接。”如今,作为碳云智能的股权投资者和共同投资合作方,东英金融也有望从中获取更加多元的投资回报。

东英金融的其他长期核心持股还有自2008年持有至今的南方东英和东英资管,持股比例均为30%。南方东英持有合共人民币461亿元之人民币合格境外机构投资者(RQFII)投资额度,为市场上最大的RQFII管理公司;而东英资管则打造了连接基金经理、服务供应商及基金投资人的一套生态系统,是亚洲领先的对冲基金平台。目前南方东英和东英资管总体估值稳定。

估值分析:净资产加速成长

2019上半财年,东英金融新增投资31.18亿港元,相当于2018财年的78%,新增投资中长期核心持股10.99亿港元,主要反映对碳云智能的投资,中期私募投资2.67亿港元,短期套利投资17.52亿港元。2019上半财年退出投资或出售项目总额达18.62亿港元,相当于2018财年的1.5倍,其中14.29亿港元为短期套利项目。

从以往年份新增投资看,新增投资近三年复合增长率达164.7%,而退出投资的近三年复合增长率为67%。

图片来源:东英金融财报

近三年,该公司净资产的复合增长率为45.63%,加之新增投资提速,已投资的优质项目存在估值溢价,而且聚焦的大健康领域优质项目也具有资产增值潜力,该公司净资产有望进一步提高。

综上而言,东英金融在模式上已经形成了短中长期投资的协同,保证了当前财务业绩的稳健增长。短期套利投资为中长期投资提供流动资本金,其中债务工具的投资保证了投入的安全性及流动性,而中长期投资的资产增值则将在后期为该公司带来的长远收益回报。随着东英金融聚焦大健康战略的稳步推进,其与碳云智能及产业合作者之间的跨界合作也有望给投资者带来更多期待。

扫码下载智通APP

扫码下载智通APP