华泰宏观:特朗普是油价的决定者么?

来自“李超宏观研究与资产配置”,作者:李超、宫飞等,原题《华泰宏观李超:特朗普是油价的决定者么?——风起通胀系列报告十二》

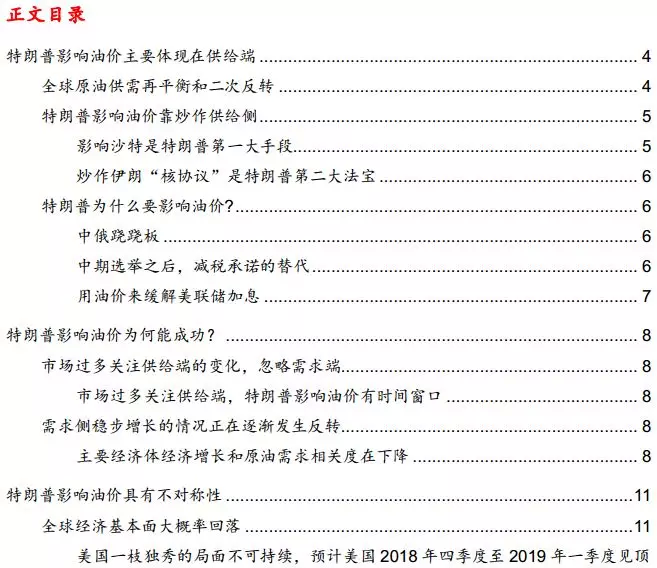

内容摘要

核心观点

油价的影响因素,可分为金融因素和非金融因素两大类。金融因素主要包括美元指数的强弱、以及金融机构的炒作因素影响;非金融因素又可再分为需求端和供给端以及地缘政治因素。特朗普影响油价的核心手段是影响原油供给端,也就是在原油其他因素不发生较大变动的情况下,通过影响供给侧逻辑来达到影响油价的目的。未来原油需求向下的大趋势使特朗普在影响油价时具有不对称性,特朗普影响供给端打压油价的阻力,远远小于通过供给端抬升油价所遇到的。因此我们认为特朗普不会选择逆经济趋势去拉动油价上涨,而只能顺势而为。

特朗普对油价的影响主要体现在供给端

任何商品价格的波动都无法脱离商品基本面的大逻辑,原油价格的波动也不例外。特朗普对油价的影响主要体现在供给侧,而非需求侧。原油需求主要逻辑依然是全球经济增长带来的边际增量,这主要和经济周期相关,并不是特朗普作为一个美国总统能够左右的。特朗普影响油价的手段主要体现在供给侧,原油市场几乎处在寡头垄断情况,中东地区供给原油占到世界原油供给的比例较高,维持在40%以上,而中东地区的政治生态较为脆弱,美国在中东政治的话语权较高,特朗普正是利用了这一话语权来达到影响油价的目的。

特朗普影响油价为何能成功?

特朗普在过去一年影响油价较为成功的秘诀在于,自OPEC 决定2017年年初减产以来,同时伴随着全球经济弱复苏,市场对于需求侧稳步增长形成一致性预期,市场交易的焦点都聚焦在供给侧变化,市场过多关注供给端增强了特朗普影响油价边际效果。但是,我们认为伴随着美国、欧盟和中国的逐渐收紧的环保排放法规,消费石油最大交通运输行业的单位能耗将会持续下降,同时生物乙醇、电动化等新能源替代技术的快速推广,也使得经济增长和石油需求之间出现相关性减弱的迹象,而且我们认为这一相关性减弱的趋势是不可逆的。

特朗普影响油价具有不对称性

我们认为经济增长和石油需求之间已出现相关性减弱的迹象,而且这一相关性减弱的趋势是不可逆的。同时全球经济弱复苏大概率会出现反转,全球需求逐渐回落,叠加相关性减弱趋势,那么原油的需求下滑速度有望出现超预期。这两方面逻辑的叠加效应,有望使得全球原油交易更加关注需求端,这一趋势也有望给特朗普影响油价带来困难。需求向下的大趋势使特朗普在影响油价时具有不对称性,特朗普影响供给端打压油价的阻力,远远小于通过供给端抬升油价所遇到的。因此我们认为特朗普不会选择逆经济趋势去拉动油价上涨,而只能顺势而为。

风险提示:科技创新的不确定性,使得全球经济持续复苏存在一定概率,原油需求也有望超预期;中美贸易冲突仍存在超预期修复概率,原油需求因此存在超预期概率。

正文

特朗普影响油价主要体现在供给端

油价的影响因素,可分为金融因素和非金融因素两大类。首先从金融因素而言,油价受到美元指数的强弱、以及金融机构的炒作因素影响。影响原油价格的非金融因素,又可再分为需求端和供给端以及影响油价的地缘和政治因素。任何商品价格的波动都无法脱离商品基本面的大逻辑,原油价格的波动也不例外。特朗普对油价的影响主要体现在供给侧,而非需求侧。原油需求主要逻辑依然是全球经济增长带来的边际增量,这主要和经济周期相关,并不是特朗普作为一个美国总统能够左右的。特朗普影响油价的手段主要体现在供给侧,原油市场几乎处在寡头垄断情况,中东地区供给原油占到世界原油供给的比例较高,维持在40%以上,而中东地区的政治生态较为脆弱,美国在中东政治的话语权较高,特朗普正是利用了这一话语权来达到影响油价的目的。

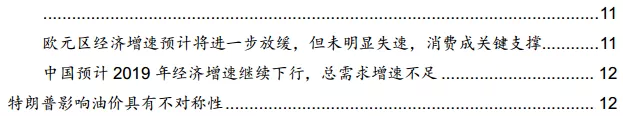

全球原油供需再平衡和二次反转

原油作为商品,其供需基本面是原油价格的基本要素,分析原油价格的前提就是研究全球原油的供需基本面。2017年全球原油市场短暂的实现了供需平衡,进入了2018年1季度,供需平衡二次反转,此后重新进入了供大于求的弱势供求状态。

据Bloomberg的全球原油需求统计, 2018年全球原油需求前三季度同比增速1.22%,相比去年有所放缓,中国和美国两大石油消费国都有正增长。中国前三季度同比增长3.32%,相较去年下降3.2个百分点,全球经济有所放缓,并且新能源替代政策减缓了全球能源需求。

特朗普影响油价靠炒作供给侧

影响沙特是特朗普第一大手段

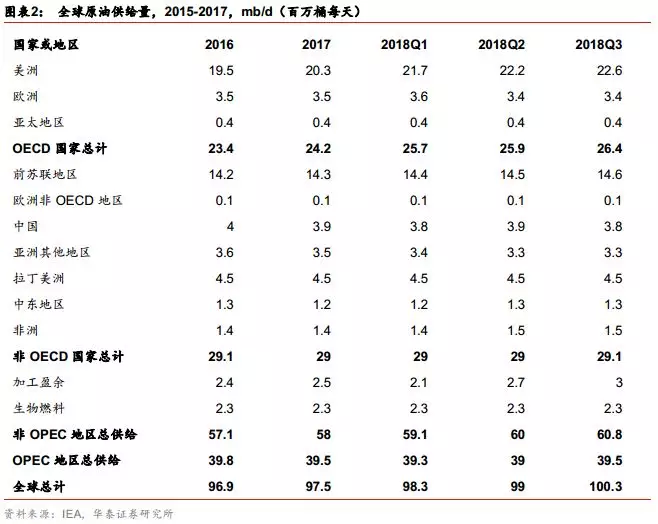

沙特阿拉伯作为全球最大的石油生产国、全球第一大石油出口国,近年来石油供给量一直维持在全球石油供给的10%左右,2017年石油供给同比降低4.41%,主要由于沙特对OPEC减产协议做出的承诺。

什叶派和逊尼派是伊斯兰教的两大教派,沙特和伊朗分别作为逊尼派和什叶派的核心国家在中东地区矛盾持续发酵。沙特是中东地区面积最大的国家,但是沙特在东、北、西和东南四个地缘方向上面临什叶派的包围,几乎堵住了通往大洋的自由通道。而且,沙特虽然花了上千亿美元买美制先进武器,但由于王室在国内凝聚力不强,沙特在2015年起的也门冲突中也被胡塞武装打的一败涂地,军事上更加需要美国的保护。更何况,2018年10月,沙特籍记者卡舒吉被杀,公众猜测沙特王储穆罕默德•本•萨勒曼是案件的幕后主谋,以王储为核心的沙特政权在内忧外患的情况下,更加依赖于美国的庇佑。特朗普在沙特记者被杀案上替王储提供庇护,沙特在原油增产、降低油价上配合美国。特朗普通过影响沙特来达到影响油价的目的,沙特记者被杀案发生后,布伦特原油一个多月内从近86美元/桶跌到近59美元/桶。

炒作伊朗“核协议”是特朗普第二大法宝

伊朗是OPEC的主要成员之一,石油产量规模相当于沙特规模的40%,石油是伊朗经济命脉和外汇收入的主要来源之一。近年来石油供给量一直维持在全球石油供给的3%-5%左右,2017年石油供给同比增加7%,主要由于2015年核协议签订随后的国际制裁逐步放松,伊朗原油出口量大幅提高。虽然伊朗的石油产量规模不如沙特,但是通过“核协议”打压伊朗可以实现接近100%规模的石油产出冻结,也就是可以短期实现全球供给的3-5%的冻结效果。

就20世纪50年代兴起的伊朗核问题,2015年7月20日联合国安理会一致通过伊朗核协议,长达10年的伊朗制裁被取消。2018年5月8日,美国总统特朗普在白宫宣布美国退出伊核协议,并凭借对国际结算体系控制的美元金融霸权,对伊朗实施最高级别的经济制裁。要求各国都必须在11月4日前全面停止购买伊朗石油,将伊朗石油降至零出口;随后对包括中国在内的大部分石油进口大国进行了一定期限的豁免,也就是缓和了制裁效果。

特朗普为什么要影响油价?

中俄跷跷板

俄罗斯常年位居世界第二大石油出口国,据Bloomberg统计2017年石油供给量达13.24百万桶/天(约合5.7亿吨),同比增长5.75%,原油收入几乎占俄罗斯GDP的1/3。而中国在2017年进口约4.2亿吨石油,超越美国成为最大的石油进口国。中国和俄罗斯在原油供需方面天然存在跷跷板效应。我们认为美国在原油价格调控上存在中俄跷跷板考量,不同时期针对中俄政治打压重点来选择性的调控油价。

中期选举之后,减税承诺的替代

2018年美国中期选举结果符合市场预期:共和党夺得参议院多数党席位,民主党在众议院中成功翻盘。我们认为,国会“分裂”的局面将会使特朗普在后续的执政进程中,受到很大的牵制:特朗普基建、第二轮税改等财政政策刺激大概率无法兑现,美国经济较难走向强势复苏。当前“跛脚”的局面会促使美国战略重心再定位,内政受阻,对外突破。在对外突破方面,总统在外交和贸易政策方面拥有较大裁量权。自1934年以来,贸易措施的决定权逐渐从国会转移到总统和贸易代表,有关决议受两院制约较少。因此,我们认为特朗普想通过对外影响原油供给的方式来打压油价,进而从侧面减少税收,提高居民的可支配收入,间接兑现其上台前的政治承诺。

用油价来缓解美联储加息

美联储自2016年底开启新一轮加息周期,其目标是缓解上一轮量化宽松带来的货币超额供给,维持美国充分就业以及控制通货膨胀。我们认为一方面,加息势必会使美元走强,强势美元将导致特朗普的关税政策威力减弱,扰乱特朗普重振本土制造业的计划,还将使美国债务存在隐患。另一方面,美国经济增速已经出现上冲乏力情况,美联储的加息操作不利于美国经济维持扩张,不利于特朗普2年后的连任竞选,因此特朗普有动机从原油价格来压制美国通胀,从而达到缓和美联储加息的作用。

特朗普影响油价为何能成功?

市场过多关注供给端的变化,忽略需求端

我们认为特朗普在过去一年影响油价较为成功的秘诀在于,自OPEC 决定2017年年初减产以来,同时伴随着全球经济弱复苏,市场对于需求侧稳步增长形成一致性预期,市场交易的焦点都聚焦在供给侧变化,市场过多关注供给端增强了特朗普影响油价的边际效果。

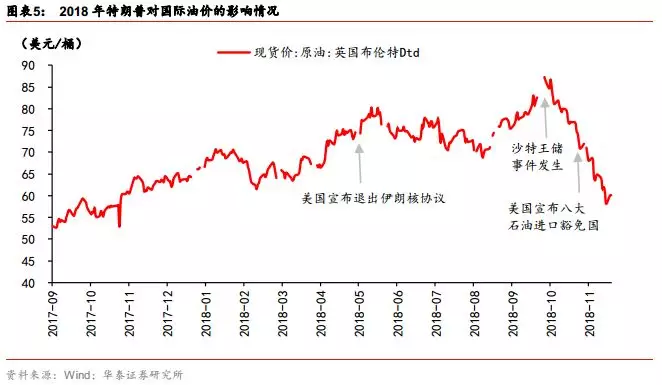

市场过多关注供给端,特朗普影响油价有时间窗口

从2018年年初至10月,国际油价震荡上行,布伦特原油最高在10月冲破80美元/桶,随后回落至目前59美元/桶。特朗普在今年国际油价上下波动的情况中起了不可忽视的推动作用。2018年5月,特朗普宣布美国将退出伊朗核协议,并于8月宣布重启对伊朗的经济制裁,声称对伊朗的制裁将在11月4日扩大到石油领域,使其石油出口降至为零。5月到8月国际油价维持平稳趋势。而8月初,对伊朗的第一轮经济制裁开始后,伊朗石油出口量大幅下行,国际油价一路上升。11月初,美国在伊朗石油制裁临近生效之际,突然宣布给予包括中国在内的8个国家豁免权,豁免期限为180天。之前各大产油国为抢占伊朗无法出口所造成的市场空缺,纷纷加足马力提高产量。而这一措施虽然缓解了原油供给的缺口,却也导致全球原油市场进入供大于求的弱势供求状态,油价大跌。

10月初,一名供职于《华盛顿邮报》的沙特记者在沙特驻土耳其领事馆被杀害。事情迅速发酵为国家政治博弈层面,沙特王储被怀疑涉嫌有预谋的谋杀。沙特政权为寻求美国庇佑,在原油市场配合美国打压油价。11月20日,特朗普就沙特记者被杀一事发表了完整声明,称华盛顿不会对利雅得的记者谋杀案采取惩罚性措施,随后沙特立即提高原油出口量,促进了国际油价的进一步下跌。

需求侧稳步增长的情况正在逐渐发生反转

主要经济体经济增长和原油需求相关度在下降

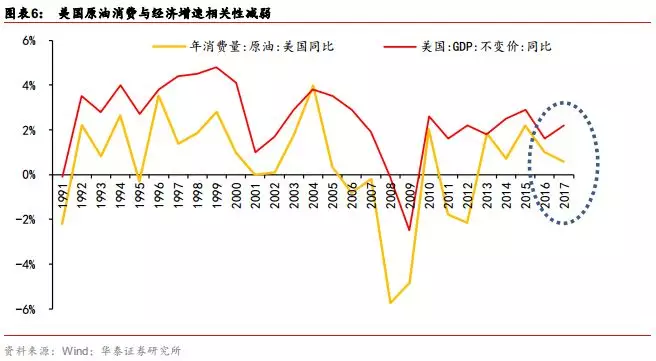

原油是多种化工产品的直接原料,也是交通工具和诸多工业生产的主要燃料,原油的消费需求受实体经济的影响非常明显,从逻辑推断和历史数据,可以看出世界经济的增长速度很大程度上决定着原油消费增长率。但是,我们认为伴随着美国、欧盟和中国的逐渐收紧的环保排放法规,消费石油最大交通运输行业的单位能耗将会持续下降,同时生物乙醇、电动化等新能源替代技术的快速推广,也使得经济增长和石油需求之间出现相关性减弱的迹象,而且我们认为这一相关性减弱的趋势是不可逆的。

在新能源发电替代传统能源的过程中,除了替代传统的燃煤发电外,新能源汽车逐步替代燃油汽车,部分石油消费也可由电能来替代,新能源发电的增长空间非常广阔。从历史情况来看,石油、煤炭、天然气等化石能源在过去一直是满足世界能源需求增长的主要能源,但是近年来在全球能源消耗占比逐渐下降。这是导致美国近几年经济弱复苏和石油需求量增速相关性减弱的主要原因。

美国和欧盟在2016年之后都处在缓慢复苏的趋势之中,但是这两个国家及地区的原油需求增速却在2016年之后一路下行,我们认为快速推进的环保和新能源替代政策起到了较大的作用。

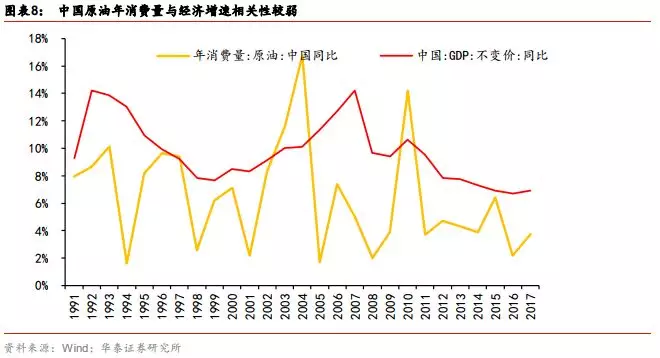

从历史数据来看,中国石油需求增速与GDP增速的线性相关程度不是那么明显,而且中国近两年经济增速放缓,2018年经济基本面继续下行的情况下,中国的石油需求增速更低。我国资源禀赋决定了石油注定不能成为我国的主要能源品种,据wind统计,2018年2月起我国原油的对外依存度已经上升至70%以上,已经不利于我国的战略安全。乙醇汽油、天然气替代以及电动新能源车的逐渐推广,使得我国有望成为石油需求与经济增长相关性最弱的国家。

特朗普影响油价具有不对称性

全球经济基本面大概率回落

首先,我们认为经济增长和石油需求之间出现相关性减弱的迹象,而且这一相关性减弱的趋势是不可逆的。其次,如果全球经济弱复苏出现反转,全球需求逐渐回落,叠加相关性减弱趋势,那么原油的需求下滑速度有望出现超预期。这两方面逻辑的叠加效应,有望使得全球原油交易更加关注需求端,这一趋势也有望给特朗普影响油价带来困难。

2018年全球经济复苏遭遇挫折,下行风险加大,呈现出两大趋势:1)全球经济从同步复苏格局切换到美国一枝独秀。2)主要发达经济体央行货币政策边际收紧使得全球流动性净减少,这将加剧金融市场波动及新兴市场风险敞口暴露。展望2019年,我们认为美国一枝独秀的局面不可持续,美国经济大概率在2018年四季度至2019年一季度见顶。2019年欧元区经济增速将较2018年进一步放缓,但受就业改善带动消费增长的影响,经济或不会出现明显失速。预计中国2019年经济增速继续保持下行状态,需求增速不足。

美国一枝独秀的局面不可持续,预计美国经济2018年四季度至2019年一季度见顶

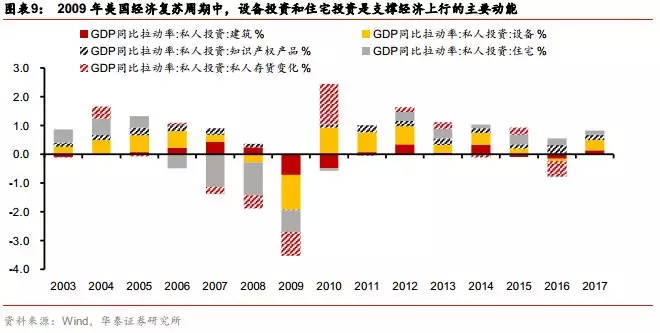

三大关键变化:设备投资增速见顶回落,房地产进入下行通道,美股或震荡下行。

我们认为,本轮2009年开始的经济复苏周期中,设备投资和住宅投资是支撑美国经济上行的主要动能。以下三大关键变化导致2019年美国一枝独秀的局面难以为继:第一、美国新一轮朱格拉周期已经见顶回落,我们预计设备投资增速将继续下行。第二、美国房地产市场已在触顶回落,美联储加息将会对房地产市场形成进一步的压制。第三、本轮美股调整和2000年类似,在外围流动性收紧与内因企业盈利增速减慢的共同影响下,我们预计2019年美股或将进一步震荡下行。若美国股市进一步下跌,将直接冲击经济。若市场对经济下行形成一致性预期,将会加速股市的进一步下滑。(详细分析美国、欧洲和中国经济的报告内容可参见华泰证券宏观年度策略报告《冬尽春归,否极泰来》,详细见文末链接)

欧元区经济增速预计将进一步放缓,但未明显失速,消费成关键支撑

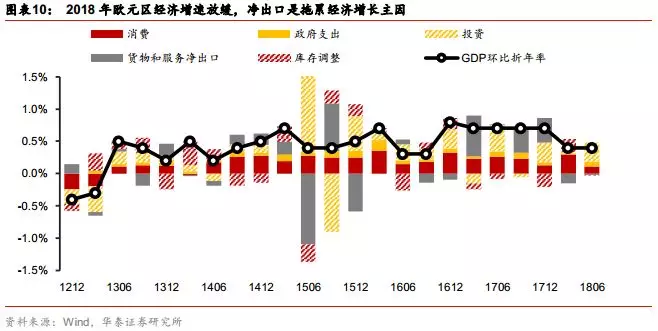

2018年欧元区经济增速放缓,净出口是拖累经济增长主因。2017年欧元区经济表现强劲,全年实际GDP同比增长2.30%,达到过去十年最高水平。2018年以来,欧元区经济增速趋缓,前三季度欧元区实际GDP环比增长分别为0.4%,0.4%,0.2%,结束了自2016年第四季度开始的稳定在0.7%的强势增长。第一、二季度消费需求总体稳定,贸易下滑拖累经济增长。2018年第一、二季度消费对GDP增长的拉动分别为0.29%,0.11%。净出口对GDP增长贡献连续两个季度为负,较2017年下半年0.38%的正向拉动出现大幅滑落。

我们预计2019年欧元区经济增速将较2018年进一步放缓,但受就业改善带动消费增长的影响,经济或不会出现明显失速。2017年欧元区经济以净出口拉动为主,2018年出口对经济拉动走弱,同时消费支出和投资对经济的拉动作用上升。自2018年年初,欧元区制造业PMI连续下滑,投资和消费信心指数波动下滑,但拉长时间轴来看,投资和消费信心指数仍处于历史高位。我们认为,全球经济复苏走弱以及贸易改善边际趋弱将导致欧元区经济增速的减缓,但欧元弱化仍会对出口形成一定的支撑。另外,在宽松的货币政策刺激下,稳健的消费支出叠加就业状况仍会对经济增长提供动能。欧央行预测2018、2019年实际GDP同比增速分别为2.0%,1.8%,预计2019年经济增速较2018年下降0.2个百分点。

中国预计2019年经济增速继续放缓,总需求增速不足

我们预计2019年消费、投资、进出口增速都存在一定下行压力,预计2019年GDP增速将较2018年继续回落到增长6.3%左右。在2019年年中附近,如果经济放缓压力继续加大,有放松一二线地产刚需调控的可能性。我国是世界上第二大原油消费经济体,我国经济大概率回落,边际上将减弱全球原油需求增速,如果我国经济超预期下行,原油需求也可能超预期下行。

特朗普影响油价具有不对称性

我们分析认为,在主要经济体经济增速大概率下行的情况下,2019年原油需求大概率出现下降,叠加经济增速和原油需求相关性减弱趋势,国际油价在大势所趋下有望呈回落趋势。需求端变动给特朗普影响油价的核心逻辑,也即影响原油供给端,带来较大制约。需求向下的大趋势使特朗普在影响油价时具有不对称性,特朗普操控供给端打压油价的阻力,远远小于通过供给端抬升油价所遇到的。因此我们认为特朗普不会选择逆经济趋势去拉动油价上涨,而只能顺势而为。

风险提示:

1.科技创新的不确定性,使得全球经济持续复苏存在一定概率,原油需求也有望超预期;

2.中美贸易冲突仍存在超预期修复概率,原油需求因此存在超预期概率。

(编辑:刘怀洋)

扫码下载智通APP

扫码下载智通APP