特朗普为什么要低油价? 减产故事怎么讲? 价格中枢会在哪?

本文来自对冲研投,作者为肖兰兰,原出处为微信公众号“天风期货研究所”。

核心观点

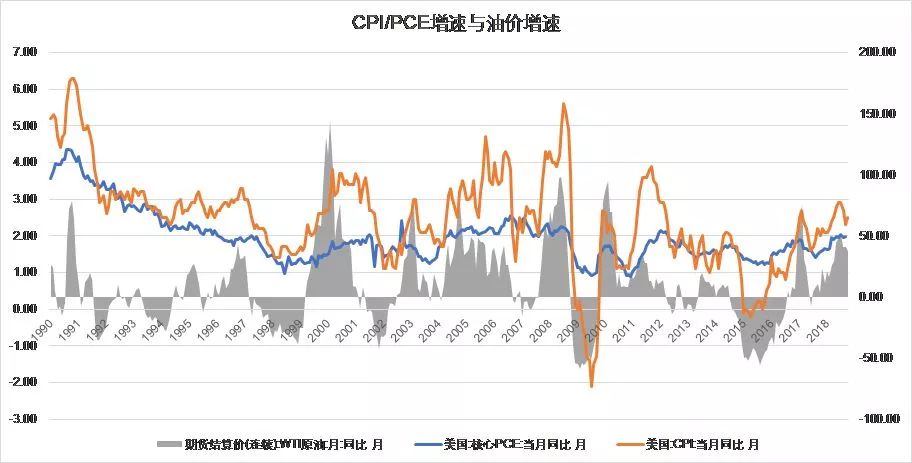

特朗普打压油价是为了减缓加息节奏,压低资金成本,重点发展经济。美联储加息锚定两个指标,就业和通胀。而核心PCE和CPI增速与油价增速的相关性在近两个季度达到0.93,也就是说,虽然能源价格在核心PCE和CPI中占比仅3.9%和7.6%,但当油价同比增速在+30%/-30%以上时,对通胀会造成非常直接的影响。

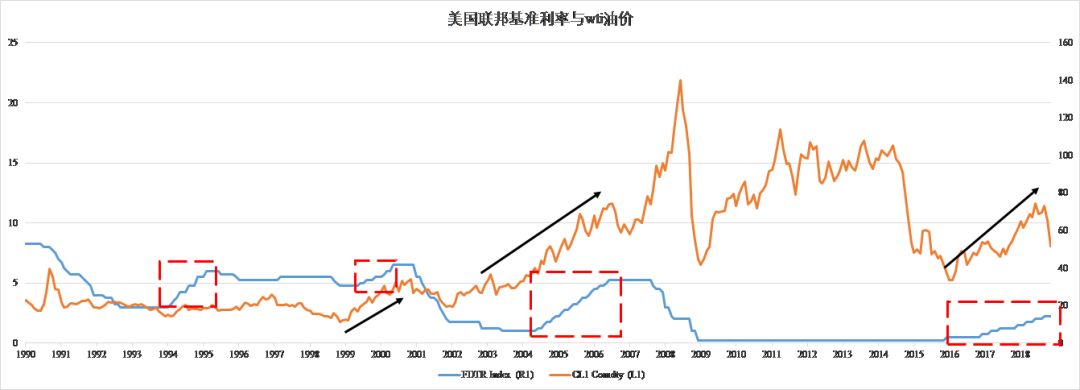

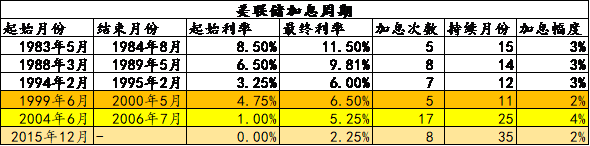

从历史上来看,油价上行周期带来了三次加息周期,分别是1999年6月-2000年5月、2004年6月-2006年7月、2015年12月至今。其中在2006年8月,油价暴跌之后,核心PCE也见顶拐头向下,随后虽然失业率在继续下滑,但美联储停止加息。

油价的“特朗普底”在哪里?从特朗普打压油价的目的来看,未来核心PCE是非常重要的指标,至少要看到核心PCE拐头向下。同时12月6日OPEC+会议上本身是有减产意愿的,但是在特朗普的政治压力下,在离会议仅剩不到一周的时间,OPEC国家处于集体襟声的状态,与往年各期会议前期各油长频繁表态大相径庭。如果OPEC减产,平衡表瞬间修复,供需弱平衡,那么Brent会向60-70美元/桶迈进;如果迫于压力减产未达成,那么平衡表只能通过页岩油减产来修复,这是一个相对缓慢,且从半周期成本向现金成本寻底的过程,Brent将在50-60美元/桶区间。

关于抄底:从历史统计来看,油价都是牛长熊短,牛市是长期且缓慢渐进的,会实现一个中枢一个中枢逐步递进。而熊市是短期暴力急跌来实现,往往是短时间内跨中枢下行。在熊市到牛市转变的过程中,底部的建立不是一蹴而就的,供需平衡的扭转需要时间,向上驱动的信号需要时间。虽然不排除多头情绪的宣泄带来的急涨拉升,但最终大概率也只是转化为波动率。

一、国际原油的价格中枢

1.1 初始的困惑

从供需平衡的角度,大宗商品价格在不断地根据供应和需求的变动来寻找价格中枢。国际油价的中枢特征很强,大概可以分为:页岩油减产区间(30~45美元/桶)、页岩油增产放缓区间(45~60美元/桶)、OPEC国家财务均衡成本区间(60-70美元/桶)、产油国舒适区间(70-80美元/桶)、需求定价区间(80美元/桶以上)。

在供需矛盾较弱时,油价会围绕中枢价格区间震荡。以最近的周期为例,2016年页岩油减产,油价触底之后,维持在40-50美元/桶区间波动三季度之久;2017年,OPEC减产,油价在50-60区间;2018年前三季度,委内瑞拉产量断崖式下跌,伊朗受制裁后产量下滑,油价区间在70-80美元/桶。

一旦供需面发生大幅变动,油价在寻找下一个平衡中枢时,波动会非常剧烈且超出市场认知。如2014年页岩油产量外溢至全球市场、OPEC增产挤占市场份额,油价跌至30美元/桶以下。2018年四季度,特朗普的一系列扰动(施压OPEC增产、豁免伊朗原油进口国等),瞬间改变供需平衡表,油价跨越两个中枢,落至页岩油半周期成本区间,而这一调整仅仅花了不到两个月时间。

因为供应的高弹性,目前油价还处于寻找新的价格中枢的阶段。OPEC不减产的情况下,油价需继续下探,依赖页岩油减产来实现平衡;如果OPEC减产,也可以瞬间改变平衡表,油价将涨至上一个价格中枢。

图 1 国际原油价格中枢

二、特朗普为什么要低油价?

在中期选举之前,国际油价即开始大幅上涨,汽油价格上涨至4年同期季节性高点,在夏季出行高峰过后,汽油价格也没有出现回落,显著增加了居民的出行成本,作为消费弹性比较强的产品,涨价对需求有很强的抑制作用。根据EIA的数据,2018年前三季度,美国汽油消费的增速为零。

汽油价格居高不下影响到选民对特朗普的满意度,在中期选举前特朗普控油价的意愿就已非常强烈。其实特朗普不单单是对汽油价格不满,在9月份美联储宣布加息后,美股和美国经济指标开始拐头向下,特对美联储的不满也跃然纸上,抨击了联储的加息行为。在中期选举丢掉众议院之后,特朗普后续将重点发展经济,提高政绩,为两年后的大选增加筹码。但是经济发展与低利率环境是密不可分的,打压油价也是其维持宽松货币政策最为简单粗暴的方法。

美联储加息锚定的是失业率和通胀两个因子。目前美国的失业率仅为3.7%,为46年以来的历史新低,并且非农部门空缺职位数超过700万个,空缺职位率达到4.5%,创20年新高,主动离职率也达到危机前的高点,也就是说美国已经达到饱和就业的状态,继续这样下去,就是就业人员薪资的提升,会进一步加剧通胀,这也是美联储加息的底气所在。

图 2 失业率创46年以来新低,PCE接近2%

美国能源价格在CPI组成中占比大约在7.6%,在核心PCE组成中占比大约在3.9%,虽然说占比不高,但是当油价同比增速超过30%/-30%时,对当期CPI和PCE同比的影响会非常明显。如下图,今年原油价格跨越60-70区间价格中枢,来到70-80区间,增速同比最高达50%以上。而考察CPI同比增速/核心PCE同比增速,与油价增速的相关性,近一年来维持在0.8以上,最近两个季度相关性甚至达到0.93。也就是说今年以来美国CPI/PCE增速上移,油价“功不可没”。

图 3 CPI/PCE增速与油价增速

图 4 CPI/PCE增速与油价增速的相关性达到0.93

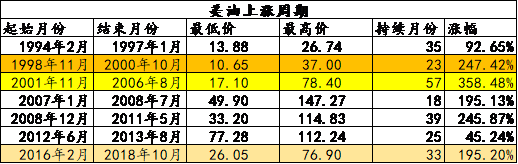

从历史上来看,油价三次上涨周期对美联储加息有明显的推动作用,(1)1998年11月-2000年2月,美油从10.65美元/桶涨至37美元/桶,涨幅248.83%。随后自1999年6月,美联储加息5次,加息幅度2%。(2)2011年11月-2006年8月,美油上涨周期达57个月,涨幅358.48%,这使得美联储从2004年6月-2006年7月进行17次加息,加息幅度达4%。(3)2016年2月油价触底反弹,开始为期32个月的上涨,涨幅达195%,而美联储自2015年12月开始加息8次,利率提高2%。

需要注意的是,在1998年-2000年的加息周期内,核心PCE一直有效地控制在2%以内,失业率也开始拐头向上。而在2006年8月,油价暴跌之后,核心PCE也见顶拐头向下,随后虽然失业率在继续下滑,但美联储停止加息。

对于特朗普来说,最简单粗暴的方式就是压低油价,遏制通胀。如果能像2006年加息那次,通过控制油价,来带来核心PCE增速拐头向下,那么特朗普对油价关注度可能会转淡,未来核心PCE是比较重要的油价指标。

图 5 美国联邦基准利率与WTI油价

图 6 美油上涨周期

图 7 美联储加息周期

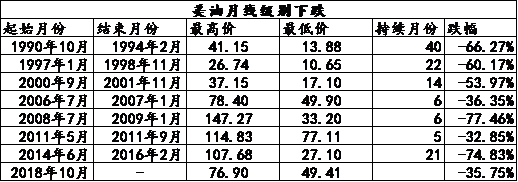

三、历史上月线级别的下跌

目前国际油价已在月线形态上破位,下表统计了1990年以来的两个月内月线破位的次数、触底的时间以及下跌的幅度。持续时间较短的分别是2012年3月(4个月下跌,跌幅31%)、2006年8月(6个月,-35.48%),2008年7月(6个月,-75.46%),但往往跌幅最快的是前2、3个月(08年金融危机除外),随后震荡筑底,这件事情告诉我们,在短期急跌之后,多头的情绪或许需要宣泄,但不要急于抄底,平衡表的扭转需要时间,向上的驱动明晰需要时间,油价在寻找新的价格中枢时,可能会出现过度反应的情况,但是一旦暴跌,成本支撑毫无意义。

表 2 美油月线级别下跌

四、市场寄希望的减产?

一年两次的OPEC会议前期,都会带来巨大的市场扰动,各国油长会频繁讲话,表达立场,是否减产以及减产多少,看似分歧很大,其实是逐步形成共识的过程。经历了2014年放弃减产的惨痛教训,OPEC国家是有意愿减产的,毕竟OPEC国家的财政盈亏平衡线在70美元/桶,如果不减产,油价再次滑向深渊,可能会出现第二个委内瑞拉。在11月的JMMC会议上,OPEC+也释放了减产100万桶/日和140万桶/日的信号,但是近半个月OPEC国家几乎全部襟声,未加表态。

特朗普对沙特和俄罗斯的制衡仍然是最为关键的因素。在OPEC+发表减产观点之后,被特朗普迅速打破,抨击可能的减产行为。沙特记者卡舒吉事件仍然是美国制衡沙特的筹码,CIA本已认定该事件与王储有关,特朗普却无脑袒护沙特,认为“卡舒吉之死是世界的错”,言辞虽然荒唐,但足见背后之要害。油价下跌之后,特朗普更是推特致谢沙特帮助压低了油价。俄罗斯方面,减产意愿不是特别高,最近的两次讲话,分别是“70美金的油价是适合的”以及”60美金的油价是适合的“,降低了联合减产的概率。

目前的油价仍然处在寻找价格中枢的过程中,当然OPEC的减产可以急剧地改变供需平衡表,未来价格中枢(Brent)再次向60~70美元/桶迈进。但在会议召开仅剩不到一周的情况下,产油国还是集体襟声,也不排除放任自流的可能性,那么未来的平衡需要通过页岩油的减产来完成,当然这个得先穿过页岩油半周期成本,即增速放缓的区间,也就是WTI还得向40-45美元/桶以下靠拢。

所以目前的情况,涨也特朗普,跌也特朗普,最为关键的是,特朗普要在页岩油企业的生存环境和利率环境找到平衡,在过去两年页岩油行业重新复苏的过程中,也是带动了不少就业,且从油价对PCE的贡献度来说,50美元/桶的油价,同比增速大概为零。那么未来爱怼人的特朗普会不会直接拿美联储当靶子,要求利率水平维持稳定,也是有可能的。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP