尿素呼气试验药盒销售持续增长 中国同辐(01763)收入增长第一驱动力?

本文来自中金研究,作者为朱言音、邹朋,本文观点不代表智通财经观点。

调研纪要

要点

11 月 12 日我们调研了中国同辐(01763)。我们认为:1)尿素呼气试验药盒及测试仪销售(占公司总收入的 42%)能够保持强劲增长;2) PET-CT 市场加速增长有望促进 F18-FDG 销售(占公司收入的 6%);3)辐照服务钴-60(占公司总收入的 6%)实现大规模出口,成为新的增长动力。

尿素呼气试验药盒及测试仪市场快速增长,有望成为重要的收入增长驱动力。Frost & Sullivan 预计 2022 年尿素呼气试验药盒及测试仪市场规模将达到 38.33 亿元,对应 2017 至 2022 年期间年复合增长率为 20.8%。2017 年中国同辐在国内尿素呼气试验药盒及分析仪市场的份额约为 78.0%;碳 14 尿素呼气试验药盒及测试仪占国内尿素呼气试验药盒及分析仪市场的 63.2%,而碳 13 尿素呼气试验药盒及测试仪占 27.2%。目前,公司正在进行碳 13 原材料本地化生产,有望在未来 3~5 年扩大碳 13 尿素呼气试验药盒及测试仪市场。

PET-CT 配臵监管放松;F18-FDG 市场有望快速增长。Frost & Sullivan数据显示,2017 年中国同辐在国内 F18-FDG 市场的份额约为83.6%。10 月 26 日国家卫生健康委员会颁布大型医用设备配臵规划,提出到 2020 年底国家规划配臵 710 台 PET-CT 设备,其中新增 377 台。我们认为该规划有望促进 PET-CT 市场增长,预计随着 PET-CT 市场扩大,PET-CT 市场将迎来增长。

2018 年上半年,放射源产品收入同比增长 59.1%,主要在于辐照服务钴-60 实现大规模出口。我们预计 2018 年出口销售约 4000 万元。此外,预计 2019 年伽玛刀钴-60 贡献约 1 亿元收入。

建议

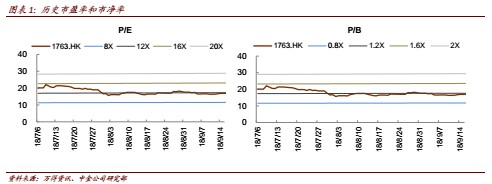

我们维持 2018 年和 2019 年每股盈利预期 0.97 元和 1.10 元,对应同比增长 15%和 13%。公司当前股价对应 13 倍 2018 年市盈率和12 倍 2019 年市盈率。维持推荐评级和目标价 22.6 港元,对应 19倍 2019 年市盈率,较当前股价有 52%上行空间。

风险

放射性药物市场竞争激烈;原材料短缺;研发进展不及预期;股票流动性风险。

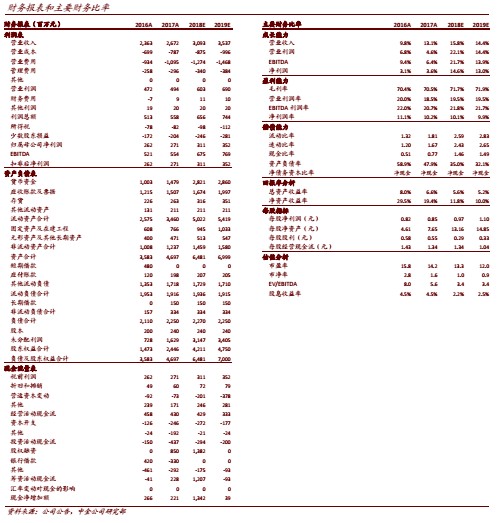

财务报表和主要财务比率

公司简介

中国同辐是中国同位素及辐射技术应用领域的领军企业。公司主要从事诊断及治疗用放射性药品及医用和工业用放射源产品的研究、开发、制造及销售。公司亦提供辐照灭菌服务、伽玛射线辐照装臵的设计、制造及安装的 EPC 服务。此外,公司向医院及其他医疗机构提供独立医学检验实验室服务。按 2017 年的收益计,公司是中国最大的显像诊断及治疗用放射性药品、尿素呼气试验药盒及测试仪及放射源产品制造商。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP