9年牛市将终结?做空美股正当时

美股已从高点下跌了近10%,有关“9年牛市终结”的言论也在充斥着资本市场。

(纳斯达克指数走势,行情来源:富途证券)

在1987股灾期间,保罗·都铎·琼斯依靠做空一战成名。在投资者哀鸿遍野的美股市场上,保罗实现了62%的投资,其全年收益更是高达200%。

所以,面对市场上“牛市终结”的声音不必过于悲观,毕竟美股的做空操作有着太多的玩法和花样。至于个人投资者该怎么做,智通财经APP已准备好了一篇做空美股指南。

做空交易的流程

我们用一个案例来看做空美股的大概流程。

假设投资者Jack经过一番分析后认为某只股票将会下跌,并准备做空1000股该股票,做空价位在50美元。

Jack平时用于买卖股票的现金账户不能用于做空,其需要申请一个保证金账户,然后就可通过其经纪账户或财务顾问下达做空指令。在做空前,Jack需要准备至少25000美元作为初始保证金,该资金是1000股股票总价格的一半。

收到做空指令后,Jack的经纪人需要从其另一个客户的保证金账户,或者从别的经纪人那为Jack借入做空的股票,因为“裸卖空”是不被允许的。此时,Jack的保证金账户中已有75000美元的资产,包括其经纪人借来的50000美元股票,以及Jack 25000美元的保证金。

假设Jack经纪人的持仓保证金要求(MMR)是30%,则Jack的总保证金要达到其做空股票现价的130%,如果此时该股的价格在60美元,Jack的总保证金将达到78000美元。

所以,当Jack的账户余额不足3000美元(78000美元-75000美元)的时候,其经纪人会要求其增加保证金,以维持MMR为30%的要求。用“保证金账户资产/(1+MMR)”的公式可以计算出触发追加保证金的最低价格,如Jack需要在57.69的价位增加其保证金。

如果Jack不能满足MMR的要求,其经纪人会以当前价格抛售Jack的股票。假设这个价位是60美元,Jack则在这场交易中亏损了10000美元。但如果该股票跌到40美元,Jack则能浮盈10000美元。

在所有的做空方式中,直接做空个股是风险最大且成本最高的方式。

做空的其他选择

一般来说,做空很少被归类于“投资”,投机和对冲才是做空的主要归类。

因为投资通常要跨越较长的时间维度,而高风险及高费用的做空操作,让投资者几乎不可能长时间持有一只被做空的股票。

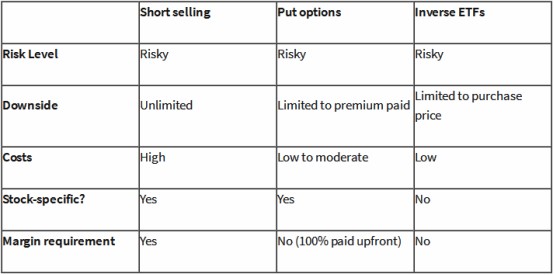

直接做空个股是风险及成本最高的方式,做空方式为上一段所述。而对于利用做空来对冲的投资者来说,减少投资组合的损失是主要目的,因此,这类投资者应选择风险较低、成本较低的做空工具,如看跌期权和反向ETF。

从上图可以看出,直接做空的成本高于看跌期权及反向ETF,且需要保证金;而看跌期权仅需要支付买入费用即可;反向ETF不能直接做空股票,但也没有任何保证金的要求。

首先是看跌期权,美股的看跌期权叫“Put Option”。股票期权的买卖单位是以一个合约为单位的,一个合约代表了100股股票的权利,当投资者买入10个合约后,相当于其拥有了1000股股票。

假设京东的现价为30美元,Jack花1500美元买入了100张执行价为15美元、11月15日到期的看跌期权。一周后,京东的股价跌到了15美元,Jack卖出了这100张合约,则一共获利13500美元(不包含手续费)。

当然,如果京东的股价在行权日之前都没跌到执行价格之下,则Jack将损失其买入期权的费用。

美国市场上的ETF种类繁多,包括反向ETF以及带杠杆的反向ETF。反向ETF的逻辑很简单,假设标普500指数上涨5%,那么反向ETF的投资目标应该是下跌5%,反之,反向ETF会期望实现上涨5%。而带杠杆的反向ETF则是在反省ETF的基础上增加杠杆。

反向及加杠杆的反向ETF涵盖的投资种类广阔,包括大型股指数、小型股指数、科技股指数、中国股票指数及波动率指数。

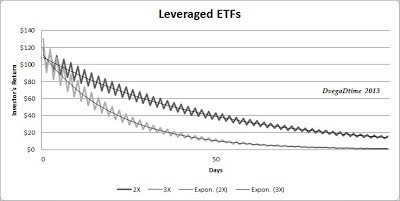

比起反向ETF,加杠杆的反向ETF性价比较低。首先,加杠杆ETF的费率远高于普通ETF,如标普500指数ETF的费率为0.04%,而加了杠杆的ETF费率为0.9%,是不加杠杆ETF的22.5倍。

此外,长时间来看,由于加杠杆的ETF在震荡市中会出现损耗,且该损耗会随着时间的拉长而增长,因此加了杠杆的ETF投资回报并不是普通ETF回报的倍数。

(上曲线为2倍杠杆,下曲线为3倍杠杆)

做空的风险

做空很少被归类于“投资”的另一个原因,即做空的风险远高于做多。

做空可能会得到“无限的亏损”。一只股票最多跌到0元退市,因此下跌的空间是有限的,投资者做多最大的风险就是赔掉全部的账面价值。但做空的最后一个环节是按照交易现价买入回补,因此亏损空间是无限的。

“逼空和轧空(short squeeze)”也会让做空者损失惨重。比如某只股票的空头仓位比例较高,但是由于股价飙涨,多头聚集该股,导致没有人借股票给空头,空头将会被强行平仓,进而推动股价继续上涨。

高于做多的利息也会让投资者的盈利打折扣。当投资者直接做空股票时,保证金的利息将随着时间增加,直到投资者结束做空交易;当投资者做空很难借入的股票时,借贷成本会相当可观。

做空的赌博性质更是加剧了交易风险。由于做空不像做多一样可以长期持有,因此投资者要对做空的时机有精准把握。如利弗莫尔在1929年做空美股时,其从1928年下半年就开始不断小规模的测试头部,虽然结局一定是止损出局,但这也代表了做空对时机的要求非常高。

1999年时,市场开始意识到美股的估值过高,但如果此时投资者就去做空纳斯达克指数,其将面临巨大的亏损——当年纳斯达克指数上涨86%。

总之,不要站在一群正在奔跑的牛群前面,和趋势对抗的后果是,只需要一个错误的做空操作就足以毁掉所有盈利。

扫码下载智通APP

扫码下载智通APP