进出口为什么会超预期?

本文来自微信号“宏观长春”,作者为花长春、董琦,原标题“【国君宏观】进出口为什么会超预期?—10月进出口数据点评”。

导读

10月出口稳中有升,主因出口多元化以及出口退税带来的影响。10月进口大幅反弹,其中大宗贸易上行显著,主要受基数效应与原油进口配额因素影响。年内未来,由于高基数以及外需的放缓,国内贸易端或将承压。

摘要

出口方面:出口多元化及出口退税使得出口小幅反弹,保持强劲。

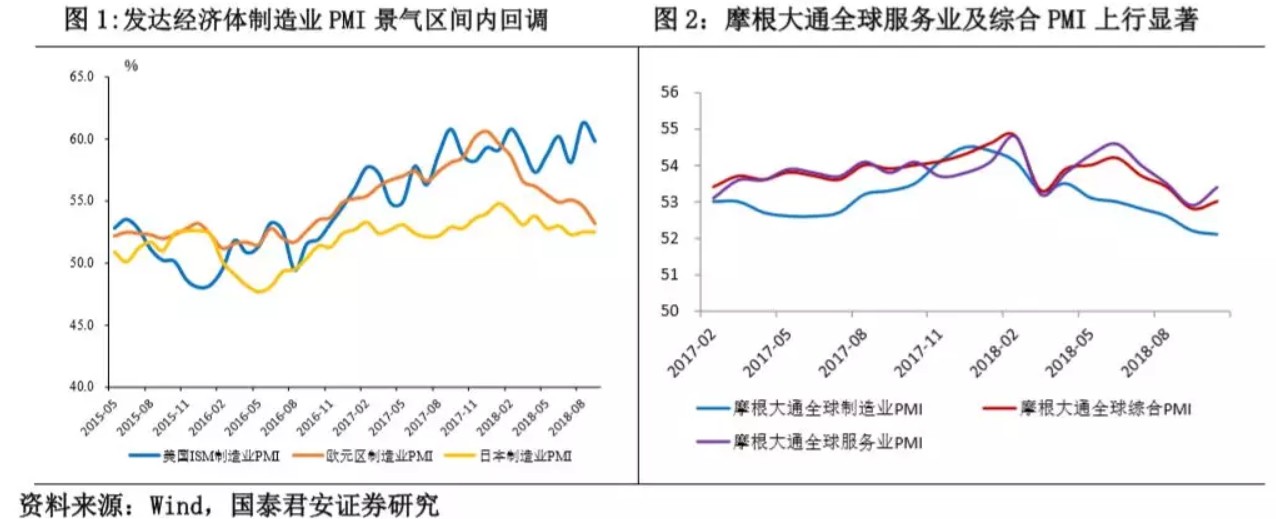

1、基本面看,主要经济体景气度稳中趋缓,摩根大通全球服务业PMI和综合PMI上行显著,花旗新兴市场经济意外指数10月月内反弹,表现整体新兴市场运行稳定。

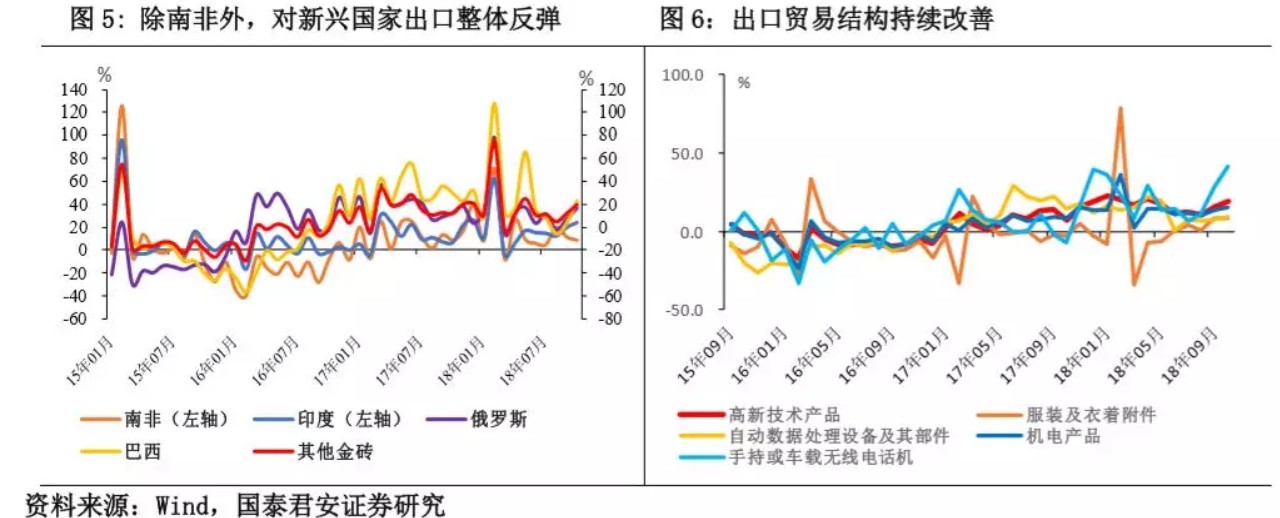

2、分国家看,出口呈现多元化。发达经济体外需趋缓,中国对发达经济体出口呈现整体回落。中国对美国出口稳中略降,对欧、日出口下行。出口有所回升主因对多数新兴市场出口反弹显著。

3、分商品类别看,技术密集型产品拉动作用显著,贸易结构持续向好,出口退税作用显现。

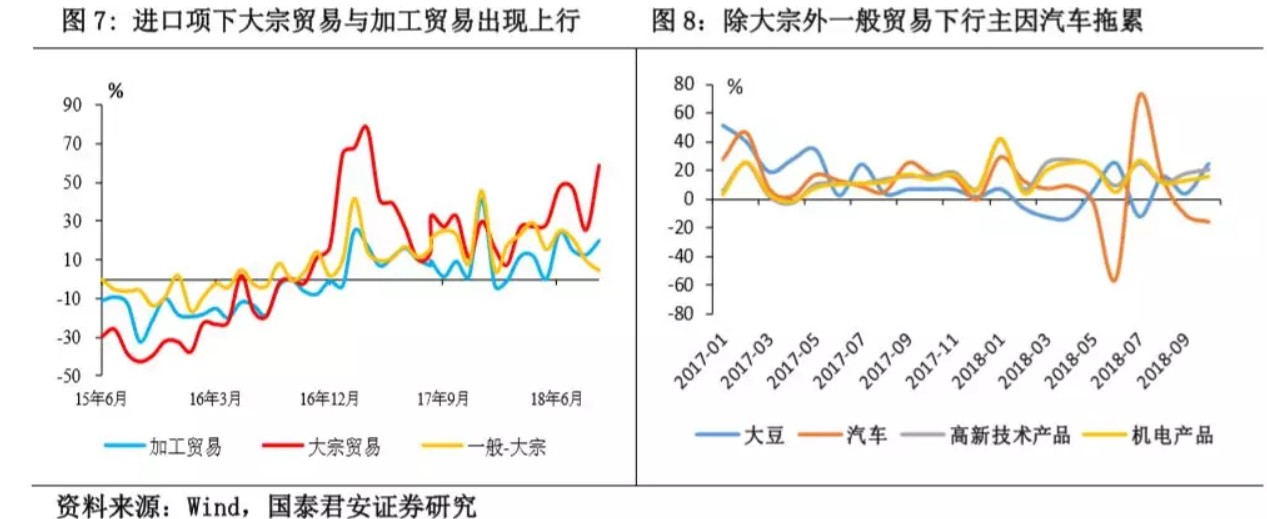

进口方面:基数效应与原油进口配额影响,使得进口大幅反弹。

1、分贸易类型看,加工与大宗贸易出现上行,其中大宗贸易反弹显著上行33个百分点至59.1%,一般贸易上行4个百分点至17.3%,加工贸易上行7个百分点至19.8%。一般贸易剔除大宗,下行5个点,降至4.5%

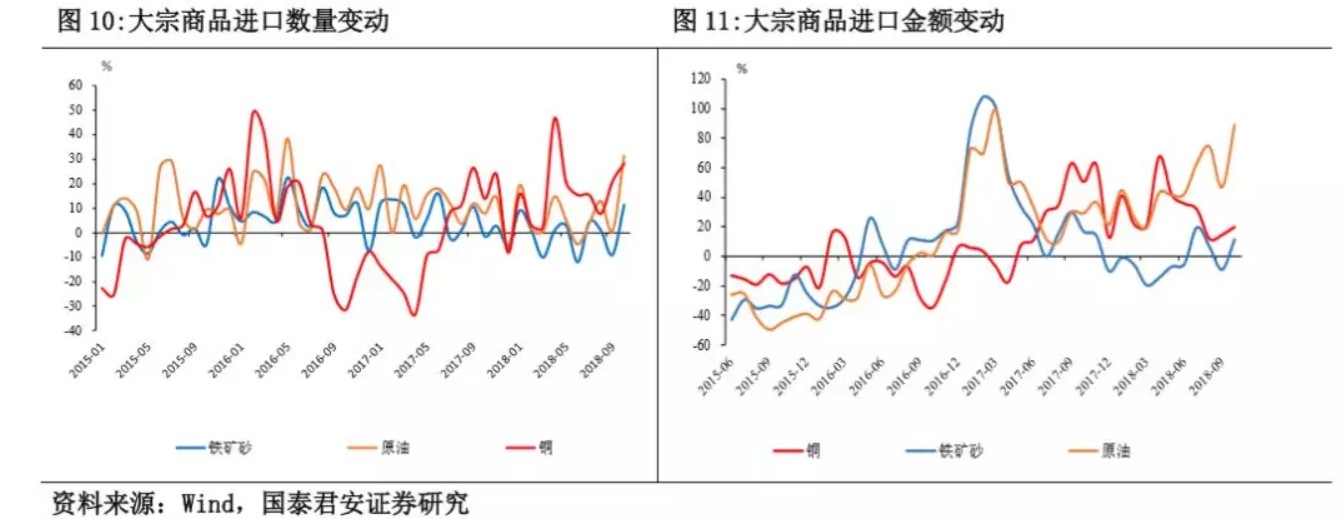

2、主要大宗商品进口金额同比增速全线上升,主因低基数及原油进口配额影响。10月铁矿砂价格同比大幅上升,原油价格与铜价同比增速10月与9月持平。铁矿砂进口金额同比增速上升至11.7%,原油进口金额同比增速上升至89%,铜进口金额上升至20%,其中铁矿砂与铜受基数影响较大。

3、原油进口大幅上升或因9月29号商务部发布2018年72号公告《2019年原油非国营贸易进口允许量总量、申请条件和申请程序》,1-9月配额使用较少,导致非国营企业10月进口量短期冲高。

展望未来,主要经济体经济景气度仍将延续趋缓状态,中美贸易摩擦影响以及内部经济运行的压力将逐渐加大,乐观因素在于两方面,纾困民企、减税的实施(10月再度进行出口退税、增值税并档方案未来的公布),但民企支持以及减税刺激等乐观因素的发酵需要一定时间,因此年内后续贸易端承压概率较大,或进一步加速国内稳增长政策的推进。

正文

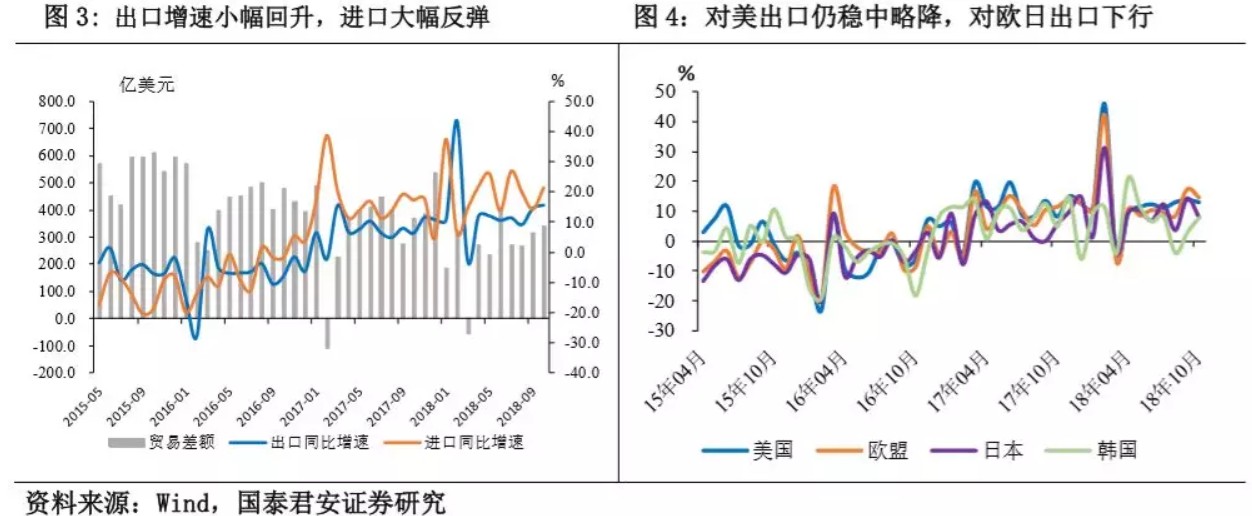

事件:10月,按美元计,中国出口同比增速15.6%,前值14.5%;中国进口同比增速21.4%,前值17.4%;实现贸易顺差340.2亿美元,前值312.8亿美元。

1.出口平稳的两个原因——出口多元化与出口退税影响

基本面来看,10月全球主要经济体基本面延续边际放缓趋势,摩根大通全球综合PMI与制造业PMI在景气区间内基本平稳。10月美、欧制造业与非制造业PMI均出现小幅下行,日本制造业与服务业PMI出现回升,虽然主要经济体整体制造业仍位于景气区间,但边际趋缓延续。摩根大通全球服务业PMI和综合PMI上行显著,花旗新兴市场经济意外指数10月月内反弹,表现整体新兴市场运行稳定。

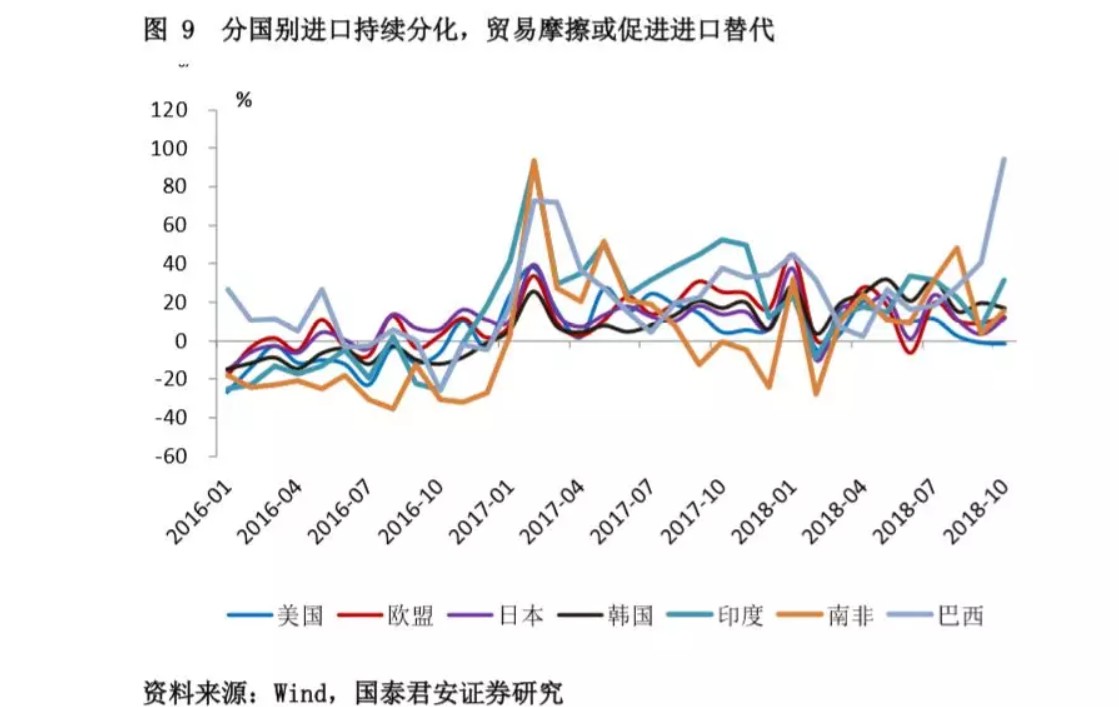

从国别看,发达经济体外需趋缓,中国对发达经济体出口呈现整体回落。中国对美国出口稳中略降,对欧、日出口下行。出口有所回升主因对多数新兴市场出口反弹显著,出口呈现多元化。

(1)发达国家中,本月中国对美国出口同比增速较上月小幅下行0.89个点至13.2%,对欧盟出口增速下行2.8个点至14.6%,对日本出口大幅下行6.4.个点至7.9%。对韩国出口出现上行,数值冲高主因节日错位带来韩国年内十月工作日较去年增加4.5天,但10月日均出口额较去年同期相比下降13.1%至23亿美元。因此剔除节日扰动,中国对发达经济体整体出口回落。

(2)新兴市场国家方面,除南非下行与东盟平稳外,对其他金砖国家出口增速反弹显著。其中,对印度、巴西、俄罗斯反弹幅度基本维持在8-10个点。

分商品类别看,技术密集型产品拉动作用显著,贸易结构持续向好,出口退税作用显现。其中,高新技术产品拉动作用提升1个点,上升至8.6%,机电产品持平出口贡献达10.7。服装类继续构成拖累, 出口拉动贡献-1%。手持或车载无线电话机较上月拉动作用继续提升至5.5%。

2. 进口大幅反弹的两个原因—基数效应与原油进口配额影响

10月以美元计价进口增速21.4%,反弹显著。分贸易类型看,加工与大宗贸易出现上行,其中大宗贸易反弹显著上行33个百分点至59.1%,一般贸易上行4个百分点至17.3%,加工贸易上行7个百分点至19.8%。一般贸易剔除大宗,下行5个点,降至4.5%。

一般贸易除大宗商品进口增速的下行,主要源于汽车进口的下行,反映消费疲弱,但高新技术产品和机电产品进口增速持续回暖。对美进口贸易额连续三月下行(10月下行至-1.8%)贸易摩擦影响正在增加。其中针对巴西进口的大幅增加,或因贸易摩擦后进口大豆转向,印证贸易抢跑效应走弱后,贸易替代或逐渐形成,未来贸易多元化概率正在加大。

主要大宗商品进口金额同比增速全线上升,基数效应和原油进口配额是主导。10月铁矿砂价格同比大幅上升,原油价格与铜价同比增速10月与9月持平。铁矿砂进口金额同比增速上升至11.7%,原油进口金额同比增速上升至89%,铜进口金额上升至20%。进口数量增速方面,原油上行至31.5%、铁矿砂上行至11.2%、铜进口数量增速上升至28.2%,其中铁矿砂与铜受低基数影响明显。

原油方面的进口大幅反弹,或因9月29号商务部发布2018年72号公告《2019年原油非国营贸易进口允许量总量、申请条件和申请程序》。公告规定2019年原油非国营贸易进口允许量增加42%,此次原油非国营进口分配原则是分批下达,根据符合条件的企业2018年1-10月原油进口允许量的实际执行情况下达2019年第一批进口允许量,并根据企业实际进口情况、经营需求和新增符合条件的加工企业申请,适时追加和调整允许量,规定2018年无进口业绩的企业不再安排允许量。受此影响,非国营企业10月原油进口提升力度较大。

整体来看,10月贸易态势反映出新兴市场外需平稳,中美贸易摩擦影响下,新兴市场驱动作用在加强,出口国别分化显著,呈现出口多元化状态。机电产品出口拉动的持续,部分源于出口退税作用,进口端未来不确定性加大。

3.未来贸易承压状态或将显现,乐观因素发酵尚需时间

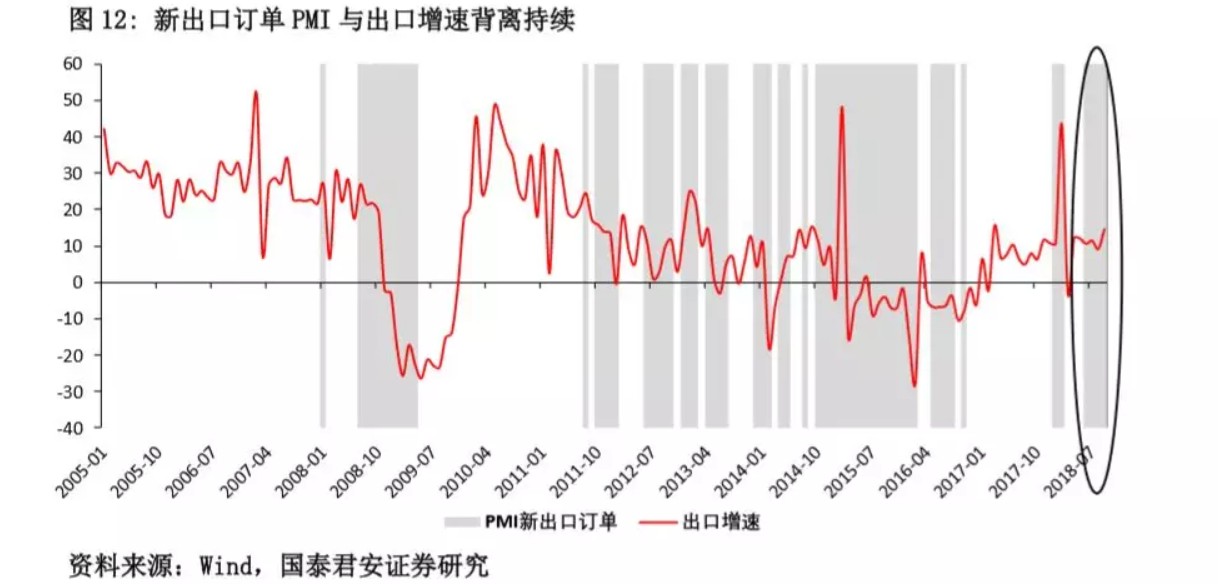

展望年内未来,由于高基数以及外需的放缓,国内贸易端未来将进一步承压。反观新出口订单PMI与出口增速,新出口订单PMI已经5个月位于景气区间以下,未来出口下行的概率加大。

基本面角度,主要经济体经济景气度仍将延续趋缓状态,中美贸易摩擦影响以及内部经济运行的压力将逐渐加大。乐观因素在于两方面,纾困民企、减税的实施(10月再度颁布出口退税、增值税并档调整方案未来公布),民企支持以及减税刺激等乐观因素的发酵需要一定时间,因此年内后续贸易端承压概率较大,或进一步加速国内稳增长政策的推进。

(编辑:张佩暄)

扫码下载智通APP

扫码下载智通APP