季节入冬,燃气迎春

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。

否极自会泰来,人算不如天算。伴随着11月的降临,曾身陷回调泥沼的燃气板块开始出现反弹迹象。

11月5日夜盘,美国天然气期货跳空暴涨,11月6日A股,燃气板块陡然走强。

——之前浓到化不开的市场悲观情绪,像是被撕开了一角。

诚然,眼下的市场情绪总体仍属低靡。在这样的震荡行情中,一点利空都会被市场无限放大、引发踩踏。

不然就无法解释就连此前一直被视为具有防御属性,颇受资金青睐的燃气板块,也在十月后出现了明显回调。

现在的普遍观点是:本轮天然气板块回调主要受九月底重庆率先提出的关于取消天然气初装费建议的影响,叠加市场风险加剧,投资者风险偏好降低引起。

但我们认为,市场此前对燃气板块的担忧过度了,盖因对以上事件的影响理解出了偏差。

“气荒”下的供需不平衡

2017年的冬天,“煤改气”被推动地如火如茶,强度大大超出了预期。而在环保向好的同时,迎来的却是天然气的供应短缺。社会、经济均受到了一定程度的影响。

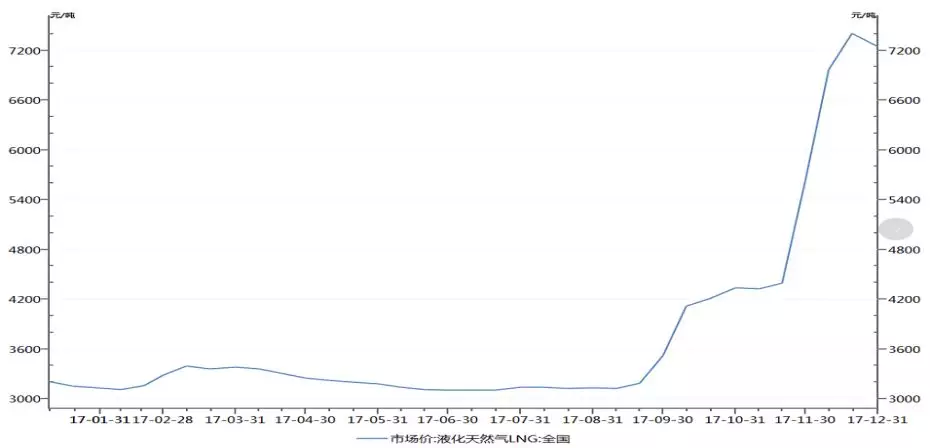

除此之外,受惠于天然气的供需不平衡,LNG(液态天然气)的价格也从去年九月的3500元/吨一路飙升到11月的7400元/吨,两个月上涨接近4000元,涨幅达111%。

天然气价格

数据来源:Wind

去年天然气的供应缺口到底有多大?据中国能源网报道,如果按照全国冬季日供应量8.5亿方/日计算,供应缺口至少在8%-10%之间,但由于供应短缺实际主要集中在北方地区,实际的地区性供应短缺应在15%-20%之间。

气不够主要还是准备不充足。面对国内资源紧缺、高度依赖进口,储气设施不足、调峰能力匮乏等问题,如何更安全、更经济地保障天然气资源的计划与储备,才是解决供给缺口的重要环节。

天然气供给短缺局面尚未改变

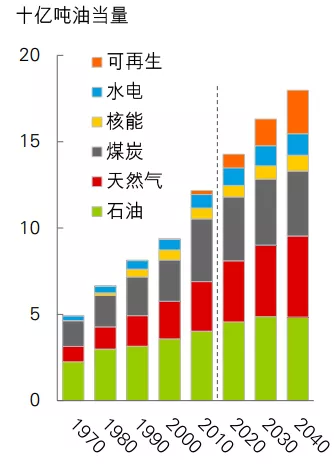

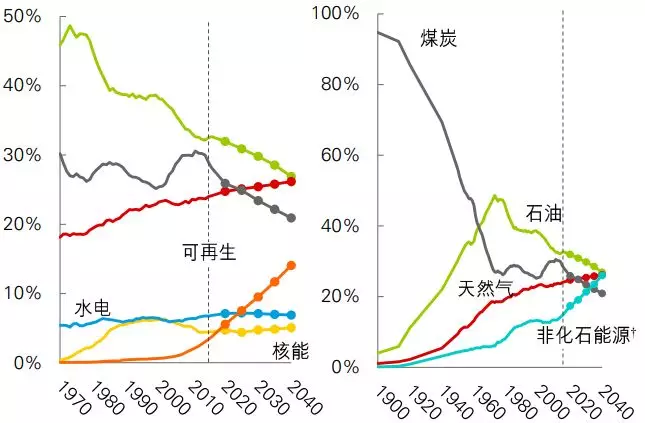

英国石油公司(BP)2018年的世界能源展望报告显示,未来20年,天然气和非化石能源的一次能源比例会提升,而传统的石油和煤炭则会逐渐降低。

从增速看,全球可再生能源年均增速最快,达7%,其次是天然气1.6%的年均增速。另外,在全球一次能源的消费比重中,天然气的平均占比约24%,而我国2017年天然气占一次能源比仅7%,与世界水平相差甚远,叠加2017年6月,发改委印发纲领性文件《加快推进天然气利用的意见》,提出2020年、2030年天然气占一次能源的比重需分别达到10%、15%,凸显天然气未来发展空间巨大。

一次能源消费(按能源种类)

数据来源:BP世界能源展望

一次能源比例

数据来源:BP世界能源展望

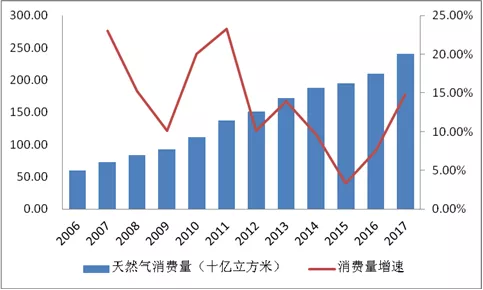

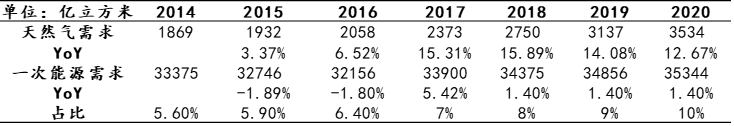

国内天然气的需求逐年增加,未来增长将持续。做个简单假设,根据中国能源研究会2016年3月1日发布的《中国能源展望2030》报告,我国一次能源需求在2016-2030的年均增速为1.4%。

中国天然气消费量及增速

数据来源:Wind、云峰金融整理

2017年天然气的消费量是2373亿立方米,占一次能源的7%,从而得出我国一次能源的需求量为33900亿立方米,至2020年每年增长1.4%至35344亿立方米,且天然气占一次能源的比重要达10%,可得到2020年,天然气的需求为3534亿立方米。

所以从2017年到2020年,我国天然气都有望保持高速增长。

2018-2020年天然气需求量预测

数据来源:国家统计局、云锋金融

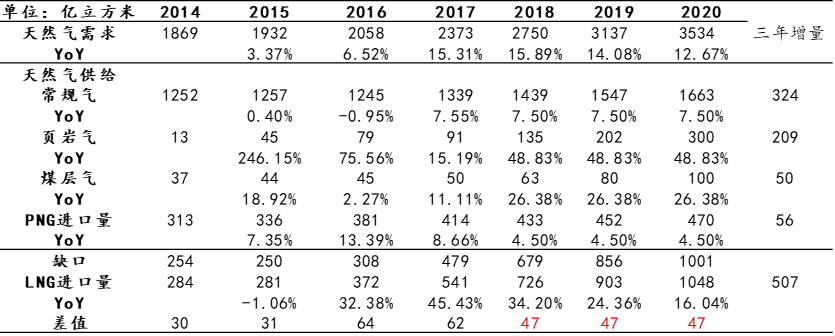

国产天然气供给受限,我国进口依存度将增加。我国天然气供给主要分为国产气、PNG(管道天然气)进口和LNG(液态天然气)进口。

2018年9月5日,国务院发布《关于促进天然气协调稳定发展的若干意见》,提到2020年底前国内天然气的产量要达到2000亿立方米以上,如根据上文需求在3500亿立方米以上,2020年我国将存在1518亿立方米(1048亿立方米 LNG进口量+470亿立方米 PNG进口量)的天然气缺口左右,且这部分缺口只能由进口气来补足。去年,进口气的总量达955亿立方米,意味着到2020年,进口气的总量有50%以上的增长空间。

2018-2020年天然气供需缺口预测

数据来源:国家统计局、云锋金融

其次,由于PNG受制于管道建设,且进口PNG管道利用率总是低于设计运输量。因此,2020年之前进口PNG的增量有限,天然气缺口的主要贡献将来源于LNG。

悲观预期逐渐体现

再回过头来看,天然气板块短期内的市场调整主要来源于两点:

一是重庆取消初装费的地方性政策有可能扩大,但我们认为重庆有其特殊性。

重庆的接驳费主要有初装费和安装费两部分组成,费用减免主要针对初装费。像重庆一样具有两费结构的接驳费城市并不多,所以其它城市不太可能效仿。其次,安装费部分也足够覆盖安装成本。虽然各城市有权决定自己的接驳费政策,不排除有小部分城市相继跟随的可能,但是我们认为大部分城市会继续通过加收接驳费来激励城燃公司对接新用户。

二是因为前期的密集建设和政策压力,今年冬季的涨价幅度有限。

比如国家市场监督管理总局价格监督检查和反不正当竞争局、反垄断局在京联合召开天然气价格法规政策提醒告诫会。会议提醒告诫三大天然气销售公司加强价格自律,规范价格行为,公平有序竞争,不得超出政府指导价上限或者政府定价,不得相互串通操纵价格,不得哄抬价格,不得价格歧视,不得实施滥用市场支配地位行为,不得达成和实施垄断协议。

根据发改委刚公布的前三季度数据,天然气产量1156亿立方米,同比增长6.3%;天然气进口量886亿立方米,同比增长37.6%;天然气表观消费量2017亿立方米,同比增长18.2%。前三季度的紧平衡状态已经是全力进口和生产下才勉强达到。四季度是天然气消费的传统旺季,在没有储备的情况下,加速进口和涨价是市场的必然要求。

如果再考虑到市场的因素,市场整体的快速调整触发政策容忍底线,市场环境近日来已经有所改善,且在目前内外经济和贸易环境的影响下,天然气尤其是LNG产业链也是增长性最为确定,且有明确防御性的板块,最容易受到资金的青睐。而在LNG产业链中,我们认为设备制造业的弹性是最大的。

天然气设备制造商中期最为受益

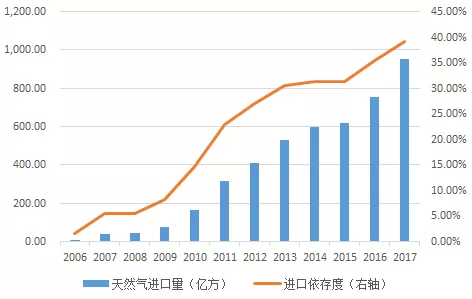

事实上“气荒”的出现,恰恰说明了我国LNG储运能力建设严重滞后,天然气增速难以匹配。

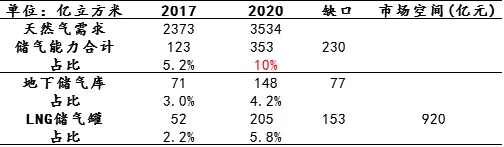

目前,我国地下储气库约占天然气消费的3%,LNG储罐约占天然气年消费量的2%,合计5%左右;大众证券报称根据国际经验,储气能力至少要占天然气消费量的10%以上,对外依存度高的国家储气能力占比至少在15%以上。我国对外的依存度高达40%,这意味着我国天然气储气方面相比于国际标准水平,至少还有2-3倍的增长空间。

中国天然气进口量及对外依存度

来源:Wind、云锋金融整理

2018年4月发改委发布《关于加快储气设施建设和完善储气调峰辅助服务市场机制的意见》,要求上游气源企业(不低于合同销量10%的储气能力),下游城市燃气公司(不低于年用气量5%的储气能力),以满足储气能力建设要求的项目,原则上需于2018年底之前开工。

而且,前文提到的《关于促进天然气协调稳定发展的若干意见》文件新增根据LNG接收站实际接收量实行增值税按比例返还的政策,LNG下游有望获益,加强行业对于LNG接收站投资的意愿,有望从需求端拉动LNG装备公司。

LNG装备公司2020年市场空间预测

数据来源:《我国天然气储备能力建设政策研究》、云锋金融

注:2017年一方气的装备投资价格大约是4元;230×4=920亿元

根据简单测算,这几年储气市场空间在920亿左右。

天然气储气设施多样化,地下储气库调峰能力强,但投资规模巨大,落地时间较长,多由上游供气企业-中石油、中石化开发,而LNG不受管网限制,LNG储罐、高压储罐、高压管道等中小储气设施投资成本较低,工期较短,储运方便灵活,适用于接收站、城市燃气的应急调峰需求,适合调节天然气需求的季节性波动,符合我国冬夏天然气用量差异大的国情。所以,值得关注LNG接收站和城燃对LNG储罐等的投资。

设备制造龙头之一:中集安瑞科

龙头企业中集安瑞科(3899.HK)将最先有望迎来新增长,中集安瑞科产品线齐全,覆盖能源装备全产业链。

公司目前在国内LNG储罐市场的市占率约30%,在CNG储罐和LNG槽车的市占率达到60%-70%,是国内LNG储运行业龙头。通过一系列外延式并购拓展,打通了天然气上、中、下游全产业链。

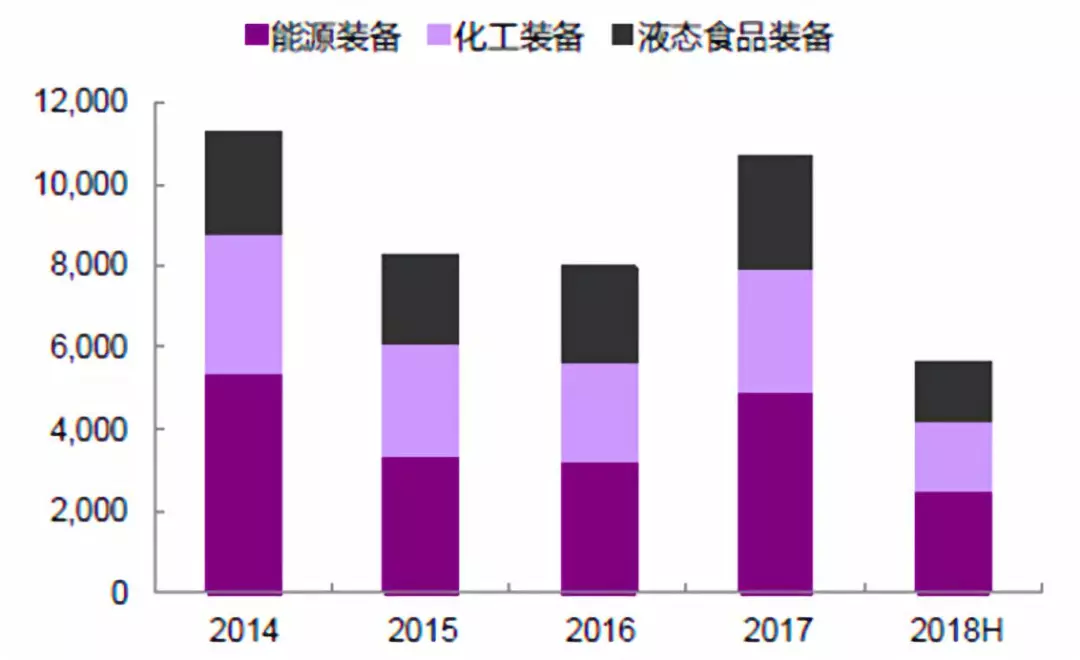

中集安瑞科分业务收入分布(单位:百万元人民币)

资料来源:公司公告

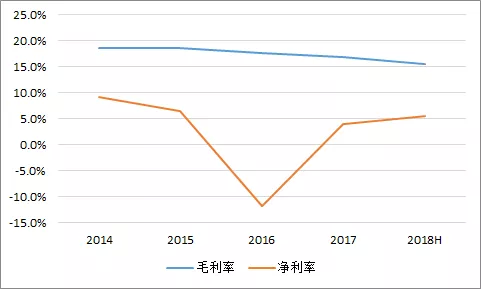

中集安瑞科毛利率和净利率

资料来源:Wind、云锋金融整理

从业务布局来看,公司上半年能源装备收入为25.2亿人民币,同比增长16.3%,主要是因为LNG运输车、LNG罐箱等产品受益于国内LNG产业链的投资有所提高,销售增加。上半年公司综合毛利率在15.6%水平,相较去年有所下降,但其中,能源装备毛利率同比上升1.4%,主要受益于高毛利产品占比提升,以及部分产品毛利率回升。

受益于储气设备的增长,看好未来2-3年的成长空间。如果储气设备的对应投资空间在900亿左右,看好未来全国LNG接收站储气设施建设的发展。作为我国LNG设备龙头,公司目前能源装备板块在手订单总额52亿元,业绩增长确定性更高。

另外,2018年6月26日,公告称公司给500名关键员工执行股权激励,解锁条件为到2020年三年的净利润复合增长率不低于43%或三年净利润合计不少于26.68亿元,也正好从侧面反映了公司业务在2020年前的可观增长预期。

综上所述,有理由认为,虽然北半球的冬天已经开启,但对于资本市场的燃气板块,以及相关标的来说,它们的春天才刚刚进入正题。

(编辑:刘怀洋)

扫码下载智通APP

扫码下载智通APP