中泰国际:正视美国经济后周期,关注中国财政摆布

本文来自中泰国际,分析师为徐博、颜招骏,本文观点不代表智通财经观点。

摘要

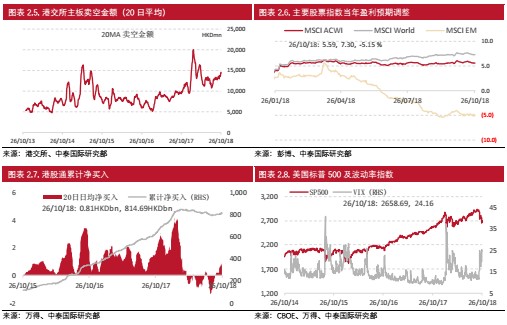

截至 10 月 26 日,MSCI 全球股票指数、发达市场、新兴市场股票指数延续弱势,按周分别下跌 3.83%、3.90%和 3.29%,负面影响主要来自发达经济体。美国方面,MSCI 美国指数按周跌幅达到 3.93%、标普 500、道琼斯指数按周跌幅分别达到 3.94%和 2.97%。我们重申,基于美国经济后周期、美元货币条件正常化、市场配置行为等多重因素,美国股票市场在一至三年的中期窗口有较大概率进入总体趋弱的调整期,具体表现为估值倍数面临持续压力,盈利增长趋缓。

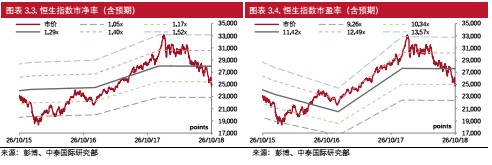

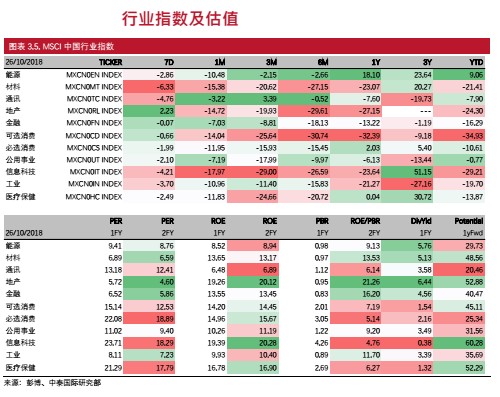

同期,中国离岸指数表现与全球股票市场正相关,MSCI 中国指数、恒生指数、国企指数分别按周下跌 2.4%、3.3%、1.6%。相对而言,中国在岸市场独立性较为明显,受内地积极政策提振,市场信心上升、金融系统性风险下降、短期资金流动性改善,房贷政策放松迹象和股权质押风险预期下降,股票市场在地产和证券板块带动下呈现回暖态势,沪深 300、上证综指按周分别上涨 1.23%、1.9%。在离岸市场,按中国行业看,各行业主要按弹性调整。地产和金融板块分别受益于预期改善,表现相对较好,按周表现分别为 2.23%和-0.07%。

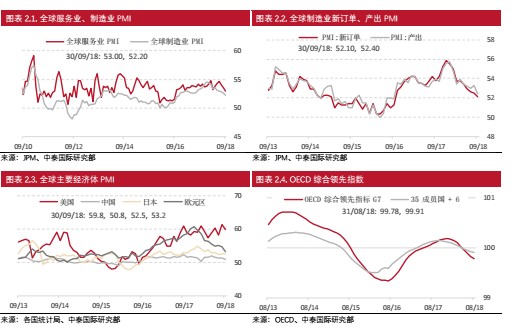

美国经济进入后周期,触顶回落压力上升

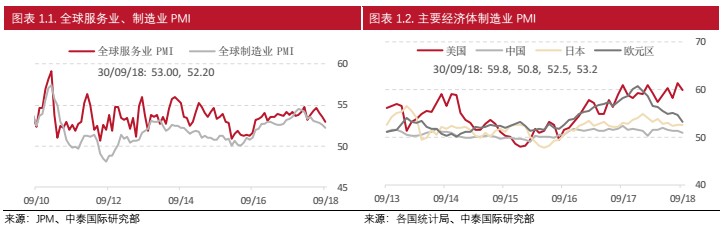

如我们在之前报告中的分析,全球经济协同扩张的格局,自 2018 年二季度,开始出现明显变化。主要现象表现为:一、除美国外,主要经济体制造业 PMI 均趋于收缩。二、全球服务业、制造业综合 PMI 在二季度后出现回落。我们认为,形成这一现象的原因是多方面,既与美国国内财政、货币政策深刻调整对外部经济形成负冲击相关、也与发达与新兴经济体国际分工格局发生结构性变化相关。全球宏观经济增长放缓,发达经济体本土保护主义抬头,国际贸易协同性出现下降,特别是叠加了美元货币规模和价格同步趋紧,新兴市场风险上升,对于国际汇率、资本市场而言,影响都是深远的。

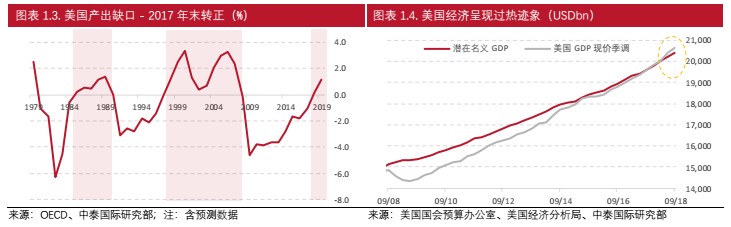

在当前,我们更为关心美国经济的运行态势,以及其对美国及新兴经济体股票市场的衍生影响。首先,从产出缺口的角度来看,目前美国经济运行已出现过热迹象。OECD 美国产出缺口指数以及美国国会预算办公室计算的美国潜在名义 GDP 数据均显示,当前美国实体经济规模已超过均衡潜在产出。这一方面意味着经济活动恢复充分且热度较高,另一方面意味着美国经济周期已逐步进入后期,面临增速趋缓、通胀压力上升等一系列压力。

相应的,从就业水平、时薪和通胀预期来看,美国劳工部公布的 9 月份失业率下降至 3.7%,已明显低于长期 4.6%的长期自然失业率水平。与此相应的,一是国内劳动者时薪持续上升,9 月末最新当季同比增幅已上升至 2.8%。二是美国十年通胀预期持续上升,近半年上升速度明显提升。三是企业实际债务融资成本持续攀升,截至 2018 年 9 月末,美国高质量企业债券 5 年即10 年期收益率已分别上升至 3.53% 和 4.18%。

对于美国股票市场而言,美国经济运行进入后期意味着增长见顶及趋缓,充分就业的态势意味着劳动要素将趋于相对稀缺,同时对企业而言,时薪压力将初步显现。过热的经济活动也将同时带来通胀预期上升和企业融资成本持续上升。而以上的诸多因素,对股票价格和估值水平都将形成周期性的负面影响。

加息周期、利率结构平坦化预示股票市场调整

除了经济后周期对股票市场形成的负面影响外,美元加息周期,特别是我们观察到的,日益明显的利率结构平坦化态势都预示着美国股票市场的调整需求。

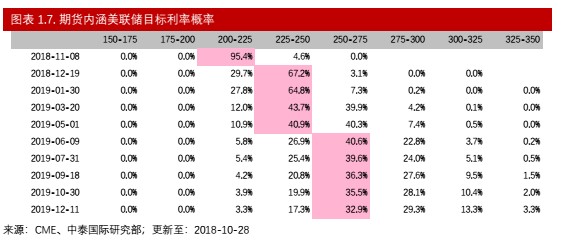

首先,从 CME 期货内涵目标利率水平来看,市场预期总体略低于美联储 FOMC 参与者的投票预测。市场对利率水平的估值并未充分考虑 2019 年三次加息和 2020 年进一步加息的可能性,而这一偏差可会在未来对资本市场形成一定超预期负面冲击。

特别是,从美国国债利率结构来看,长短期利率趋于收敛的态势十分明显。对于这一现象,我们认为,一是从市场行为来看,这显示投资者的配置倾向向固收类产品转移。二是 “聪明钱” 可能已经预见到股票市场的调整需求。三是从历史长短期利差变化与标普指数变化率的关系图表来看,每次长短期利差趋于零值均伴随着股票指数的下跌。

关注未来中国财政政策摆布

对于中国经济,一方面,如我们此前报告对于同步和前瞻性指标的分析,经济内生动力仍不足,下行压力仍将持续。另一方面,民营企业和住户部门除了面临宏观经济压力,也同时面临着社会性负担上升、债务负担较高,实际融资成本难降的压力。为解决稳定实体经济的愿望,实现货币及金融监管政策相对稳健,以及应对外汇占款下降的压力,我们认为,未来中国财政政策如何有效摆布将成为市场的关注点,广义财政政策将成为决定政府和货币当局能否有效化解多方面压力,保持中国经济中长期稳健运行的核心要素。

全球股票市场风险上升

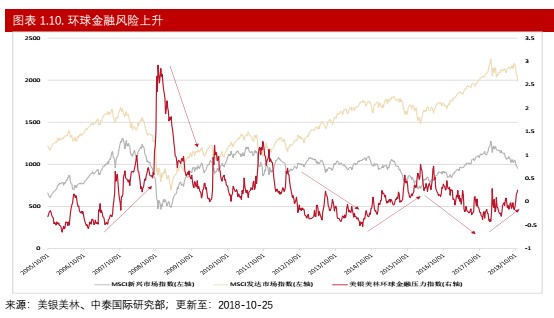

美银美林环球金融压力综合和分类指数近期持续上升,预示全球金融市场风险上升。该指数主要通过跨市场风险、对冲需求及风险胃纳程度分析国际金融市场压力。其中包含的三个风险指数分别为。一、用以度量金融体系流动性、偿付风险、市场风险的风险指数(Risk Index);二、用以量度环球资产价格动能(包括股票、债券及货币市场基金)的流动指数( Flow Index);三、用以量度避险需求的摇摆指数(Skew Index)。

截止至 10 月 25 日,环球金融风险指数报 0.25,接近年内高位 0.28。我们注意到,新兴市场股市及发达市场股市走势与环球金融压力指数呈明显的反向趋势。

重要图表

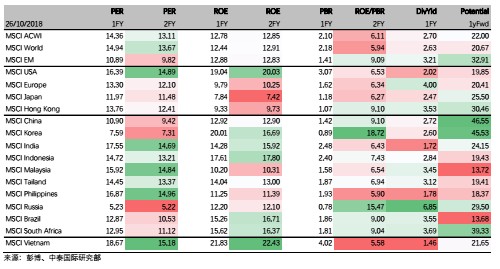

主要经济体股票指数及估值

主要市场股票指数及估值

行业指数及估值

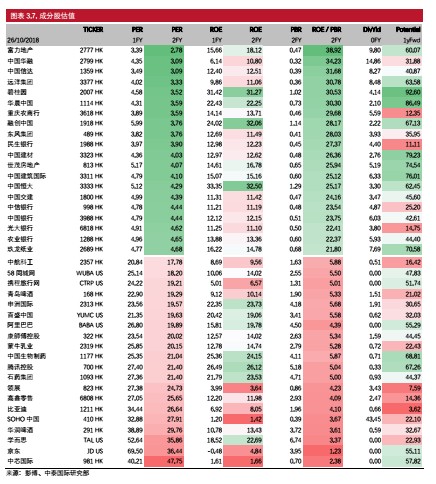

个股表现及估值

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP