票补政策可能发生重大变革,长期利好中国电影行业

本文来自微信公众号“国金互联网加娱乐怪盗团”,作者为国金证券传媒与互联网研究团队裴培与姜姝。

事件

近期多个媒体报道,票补政策可能会发生重大变革,我们引用了新浪娱乐的报导,变革的内容预期:一是发行方、制片方、院线方不允许进行网络售票平台补贴投放,销售价不能高于结算价,也不能低于最低票价;二是第三方线上售票平台服务费不高于2元,其中系统服务商收取1元,网络售票平台收取1元,院线/影投不得参与分配;三是未获得公映许可证的影片将无法开展预售;四是线上售票商对影院的结算周期从今年10月1日开始变为T+7,明年十一开始变为T+0。我们预判了如果政策正式落地以后对行业的影响。

评论

短期可能会对三线以下城市的观影需求略有不利影响,长期利好中国电影产业的发展。我们认为票补取消对一二线城市的观影需求没有实质性影响,三线以下城市的观众可能会对价格有一定的敏感度,取消票房可能会在短期略微影响一下观影需求。从本质上来讲,票补作为一种营销手段确实对票房的数据逻辑进行了干扰,大量补贴掩盖了片子本身的不足,同时预售的虚假繁荣也给影片的排片造成了干扰。我们认为取消票补,是让票房反映其商业逻辑本质,就是依靠内容的高品质和口碑,来获得票房的正循环,对促进国产电影的长期发展反而是利好。

对院线行业影响不大:从票房服务费的分成来看,院线之前从票房服务费里的分成比例不一,我们估算了万达17和18年上半年在线票务服务费收入对总收入的影响约1.1%和1.2%,其毛利润对总毛利润的影响约2.8%和3.4%,影响不大,我们认为对其他院线的影响差不多量级或更少。此外线上售票商对影院的结算周期调整也有利于院线行业现金流的回笼。整体影响中性,长期利好。

影响最大的是在线票务平台,目前票务服务收入占比较高。从猫眼的数据来看,在线娱乐票务服务2018年上半年收入占比60.6%,仍是最主要的收入来源。我们根据招股书估算猫眼平均每张票收到的服务费约2.4元左右,平均每张票支付给票务系统公司的费用约0.6元左右。如果按照媒体披露的方法进行限价,以18年上半年的数据为基准,总收入预计会下滑11.32%左右,毛利率可能由62.6%下滑至51.6%左右。阿里影业旗下的淘票票披露的数据不太详细,我们预测影响可能类似。

票补是之前在线票务平台重要的营销手段,取消票补会对商业模式和竞争格局产生重大影响。2018年上半年猫眼的销售及营销开支是11.46亿元,占收入比例高达60%,同比增长114%,我们判断其主要是票补的金额,预计淘票票的票补处于同一量级。取消票补以后,流量入口、大数据分析能力,对上游内容的判断能力,以及资金实力的比拼将成为关键要素,对中小票务平台影响更大,有利于龙头集中度提升。从前两个龙头来看,淘票票由于股东结构更好,受到阿里的支持(流量入口、数据分析、资金支持等)预计会更多,猫眼可能受到的不利影响会更大(线上售票商对影院的结算周期调整对现金流产生更不利的影响),从而影响港股IPO定价造成融资额低于预期。

对电影行业的影响

短期可能会对三线以下城市的观影需求略有不利影响。全国18年上半年的平均票价为35.63元(含服务费),从全球范围来看属于比较低的水平。我们认为票补取消对一二线城市的观影需求没有实质性影响,三线以下城市的观影人群可能会对价格有一定的敏感度,取消票房可能会在短期略微影响一下观影需求(票补高峰的档期是春节档和国庆档)。目前三线以下城市票房占比约42%,票房增速也是比一二线城市更高。

长期利好中国电影产业的发展。从本质上来讲,票补作为一种营销手段确实对票房的数据逻辑进行了干扰,大量补贴带来的票房繁华掩盖了片子本身的不足,同时预售的虚假繁荣也给影片的排片造成了干扰,而观众冲着高票房去观看的电影有可能出现低于预期,票房高开低走的情况。之前票补也出现过一些行业丑闻,比如《后来的我们》的退票事件。美国亚马逊旗下的Box Office Mojo(票房统计网站)之前未将很多中国的高票房电影统计入排名榜单也是怀疑中国票房的真实性——票补的影响无从判断。我们认为取消票补,是让票房反映其商业逻辑本质,就是依靠内容的高品质和口碑,来获得票房的正循环,对促进国产电影的长期发展反而是利好。这样会促进电影的内容生产方更注重内容本身,而不是通过资金来堆砌票房。目前处于中美贸易的敏感期,我们认为如果这项政策正式落地,代表了监管当局希望促进国产电影工业发展的长远思维,同时也有利于和进口片进行公平竞争。

对院线行业影响不大。如果政策落地,虽然短期对票房会有不利影响,长期利好中国电影产业发展,我们对未来几年的票房预测不会有实质性的变化。从票房服务费的分成来看,院线之前从票房服务费里的分成比例不一,我们预计每张票可能一元左右,按照35元左右的电影票价,再考虑80%左右的线上渗透率,占比仅有2.3%左右。因为万达的国内票房服务费分成列在其他收入项中,我们根据下表中的假设对其进行估算,发现其对17年和18H1的收入影响分别是1.1%和1.2%,对应毛利率的影响约为2.8%和3.4%,影响不大,我们认为对其他院线的影响差不多量级或者更少。此外线上售票商对影院的结算周期调整也有利于院线行业现金流的回笼。两相抵消,我们认为对院线行业的影响是短期中性,长期利好。

对在线票务平台的影响

这次变更影响最大的就是在线票务平台,收入结构、商业模式、竞争格局可能都会发生重大变革。根据艾瑞咨询的数据,2018年上半年根据电影票务总交易额统计,猫眼是最大的在线电影票务服务提供商,市场份额为60.9%。从猫眼的收入来看,在线娱乐票务服务2018年上半年收入占比60.6%,仍是最主要的收入来源,而且该比例比17年全年的58.5%仍有提升。

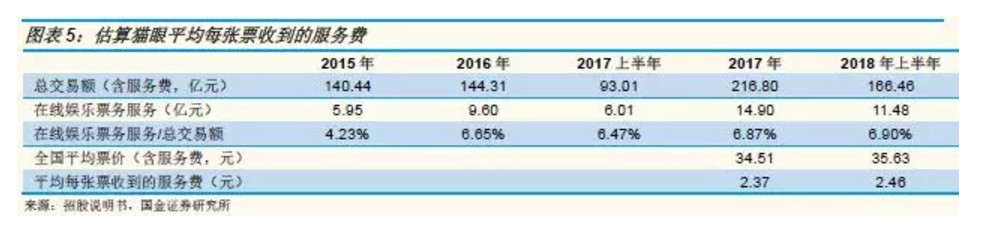

我们估算猫眼平均每张票收到的服务费为2.4元左右。根据猫眼披露的在线娱乐票务服务收入和猫眼的总交易额(含服务费),可以算出平均收费的比例逐年稳步增加,从2015年的4.23%上升至2018年上半年的6.9%,体现了猫眼在产业链上票务分配上的议价能力逐步增强。一般我们的电影票上标的服务费是2-5元不等,但是并不是所有的服务费都直接能被在线票务平台收到,一般院线(或影院公司)也会参与分成(分成比例根据谈判能力不等),另外还需要给系统服务方支付费用。根据招股书披露,猫眼的收入确认规则里提到,“来自线上电影票务服务的收益按净额基准确认,原因为贵集团并不被视为主要责任人,亦无需就所放映的的电影负责,且并不能厘定票价。贵集团仅自电影院收取佣金。”根据该描述,在线票务服务的收入确认已经剔除了给院线的分成做净额法确认。我们根据全国的平均票价以及猫眼的服务费收取比例估算平均每张票收到的服务费约2.4元左右。

我们估算猫眼平均每张票收到的服务费为2.4元左右。根据猫眼披露的在线娱乐票务服务收入和猫眼的总交易额(含服务费),可以算出平均收费的比例逐年稳步增加,从2015年的4.23%上升至2018年上半年的6.9%,体现了猫眼在产业链上票务分配上的议价能力逐步增强。一般我们的电影票上标的服务费是2-5元不等,但是并不是所有的服务费都直接能被在线票务平台收到,一般院线(或影院公司)也会参与分成(分成比例根据谈判能力不等),另外还需要给系统服务方支付费用。根据招股书披露,猫眼的收入确认规则里提到,“来自线上电影票务服务的收益按净额基准确认,原因为贵集团并不被视为主要责任人,亦无需就所放映的的电影负责,且并不能厘定票价。贵集团仅自电影院收取佣金。”根据该描述,在线票务服务的收入确认已经剔除了给院线的分成做净额法确认。我们根据全国的平均票价以及猫眼的服务费收取比例估算平均每张票收到的服务费约2.4元左右。

我们估算猫眼平均每张票支付给票务系统公司的费用大约为0.6元左右。猫眼披露了成本中的票务系统成本,公司提到“我们向票务系统公司支付费用,以使用其票务信息系统建立及维持与影院的联系”。我们估计票务系统成本主要是向票务系统公司支付的费用。根据该费用与对应的票房服务收入的比例估算可得,猫眼平均每张票支付给票务系统公司的费用约0.6元左右。

对线上售票平台服务费限价会对在线票务平台的收入产生不利影响。如果线上售票平台服务费限价2元正式实施,以猫眼为例,18年上半年在线娱乐票务服务的收入会下滑18.7%,总收入预计会下滑11.32%。如果同时规定给其中系统服务商收取1元,以猫眼为例,则成本上升,毛利率由18年上半年的62.6%可能下滑至51.6%。

对线上售票平台服务费限价会对在线票务平台的收入产生不利影响。如果线上售票平台服务费限价2元正式实施,以猫眼为例,18年上半年在线娱乐票务服务的收入会下滑18.7%,总收入预计会下滑11.32%。如果同时规定给其中系统服务商收取1元,以猫眼为例,则成本上升,毛利率由18年上半年的62.6%可能下滑至51.6%。

票补是之前在线票务平台重要的营销手段,取消票补会对商业模式和竞争格局产生重大影响。猫眼的招股书披露“我们的销售及营销开支主要包括营销及推广开支以及与营销人员有关的雇员福利开支” ,我们估计大部分和票补相关,其中16年比15年出现负增长也和16年票补监管严厉的行业趋势一致。销售及营销开支占收入的比例,2018年上半年高达60.44%,对公司的盈利情况影响极大。猫眼2017年经调净利润2.16亿元,2018H1经调净亏损2070万元,从盈利转为亏损,除了毛利率下滑以外,销售及营销开支也有很大的影响(同比上涨了114%,远高于17年的38%),主要是今年春节档竞争加剧,淘票票和猫眼争相进行大规模票补有关。

一旦取消票补以后,在线票务平台比拼的方向会发生变化,可能对淘票票更有利。我们认为流量入口、大数据分析能力,对上游内容的判断能力,以及资金实力的比拼将成为关键要素。流量入口上猫眼拥有腾讯提供的微信钱包及QQ钱包的少数几个专用入口之一,同时是美团和大众点评上票务服务的独家合作伙伴。从猫眼的股东结构来看,光线及其关联方、腾讯和美团点评持股比例分别为48.8%、16.27%和8.56%,腾讯和美团的占比都不算很高。而淘票票是阿里影业的全资子公司,依托于大阿里系的巨大流量入口,可以给到更深层次的支持,我们认为在流量上和股东支持力度上淘票票更胜一筹。

一旦取消票补以后,在线票务平台比拼的方向会发生变化,可能对淘票票更有利。我们认为流量入口、大数据分析能力,对上游内容的判断能力,以及资金实力的比拼将成为关键要素。流量入口上猫眼拥有腾讯提供的微信钱包及QQ钱包的少数几个专用入口之一,同时是美团和大众点评上票务服务的独家合作伙伴。从猫眼的股东结构来看,光线及其关联方、腾讯和美团点评持股比例分别为48.8%、16.27%和8.56%,腾讯和美团的占比都不算很高。而淘票票是阿里影业的全资子公司,依托于大阿里系的巨大流量入口,可以给到更深层次的支持,我们认为在流量上和股东支持力度上淘票票更胜一筹。

线上售票商对影院的结算周期变更对在线票务平台的资金实力提出了更高的要求。从猫眼和阿里影业的现金流情况来看,年度会有一些波动,但是整体来看仍是烧钱为主,造血能力不强,主要依赖于融资输血。18年上半年猫眼经营和投资活动现金流量净额为负4.67亿元,账上现金7亿元左右,现金压力比较大。17财年(截至18年3月底结束)阿里影业经营和投资活动现金流量净额为负19.8亿元,账上现金为16.9亿元左右。从账上剩余资金来看,阿里略胜一筹,猫眼则需要看此次港股IPO融资额度情况。从股东输血情况来看,阿里影业的大股东主要是阿里和优酷(也是阿里控制),而文娱一向是阿里非常重视的战略板块,阿里影业的资金支出也会有阿里兜底,底气较足。所以我们判断这项政策变更对中小在线平台更为不利,有利于龙头集中度提升,而猫眼和阿里来看,可能对猫眼更为不利。

对光线传媒的影响:猫眼发行价可能低于预期影响到光线传媒的部分估值。光线传媒持有猫眼19.46%的股权,其市值部分隐含了部分对猫眼港股IPO 以后市值的预期。如果政策落地,猫眼的发行价可能低于预期,从而部分影响到光线传媒的市值。

对光线传媒的影响:猫眼发行价可能低于预期影响到光线传媒的部分估值。光线传媒持有猫眼19.46%的股权,其市值部分隐含了部分对猫眼港股IPO 以后市值的预期。如果政策落地,猫眼的发行价可能低于预期,从而部分影响到光线传媒的市值。

扫码下载智通APP

扫码下载智通APP