BATJ年内市值蒸发愈万亿后,保卫战已经打响

本文来自“Wind资讯”微信公众号。

全球火热的科技股浪潮遭遇“冷风”。

在美股科技股面临回调压力同时,A股科技股近日也遭遇打压。而在2018年初攀至高位的BATJ(百度、阿里巴巴、腾讯、京东)今年以来更是震荡下行。

BATJ遭遇业绩压力

在经过2017年的大涨过后,BATJ开始承压。

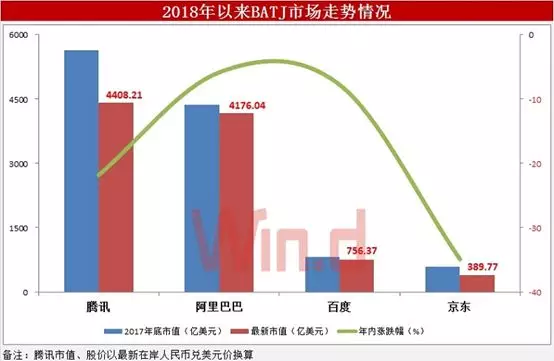

截至目前,BATJ最新市值9730.39亿美元,较年初蒸发1669.44亿美元,合计人民币达1.14万亿,如按照年内高点计算,蒸发市值规模更是突破2万亿。

其中,京东最新股价较年初跌幅已达34.93%,腾讯跌幅则达21.80%。此外,阿里巴巴、百度跌幅均超5%。

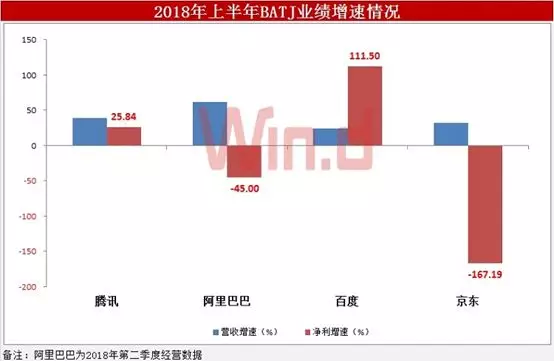

针对净利增速下滑的情况,各家原因不一而至。其中,造成阿里巴巴财报净利润下滑的核心原因是,在2019财年第一季度,蚂蚁金服完成新一轮融资,估值超1500亿美元,较此前的600亿美元增长了150%。

而京东财报资料显示,其二季度用于技术研发上的投入为27.81亿元人民币,较去年同期大幅增长79.8%。

与之对应的是,在海外科技股纷纷回调同时,A股科技股也开始出现变化。

近期多只A股科技股遭机构抛售。而从刚刚披露完毕的中报业绩统计来看,A股业绩增速基本保持平稳,但以科技股为主的中小创业绩快速下滑。

不过,据证券时报消息,近期机构调研有愈发转向科技股的迹象。继上周百家机构调研股中有过半公司为TMT行业股票后,近一周(8月31日至9月6日)百家机构调研股全是科技类股票。

反击已经开始

面对市场走势,BATJ也纷纷拆招应对。

据腾讯一线,9月7日晚,阿里巴巴集团宣布将从公开市场持续回购阿里巴巴股票,以执行公司在2017年制定的一项股权购买计划。此前,2017年5月18日阿里巴巴集团宣布启动为期两年、总额达60亿美元的股权回购计划。本次回购即是对该计划的执行。

而这并非阿里集团首次大手笔回购股票,在更早之前的2015年,该公司就启动过一项总额达40亿美元的回购计划。阿里集团董事局主席马云、董事局副主席蔡崇信也曾联手回购股票。

几乎就在同期,腾讯控股也发布公告,表示于9月7日斥资707.208万港元回购2.27万股,回购价格每股为310.80-311.60港元,回购股份占公司现有已发行股本约0.0002%。

此次也是腾讯时隔4年半后再度启动回购。从公开消息看,腾讯极少在市场进行回购,上一次回购要追溯至2014年4月7日,当时环球科网股大泻,腾讯回购15.3万股,涉及规模约7673.7万港元。消息公布后第二天,股价一度反弹超3%。

而早在6月份,百度就宣布董事会已批准了一项股票回购计划。根据该计划,百度在接下来的12个月内,可能会回购最高十亿美元金额的股票。

公告还称,百度将根据市场条件以及相关规定,在公开市场上按照市价,以协商交易、大宗交易和通过其他法律允许的手段不定期回购股票。

值得注意的是,2015年8月份期间,面对股价大幅下跌,京东、阿里巴巴均相继公布了股票回购计划。根据当时的企业公告,京东宣布最多回购10亿美元的自身股票,阿里巴巴宣布的股票回购规模更是高达40亿美元。

积极拓展业务边际

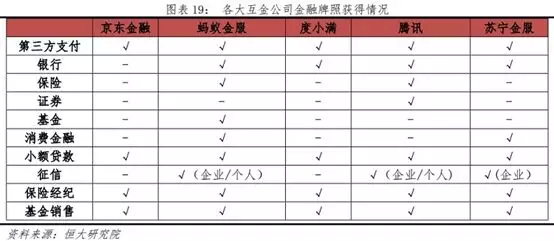

股价下行同时,BATJ仍在不断拓展市场边际。据第一财经日报,8月下旬,证监会北京监管局发布《关于核准北京百度百盈科技有限公司证券投资基金销售业务资格的批复》,核准百度百盈证券投资基金销售业务资格。这也意味着,BATJ互联网巨头均拿下了基金销售牌照。

另据券商中国,除在基金代销牌照外,BATJ中,百度金融曲线设立了百信银行,并拥有支付、保险中介和小贷牌照;蚂蚁金服手握支付、银行、保险、基金、小贷等高含金量牌照。腾讯手握支付、银行、互联网保险、小贷、基金、保险中介等牌照,京东金融具有小贷、第三方支付、基金销售、保险经纪等牌照。

恒大研究院甘源、谢嘉琪此前研报统计,蚂蚁金服、腾讯金融、京东金融均已获得第三方支付、小额贷款、保险经纪等金融牌照。

值得注意的是,针对BATJ出现的部分业绩增速遇阻的情况,市场多表现乐观。

中信建投点评阿里巴巴认为,公司通过外延并购重点进入东南亚市和印度市场,布局电商和支付领域。印度目前13.2亿人口、东南亚各国6.8亿人口,而2017年网络零售渗透率都不到5%,网络零售和电商市场发展潜力巨大。

兴业证券点评腾讯认为,短期来看,由于游戏收入增速放缓以及新的增长点尚未完成接力,腾讯收入端确存在一定的不确定性。

但从长期来看,从过去的 QQ、游戏、微信再到如今的小程序,腾讯具有极强的进化能力,而小程序的出现帮助微信掌握流量的二次分发权,奠定了腾讯中长期持续成长的基础,腾讯长期成长确定性高。

此外,广告作为腾讯过去变现不足的领域,未来有望成为腾讯进一步增长的重要动力。而微信则有望在小程序的助推下成为腾讯包括广告、支付、云计算、金融等全方位收入最重要的增长点。

科技股出现“烟囱效应”?

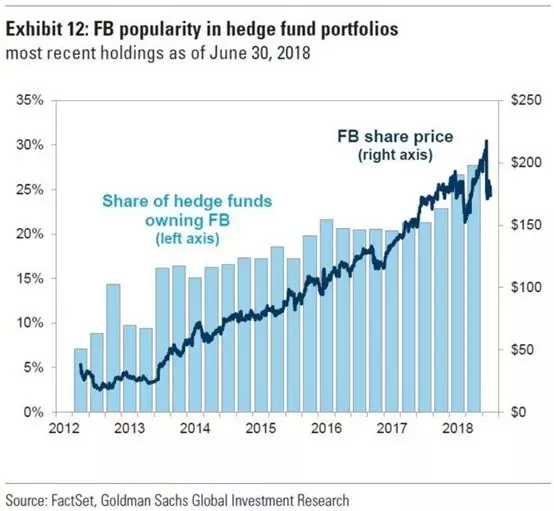

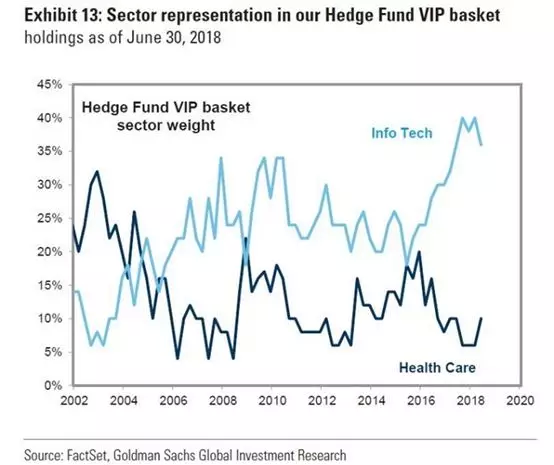

实际上,不止是中资股,在美股市场,以FAANG(Facebook、Amazon、Apple、Netflix、Google)为代表的科技股正逐渐失宠。高盛最新发布的“对冲基金监测报告”(Hedge Fund Trend Monitor)显示,科技股在持股比例上依然是对冲基金的最大重仓。

美银美林在一份报告中指出,2018年上半年科技股对标普500指数涨幅的贡献率高达98%。

高盛也指出,仅亚马逊、微软、苹果和奈飞四家公司对标普500指数的贡献就达到了84%。

市场数据还显示,科技股目前已占标准普尔500指数的26%,这个权重占比直逼2000年时的29%。如果包括亚马逊在内,那么科技行业在标准普尔500指数中所占权重已经超过了互联网泡沫的顶峰时期。

但现在变化已经开始出现。

截止7月底,接近100家对冲基金将Facebook作为十大冲仓股之一,但7月底该股开始暴跌,很多对冲基金业绩因此大幅回撤。

因此,尽管科技股依然占据对冲基金的主要持仓,约占组合的25%,但是有渐渐下滑的势头,医疗保健行业正在迅速崛起,原因很简单,过于几个月以来,受并购和政策扶持的推动,该行业的变现非常稳健,波动性远远低于科技行业。

根据高盛数据,医疗保健行业占对冲基金持股排名第二,约为17%,而且倾斜率(net sector tilt)高达417,表明基金经理调仓意愿强烈。

报告分析,2018年初对冲基金最爱的股票中,有20只来自科技领域(40%),这是高盛有记录以来的最高值,其中只有3只来自医疗保健行业,这也是有记录以来最低值,现在年中根据统计,这种喜爱已经出现了“适度转变”。

高盛认为,美国股市陷入熊市的可能性已经达到了自二十世纪七十年代中期以来的最高水平。

从这个角度讲,在股市泡沫已经形成且找不到出路的时候,资金就会选择集中在某些他们认为最安全的地方,从而形成烟筒效应,从科技股到美国科技股,然后是顶尖的几家美国科技股,这种资本的聚集正是泡沫即将全面破裂的征兆和必然过程。

值得注意的是,2017年科技股正值牛市,但几大巨头的CEO或创始人均大规模减持自己股票。

而对于A股未来科技股的表现,招商证券认为,云计算、5G产业链、半导体等科技类板块将迎来上行周期。

报告认为,中兴事件波冲击通信设备产业链的多家公司业绩;目前处于4G的收尾阶段,明年5G建设将会提速,运营商及产业链公司将在5G的拉动下迎来盈利修复。

而受益于部分被动元器件(如MLCC)涨价,元件板块盈利表现比较好。半导体行业的净利润保持了快速的增长,中国的半导体销售额增速保持逆势向上的态势;电子板块的资本扩张较快。

此外,计算机行业内业绩分化明显,云计算业务增长确定性较强,在企业内生需求和政府政策的支持下,云计算的基础设施趋于成熟,接下来公有云将会是云计算板块比较确定的发展方向。

扫码下载智通APP

扫码下载智通APP