新股前瞻|十年前的舜宇光学(02382),华奕科技了解一下?

说起港股市场的光学器件企业,舜宇光学科技(02382)是一个绕不开的话题,十年百倍的股价涨幅看呆了一票“吃瓜群众”。如果十年前的舜宇光学再次出现在你的面前,你会如何抉择?

据智通财经APP获悉,新加坡的精密光学产品及一站式解决方案服务供应商华奕科技控股有限公司已于近日向港交所递交了招股说明书,申请主板上市,德健融资为独家保荐人。

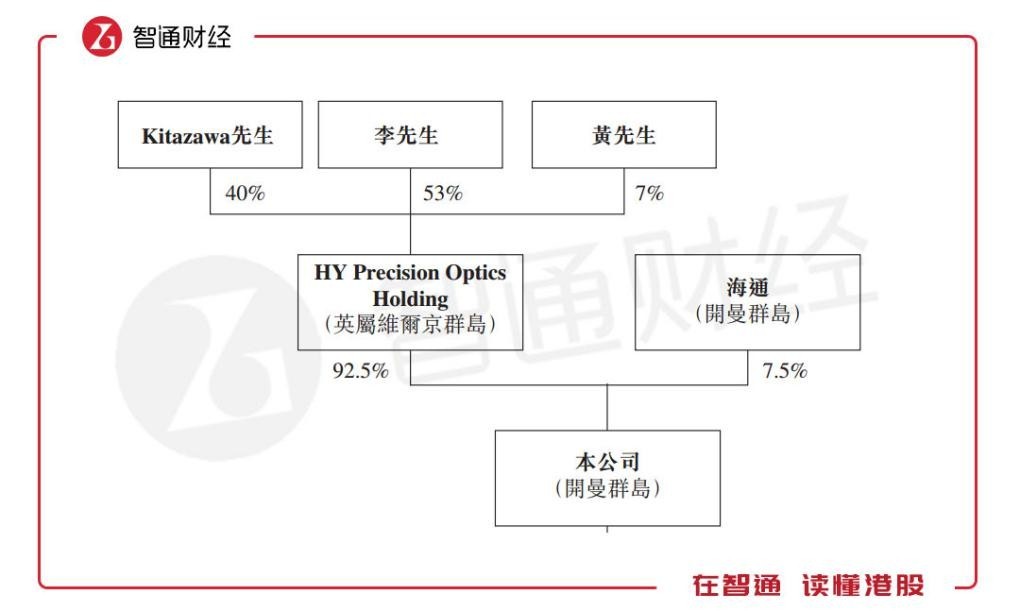

华奕科技虽为新加坡公司,但已在精密光学产品行业深耕了十年有余,凭借着技术的积累及市场的扩大,华奕科技有了登陆资本市场的勇气。对于华奕的发展,海通基金公司是比较看好的,2018年6月12日,海通以900万港元向HY Precision Optics认购了2250股,后经股份转让后,海通成为了华奕科技的股东之一,持有公司7.5%的股份。

图:海通持有该公司7.5%的股份

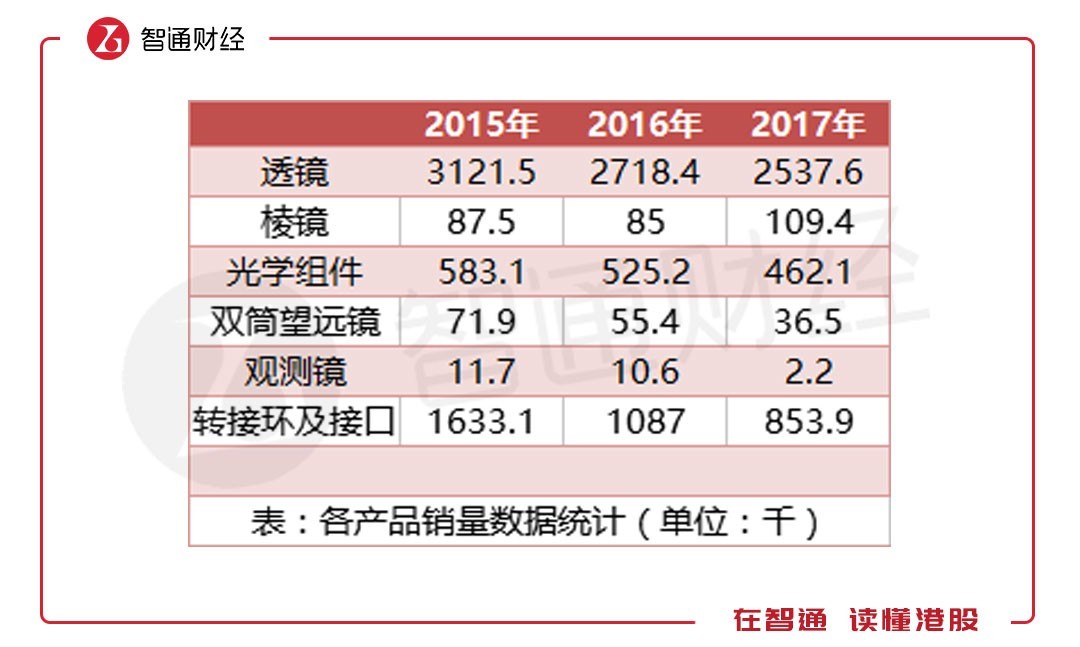

海通究竟看上了华奕科技的哪一点?这就得详细了解下华奕的业务了。华奕科技目前没有自主品牌,而是向客户供应定制产品,主要包括光学部件及组件、瞄准镜两大类,光学部件及组件又包括透镜、棱镜及光学组件;瞄准镜包括双筒望远镜及观测镜。

招股书显示,华奕科技的主要产品是光学部件及组件,2017年时,该类产品收入占公司总收入的81%,而瞄准镜占14.2%,配件占4.8%,公司的产品用于观测仪器、医疗产品、实验室科技及半导体产品。从销售区域看,华奕科技主攻海外市场,2017年,美国收入占67.1%,德国收入占19.9%,新加坡收入占10.3%。

虽然产品远销海外,但华奕科技近两年的日子却并不好过。2015-2017年,透镜、光学组件、双筒望远镜、观测镜、转接环及接口的销量均逐年下滑,仅有棱镜销量总体呈上涨走势。

而从平均售价区间看,透镜所面向的市场或许在逐渐下移。2015-2017年,透镜的平均价格范围分别为0.6-1619美元、0.6-691.8美元、0.6-530美元,2018年上半年时,该产品的平均价格范围更是下降至0.6-119.1美元,其他产品平均价格稳中有增。

事实上,招股书中仅披露了光学部件及组件的毛利率整体维持稳定,却并未单独披露透镜的毛利率,但平均价格的下移,也就意味着向低端市场竞争,从量价齐跌来看,透镜的毛利率或许是下降的。而透镜的收入还占据了公司收入的大头,这也就导致了公司业绩逐年下滑。

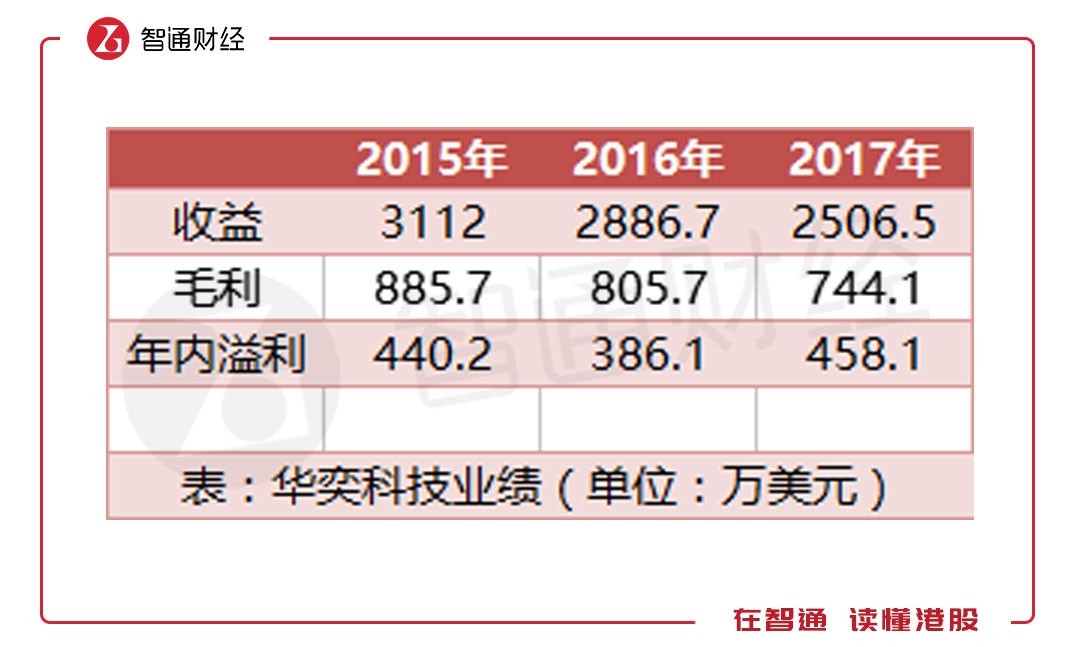

2015-2017年,华奕科技的收入由2015年的3112万美元下降至2017年的2506.5万美元,毛利跟随收入从885.7万美元下降至744.1万美元。年内溢利虽然在2017年录得458.1万美元,由下滑趋势转向增长,这主要是因为出售物业、厂商所产生的收入。

除了业绩下滑,华奕科技还有其他经营风险。该公司的五大客户收入占比过高,2017年时,五大客户收入占公司总收入的57.2%,而最大客户占五大客户收入的87.3%,业务依赖最大客户。

不仅如此,华奕科技对供应商也极为依赖。2017年时,公司从最大供应商处的采购额占比高达94.8%,且公司与供应商并未订立任何长期合约,若该供应商未能及时供给原材料,将对华奕业绩造成毁灭性打击。

与此同时,华奕科技的贸易账款周转逐渐向不利的方向发展。平均贸易账款收款周转日数由2015年的44.5天增长至2017年的61.8天,应付款周转日数由19.6天下降至2天。贸易款项周转天数的拉大将对公司的资金流转造成压力。

值得一提的是,美国是华奕科技产品的最大出口国,目前的贸易摩擦虽未对公司业绩造成影响,但摩擦加剧后,或对业务经营有所压力。

而海通看上华奕科技,或许是看重该公司运营的能力及充裕的现金流。虽然透镜的销量及平均销售价格均有所下滑,但华奕通过产品组合的调整,仍能使公司整体的毛利率维持稳定,纯利率稳中有增。此外,公司账上的资金较多,截至2018年上半年,公司的流动比率为4.8倍,速动比率为3.1倍,利息覆盖率为39.5倍,资金充裕。

综上来看,公司资金较多且能维持整体盈利能力稳定,但由于透镜产品的量价齐跌,这个占收入大头的产品或许已渐渐散失了竞争力,且公司目前仍面临一系列经营上的问题。若想走出舜宇光学的辉煌,当以解决上述问题为前提。

扫码下载智通APP

扫码下载智通APP