新股解读|颠覆者华领医药,“良心”溢价背后的心酸

未盈利生物医药公司上市似乎已经不算什么大新闻了,毕竟“即没收入,也没有盈利”的都有好几家了,比如君实生物、迈博药业等。正可谓“割韭菜”没有最狠,只有更狠……

“狠人”横行的当前,智通财经APP观察到,华领制药也悄悄通过了聆讯,离正式“割韭菜”仅差数日。

罗氏的“打工仔”

据智通财经APP了解,华领目前致力于开发用于治疗2型糖尿病的全球首创口服新药Dorzagliatin(或HMS5552)。Dorzagliatin是一种葡萄糖激酶激活剂(或GKA),它通过恢复2型糖尿病患者的葡萄糖稳态平衡来控制糖尿病的渐进性、退行性等特性。

事实上,早期的Dorzagliatin仅仅是一个候选药物,它的由来,还得从全球第一家专注于GKA设计的跨国药企——罗式制药说起。罗氏制药当时研发了第二代GKA药物——Piragliatin,但由于Piragliatin在二期试验中积累了大量人体代谢物,特别是对于定期使用该药物用来治疗2型糖尿病等慢性疾病的患者来说,可能会导致肝脏中毒,因此停止了Piragliatin的进一步研发。

2011年12月,华领医药获罗氏制药授权开发初期候选药物Dorzagliatin。Dorzagliatin是第四代的GKA,专为解决第二代GKA(Piragliatin)的特定缺陷。而根据与罗氏的协议,华领需要向罗氏缴纳各种前期、里程碑及特许权的付款。若华领需要在若干国家或地区提交新药申请,付费最高额达3700万美元;商业化后,若达到特定年度销售额下限后支付款项最高达5500万美元。

所以,华领医药的Dorzagliatin属于典型的授权药。直接点,华领医药不过是罗氏洗试管的“打工仔”。

当然,除了罗氏的授权,华领医药也积累了7条研发管线。其中,Dorzagliatin管线、Dorzagliatin与二甲双胍联用的管线均处于临床第三阶段,预计2019年下半年便可完成第三阶段研发,2020年底或2021年上半年之前便可取得新药上市批准。

招股书显示,III期临床试验正在评估Dorzagliatin作为未用药2型糖尿病患者的单药疗法效率,若获国家批准,将成为中国的一线疗法。于此同时,Dorzagliatin与二甲双胍联合使用的效力也正在测评,若获批准,可成为二甲双胍的附加疗法。

华领的产品研发管线还包括Dorzagliatin与其他已获批准的2型糖尿病疗法联用以治疗不同类型的患者。2018年下半年,该公司将开始Dorzagliatin与DPP-4、SGLT-2联合疗法的临床试验,2019年下半年,将开始Dorzagliatin与胰岛素、GLP-1联合疗法的临床试验。

除此之外,该公司还有一条mGLUR5管线,这是一种用于治疗柏金逊病左旋多巴诱导的运动障碍或PD-LID的潜在新型获选药物,公司预计在2019年下半年启动mGLUR5的I期临床试验。

华领将Dorzagliatin与多个已获批治疗药物进行联合试验,是为了生产固定剂量组合药物,以提供个性化的最佳组合疗法。但从另一个角度看,虽然产品组合丰富,但产品类别单一(仅治疗糖尿病患者),若Dorzagliatin最后研发失败,那么余下的5个组合疗法也将“半途而废”,且mGLUR5仍未进入临床试验阶段,单产品类别让风险有所加大。

颠覆糖尿病药物市场的信心何在?

尽管单产品类别让风险有所加大,但华领医药对颠覆糖尿病市场的信心却异常强烈,尤其是Dorzagliatin。

因为目前的糖尿病患者,通过治疗后无法阻止负责制造胰岛素的β细胞功能恶化,导致后期的大部分病人依赖于胰岛素的注射,而Dorzagliatin作为修复人体内葡萄糖稳态平衡的中枢控制剂,能解决由于GK损伤导致的β细胞恶化或相应的未能正确感知高血糖水平问题,其特点与当前市面上获批的2型糖尿病药物有鲜明的对比,且Dorzagliatin为更方便的口服制剂。

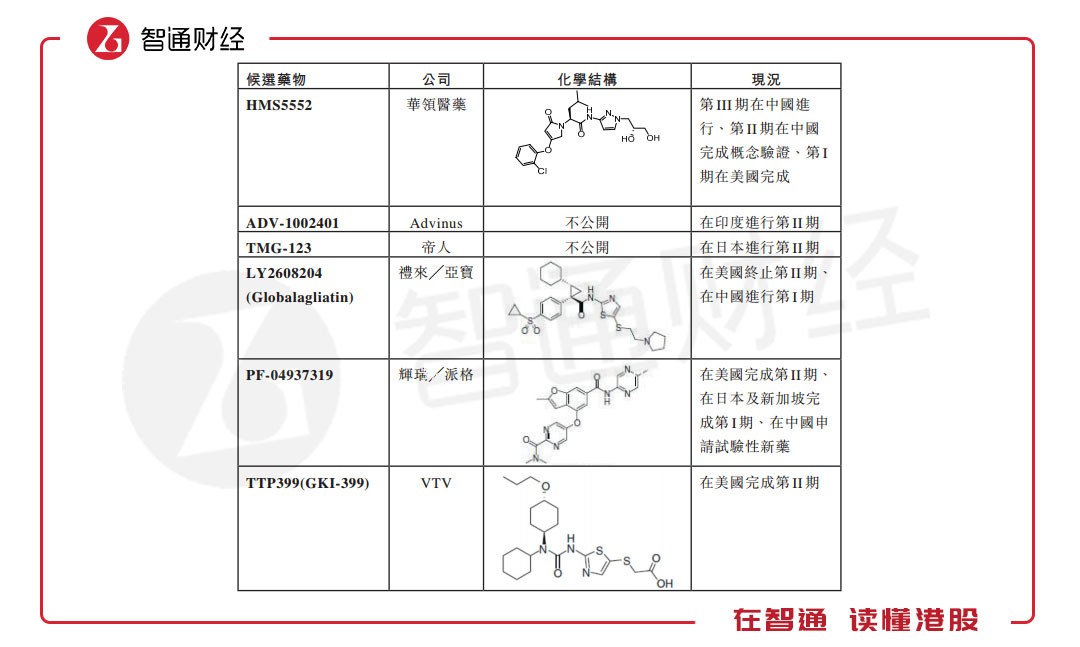

除了药理作用优秀,Dorzagliatin是全球首个进入III期临床试验的GKA,研发进度较其他GKA产品有先发优势。据弗若斯特沙利文报告显示,全球市场包括华领医药的Dorzagliatin在内,共有6条GKA开发的研发管线,其余的5条管线中,最快的也仅是完成第II期试验。

另外,庞大的市场需求,或许也是华领的信心之一。2017年,全球有4.53亿名糖尿病患者,其中约95%的糖尿病患者患有2型糖尿病,预期到2028年,2型糖尿病患者总数将增加至5.61亿。

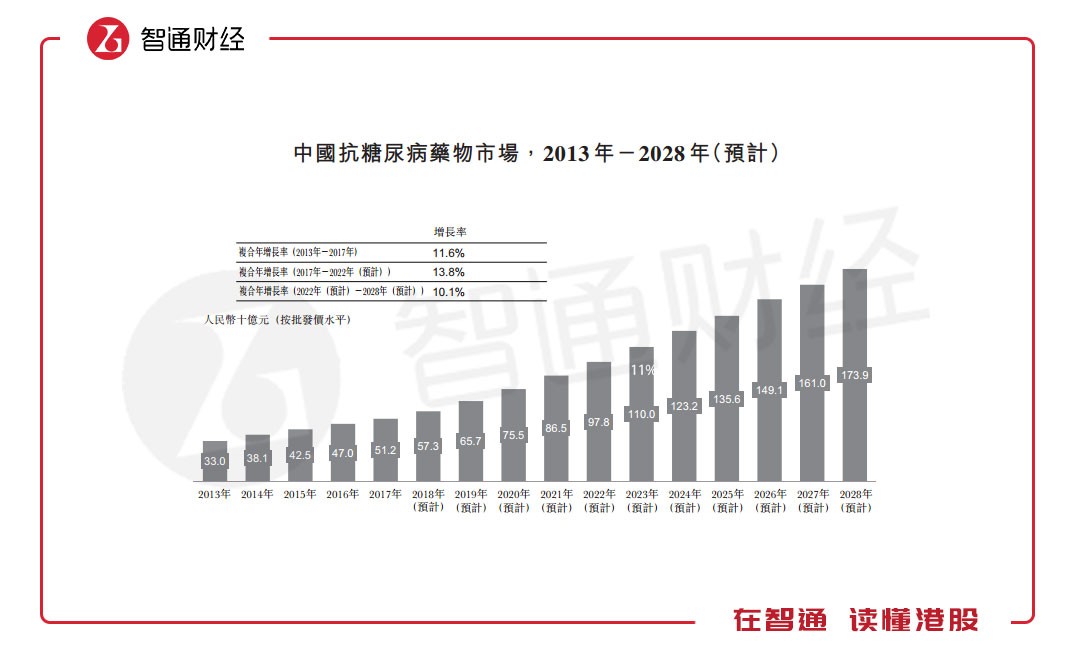

而中国是目前2型糖尿病患者人数最多的国家,2017年有1.2亿名患者,与此同时,2018年的中国2型糖尿病患者中仍有49.6%未被确诊,预计2028年时,未确诊比例将下降至17.8%,且抗糖尿病药物市场规模将从2017年的512亿元增至2028年的1739亿元,年复合增长率11.8%。

如此高复合增长的市场以及Dorzagliatin的优势,难怪华领想做糖尿病市场的“颠覆者”。当然,“颠覆者”也并非轻而易举就能做到的,毕竟这条赛道也是拥挤异常。

据弗若斯特沙利文报告,目前除GKA或注重葡萄糖激酶激活剂的研发管线外,全球共有7个研发管线目标,涉及候选药物近20种。

其中,微芯的西格列他钠已在中国完成了第III期临床试验;恒瑞的恒格列净已在中国进行第III期临床试验;诺和诺德的口服GLP-1(Ozempic)已在18个国家完成第III期试验。能看到,部分非GKA的药物研发进步并不输于华领的Dorzagliatin,该等药物进入市场将挤压需求空间,竞争加剧后或可能降低Dorzagliatin的整体优势。

研发烧钱“不眨眼”

和其他“未盈利”生物医药公司一样,华领医药目前并无主营收入,收入只来源于银行的利息与政府的补贴,在2016、2017年以及2017、2018年的前三个月,华领的研发开支分别为7527万元、1.25亿元、1046万元、4334万元,大额的研发支出,使公司持续亏损。

2016、2017年以及2017、2018年的前三个月,华领全面亏损总额为3.62亿、2.81亿、1.54亿、3.22亿。2018年前三个月的亏损较2017年同期翻了一倍,这主要是因为上市开支的录入、第三期试验行政开支增加以及可转换可赎回优先股公允值亏损变动所造成。

“烧钱”厉害之余,该公司股权架构也相对分散。华领医药获得了不少大佬资本的支持,比如马云与蔡崇信持有的Blue Pool Capital Limited通过旗下基金Absolute Partners Master Found Limited参与了D、E轮融资,D轮花费800万美元买入71.98万股优先股,E轮投入1700万美元再次购入127.8万股,两次参投后占目前股份的3.16%。

除此之外,K11创始人郑志刚、平安创新投资基金、斯道资本、汇桥资本集团等资本方均投资华领,且药明康德也是该公司的股东之一,占目前股份的8.92%。众多资金的参与,让华领医药股权较为分散,180天禁售期过后的资本退出将对公司股价造成影响。

溢价显“良心”?

或许因“底牌”不够硬气,以及歌礼、百济等公司的前车之鉴,所以在估值方面,华领医药显然“收敛”了许多。

据智通财经APP获悉,华领医药发行价介于8.28-9.28港元之间,公司拟发行约1.05亿股,10%为公开发售,集资8.67-9.72亿元,每手500股,入场费约4686.76元,预计于9月14日挂牌。

上市后,华领医药的市值介于87.1-97.6亿港元之间,而在2018年3月的E轮融资中,Bryan White以100万美元的价格获得0.12%的股权,当时的华领的估值约为65亿港元(以当时汇率为准),较此时上市市值的中位值溢价约42%。而歌礼上市之时,溢价高达175%,导致上市后股价一路下滑,与歌礼相比,华领确实要“良心”不少。

从目前的市场情绪来看,对于未盈利的生物科技企业,投资者是不大待见的,虽然华领的药品出彩,研发进度有优势,溢价显“良心”,但短期内不能商业化盈利仍是致命伤。或许,“行注目礼”会是更好的选择。

扫码下载智通APP

扫码下载智通APP