美股2Q18业绩:税改与投资支撑强劲增长;增速或逐渐回落

本文来自“Kevin策略研究”微信公众号,作者为刘刚、董灵燕。

整体情况:增长强劲、科技股更为亮眼;下游加速、中游和金融趋缓

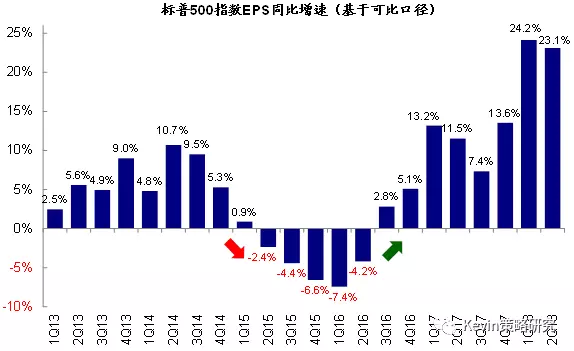

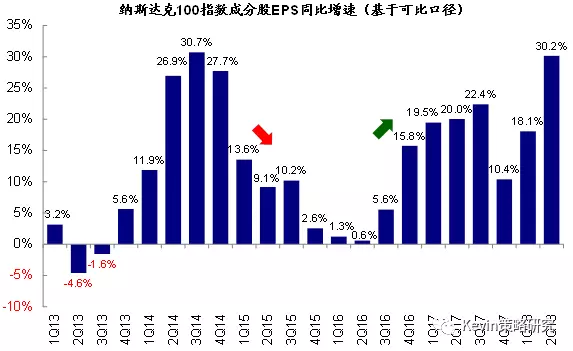

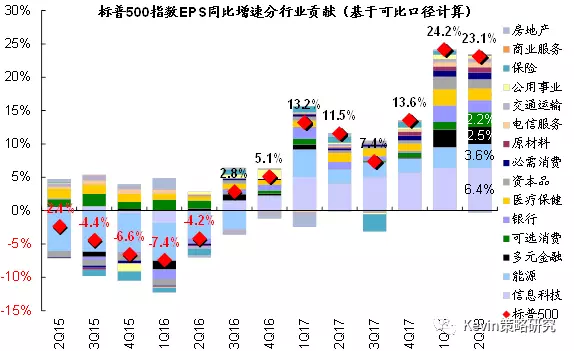

继一季度创2010年以来最好的单季增长后,二季度美股盈利继续高速增长,标普500指数同比23.1%的EPS增速仅略低于一季度的24.2%。科技股更强劲,纳斯达克100指数EPS同比增速高达30.2%,远高于一季度的18.1%和同期的标普500。强劲的盈利增长是支持美股二季度以来持续上涨并创新高的核心因素,估值基本持平贡献微弱。

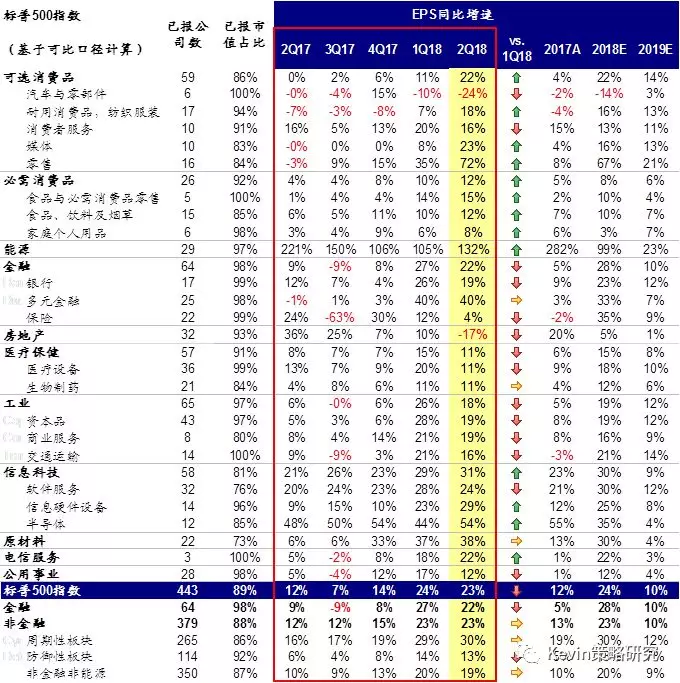

信息科技、能源和金融依然是二季度增长的主要贡献,但较一季度略显均衡。与一季度中上游表现更好不同的是,二季度下游(科技与消费)增长加速、但中游(如工业、交运)和金融增速趋缓,可能受到基数与上游价格抬升成本挤压的共同影响。此外,能源依然强劲、汽车继续下滑、医药增速放缓、对利率抬升敏感的房地产和公用事业也表现一般。

二季度标普500指数EPS同比增长23.1%,略低于一季度的24.2%

纳斯达克100指数成分股EPS同比大增30.2%

标普500指数分板块盈利增速情况一览

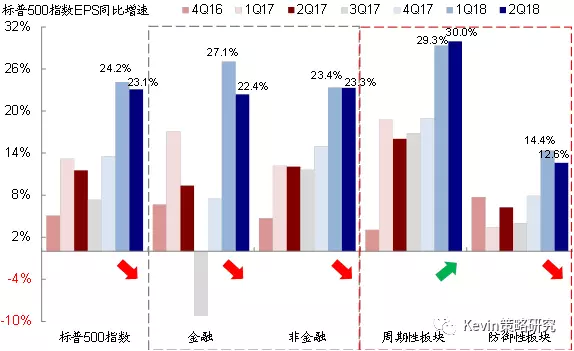

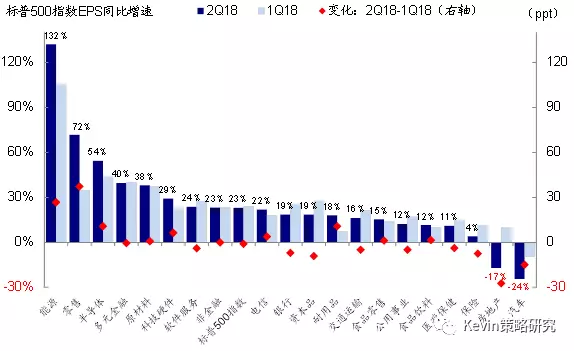

二季度标普500指数EPS同比增速小幅回落至23.1%,相比非金融板块,金融板块盈利增速下滑幅度更明显;周期性板块EPS增速小幅抬升,而防御性板块回落

信息科技、能源和金融(银行与多元金融合计)等三个板块贡献最大,分别为6.4、3.6和4.3个百分点,合计贡献了二季度23.1%增长的62%左右

二季度标普500指数~3329亿美元的净利润中,信息科技板块占比22.1%,医疗保健占比14.5%,可选消费和银行分别占10.1%和9.3%

能源、零售、半导体板块二季度EPS增速领先,且较一季度增速提升幅度也最为明显

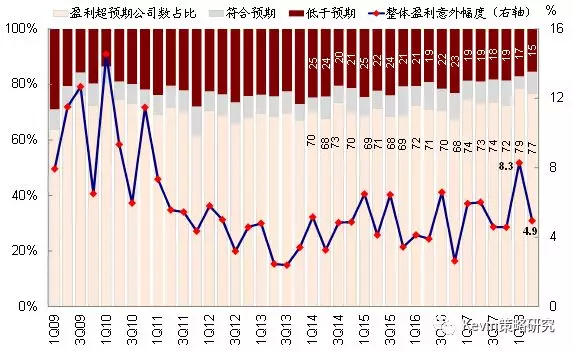

二季度标普500指数盈利超预期幅度为4.9%,较一季度的8.3%明显回落

核心趋势:收入加速抵消成本上升;税改效果进一步显现,促进海外资金回流、回购激增;企业投资强劲

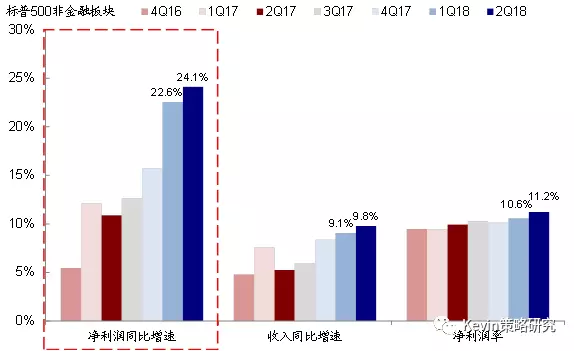

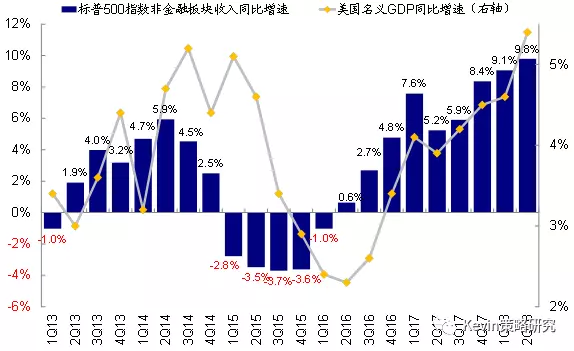

- 驱动力:收入加速抵消成本上升,推升利润率。与美国名义GDP趋势一致,二季度美股企业收入端增长也进一步加速,同比9.8%(一季度9.1%)创多年新高。相应的,除税负外的成本端压力(原材料、薪资、财务费用等)有增无减。不过,得益于收入增长加速抵消成本压力,企业净利润率仍得以继续扩张(11.2% vs. 一季度10.6%)。

二季度标普500非金融板块净利润同比增长24.1%,好于一季度的22.6%,其驱动因素来自于企业收入加速增长和净利润率扩张的共同提振

二季度强劲的收入增长与宏观层面名义GDP加速上行的趋势相吻合

标普500指数分板块收入增速情况一览

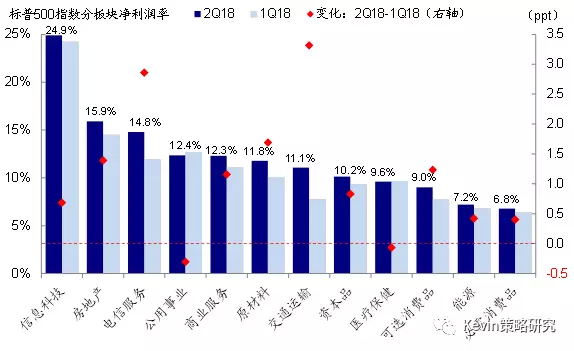

信息科技和房地产板块净利润率领先;交通运输和电信服务板块改善明显

二季度油价和大宗商品价格均继续攀升,主营业务成本压力进一步显现

二季度美债利率进一步小幅攀升,BBB级公司债信用利差也小幅抬升,非金融板块利息费用(TTM)同比增长7.7%,略低于上季度的8.2%

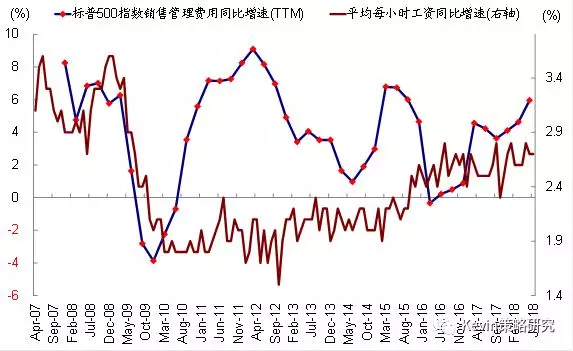

二季度标普500指数销售管理费用同比增长~6%,较一季度的4.6%明显抬升

二季度标普500有效税率(TTM)为17.4%,较上季度的19.5%进一步降低

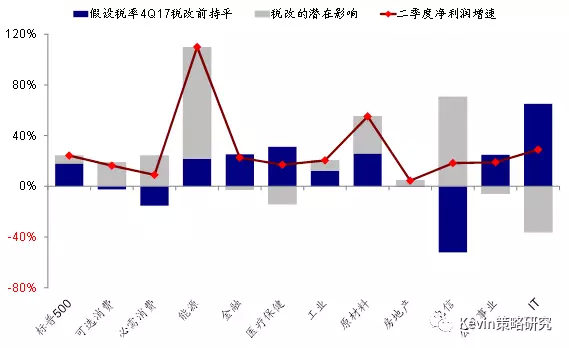

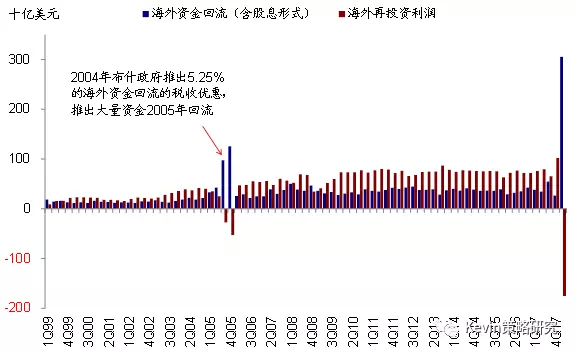

- 税改效果:提振利润增速6ppt;促进海外资金大幅回流、回购激增。二季度有效税率进一步降至17.4%(一季度19.5%),我们测算税率降低直接贡献了二季度~24%的净利润增长中6ppt,这表明即便扣掉税率影响后的内生增长也是加速的。此外,税改还促进大量海外资金回流,表现为企业短期有价证券的骤减,这也为今年前两个季度美股回购激增、以及企业加大资本开支提供了一定条件。

税改带来的税率变化对二季度净利润增长贡献约为6个百分点

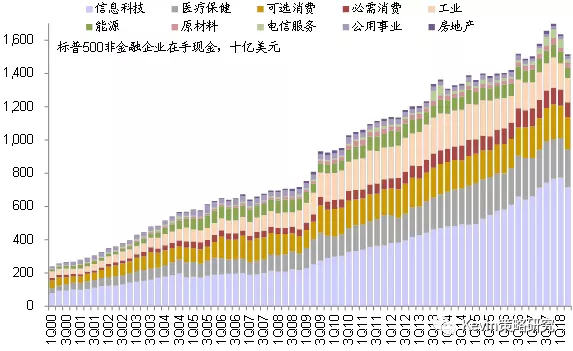

去年通过的税改法案促进美国企业存留在海外的资金大量回流

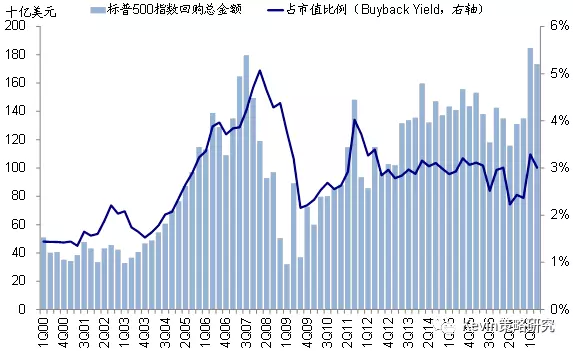

二季度标普500指数回购占市值比例小幅下降至3.01%(vs. 一季度3.29%),但整体依然处于高位

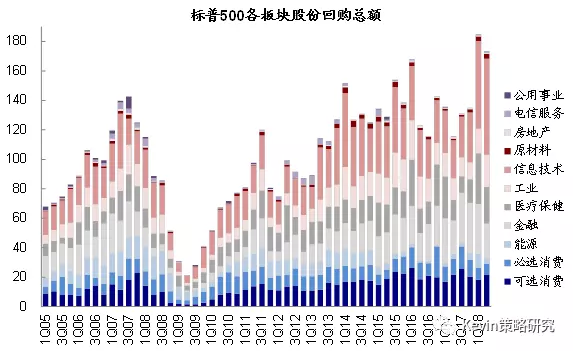

分板块看,二季度信息技术依然是股份回购的主力,占到整体指数的37.7%,医疗保健位居第二占比14.3%

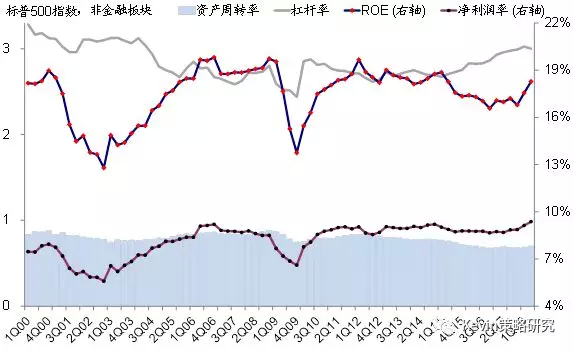

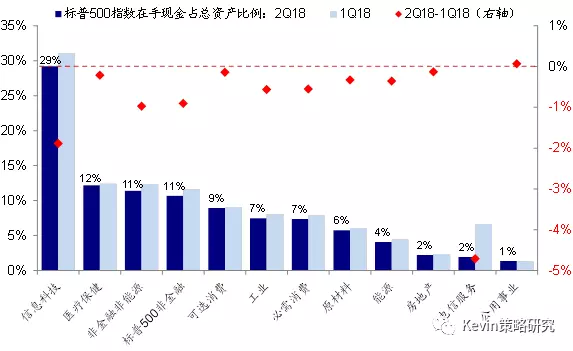

- 增长质量:ROE提升、现金流向好、但在手现金与等价物骤降。得益于利润率、周转率、以及税率的降低,非金融企业ROE进一步提升至18.3%(一季度17.6%)。现金流继续向好,不过海外资金回流使现金与等价物明显降低,特别是海外存留现金集中的科技股。

净利润率和资产周转率推升ROE,杠杆率有所回落;税负进一步减轻,利息费用负担尚未进一步加重,收入的强劲增长抵消主营业务成本和销售管理费用的增加

二季度非金融板块经营性现金流(TTM)同比增长7.9%,较一季度的7.2%继续提升

周期性板块和防御性板块二季度经营性现金流同比增速均有所提升

受海外资金回流影响,二季度企业在手现金比例继续下行,且更为显著

板块层面,几乎所有板块二季度在手现金占比都有回落,电信服务和信息科技最为显著

二季度非金融板块在手现金约为1.45万亿美元,较一季度(1.57万亿美元)减少约1140亿美元

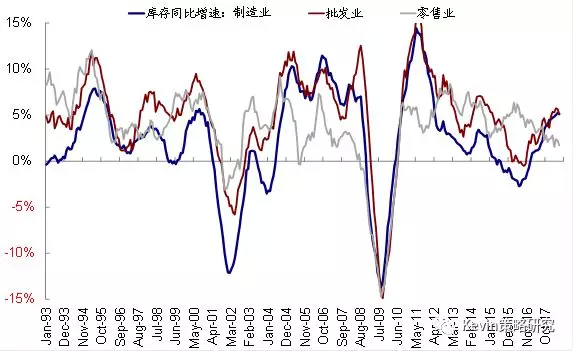

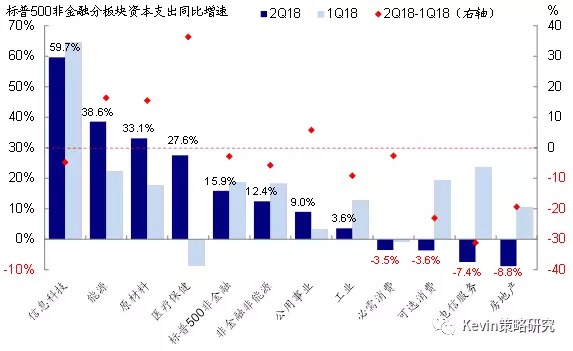

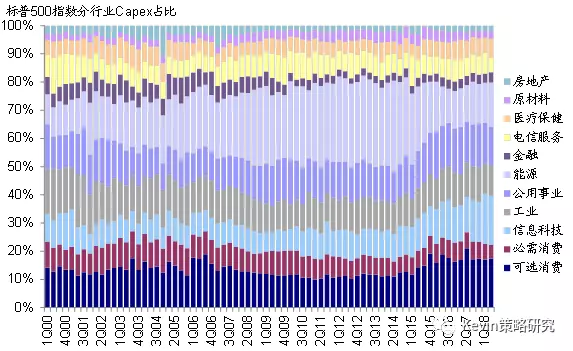

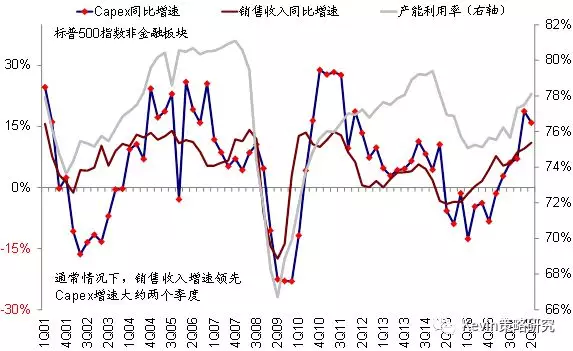

- 库存与投资:加库存和投资继续。企业维持健康加库存势头(库销比下行);投资也依然强劲,海外现金集中的科技板块Capex同比达60%。投资强劲反映了需求的稳健,对订单和增长也有提振效果。

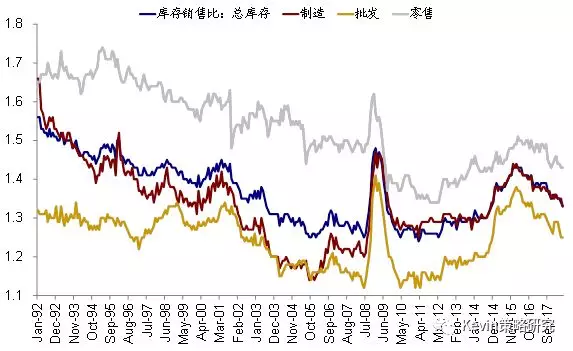

整体来看,二季度制造业库存同比增速进一步抬升,批发业和零售业4~5月增速强劲,6月回落

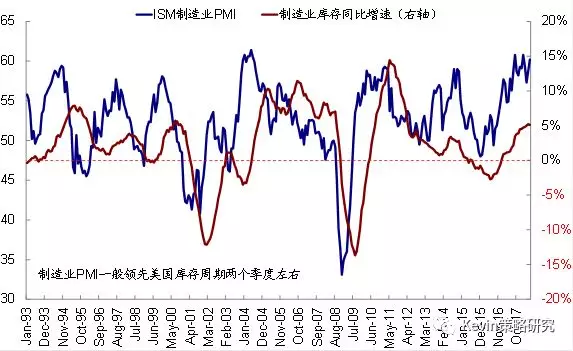

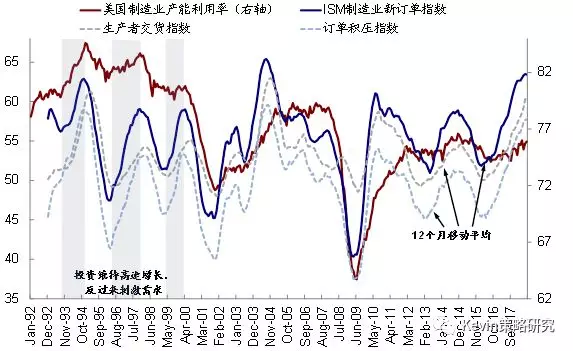

二季度ISM制造业PMI维持高位,6月突破60,需求强劲背景下,制造业库存同比增速也维持高位

虽然库存加速增长,但积极的一面是,企业的库销比得益于收入的加速增长而持续下行,这也表明企业的库存累积依然是健康的

在需求向好、税改政策刺激、以及海外资金回流等多重因素的共同推动下,二季度美国上市公司资本开支增长依然强劲

信息科技二季度Capex同比大增~59.7%,在所有板块中最高,能源和原材料板块Capex增速也在30%以上

在二季度总计~1780亿美元规模的资本开支中,医疗保健和信息科技板块资本开支均在300亿美元以上,占比17.4%

在收入维持强劲增长、产能利用率进一步抬升的背景下,企业依然有动力进一步增加投资

- 杠杆与偿付:杠杆连续7个季度上行后二季度有所回落,企业偿付能力也得到改善,但净杠杆因为现金减少而上行。

二季度美国非金融企业个股净杠杆率中位数从59%攀升至62%;整体净杠杆率从64%攀升至66%

非金融企业整体及个股利息备付率中值均较上季度有所抬升,表明企业偿债能力有所提升

前景展望:整体依然稳健;增速或逐渐回落、特别是科技股

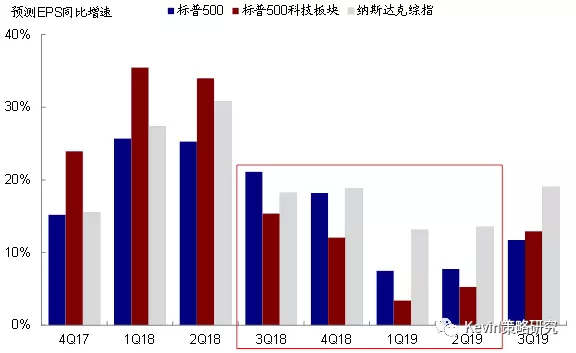

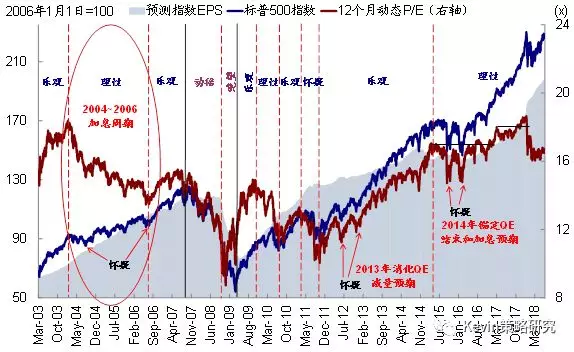

往前看,相比前两个季度的高增长,未来增速或逐渐回落;但在税改刺激消费和企业投资、及金融监管放松(近期信贷加速)的支持下,我们预计未来两个季度美股盈利仍维持稳健。进入2019年,若无新增动力,高基数、税改效果递减、各项成本与利率抬升可能带来更多压力。上行风险来自基建计划和企业投资加速;下行风险来自成本的超预期上行。

因此,基于增长确定性和不断上调的盈利预期,我们维持美股基本面向上+估值向下的判断。值得注意的是,未来几个季度科技板块增速可能开始慢于整体市场,这在前者估值偏高背景下或促使风格轮动的出现。短期关注临近中期选举下的政治不确定性扰动。

新订单持续增加的同时,订单积压、交货时间也也在加剧,表明整体呈现“供不应求”的状态

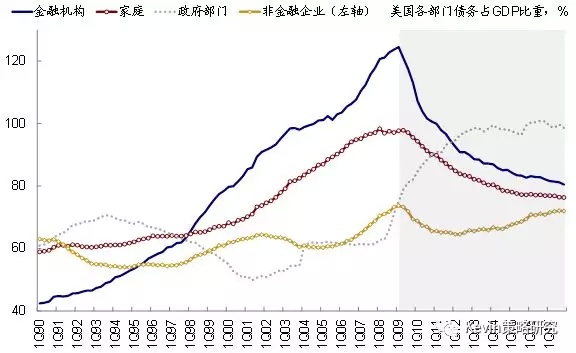

美国金融机构当前80%左右的杠杆(债务/GDP)仅相当于2000年左右的水平

得益于金融监管放松,我们注意到美国的工商信贷近期有进一步加速迹象

失业率进一步降至历史低位,消费者信心指数也进一步攀升

一定程度上受贸易摩擦影响,美国的钢铁生产者价格近期不断攀升

从扣除风险溢价后的真实利率预期+风险溢价维度测算,这一轮美债长端利率的中枢大约在3.7%~3.9%

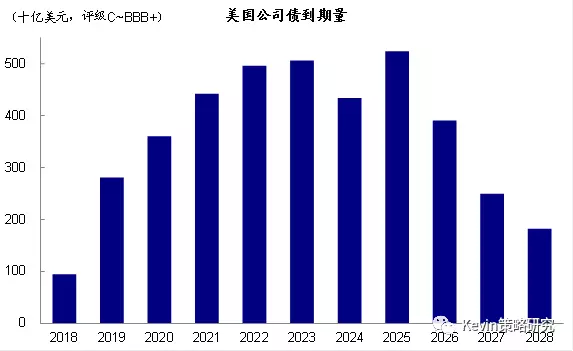

未来几年,美国公司债的到期量逐渐攀升

偏紧的劳动力市场和维持低位的失业率有望推动工资加速上行

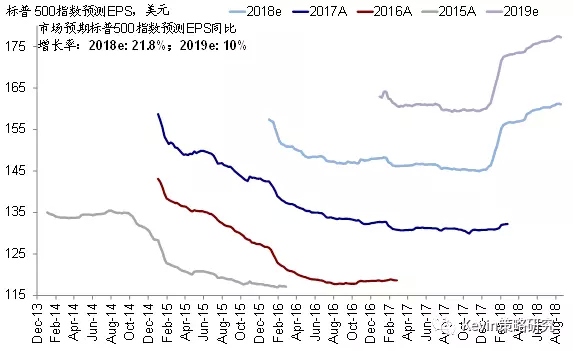

美股市场的盈利一致预测今年以来持续上调

根据目前的市场一致预期来看,未来几个季度,科技板块的盈利增速可能会慢于整体市场

维持美股基本面向上+估值向下、需要向盈利要空间的判断

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP