国信香港:危废处理高速增长在即,三只个股了解一下?

本文来源于国信证券(香港)发布的最新研究报告,作者为韩卫东。

提要:

智通财经APP获悉,国信证券(香港)近日发布研究报告指出,随着固废、危废领域的环保监管与执法明显加力,将有望“挤出”倍增甚至数倍的危废处理需求增长空间,2018-2020 年危废处理行业有望进入一个量价齐升的高速增长期。在这一行业大背景下,具备技术、产能优势的公司将充分受益,值得中长期配置。

国信香港给予该行业“超配”建议,并建议关注东江环保(00895.HK)、海螺创业(00586.HK)、中国光大绿色环保(01257.HK),其中建议重点关注龙头公司东江环保(00895.HK)。

我国工业危废实际产生量可能远大于统计量

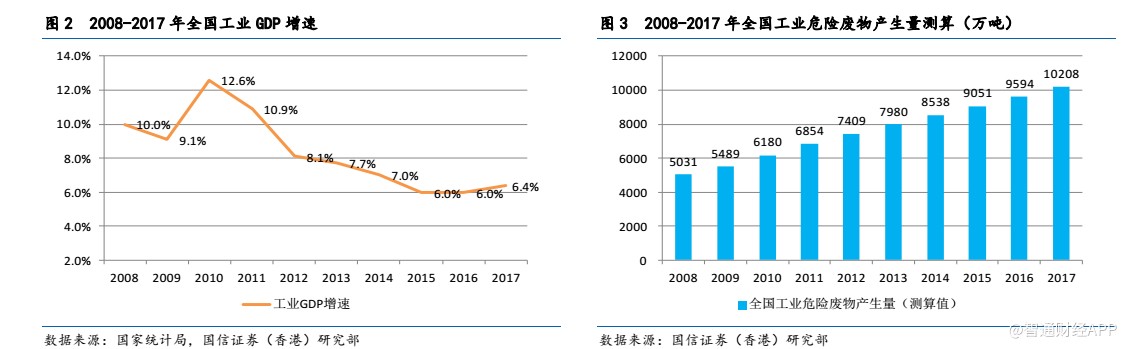

以全国第一次污染源普查公报所披露的 2007 年数据作为基数进行了测算,假设 2008-2017 年间工业危废产生量增速与年度工业 GDP 增速(注:不变价)保持一致,则 2016 年工业危废产生量为 9594 万吨, 2017 年产生量为 10208 万吨。 测算数据远大于统计年鉴数据。

环保监管执法趋严,将大大提升实际危废处理需求

从今年 5 月份开始,国家政策层面对于固体废物污染的防治问题明显开始加大力度。生态环境部今年 5 月启动“打击固体废物环境违法行为专项行动”即“清废行动 2018”,对长江经济带固体废物倾倒情况进行全面摸排核实。5 月 22 日,生态环境部印发《关于坚决遏制固体废物非法转移和倾倒进一步加强危险废物全过程监管的通知》,进一步扩大清废排查范围至全国。

可以预期的是,后续国内对于固废尤其是危险废物的环保监管与执法力度只会越来越严。政策力度加大的可能结果就是,很多此前被“隐藏”的危废利用及处理需求将被快速“释放”出来。

危废处理行业将迎来高速发展期

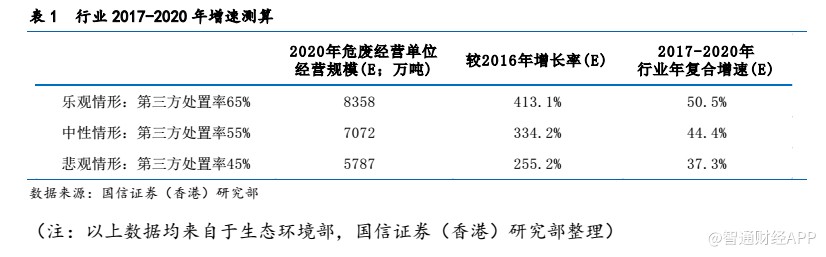

据测算,至 2020 年全国工业危废产生量将达到 12859 万吨。中性假设条件下,其中 55%由持有危险废物经营许可证的第三方公司处理,则 2020 年处理量将达到 7072 万吨,较 2016 年的 1629 万吨将增长3.34 倍,2017-2020 年复合增速将达 44.4%。

正文:

我国工业危废实际产生量可能远大于统计量

根据国家统计局、生态环境部发布的数据,近些年全国工业危险废物产生量持续增长,2016年达到 5347.3 万吨,较 2015 年增长 34.5%。而如果与 2007 年的 1079 万吨相比,则工业危废产生量相当于在九年间增长了约 4 倍,年复合增速 19.5%。

全国人大常务委员会执法检查组“关于检查《中华人民共和国固体废物污染环境防治法》实施情况的报告”(2017 年 11 月 1 日)中明确指出:“当前,我国危险废物管理工作中还存在不少薄弱环节,亟待加以改进。一是危险废物底数不清。目前全国危险废物集中处置设施平均负荷率不到 60%,每年有超过一半以上危险废物由产生单位自行利用处置,大部分游离于监管之外。不少地方反映尚不能全面准确掌握企业产生的危险废物类别、数量,直接影响了危险废物污染防治工作的针对性和有效性。”根据报告的说法,我们认为统计局发布的数据可能远不能反应国内危险废物实际产生量,而其原因可能在于因为此前监管相对薄弱,所以很多产生危废的企业出于节省成本考虑,普遍存在瞒报、漏报、少报的情况。

根据国家统计局 2010 年发布的《全国第一次污染源普查公报》的数据,2007 年工业源中危险废物产生量为 4573.69 万吨,是 2007 年统计年鉴公布的 1079 万吨的 4 倍多。由此可见,可能大量的工业危废产生量未被统计到,我国工业危废实际产生量可能远大于统计量。

我们以全国第一次污染源普查公报所披露的 2007 年数据作为基数进行了测算,假设 2008-2017 年间工业危废产生量增速与年度工业 GDP 增速(注:不变价)保持一致,则 2016 年工业危废产生量为 9594 万吨,2017 年产生量为 10208 万吨。 测算数据远大于统计年鉴数据。

环保监管执法趋严,将大大提升实际危废处理需求

从今年 5 月份开始,国家政策层面对于固体废物污染的防治问题明显开始加大力度。生态环境部今年 5 月启动“打击固体废物环境违法行为专项行动”即“清废行动 2018”。专项行动

从 5 月 9 日开始至 6 月底结束。生态环境部从全国抽调执法骨干力量组成 150 个组,对长江经济带固体废物倾倒情况进行全面摸排核实,对发现的问题督促地方政府限期整改,对发现的违法行为依法查处,全面公开问题清单和整改进展情况,直至全部整改完成。5 月 22 日,生态环境部印发《关于坚决遏制固体废物非法转移和倾倒进一步加强危险废物全过程监管的通知》,进一步扩大清废排查范围至全国。

可以预期的是,后续国内对于固废尤其是危险废物的环保监管与执法力度只会越来越严。政策力度加大的可能结果就是,很多此前被“隐藏”的危废利用及处理需求将被快速“释放”出来。

危废处理行业将迎来高速发展期

根据生态环境部《2017 年全国大、中城市固体废物污染环境防治年报》的数据,2016 年全国危险废物经营单位核准经营规模达到 6471 万吨/年(含收集经营规模 397 万吨/年),实际经营规模为 1629 万吨(含收集 23 万吨),其中危废利用 1172 万吨,处置医疗废物 83 万吨,危废填埋处置 86 万吨,危废焚烧处置 110 万吨,水泥窑协同处置危废 43 万吨,其它方法处置危废 112 万吨。(注:实际经营规模是指持有危险废物经营许可证的单位收集、利用、储存及处置危险废物的实际数量,并不包括产生单位自行利用及处置的数量。)

与国内危废产生量相比(无论是与官方统计数据,还是与估算数相比),危废持证经营单位的实际经营规模其实还很小。即使不考虑经济发展与环保标准提升所带来的危废产生量的增长,仅是监管与执法力度加大所“挤出”的需求,对于危废处理行业来说,可能都是一个倍增甚至数倍增长的空间。因此,我们认为,2018 及随后的几年,危废处理行业将迎来一段相当可观的高速发展期。

根据前述生态环境部的数据,2016 年全国危险废物经营单位实际经营规模只有 1629 万吨。以我们在前文中的测算结果(2017 年危废产生量 10208 万吨)作为基数,再假设 2018-2020 年危废产生量年均增长 8%,则至 2020 年产生量将达到 12859 万吨。中性假设条件下,其中55%由持有危险废物经营许可证的第三方公司处理,则 2020 年处理量将达到 7072 万吨,较2016 年的 1629 万吨将增长 3.34 倍,2017-2020 年复合增速将达 44.4%。测算结果表明,危废处理行业有望进入高速增长期。

危废处理行业港股主要上市公司

1、东江环保(00895.HK)

东江环保(00895.HK)创立于 1999 年,是 A+H 两地上市企业。公司此前为民营,但 2016 年已变身国有控股公司。大股东为广东国资委旗下的广东省广晟资产经营有限公司(以下称“广晟公司”),合计持股约 15.72%。创始人张维仰现为二股东,持股比例 13.65%。公司近年来的控制权变动情况如下:

* 2016 年 6 月 16 日,创始人张维仰以 22.126 元/股的价格转让公司总股份 6.98%的 A 股予广晟公司,合计作价 13.4 亿元人民币。同时张维仰将其持有的 61,030,624 股股份对应的股东表决权让渡给广晟公司,广晟公司成为可实际支配公司最大单一表决权的股东。

*2017 年 1 月 18 日,创始人张维仰以 22.126 元/股的价格转让公司总股份 6.88%的 A 股予广晟公司,合计作价 13.5 亿元人民币。

*2017 年 1 月 12 日至 2017 年 2 月 16 日期间,广晟金控增持公司 A 股股份合计8,871,576 股,占公司总股本 1.00%,增持均价为人民币 18.14 元/股。

* 广晟公司及其子公司目前合计持股占公司总股本的 15.72%,其中持有公司 A 股占公司总股本的 15.39%,持有公司 H 股占公司总股本的 0.33%。

*拟非公开增发 A 股,增发股份数不超过发行前总股份数的 20%,广晟公司拟认购不超过33%的新发股份。如增发完成,则广晟公司持股比例有可能达 18.6%。增发事项已获广东国资委批准。

由于环保行业的公用事业性质,我们认为变身国有控股企业之后,东江环保在项目/业务获取能力,以及融资能力方面将有较好的保障,并有可能明显强于一般民营环保公司。

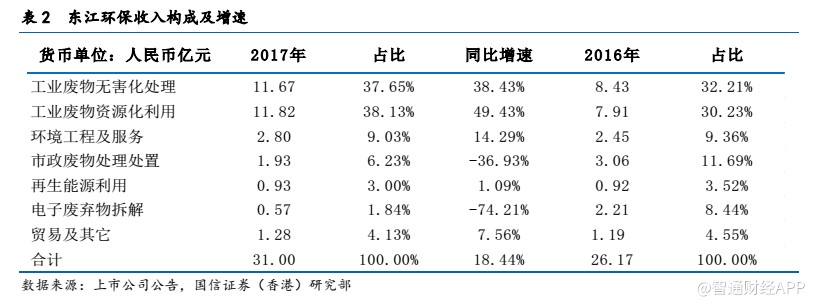

危废处理业务是公司的核心业务,包括工业危废无害化处置业务和工业危废资源化处理业务。公司这两项业务收入 2017 年均实现高速增长(无害化处理业务增长 38.4%,资源化利用业务增长 49.4%),合计收入占比已达 75.8%。可以说,公司业务几乎就是围绕危废处理这一主线来进行。

公司过往收入持续保持增长,净利润偶有波动,但总体仍是明显向上。2017 年净利润负增长主因 2016 年有资产处置的一次性收益,基数较高,而扣非后净利润仍增长 22.23%。

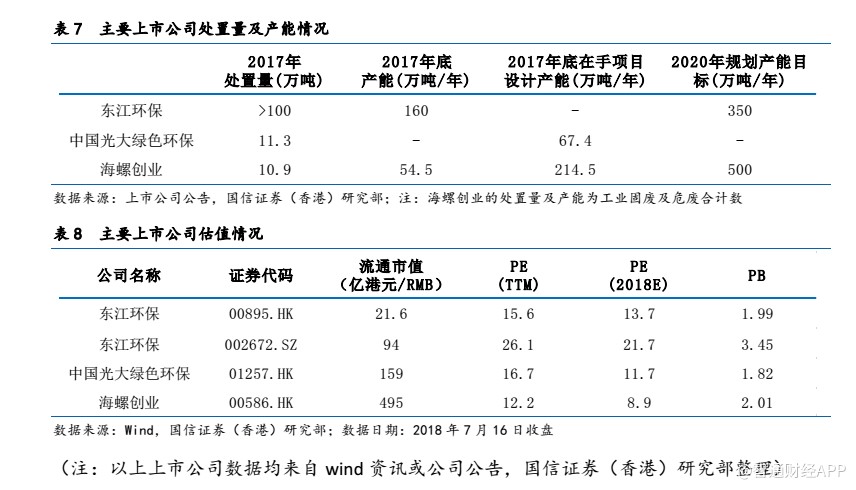

截止 2017 年底,公司已取得工业危废处理资质量近 160 万吨/年,包括 70 万吨无害化和 90 万吨资源化产能。2018 年,公司工业危废处置资质量预计将达到 220 万吨/年,较 2017 年底增长 37.5%,其中 110 万吨为无害化资质量。公司预计到 2020 年,危废产能资质量达到 350 万吨/年(较 2017 年底增长 118.8%)。从危废处理资质量上看,东江环保业内最大,属于名副其实的龙头公司。

公司 2018 一季报预计上半年净利润增速 15-35%(一季度为 16.8%),同时公司公司预计 2018 年全年收入增长约 30%,净利润增长约 20%。我们认为随着 5 月份以来固废治理领域的监管与执法力度加大,国内危废处置需求可能将超预期,从来带来公司危废业务量价齐升。在此背景下,公司 2018 年全年增长不但会加速,而且有较大的超预期可能。

2、中国光大绿色环保(01257.HK)

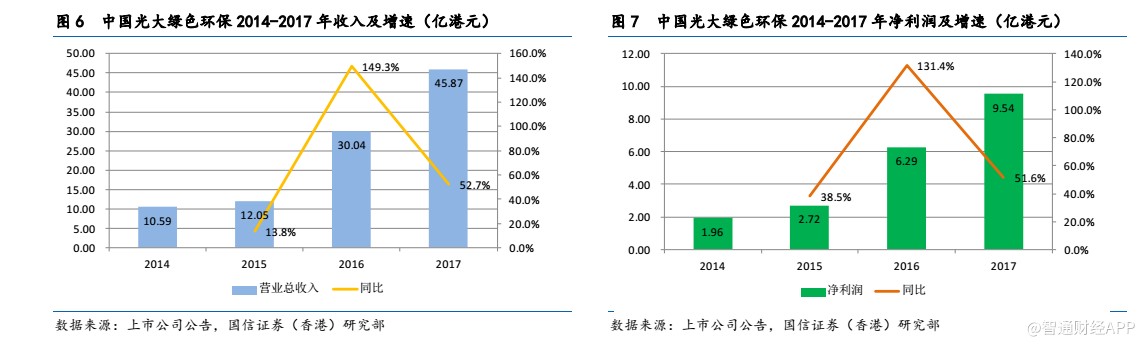

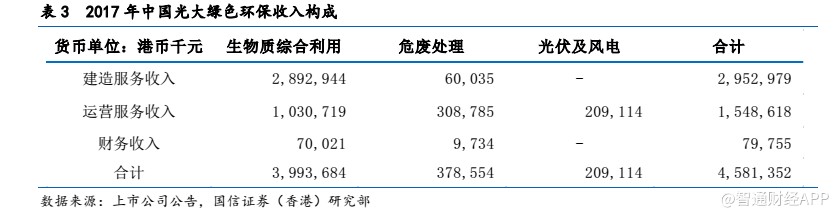

中国光大绿色环保(01257.HK)成立于 2015 年 10 月,并于 2017 年 5 月港股上市。公司前身为中国光大国际(00257.HK)的原绿色环保业务(生物质综合利用、危废处理、光伏及风电)部门。公司近几年报表业绩持续高速增长,业务规模持续扩大,2017 年公司收入及净利润增速均录得 52%的高增长。

危废处理是中国光大绿色环保第二大业务,公司拥有国家危废名录 46 种危废中的 43 种处置资质,处置能力位居全国前列。公司 2017 年危废处理业务收入达 3.79 亿港元,其中绝大部分源自于项目运营收入。如果仅计算运营服务、财务收入等能获得实际现金流入的收入项目,则 2017 年公司危废处理业务的收入占比约 19.6%。

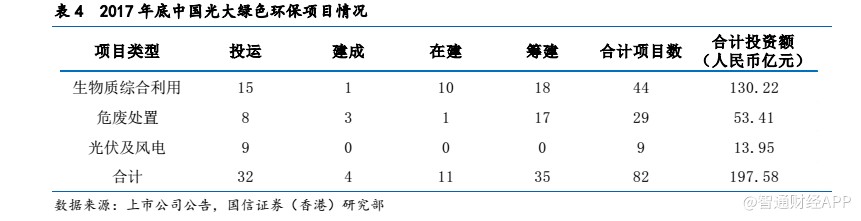

项目方面,截至 2017 年 12 月 31 日,公司已落实项目 82 个,总投资额近 200 亿人民币(下同);建成完工 36 个,涉及投资约 73 亿元,其中已投运项目 32 个;在建项目 11 个,涉及投资约 35 亿元;筹建项目 35 个,涉及总投资约 90 亿元。在建及筹建项目投资额是已建成项目的近两倍,为未来公司业务规模快速扩大打下良好基础。

危废处置业务项目方面,截至 2017 年 12 月 31 日,公司共拥有 29 个危废项目,总设计处理能力约 67.4 万吨/年。其中已建成完工项目 11 个,在建及筹建 18 个。已建成项目 2017 年处置危险废物 11.3 万吨。即使不考虑公司未来新获取的项目,如果公司现有储备项目全部达产并满产,则公司危废处置量有望在 2017 年基础上增长近 5 倍。

目前生物质综合利用是公司第一大业务,但根据公司现有项目情况以及未来发展规划来看,我们预计危废处置将是公司未来几年增长最快的业务,其收入占比,尤其是运营服务、财务收入等能获得实际现金流入的收入项目占比将迅速提升。

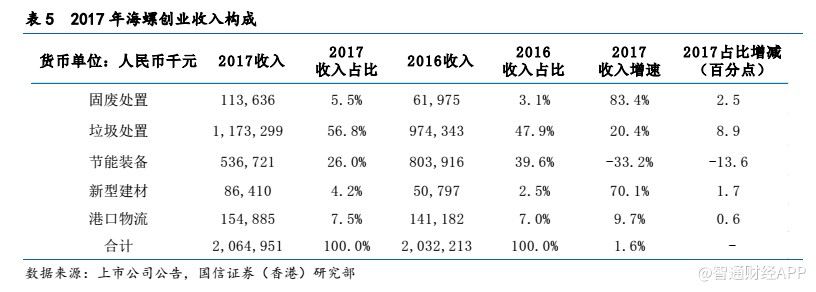

3、海螺创业(00586.HK)

海螺创业(00586.HK)定位节能环保服务综合提供商,主营业务包括工业固废危废处理、垃圾处理、余热发电、港口物流与新型建材等。其中,公司环保业务具体包括三大类:(1)利用水泥窑处理工业固废及危废;(2)炉排炉垃圾发电(即普通垃圾焚烧发电);(3)利用水泥窑协同处理城市生活垃圾。

主营业务方面,目前公司垃圾处置、节能装备业务收入占比较高,固废处置业务占比相对较小,但增长相当迅猛,2016 年该项业务收入增速高达 83.4%。此外,公司垃圾处置业务收入中,绝大部分是无法获取实际现金流入的“建造收入”,根据我们的测算,如果仅计算运营服务、财务收入等能获得实际现金流入的收入项目,则公司固废处置收入占比将大大提升至11%左右。

环保项目方面,公司利用水泥窑协同处置工业固废及危废,以及炉排炉垃圾焚烧发电是未来拓展的重点,其中工业固废业务更是重中之重。截止 2017 年底,公司已建成工业固废处置项目 7 个,年处理能力 54.5 万吨;在建项目 6 个,年处理能力 90 万吨;筹建项目 5 个,年处理能力 70 万吨。如果这些项目全部建成达产,其处理能力将较 2017 年底增长近 3 倍。此外,公司中期规划在十三五末(2020 年左右)形成 500 万吨/年的工业固废处置能力,这意味着公司未来三年工业固废处置能力将有望较 2017 年底增长超 8 倍。

公司工业固废收入构成中,危险废物处置收入占比 2017 年为 73.5%,2016 年为 62.1%。也就是说,公司工业固废处置业务绝大部分属于目前发展前景上佳的危废处理。公司工业固废业务技术路线为利用水泥窑处理,与普通技术相比,该技术路线拥有前期投入小、运行费用低、处理温度高、焚烧状态稳定、无废渣等多种优势。公司 2016、2017 年该项业务在规模还很小的情况下毛利率就高达 78%和 75%,远高于行业一般水平。

此外,公司间接持有海螺集团 49%的股份,并间接持有上市公司海螺水泥约 23%、海螺型材15%的股权。公司过往净利润的绝大部分来自于海螺水泥的投资收益(2017 年应占联营公司利润占年内利润比重为 84.3%,2016 年为 72.2%),不过近年来公司节能环保主业尤其是工业固废、垃圾处理业务发展势头迅猛。随着该类业务的爆发式增长,预计未来节能环保主业对公司利润贡献占比将快速提升。

行业主要上市公司比较

前述三家上市公司中,东江环保 2017 年危废总处置量已超 100 万吨,而中国光大绿色环保和海螺创业目前实际运营规模还比较小。从未来发展预期来看,东江环保的资质产能将迅速增长,而海螺创业则有望爆发式增长。从收入占比来看,东江环保 2017 年危废处理业务收入占比高达 75.8%,另外两家公司危废/固废业务收入增长迅猛,但占比尚小。从危废业务规模以及占比来看,东江环保当属行业龙头公司,而海螺创业则有望依托其独特的优势(水泥窑技术路线、背靠海螺集团拥有优势水泥窑资源)从而异军突起。

投资建议

综上,我们认为随着固废、危废领域的环保监管与执法明显加力,将有望“挤出”倍增甚至数倍的危废处理需求增长空间,2018-2020 年危废处理行业有望进入一个量价齐升的高速增长期。在这一行业大背景下,具备技术、产能优势的公司将充分受益,值得中长期配置。建议关注东江环保(00895.HK)、海螺创业(00586.HK)、中国光大绿色环保(01257.HK),其中建议重点关注龙头公司东江环保(00895.HK)。

风险提示

危废领域环保政策执行,执法力度不及预期。

扫码下载智通APP

扫码下载智通APP