港股通选秀惊喜不如往昔:38只股潜在调进

本文来源微信公众号“翩翩看天下”,作者天风海外。原标题为《港股通选秀惊喜不如往昔;38只潜在调进;港交所新政加速新经济上市潮》。

港股通调进调出惊喜不再,期待新股注入新鲜血液

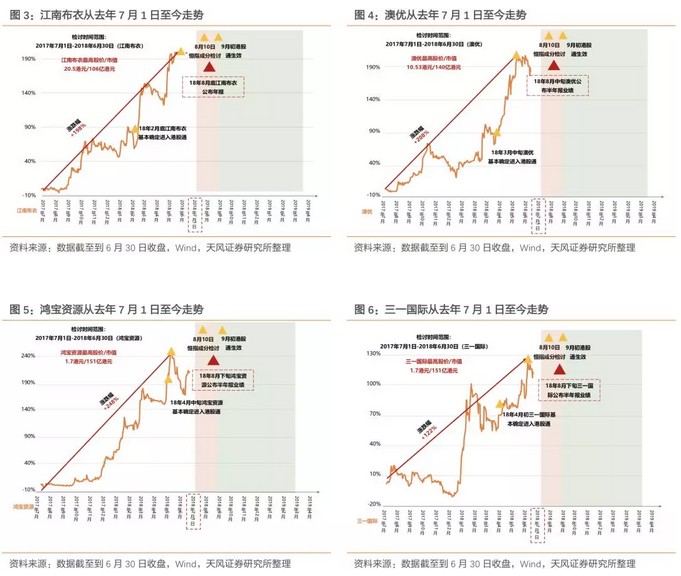

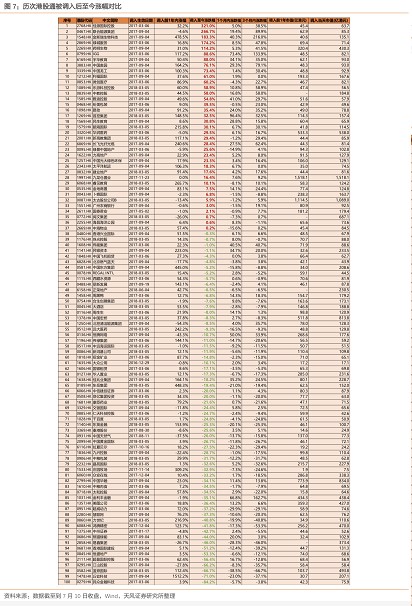

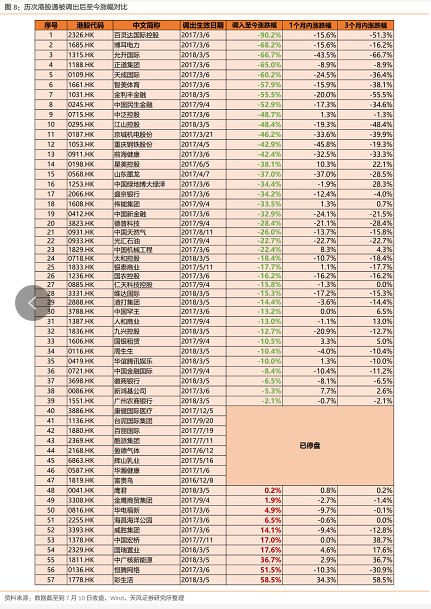

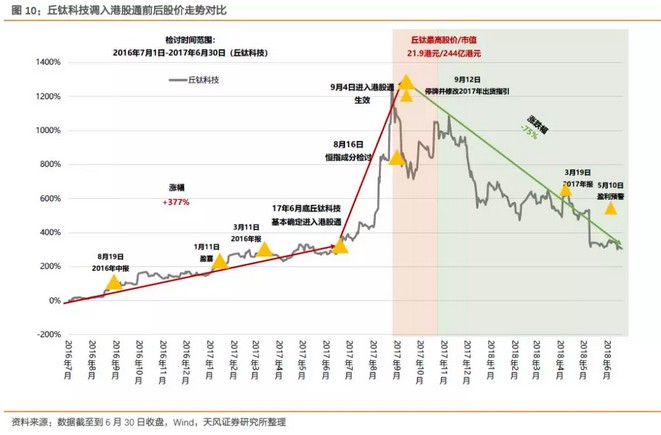

自2015年至今港股通已经历了6次调入调出,我们认为港股通选秀的惊喜已不如从前。自2016年底深港通开通以后,港股通一共调进了100只个股,其中仅有37只调入后涨幅至今为正,相反有63只调入后涨幅为负。在投资者熟悉了港股通调进调出的规则以后,预计被调入的公司普遍得到提前的关注与布局,导致公司估值和股价在调入之前已经历了较大涨幅,所以调进之后惊喜不大。我们统计的100只调入个股里,有23只在调入之前1年涨幅已超过100%,当中的13只在被调入后出现跌幅,例如丘钛科技(1478.HK)、蓝鼎国际(582.HK)跌幅较大,分别为75%和67%。而本轮可能调进港股通的标的中,如江南布衣(3306.HK)、澳优(1717.HK)、鸿宝资源(1131.HK)和三一国际(631.HK),年初至今涨幅已分别达107%、103%、89%和79%。整体来说随着港股通选秀的不断淘汰换新,较优质个股已被挖掘进入港股通,我们期待新上市公司为港股通注入新血。

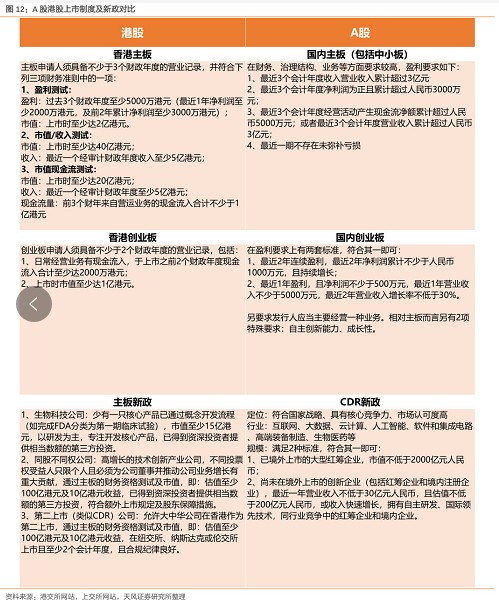

港股新政对新经济企业较包容,小米美团有望加速港股新经济上市潮

为了吸引更多新经济公司在港上市,港交所针对同股不同权架构、第二市场上市以及未盈利生物科技公司提出改革新政。对比A股CDR规则,我们认为港股在财务门槛、股权结构、二次上市和特殊行业上市的规定标准更具开放性:1)A股V.S.港股IPO:相比于A股主板对于收入、净利润和经营性现金流均要达到标准,港股主板只需满足盈利测试、市值/收入测试或市值现金流测试的其中之一即可上市,标准相对宽松;2)CDR V.S.港股新政:CDR只是针对港股3项上市新政中的“第二上市”章节,以吸引阿里、腾讯、京东等大型公司回国二次上市。但针对希望采用同股不同权结构上市的新经济公司并未提出开放性政策,这些公司则不得不先在香港或其他地区上市,然后再选择合适时间以CDR形式回A股上市,例如小米;3)港股对高科技企业更包容:A股目前仍缺乏对未来潜力较大、研发成本高、尚未盈利的行业,如生物科技板块等,进行上市政策的有效宽松;相反新政之后的港交所则能够主动接纳A股市场暂时无法包容的高科技企业。整体而言,新政后港股市场开放度较高,也更能满足不同类型不同诉求的新经济企业上市和融资需求,我们认为继小米、美团选择港股上市后,大型新经济公司如蚂蚁金服、滴滴、今日头条等,生物科技公司如影联医疗、复宏汉霖等,有望在香港上市,加速港股新经济上市潮。

港股通新玩法:小米快速准入预计7月底调入;预计29只在8月10日宣布调入,8只新玩家紧随其后,5只可能被调出

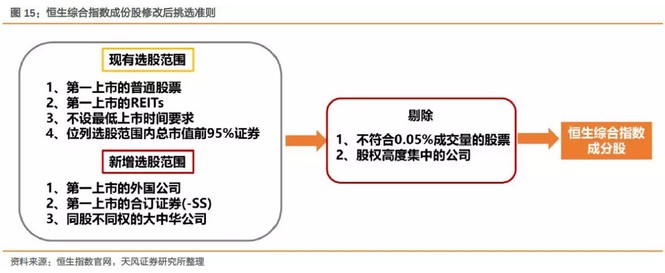

为了呼应港股上市新政,恒指也调整并拓宽了选股范围。现有恒指选股范围主要包括:1)第一上市的普通股票;2)第一上市的房地产投资信托基金 (REITs)。此次新增3条选股条件:1)第一上市的外国公司;2)第一上市的合订证券;3)不同投票权架构公司的大中华公司。我们认为该举措可以拓宽港股通的选股范围,为国外优质港股公司进入港股通标的提供可能,增加南下资金的选择范围和机会,同时也有利于吸引到更多寻求国内资金的外国公司赴港上市,不断为香港市场注入活力。本轮港股通调入在8月10日宣布,预计9月初正式生效,我们一共整理出38只符合要求的个股。当中29只符合原来要求,另外如小米在7月9日上市给纳入恒指,并在7月23日生效。我们判断小米将在7月底成为第一只同股不同权公司纳入港股通。另外8只符合新规定的包括:普拉达(1913.HK)、香港电讯-SS(6823.HK)、金界控股(3918.HK)和雷蛇(1337.HK)有望在10月之前调入。五只由于不符合12个月平均流通市值超过50亿港元标准的标的将可能被调出,包括超盈国际(2111.HK)、百富环球(327.HK)、数字王国(547.HK)等。

风险提示:香港经济放缓,港交所改革不及预期,公司IPO不及预期等。

1. 八月十日可能调入调出的港股通名单

本轮港股通调入调出的检讨期为2017年7月1日至2018年6月30日。恒指公司将于8月10日公布恒生指数系列检讨结果,这也意味着本轮港股通名单也会随恒指调入调出而诞生。给调进调出的标的将于9月初正式纳入港股通并开始交易。港股通调整是依据恒指大中小型指数纳入标准而变化的,也就是恒指先调,然后港股通后变。由于我们深度分析并了解港股通调整的指标,在以往的预测中能保持较高命中率,例如我们在2018年2月6日《新港股通名单初定》恒指调整的报告中,港股通(深)

30只预测调入标的全部命中,15只预测调出标的命中11只。

为呼应港股上市新政,本次恒指也调整并拓宽了选股范围。结合新的录入标准,我们将外国公司、合订证券和同股不同权公司纳入考量范围,我们的筛选方法依据:1)市值:2017年7月-2018年6月平均流通市值需大于50亿港元;2)流通性:2017年7月-2018年6月日均交易量/流通股大于等于0.1%;3)不在香港证监会指定的股权集中度较高的名单当中;4)公司治理和财政状况较好;5)行业平均分布。最终得到8月10日可能调入的38只标的和可能调出的5只标的:

2. 港股通调进调出惊喜不再,期待新股注入新鲜血液

自2015年至今港股通已经历了6次调入调出,我们认为港股通选秀的惊喜已不如从前。自2016年底深港通开通以后,港股通一共调进了100只个股,其中仅有37只调入后涨幅至今为正,相反有63只调入后涨幅为负。在投资者熟悉了港股通调进调出的规则以后,预计被调入的公司普遍得到提前的关注与布局,导致公司估值和股价在调入之前已经历了较大涨幅,所以调进之后惊喜不大。我们统计的100只调入个股里,有23只在调入之前1年涨幅已超过100%,当中的13只在被调入后出现跌幅,例如丘钛科技(1478.HK)、蓝鼎国际(582.HK)跌幅较大,分别为75%和67%。而本轮可能调进港股通的标的中,如江南布衣(3306.HK)、澳优(1717.HK)、鸿宝资源(1131.HK)和三一国际(631.HK),年初至今涨幅已分别达107%、103%、89%和79%。整体来说随着港股通选秀的不断淘汰换新,较优质个股已被挖掘进入港股通,我们期待新上市公司为港股通注入新血。

3. 港股新政对新经济企业较包容,小米美团有望加速港股新经济上市潮

2018年“新经济”公司成为A股和港股市场关注的焦点。为此A股推出了CDR(股票或存托凭证)政策,即:1)满足已境外上市的大型红筹企业,市值不低于2000亿元人民币;2)尚未在境外上市的创新企业(包括红筹企业和境内注册企业),最近一年营业收入不低于30亿元人民币,且估值不低于200亿元人民币,或收入快速增长,拥有自主研发、国际领先技术,同行业竞争中的红筹企业和境内企业。满足上述两条标准之一的新经济公司即可以CDR的形式在A股上市。

同时,为吸引海内外优质新经济公司资源并增强港股上市的吸引力,港交所也针对同股不同权架构公司、第二市场上市公司以及未盈利生物科技公司提出改革新政:根据港交所出台的新版《上市规则》,新增3个主要章节,包括:

(1)生物科技章节:吸引以研发为主的生物科技公司。条件包括最少有一只核心产品已通过概念开发流程(如完成FDA分类为第一期临床试验),市值至少15亿港元,以研发为主,专注开发核心产品,已得到资深投资者提供相当数额的第三方投资。

(2)同股不同权章节:吸引高增长及创新产业公司。条件包括高增长的技术创新产业公司,不同投票权受益人只限个人且必须为公司董事并推动公司业务增长有重大贡献,通过主板的财务资格测试及市值,即:估值至少100亿港元及10亿港元收益,已得到资深投资者提供相当数额的第三方投资,符合额外上市规定及股东保障措施。

(3)第二上市章节:吸引境外已上市的高增长及创新产业公司。条件包括允许大中华公司在香港作为第二上市,通过主板的财务资格测试及市值,即:估值至少100亿港元及10亿港元收益,在纽交所、纳斯达克或伦交所上市且至少2个会计年度,且合规纪律良好。

对比A股CDR规则,我们认为港股在财务门槛、股权结构、二次上市和特殊行业上市的规定标准更具开放性:1)A股V.S.港股IPO:相比于A股主板对于收入、净利润和经营性现金流均要达到标准,港股主板只需满足盈利测试、市值/收入测试或市值现金流测试的其中之一即可上市,标准相对宽松;2)CDR V.S.港股新政:CDR只是针对港股3项上市新政中的“第二上市”章节,以吸引阿里、腾讯、京东等大型公司回国二次上市。但针对希望采用同股不同权结构上市的新经济公司并未提出开放性政策,这些公司则不得不先在香港或其他地区上市,然后再选择合适时间以CDR形式回A股上市,例如小米;3)港股对高科技企业更包容:A股目前仍缺乏对未来潜力较大、研发成本高、尚未盈利的行业,如生物科技板块等,进行上市政策的有效宽松;相反新政之后的港交所则能够主动接纳A股市场暂时无法包容的高科技企业。

3.1. 海纳百川:港股更能满足不同类型、不同诉求企业上市和融资需求

从不同企业角度来看,针对同股同权的大型新经济公司(如宁德时代、工业富联等),可以选择在A股通过快速通道上市,也可以在港股进行首次上市或以A-H股上市;但针对同股不同权的大型新经济公司(如小米、美团、蚂蚁金服等),由于A股对于盈利要求较高,只能在港股和美股之间选择上市,然后以CDR形式在A股进行二次上市。中小型的新经济公司(如歌礼生物、Grail等)面对盈利要求也更倾向于港美股。整体而言,新政后港股市场开放度较高,也更能满足不同类型不同诉求的新经济企业上市和融资需求。

随着更多新经济公司加入港股并带来国际市场的更高关注度,港交所有望取代纽交所和纳斯达克成为中国新经济公司境外IPO的首选市场,我们认为原因有三:1)对于中国企业希望以同股不同权形式在境外上市的公司,无论是法律制度、文化语言、还是市场认可度方面,港股较其他境外资本市场更具优势;2)随着港股通资金不断南下,中国企业选择香港上市既可以同时获得国际投资者和国内港股通投资者的关注,并可以在合适时间以CDR形式回A股再次上市;3)一般生物制药公司产品周期长、研发成本带来的资本开只较高、短时间难以盈利,港交所允许暂时没有盈利及收入的生物科技企业赴港上市获得资金只持,对于国内医药研发、医疗初创企业发展有较大帮助和吸引力。

3.2. 小米、美团相继上市,下一批新经济公司有哪些?

小米(1810.HK)作为港股第一只同股不同权公司,以17港元股价、543亿美元市值上市,同时小米相关的期货、期权等衍生品也随之发行,公司也被纳入恒生综合指数和可沽空证券名单中,体现出港交所对于新经济公司的支持力度。随着美团也开始着手上市准备,我们认为未来将有更多的新经济公司和生物科技公司登陆港股。根据《2017年中国独角兽发展报告》,我们整理了未来可能登陆港股的新经济和创新医药公司。

4.港股通新玩法:小米快速准入预计7月底调入;预计29只在8月10日宣布调入,8只新玩家紧随其后,5只可能被调出

为了呼应港股上市新政,恒指也调整并拓宽了选股范围。现有恒指选股范围主要包括:1)第一上市的普通股票;2)第一上市的房地产投资信托基金(REITs)。此次新增3条选股条件:1)第一上市的外国公司;2)第一上市的合订证券;3)不同投票权架构公司的大中华公司。

其中第一上市外国公司是指以香港作第一上市的外国公司且注册地以及主要业务地点于大中华地区以外的公司。合订证券是香港市场的独特产品,是将发行人的不同证券捆绑在一起,港交所对于合订证券提供单一报价,其内部的各个组成部分不再单独报价,并且不能单独转让或交易。在市场上,合订证券在公司名称后面加有“-SS”来与普通证券加以区分。目前,香港市场上只有4家合订证券,包括朗廷-SS (1270.HK)、港灯-SS (2638.HK)、金茂酒店-SS (6139.HK)和香港电讯-SS(6823.HK)。不同投票权架构公司是指以香港作第一或第二上市的同股不同权的大中华公司,小米也成为港股第一只上市的同股不同权标的。

我们认为该举措可以拓宽港股通的选股范围,为国外优质港股公司进入港股通标的提供可能,增加南下资金的选择范围和机会,同时也有利于吸引到更多寻求国内资金的外国公司赴港上市,不断为香港市场注入活力。

4.1. 恒指修改后挑选规则:新增外国公司、同股不同权公司市值要求

恒指新玩法下,港股通调入规则也有所变化,但整体来讲,港股通调整是依据恒指大中小型指数纳入标准而变化的。也就是恒指先调,然后港股通后变。因此了解恒指调整的原则最为关键。大中小型恒生指数主要参考市值和成交额来区分标准,位列选股范围内所有证券总市值首 95%的证券,即:

(1)必须在选股范畴中位列总市值前百分之九十(大型指数标准)/十五(中型指数标准)/五(小型指数标准)之列(市值乃指过去12个月的平均市值);

(2)必须在选股范畴中位列成交额前百分之九十(大型指数标准)/十五(中型指数标准)/五(小型指数标准)之列(成交额乃指将过去24个月的成交总额分为八个季度各自作出评估);

(3)必须在联交所上市满24个月或符合相关指引;

(4)外国公司:市值合计比重最高为5%,以确保恒生综合指数主要反映于香港上市的大中华公司表现;

(5)同股不同权公司:市值合计比重最高为10%,以保证中小投资者的权益。

4.2. 剔除流通性较低和股权集中度较高的公司

在满足市值和成交额要求纳入选股范围的公司,还要剔除成交量和股权集中度不满足要求的股票。成交量需要考察一个公司成交量流通比率,即每月每天流通股的中位数/流通股,对于上市时间多于或等于 12 个月的公司需满足:

a) 成交量流通比率必须于过去12个月中最少有10个月达到0.05%的最低要求;及

b) 成交量流通比率必须于过去6个月中最少有5个月达到0.05%的最低要求。

对于上市时间少于12个月的公司需满足:

a) 若上市时间少于6个月,成交量流通比率必须于所有月份应达到0.05%的最低要求;或

b) 若上市时间多于或等于6个月,该证券的成交量流通比率不可多于1个月未能通过0.05%的最低要求。

针对股权集中度,香港证监会在官方网站中公布了股权高度集中公司名单,投资者可以将名单与纳入选股范围的公司进行查重,剔除掉股权集中的公司。此外值得注意的是,恒生指数公司选择指数的标准还考虑综合考虑行业平均分布(能源、电讯、金融、地产建筑、资讯科技等)、公司治理和财政状况等多方面的情况。因此,一些知名公司由于各方面原因并不能被纳入到恒指当中。

4.3. 新股快速准入规则:小米预计7月底进入港股通

此外,新股快速准入规则也十分重要:对于刚上市的优质新股,恒指也给予了快速准入的规则。新上市公司只要符合以下成交量准则,即可在下一次成分检讨时被选入股指成分股: 若新上市证券在第一个交易日收市后之总市值排名位列恒生综合指数现有的成份股前10%(以成份股数目计算),该证券将会于定期检讨之间被纳入恒生综合指数及其分类指数中。这种快速准入通常在新股上市后的第10个交易日收市后执行,并在下一次成分检讨时被选入股指成分股,例如邮储银行(1658.HK)在 2016年9月28日上市,9月30日被批准快速准入纳进恒指,并在10月13日生效,最终在10月17日调进港股通。小米在7月9日上市并宣布纳入恒指。7月23日生效后,我们判断小米将7月底纳入港股通。

4.4. 港股通调整:50亿流通市值同时考量外国、合订和同股不同权公司

在了解了恒指的纳入标准后,港股通调整规则为:(1)大多数恒生综合大型指数成分股; (2)大多数恒生综合中型指数成分股;(3)恒生综合小型股指数成分股,且成分股定期调整考察截止日前12个月港股平均流通市值不低于50亿港元,上市时间不足十二个月的按实际上市时间计算市值;(4)A+H股上市公司在联交所上市的H股。按照港股通的市值要求,如果符合纳入恒生指数的外国公司、合订证券和同股不同权公司同时满足12个月平均流通市值大于等于50亿元,即可被纳入港股通当中。

值得注意的是,有一些情形是不能被纳入港股通中:(1)A+H股在上交所和深交所的企业中,A股企业被实施风险警示、被暂停上市或退市整理期的企业;(2)在香港交易所中,以非港元报价交易的股票;(3)交易所规定的其它特殊情形的股票; 简单来说,港股通最关键的标准在于纳入恒生综合大中型指数,以及考察期内市值满足50亿港元以上的综合小型指数。

结合新的恒指录入标准,我们将外国公司、合订证券和同股不同权公司纳入考量范围,我们的筛选方法依据:1)市值:2017年7月-2018年6月平均流通市值需大于50亿港元;2)流通性:2017年7月-2018年6月日均交易量/流通股大于等于0.1%;3)不在香港证监会指定的股权集中度较高的名单当中;4)公司治理和财政状况较好;5)行业平均分布。

本轮港股通调入在8月10日宣布,预计9月初正式生效,我们共整理出38只符合要求的个股。当中29只符合原来要求,另外如小米在7月9日上市给纳入恒指,并在7月23日生效。我们判断小米将在7月底成为第一只同股不同权公司纳入港股通。另外8只符合新规定的包括:普拉达(1913.HK)、香港电讯-SS(6823.HK)、金界控股(3918.HK)和雷蛇(1337.HK)有望在10月之前调入。5只由于不符合12个月平均流通市值超过50亿港元标准的标的将可能被调出,包括超盈国际(2111.HK)、百富环球(327.HK)、数字王国(547.HK)等。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP