一首《凉凉》送给港股?且慢!

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

一、回顾:恒指震荡,资金流出,新股孕生机

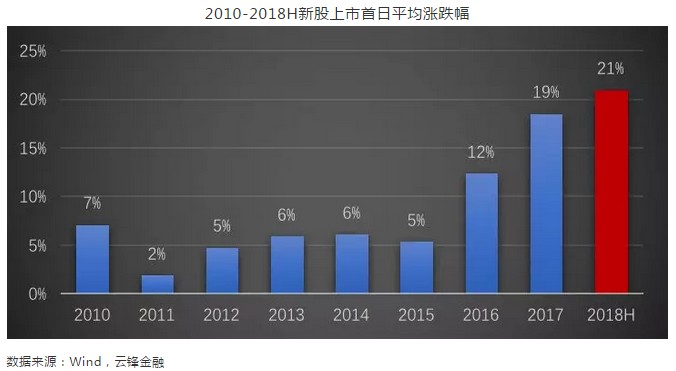

上半年港股市场可谓“凉凉”,但不止是港股,全球股指基本都出现不同程度的下跌。震荡走弱的大盘中也有上升的板块,比如能源股在原油大涨的趋势下仍走出一波漂亮的行情。资金在一季度大量流入港股,但二季度风险偏好开始下降,南下的内资、东进的外资也都开始陆续流出。上半年港股市场最可观的收益当属新股的首发表现,如果一个投资者参与了所有可认购新股的打新并且有幸全部中签,他将获得21%的收益。

【恒指篇】

我们首先来看一下大盘的走势。2017年港股牛冠全球,大涨36%。但是2018年受累于贸易保护主义等政治阴云的影响,恒指震荡走弱,上半年累计下跌3.22%。

不止是港股,全球的二级市场基本都在调整中,上半年MSCI全球指数下跌了1.53%。各个国家和地区的股指走势基本也不复乐观,尤其是上证指数和深证指数,大幅下跌了14%和15%。另外由于美国科技股盈利增长强劲和美元的走强,纳斯达克综指仍逆市上涨了9%,标普500也走高2%。

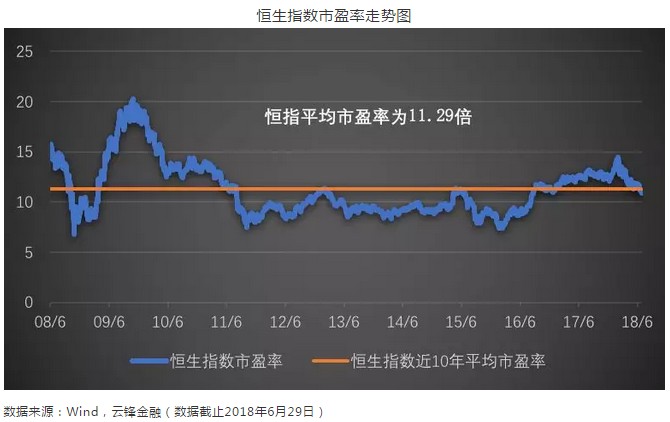

考虑到估值,经过上半年的调整后,恒指的估值回归到十年平均线左右。截止2018年6月29日,恒生指数市盈率为11.22倍,略低于最近10年的平均估值11.29倍。

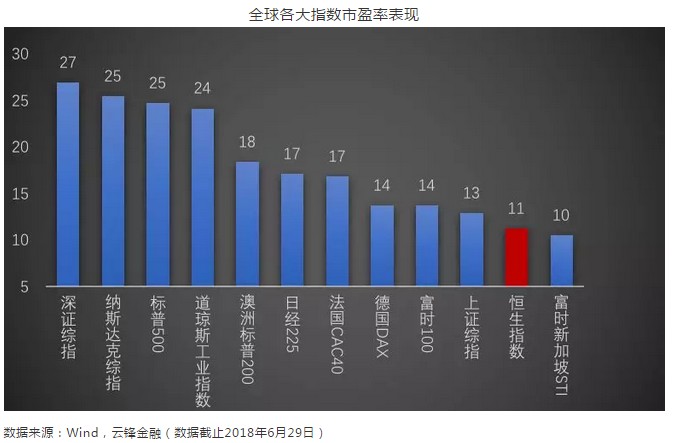

对标全球股票市场,港股11倍的估值仍然处于洼地。另外可以看到,中国的深证综指、美国的三大股指(纳斯达克综指、标普500和道琼斯工业指数)的市盈率,均在恒指市盈率的2倍以上。所以从估值来看,港股仍然颇具吸引力。

【行业篇】

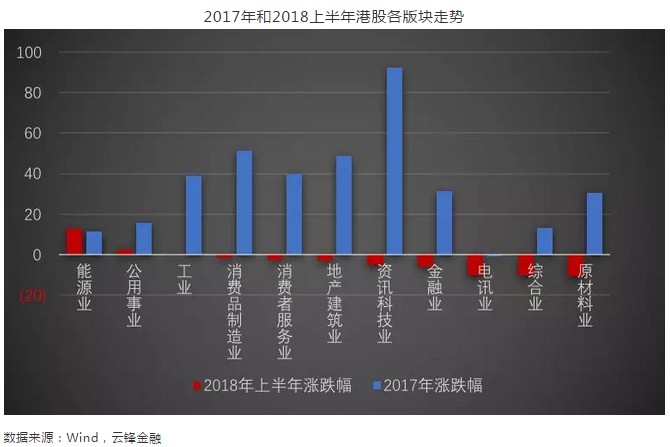

在上半年的调整中,港股市场唯二幸免的行业是能源业和公用事业。虽然6月份OPEC达成了增产协议,但是美国原油库存大幅下降,再加上伊朗原油出口再度被制裁,WTI原油期货上半年大涨23%。原油价格的屡创新高也推动了上半年港股能源业领涨12.52%。另外公用事业板块具备比较强的抗风险属性,在上半年的回调中仍然上涨2.62%。其他版块则追随大市走低。

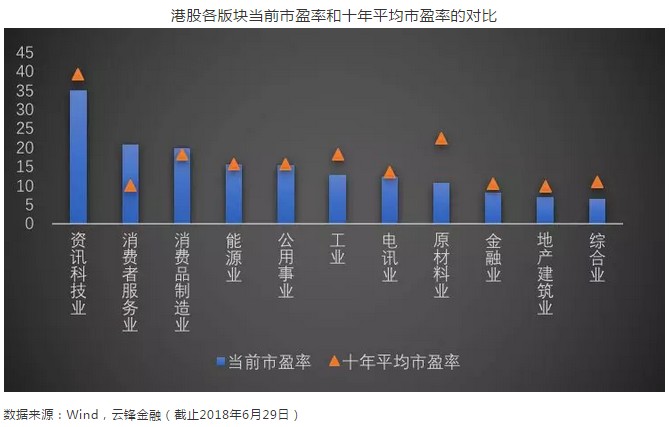

我们再来看一下当前各个版块的估值,市场给予了科技股和消费股较高的估值,平均来看分别在35倍市盈率和20倍市盈率左右,金融业、地产建筑业和综合业的市盈率较低,均不足10倍。如果从历史维度来看,目前消费者服务业的市盈率已经超过该板块十年平均市盈率的2倍,而原材料当前市盈率则低于其十年平均市盈率的50%。

【资金面】

长久以来被外资投资者把持的港股定价权正在发生松动,南下资金的交易量占港股市场总交投的比例增长迅猛,2018年上半年这一比例平均在17%左右。这半年来南下资金的活跃度呈现前高后低的趋势。2018年首两月南下资金净流入持续增长,屡创新高,2-5月资金净流入量开始下降,但仍是净流入状态。但是随着5月以来全球市场波动加剧,市场风险偏好开始下降,南下资金开始呈现净流出的态势。

资金的偏好都是类似的。年初海外资金也在加配港股,连续17周净流入香港市场,但从6月开始流出港股市场,截止6月29日的三周内累计净流出香港市场(H、红筹、香港本地股)的海外资金规模为37.2亿美元。

如果从行业偏好上来看,2018上半年南下资金的行业偏好变化不大,消费品制造业微升2%,金融业小幅下降1%。

【新股篇】

2018年港股投资者的一个重要的关键词就是“打新”,今年新股数量再创新高难度不大。可以看到上半年就有97只新股可供认购,超过了2010-2016年各年全年可供认购的新股数量,也达到了2017年的68.31%。

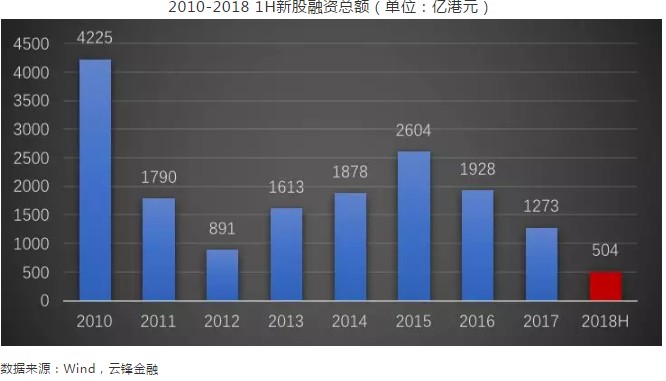

新股虽多,但还是以小盘股为主。2018上半年新股融资总额为504亿美元,仅达到2017年的40%。如果以个股平均融资额来看,上半年新股平均融资5.2亿港元,近年来新低。

考虑到港交所的新规发布后,若干新经济公司不是已经递表,就是在递表的路上,2018年融资总额再创新高也不是不可预见。

比新股数量更加可观的是新股的首日表现,2018年上半年新股首日平均上涨21%,考虑到大盘上半年震荡走弱的行情。如果参与每只新股的打新并且有幸都能中签,那么这个收益率相当亮眼。

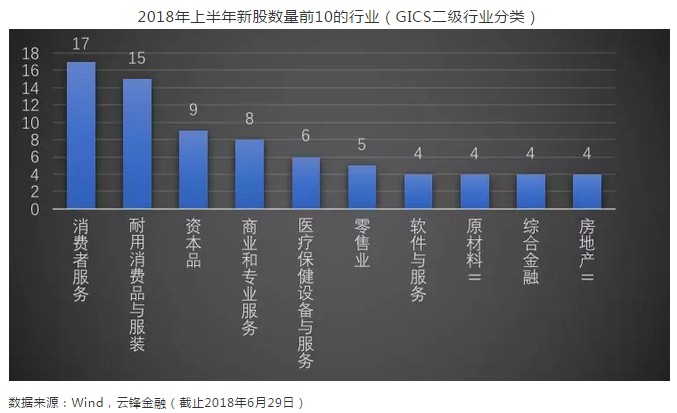

上半年新股行业分布中以消费品类为主,考虑到港交所上市条件放开后,生物医药和科技股陆续递表,下半年这两行业的新股数量有望增加。

目前不少耳熟能详的公司已经在港股市场有所行动,“吃喝玩乐行”的美团、提供“变态”服务的海底捞、母婴家庭生态第一股的宝宝树、独角兽猎手华兴资本均已递表,这是港股市场的新机,还是最后的狂欢?

二、展望:短期震荡,风险仍存,寒夜盼天明

回顾过后,我们再来看看下半年港股市场,在“凉凉”之后,还有什么看点。

【基本面】

2018年第一季度,我国GDP同比增长6.8%,恒生指数成分股平均收入与平均净利润同比增速分别为15%与20%。宏观经济增长与微观企业盈利依然保持稳健。

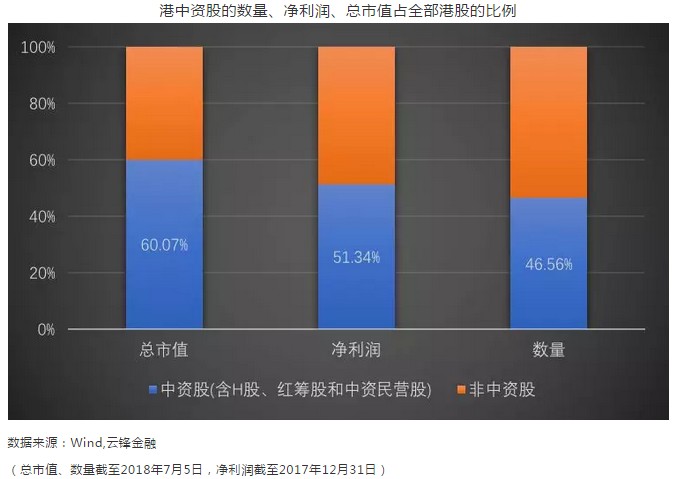

港股市场上超过4成的上市公司是中资股;如果从净利润来看,超过5成的净利润来自中资股;如果从总市值来看,这一比例达到60%。港股走势离不开中国经济大背景。

香港主板企业EPS与国内工业企业利润和的增速,在2012年以前有相同的趋势,但振幅都还比较大;2012年之后,随着中资股比例的上升,二者增速更加接近趋同。在我国稳总体杠杆、去金融杠杆的情况下,信用环境趋近,违约事件增多。防止金融空转的资管新规,细则还未出台。总体上,三季度很难看到基本面快速好转。

贸易战的紧张局势引发了市场避险情绪。经过了近3个月的相互声明与3次经贸磋商后,6月15日,中美终于“动了真格”,宣布7月6日期将互相对340亿美元商品加征关税, A股与港股市场应声下跌,截至7月4日,沪深300指数与恒生指数跌幅分别达10.7%与6.8%。此番股价下跌惨烈,不少险资开始抄底跌至1倍PB以下的周期股。

目前,虽然第一波的商品开始征税,但远不是结束。贸易争端具有长期性,短期升级仍有可能;而且,三季度将是美国中期选举重要时间窗口,美国政策风险较高。

沪深300与恒生指数走势

数据来源:有鱼股票,云锋金融

【资金面】

港股是海外和内地资金共同参与的市场,资金的流向是港股不能忽视的晴雨表。我们来看一下接下来这两波主要的资金会怎么走。

海外资金方面,作为实行联系汇率制的香港,不可避免受到美元流动性收紧的影响。今年以来大幅上升的Hibor就反应了这一趋势。香港充足的外汇储备应当足够捍卫联系汇率制度,但美元流动性收紧仍将对香港股市有重要影响。

从最近的三次美国加息周期来看,港股涨跌不一。美国1994年加息周期来的突然,13月内加了300个bp,导致港股显著下挫;而1999年和2004年美联储温和加息,对港股的负面影响较小,尤其是2004年,经济上行的利好因素也抵消了部分紧货币政策带来的负面影响。本次美国加息叠加缩表,是危机后多年宽松货币政策的逆转,而全球经济增长动能则不如2004年。

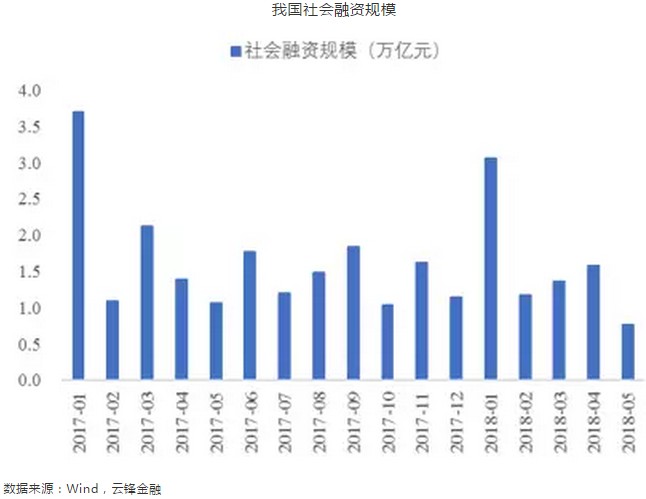

再来看一下“北水”的行情,“紧信用”与“去杠杆”的背景下,新增社会融资规模陡降。市场对流动性的担忧一度加剧。在刚刚结束的二季度央行货币政策会议上,关于流动性的表述由“合理稳定”转变为“合理充裕”,并且央行降准一次。内地流动性边际改善,预计“北水”持续流出港股市场的情况短期内或有所缓和。

【市场展望】

在美元流动性紧缩的大背景下,港股的基本面难言乐观;中美贸易冲突存在较大不确定性,可能进一步影响市场情绪。然而,目前的港股市场仍然存在两类机会:一是总体估值较低,为长期投资者逐步进入提供了一定安全边际。二是港交所IPO政策改革下,将有众多潜力股陆续登陆港股,为投资者带来分享中国新经济的机会。

扫码下载智通APP

扫码下载智通APP