Fintech×传统金融 “互联网银行”先行者微众银行的全面超越

说到Fintech,除了科技的加成,必然离不开金融的核心,而说到金融,银行又在整个行业中扮演的不可或缺的角色,不管是双雄争霸的移动支付,还是鱼龙混杂的P2P

借贷平台,背后都需要传统银行的支撑。

但是有一家Fintech概念公司却跳出了这个框架,将Fintech与银行结合了起来,成为了中国“互联网银行”的先行者。

微众银行,这家由腾讯发起的互联网银行,迅速凭借着Fintech概念彻底颠覆了原有实体银行在行业中的垄断地位,不久前刚刚发布的年报,更是实现了对实体银行的全面超越。

眼下,港股市场已经为了吸引新经济股赴港上市实施了“同股不同权”,或许,微众银行将成为腾讯庞大投资版图的下一个上市公司呢?

Fintech×传统金融的故事

这个故事还得从4年前说起。

2014年12月28日,在中国一直备受关注的“深圳前海微众银行股份有限公司”(下简称微众银行)的官网上线,公开资料显示,微众银行注册资本达30亿元人民币,由腾讯、百业源、立业为主发起人;其中,腾讯认购该行总股本30%的股份,为最大股东。

一开始的定位,微众银行就将自身的服务对象瞄准了个人消费者和小微企业客户,充分发挥股东优势,打造“个存小贷”特色业务品牌,为个人消费者和小微企业客户提供优质金融服务。

半年后的2015年5月15日,微众银行推出首款互联网金融产品“微粒贷”,并提出了“仅凭个人信用、无需担保;循环授信、随借随还”的特点。

四个月后,微粒贷正式上线微信“九宫格”,拥有腾讯强大用户资源的加成,再加上微信红包火遍大江南北,当时微众银行的个人客户数已经超过600万,因此同样面向个人消费者和小微企业客户推出的微粒贷也迅速获得了广大用户的青睐。

截至2017年 5月,微粒贷累计发放贷款已经超3600亿元,主动授信客户超9800万人,服务人群覆盖全国31个省市、567座城市。以现在的成长速度和规模,再加上背后10亿用户的微信做支撑,未来微粒贷成为现金贷第一王牌也并非不可能。

放在整个微众银行的角度来看,根据不久前公布的年报数据,2017年微众银行授信客户超3400万人,比上年末增长1.2倍;累计向近1200万人在线放贷8700亿元,同比分别增长1.7倍和3.3倍,实现了实体银行难以企及的超高速发展。

之所以能取得如此惊人的成绩,微众银行在金融业务模式和金融交易方式上的创新起到了不可忽视的作用,特别是对于原有实体性质的银行的柜台和网点业务的极大拓展,是对原有实体银行模式的一种颠覆。

换句话说,微众银行作为一家互联网银行,既没有网点,也没有柜台,更不需要财产的担保,主要技术是通过大数据与互联网评级来发放信用贷款,所以微众银行最大的创新就是通过互联网连接一切金融业务,来对互联网平台上面的资源进行金融整合。

这种业务模式降低了银行的开办成本,还提高了金融服务的效率。因为传统银行都是通过铺设大量的网点来提高市场的占有率,而互联网银行却没有网点与物理柜台,所以对于开业成本的节约非常的明显,网点的建设与管理费用也极大地降低,客户同时也获得了更多得时间、空间的自由去使用互联网金融业务。

由于微众银行的客户在任何时间、任何地点都可以办理银行的业务,银行服务对于空间、时间和地点的要求都不再需要,只通过互联网的方式来办理银行的业务且并不需要柜台服务人员的专门服务,这种交易模式提升了银行业务的操作处理效率。

另一方面,在Fintech概念的加成之下,金融资源的配置效率得到了有效的提升和保障,无论是刷脸、开户的方式,还是对于客户交易数据信息的积累都大大提高了银行业务处理的效率。

净利激增260%的全面超越

前面也提到,微众银行不久前刚刚发布了2017年的年度业绩,那么这份“成绩单”究竟有哪些亮眼之处呢?

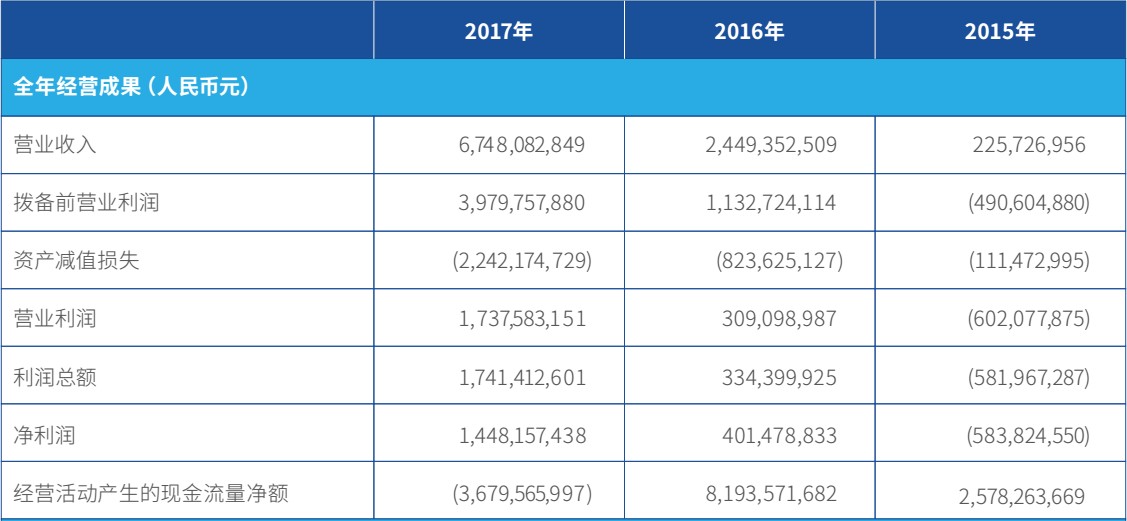

根据年报数据,微众银行2017年营收达到67.48亿元,相比2016年的24.49亿元同比增幅达到175.54%,净利润方面更是由2016年的4.01亿元,激增261.1%至2017年的14.48亿元。

这样的增速是什么概念?根据公开的上市银行数据,2017年我国上市银行经营情况在进一步好转的前提下,净利润同比增长4.7%。也就是说,微众银行的利润增速是传统银行的几乎55倍。

再对标到单个银行,A股上市银行中表现最好的成都银行净利润增速为51.64%,在上市的26家银行中,净利润增速超过10%的银行也只有11家,上市银行中的巨无霸工农中建四大行增速更是普遍没有超过5%。

当然,银行间的高低仅靠一个净利润增速远远不能体现,但有一个针对银行业的关键数据,在判断一家银行经营情况时,是一个十分重要的参考依据,那就是净息差。

净息差(Net Interest Margin),简称NIM,指商业银行净利息收入与平均生息资产的比例,衡量的是一定时期内银行生息资产获取利息收入的能力。对商业银行而言,净息差是其生息资产收益能力和风险定价能力关键指标,也是商业银行核心监管指标之一。

最近几年由于宏观经济下行,金融科技水平的提升,金融市场的变化,银行负债成本抬升,同时利息收入却下行,银行业的净息差一直呈下降态势,新闻报道中也常常出现“息差收窄”、“息差整体下行”等字眼。

去年,国内银行业净息差呈现分化局面,大型国有银行由于网点多,传统客户稳定低廉,资产端定价能力提升,净息差开始回升,但反过来股份行和城商行只能通过同业负债等方式向大行高成本拿资金,净息差仍呈现下降局面。

而同样是在去年,微众银行的净息差达到了惊人的7.02%,在26家上市银行中,仅有常熟银行净息差在3%以上,最少的上海银行仅为1.25%,剩余的24家银行在1.5%-3.63%区间内不等,微众银行创收的能力如何,不言而喻。

除了净息差之外,不管是体现银行资本实力的资产规模,或是体现银行赚钱能力的资产利润率和成本收入比,还是反应风险监管的不良贷款率,微众银行交出的这份“成绩单”都远远胜于传统银行。

背靠腾讯这棵大树,微众银行拥有着大量的客户资产和先进的技术支持,另一方面无网点、轻型化、大数据的盈利更是将其优势进一步扩大,这个有着Fintech加成的互联网银行先行者,终将全面颠覆传统银行在金融行业的地位。

扫码下载智通APP

扫码下载智通APP