中粮包装(00906)向加多宝申请商标仲裁,利弊几何?

本文来源中金公司研报,作者为分析员樊俊豪。原标题为《中粮包装向加多宝申请商标仲裁,未来双方合作面临不确定》。

智通财经APP获悉,中金发布研究报告称,中粮包装(00906)公告,因加多宝尚未按2017年10月30 日的增资协议履行其应向清远加多宝草本注入加多宝商标作为实物出资的承诺,公司已于2018年7月6日向香港国际仲裁中心就相关事宜对王老吉公司(加多宝商标持有公司)、智首及清远加多宝草本提出仲裁申请。该仲裁或将对公司与加多宝的未来合作带来影响,我们下调2018-19

年盈利预测,同时下调评级至“中性”。理由如下:

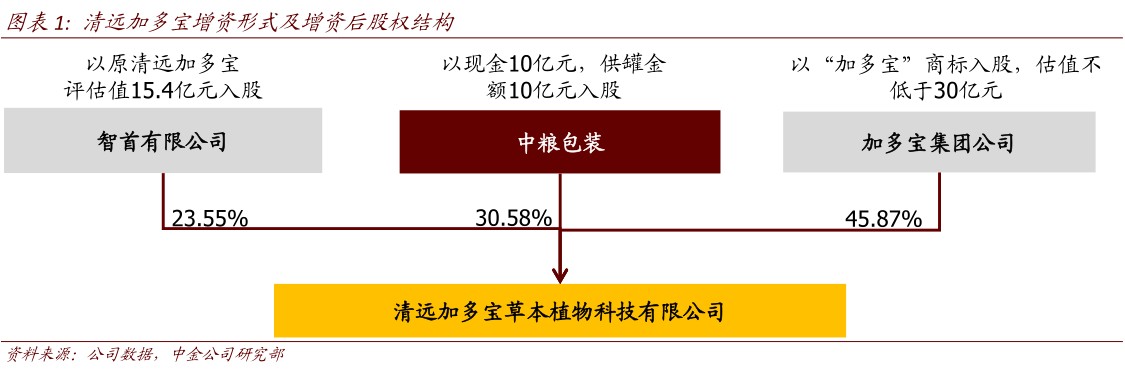

该仲裁因加多宝方未按增资协议履约所致,预计中粮包装将大概率获胜。2017年10月30日,中粮包装与加多宝方面签署增资协议,中粮包装对清远加多宝增资人民币20 亿元(10亿元以现金支付,10 亿元以公司生产的两片饮料罐出资),占30.58%股份,加多宝方面将持有的加多宝商标作为增资,作价 30 亿元,占目标公司 45.87%股份。目前中粮包装已按约定对清远加多宝进行了逐步增资,且清远加多宝的股东变更也已完成,但加多宝的商标仍未完成转让,故属于加多宝方面未履约所致,中粮包装并无过错。

对未来公司与加多宝的合作以及经营业绩可能带来影响。加多宝目前是公司的重要客户之一,2017 年约占公司营收的10%左右,本次仲裁虽不意味着双方关系的结束,但对未来双方的合作以及公司的经营业绩可能带来一定影响。 ① 直接影响:根据双方此前的增资协议,未来中粮包装一方面对加多宝的供罐份额将提升至不低于70%(目前约 40%左右);另一方面每年还将获取中粮包装投资额的10%-20%分红收益,未来这些协议可能会受影响,进而影响公司业绩; ② 间接影响:当前加多宝的生产经营正处于恢复中,若此次中粮包装与加多宝的仲裁影响到加多宝的品牌与生产销售,将给中粮包装对加多宝的产能布局与业务稳定性带来影响。

就公司与加多宝的业务进行情景分析测算,中性假设下(加多宝品牌注入,公司来自于加多宝的经营业绩与2017年持平,无分红收益),中粮包装的2018 年业绩约受到27%影响。我们与市场的最大不同?对公司与加多宝的业务进行了情景分析。潜在催化剂:原材料价格下降;与加多宝的合作恢复正轨。

盈利预测与估值

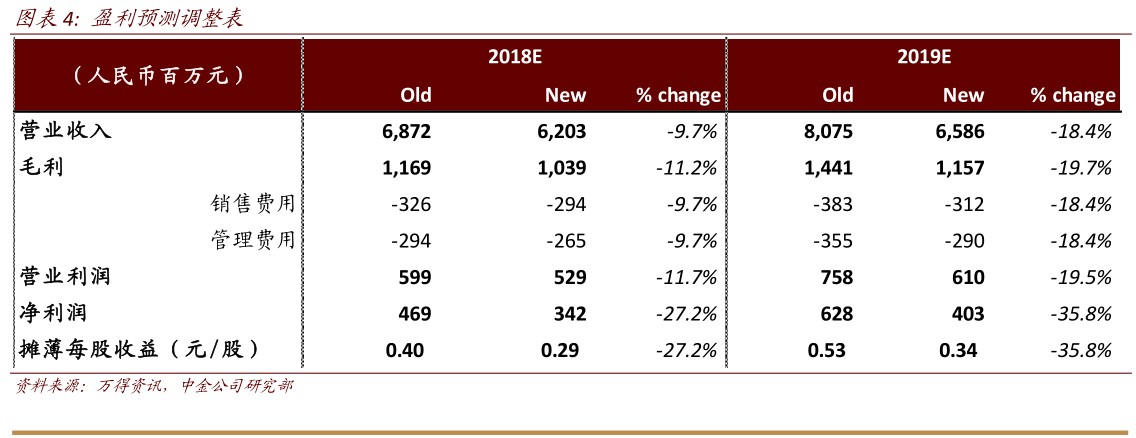

下调 2018-19 EPS 27.2%/35.8%至 0.29/0.34 元(当前汇率折算约为0.36/0.42 港币),当前股价分别对应 2018/19 年 13/11 倍 P/E, 下调评级至中性,目标价下调 47% 至 4.5 港币,对应 2019e P/E 11 倍 。

风险

客户需求不及预期,原材料价格风险,与加多宝的仲裁。

以下为研报原文:

向加多宝申请商标仲裁,未来双方合作面临不确定性

中粮包装公告,因加多宝尚未按 2017 年 10 月 30 日的增资协议履行其应向清远加多宝草本注入加多宝商标作为实物出资的承诺,公司已于 2018 年 7 月 6 日向香港国际仲裁中心就相关事宜对王老吉公司(加多宝商标持有公司)、智首及清远加多宝草本提出仲裁申请。该仲裁或将对公司与加多宝的未来合作带来影响, 我们下调2018-2019 年公司盈利预测,” 同时下调公司评级至“中性”。

前期框架协议内容提要

2017 年 10 月 30 日,中粮包装与加多宝商标持有公司(王老吉公司)、清远加多宝草本(目标公司)及其现有股东(智首)签订框架协议,要点如下:

增资协议:中粮包装对清远加多宝增资人民币 20 亿元(10 亿元以现金方式支付,10 亿元以公司生产的两片饮料罐出资),占 30.58%股份,加多宝方面将持有的加多宝商标作为增资,作价 30 亿元,占目标公司 45.87%股份。各方将共同打造集加多宝品牌、浓缩液、供销体系为一体的综合运营平台。

利润承诺:根据框架协议约定,目标公司每半年进行一次分红,中粮包装在交易完成后首年获得不低于投资额 10%的分红,之后逐年递增,最高不超过中粮包装投资额的 20%。且中粮包装享有优先分红权。

年采购量:目标公司自签订协议日起,向中粮包装采购铝制饮料罐不应低于加多宝集团公司对加多宝饮料罐年需求量的 70%。

增资方式:本次增资分三期进行,增资比例分别为 40%/30%/30%,其中,第二期增资的先决条件之一为,加多宝商标持有公司已缴付实物出资,取得国家工商行政管理总局关于加多宝商标转让至目标公司的商标转让核准证明。

根据年报披露,目前中粮包装已按约定对清远加多宝进行了 8.6 亿元增资,且清远加多宝的股东变更也已完成,但加多宝的商标仍未完成转让,故属于加多宝方面未履约所致,中粮包装并没有过错。

对未来公司与加多宝的合作以及经营业绩可能带来的影响

加多宝目前是公司的重要客户之一,2017 年约占公司营收的 10%左右,本次仲裁虽不意味着双方关系的结束,但对未来双方的合作以及公司的经营业绩可能带来一定影响。

直接影响 :根据双方此前的增资协议,未来中粮包装一方面对加多宝的供罐份额将提升至不低于 70%(目前约 40%左右);另一方面每年还将获取中粮包装投资额的10%-20%分红收益,未来这些协议可能会受影响,进而影响公司业绩;

间接影响 :当前加多宝的生产经营正处于恢复中,若此次中粮包装与加多宝的仲裁影响到加多宝的品牌与生产销售,将给中粮包装对加多宝的产能布局与业务稳定性带来影响。

与加多宝合作仲裁结果的情景分析

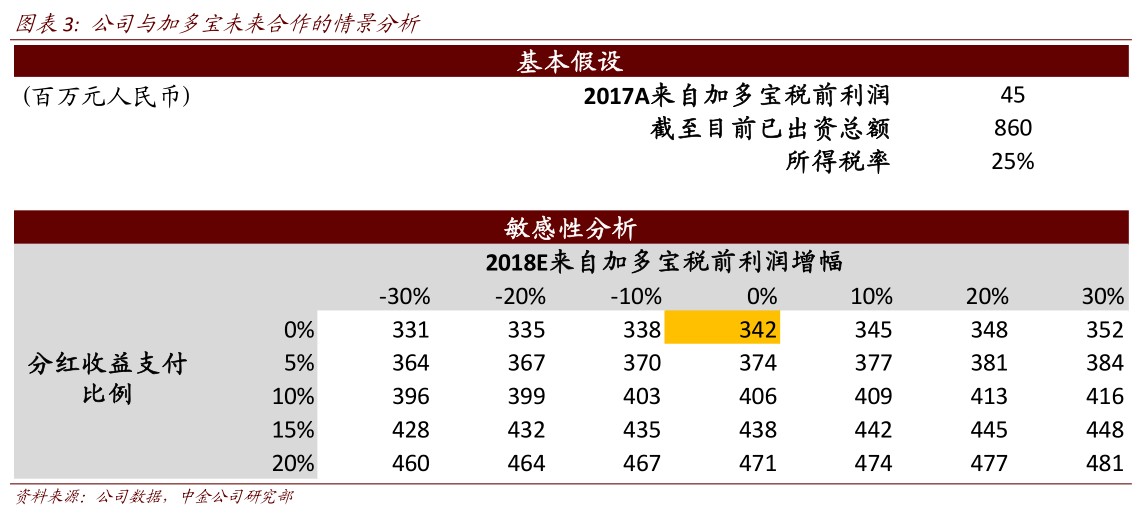

我们按照乐观、中性、悲观假设对本次仲裁结果进行情景分析,各情境下的基本假设及对公司业绩的影响测算如下:

乐观假设下:加多宝按约定履行品牌注入、支付 10%-20%投资款分红收益、加多宝自身经营稳步恢复。 预计 2018 : 年加多宝能给公司带来收益:8,600 万元分红收益(按目前已增资额 8.6 亿元,10%分红比例计算)+6,500 万元左右的供罐收益(我们估算2017 年约 4,500 万元加多宝税前利润+加多宝订单增长带来的约 45%利润增长),合计约贡献 15,100 万元税前利润。我们以估算的 2017 年 4,500 万加多宝税前利润为基数,2018 年边际贡献约+10,600 万元税前利润。

悲观假设下:双方关系结束,中粮包装来自于加多宝的利润为0。我们以估算的2017年4500 万加多宝税前利润为基数,2018 年约损失-4,500 万元税前利润。

中性假设下:加多宝按约定履行品牌注入、未支付 10%-20%投资款分红收益、加多宝 2018 年带来的利润与 2017 年持平。我们以估算的2017年4500 万加多宝税前利润为基数,2018 年边际贡献为0 。

进一步的,我们对加多宝对中粮包装的业绩影响进行了敏感性分析,按照情景分析的中性假设 , 中粮包装 2018 年业绩约受到 27% 影响。

盈利预测调整

鉴于公司与加多宝的业务未来存在不确定性, 我们下调公司 2018-19e EPS 27.2%/35.8% 至人民币0.29/0.34 元/股 股(按1港币=0.82人民币汇率进行折算,2018-19 EPS分别为0.36/0.42港币) 。同时下调公司评级 至 中性,目标价下调 47%至 至 4.5 港币,对应 2018/19 年 年 P/E 13/11 倍。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP