当“去杠杆”被解读成“消费降级”

本文来源于“月风投资笔记”微信公众账号。

(一)

TED最近在加州大学戴维斯分校(UC Davis)组织了一场演讲,关于“人们如何认知负面状况的”。这次的主讲人是社会心理学家Allison Ledgerwood,但是里面的许多细节是和行为金融学高度关联的。

Allison提到,她是一个专业的人群观察者,她的工作就是去研究人类如何思考,以及如何更好地思考。Allison几年前发现自己思考模式的一个特征,比起“患得“,更加“患失”。她用了自己的“论文周”来举例。

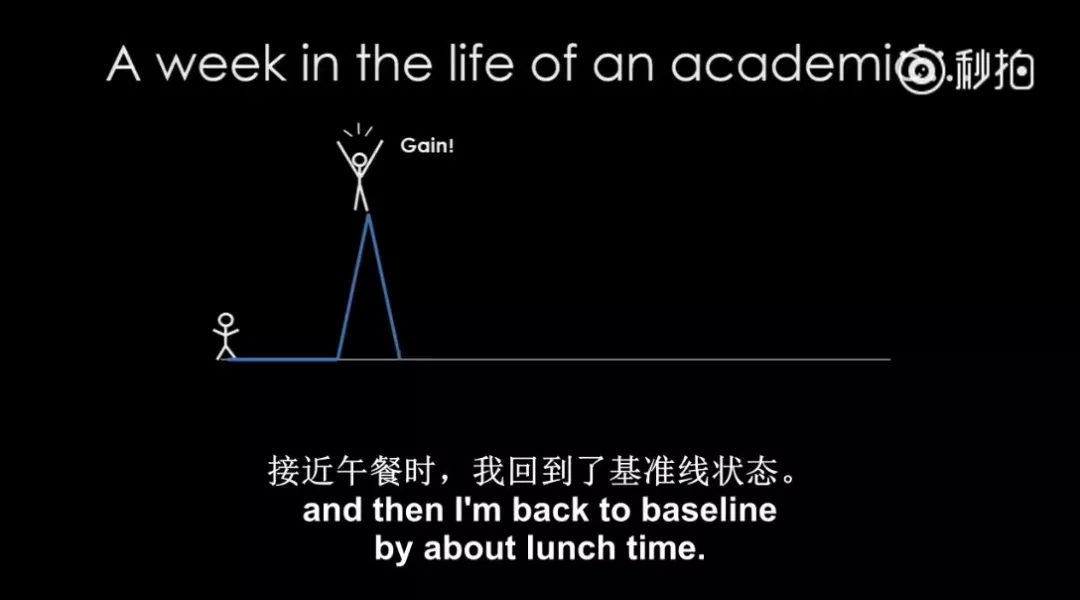

——当一篇论文通过审稿时,Allison迅速达到了兴奋的顶峰;接近午餐时,她的情绪回到了正常状态(现场笑声)。

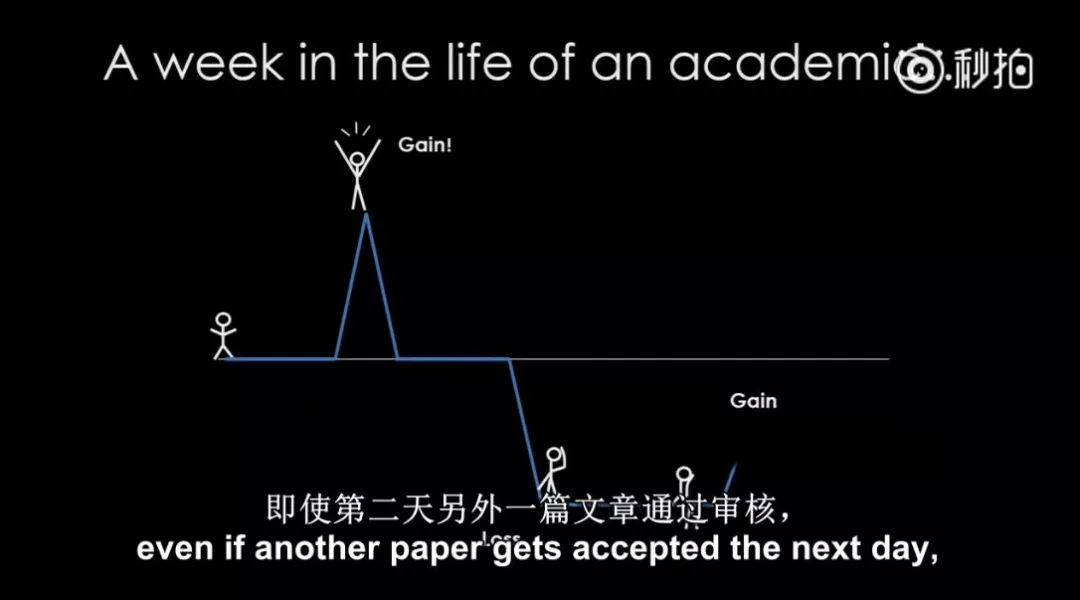

几天后,当Allison的一篇文章被拒绝后,她的情绪也迅速回落,并等待这一股糟糕情绪的结束。但现实情况是,她忍不住一直想这件坏事情,即使第二天又有另外一篇文章通过审核,情绪也往往难以回归到正常水平(水平线以下)。而且文章被拒绝的恼人情绪,会始终在脑海里徘徊。

于是,Allison开始研究为什么我们的大脑容易被困在负面情绪里。她举了那个最经典的“半杯水”的例子:社会科学有大量研究表示,当你向人们描述一个装了半杯水的杯子的时候,半满和半空的表达,会改变人们对其的感受。

——如果你用半满去描述它,这是在获益框架下思考,人们往往会喜欢这个杯子;反之如果用半空的描述,这是基于损失框架的思考,人们也就不会喜欢这个杯子。

在这个基础上,科学家开始研究,人们是否能反复改变思考的角度?还是会被困于一种固定的思考模式,或者说,某种认知会持续影响人的思考?

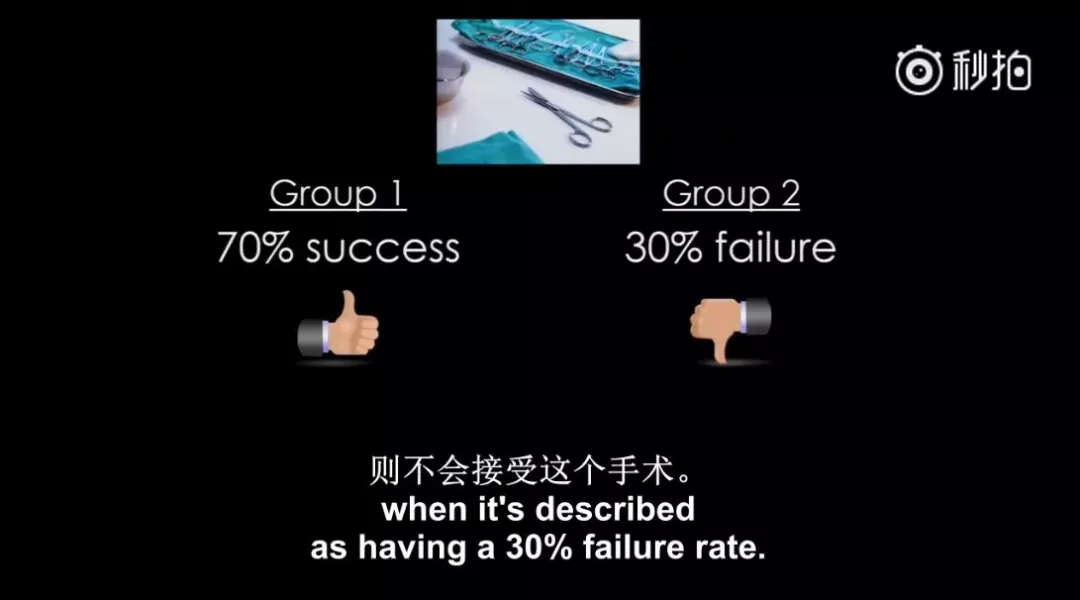

科学家们做了一个很有意思的实验,随机选了两组人来让他们评价一种手术:第一组强调手术的正面效果即70%的成功率;第二组强调手术的负面影响即30%的失败率。——让人们的把关注点集中于杯子里空的或者是满的那一部分。

毫不意外的是,第一组人得知70%的成功率后肯定了这个手术,而第二组人得知30%的失败概率后则是反对这个手术。

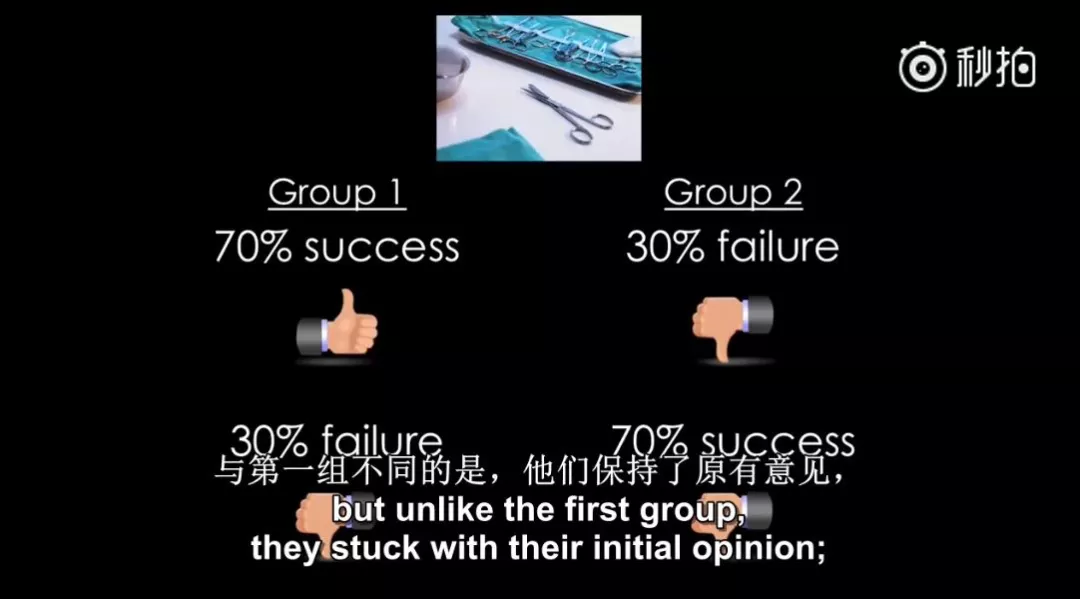

接下来就是有意思的地方。科学家对这两组人转变了说法,和第一组人说:“你们也可以认为手术有三成可能失败”,结果这些人改变了想法,不再倾向于这个手术。他们也和第二组人强调,这个手术依然还有70%的成功率,但是和第一组不同的是,第二组人保持了原有的反对意见。

——说明第二组人一直坚持在一个损失框架下思考问题。

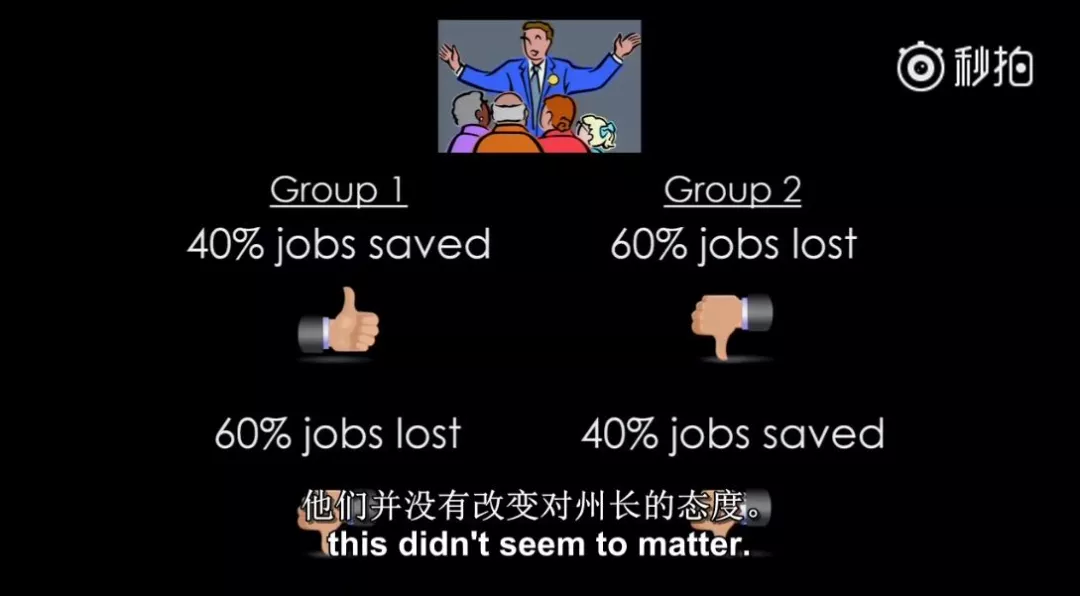

Allison还做了另一个类似的实验,这次是以竞选的时任州长为案例:一种是“州预算缩减时,导致了一万个工作岗位的减少,但州长努力后保留了其中40%的岗位”的正面描述;另一种则是“在州长的领导下,工作岗位减少了6000个”的负面描述。

与前面一致的是,两组人同样表现了对州长的不同态度。而在改变了表达方式逆向强调负面/正面影响后,第一组人同样转而对州长的政绩表现了不满,而第二组人则依然维持对州长的负面态度。

最后,科学家们开始研究,是否人类思想从损失到获益的转换,比从获益到损失的转换更难呢?于是第三项实验出台。

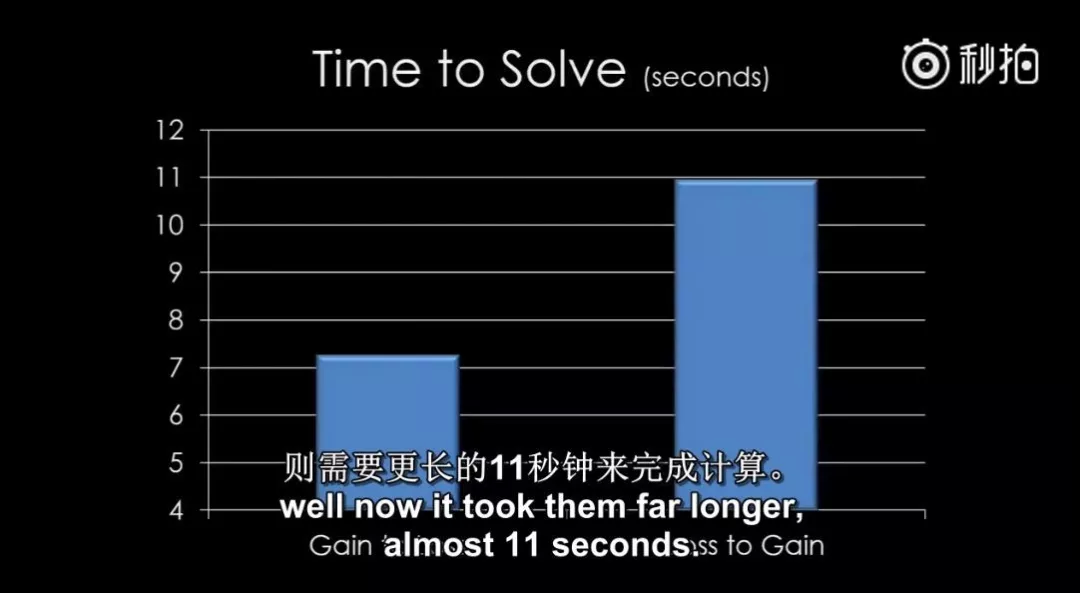

Allison他们告诉实验者,想象一种疾病的爆发,有600个人已经受到影响。第一组实验者被问到:“如果100个人得到救助,会有多少人失去生命?”第二组则被问到:“如果有100个人因病离世,剩下多少人是获得救助的?”

其实这里都是最简单的600-100=500的计算题,不过对于实验者而言,第一组需要把思维从获益模式转到损失模式来进行计算,第二组则需要把思维从损失转到获益模式。

科学家对此进行计时,他们发现,第一组——把思维从获益模式转到损失模式——的计算速度更快,平均只需要7秒钟;而把思维从损失模式转到获益模式的那一组,则需要更长的11秒计算时间。

——这里你可能已经焕然大悟了,这就是行为金融学里最经典的厌恶损失(Loss Aversion):投资者按照自己心理账户的“平衡”来作投资决策,在调整资产结构时,往往卖出组合中某些“盈利”的品种,而留下仍然“亏损”的品种的投资行为。

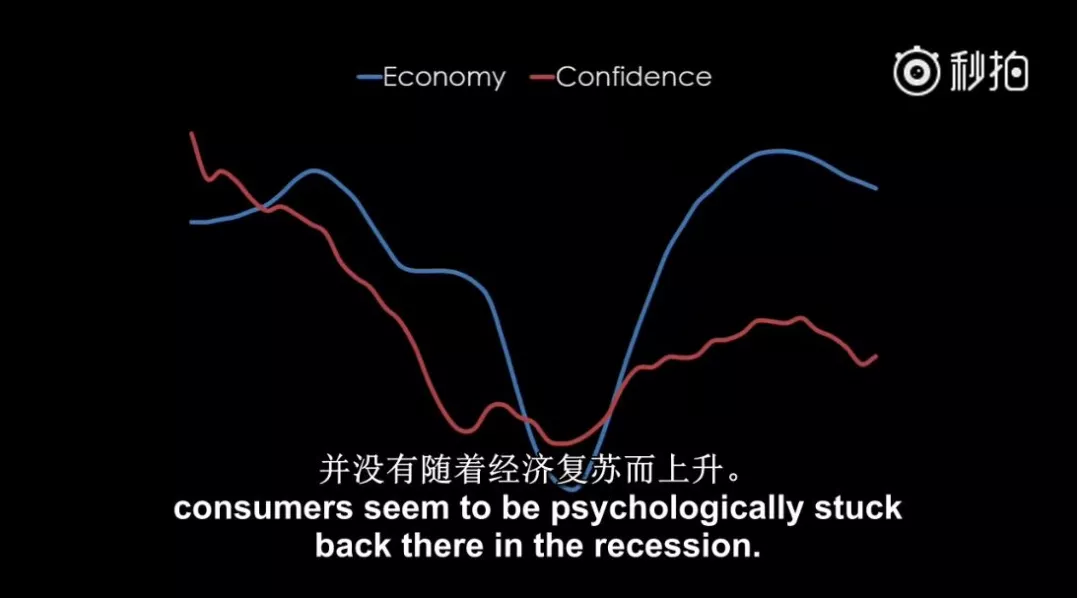

Allison也举了一个经济学上的类似案例:2010年后期,美国经济其实已经开始复苏,而消费者信心随着2007年以来的经济一起下滑,却回升乏力。消费者的信心一直被金融危机的压力困扰,并未随着经济复苏而上升。

(二)

感谢耐心的读者和我一起用TED的演讲复习了一遍人的预期理论,半杯水,在不同的人里,既可以是半空,也可以说半满,甚至在灭霸眼里可以是“超完美”。最关键的是,人们更容易陷入悲观的“半空”状态。

比如消费升级这个概念,已经被众多的经济学家、分析师翻来覆去的讲烂了。但是从数据上来看,这一轮消费升级和消费扩张,确实在扎扎实实地进行着。

2010-17年中国第三产业GDP占比从44%提高到51.6%,消费占比从48.5%提升至53.6%。

即使如此,中国的医疗保健、信息技术、文体娱乐行业增加值依然仅相当于美国的20%、38%、40%,而制造业为150%。

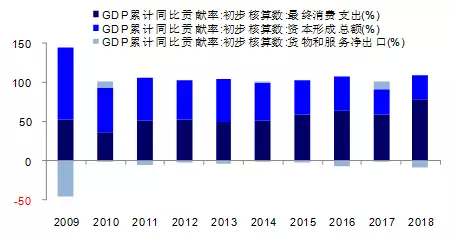

经历2010年来的结构调整,消费对GDP贡献已经超过60%。社会消费品零售总额2015年开始领先GDP走平,消费在升级。

但是为什么会有那么多的人喊着“还没来得及消费升级,就已经开始消费降级”呢?笔者看了众多的文章,发现主要用这几个案例来证明年轻人在经历消费降级:抖音和拼多多火爆、涪陵榨菜呷哺呷哺股价新高、闲鱼等二手交易量放大、房租持续上涨、外卖订单增速大幅放缓、共享单车爆发而专车遇冷等等。

除了房租上涨这个是无解的情况以外,其他的举例,我一个一个给大家剖析过来就很清楚了:

一、抖音的火爆关键在于其15秒的短视频模式、极低的创作门槛,能快速地满足人们消磨时间、展现自己的需求,这是一个新品类的开创型APP。——背后的逻辑是,随着经济的发展和科技的进步,越来越多的人具有看视频和短创作的时间和精力,手上的手机性能和带宽,也能支撑这些需求。这可是最经典的消费升级案例,别忘了10年以前,第一台IPHONE才问世不久,那时的流量费大概是30元/70MB。

二、拼多多这个案例,则更为典型。拼多多联合创始人达达曾经说过:“我们的愿景,就是服务中国最广大人群的消费升级。” 京东目前的活跃用户数为3亿,主要分布在一二线城市,但是仍有四线以及以下城市数亿普通群众是目前的主流电商平台无法完全覆盖的。拼多多其实做的就是一个“渠道下沉”的差异化竞争,把电商渠道铺设到三四五线城市。——所以在一线城市的用户眼里,低价的拼多多是消费降级,但是你们平时也基本不用它啊;而在三四五线城市的目标用户眼里,拼多多这就是最正统的消费升级,他们的收入随着经济发展而上升,但过去被各种“雲碧”、“三青风”、“康帅傅”等品种困扰,终于第一次通过电商平台接触了价格相当但是质量更好的商品。

三、呷哺呷哺和涪陵榨菜的例子也是如此。它们的营业收入和股价的持续上升,并不是因为人们的消费能力回落而被迫寻找低价替代品,而是许多过去无力消费他们的普通人群,随着收入的上升具备了消费的能力。涪陵榨菜的单价是其他杂牌榨菜价格数倍,用它来做消费降级的案例,是不是很不恰当。类似的情况还有酱油,中炬高新和海天味业目前已经开始以中高端品种为主打了。

四、闲鱼等闲置交易也是理性消费升级的表现。以二手车为例,90后消费者交易比例上升明显,逐渐成为二手车交易市场主要消费群体。但是如果以美国类比,美国有发达的二手车市场,但是美国的消费升级过程是持续推进的,并不代表美国正在经历消费降级。

五、某些文章里提到OPPO\VIVO通过“消费降级”到五六线城市开店打败小米,这种则是非常严重的概念偷换了。研究过OV产业链的人都知道,OV的价格和小米荣耀等比起来绝对不算便宜。而为什么销量如此火爆,最主要的原因,不是“消费降级”,而是“渠道下沉”。这也侧面反应了,目前我们非核心城市的居民在切实地经历消费升级的过程,需要的是更为优质的渠道和产品,甚至愿意为此支付溢价。

——所以现在一回头看,一杯水,你可以看成半空,也也可以看成半满;同理,目前的一些现象,你可以看成消费降级,也可以看成消费升级。

(三)

细心的读者可能会问到,既然消费升级在持续,那么为什么老板电器、格力电器、贵州茅台、索菲亚等品种今年表现平平呢?它们都是最经典的消费升级高端品牌啊。

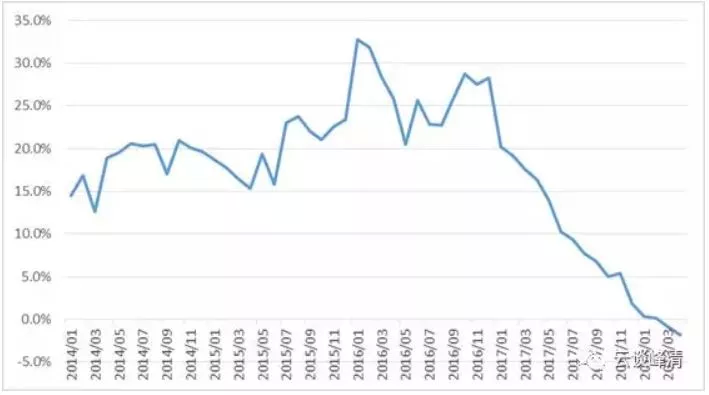

这里的问题核心,已经与消费升级、消费降级无关了,而是源自于今年的“金融去杠杆”。

截至4月末,中国全社会总债务余额269.1万亿,同比增长6.5%,低于前值6.9%;其中,4月末,金融机构(同业)债务余额65.4万亿,同比下降1.8%,前值同比下降0.8%。——这是非常罕见的,因为去杠杆一般是指负债同比增速的下降,很少出现同比负增长的情况。

而家电、厨具、家具、白酒等消费行业,往往都是投资尤其是地产投资的后周期行业。也就是说,我们对于这些消费行业利润非常稳定的预期,都是基于房地产和相关投资周期长期向上的大背景。

而这里面,又参杂了行业集中度提升、消费升级、寡头格局奠定等多种因素,比如格力电器和老板电器,在每一轮的地产上行周期,都能看到它们业绩的爆发,而在少数的几次地产下行周期,又能看到它们行业整合的效果以及各种成本的优化。——这里给了我们一种错觉,是这些地产后周期的行业,是永远不会受到投资和地产掉头向下的影响的。——但是如果看看全球市场,很少有这样的情况。

但是这一次“金融去杠杆”的力度,确实超越了大家的预期,包括前段时间传言地产企业的融资成本飙升,碧桂园甚至有债务出现违约的情况(碧桂园昨日澄清:集团所开立的商业承兑汇票均按时足额承兑,对于近期有关集团商票逾期未兑付的不实谣言,集团将保留法律追究权利)。

所以,我们可以看到,今年以来的消费股,上涨的主要是医药、餐饮旅游、食品这三个行业,这些行业有一个非常明显的特征:离地产和基建投资这一端,离资金杠杆端,比较远。

而家电、白酒、轻工、建材、建筑、机械这些离地产和投资端(或者说杠杆端)比较近的行业,则表现平平。而房地产自身以及强周期的钢铁煤炭有色,或者说天然带有高杠杆性的行业(因此更容易出现全行业亏损),则跌幅更为明显。

另外,银行和券商的表现不佳,也同样变得可以理解了,估值便宜只是一个底部因素,在去杠杆的背景下,它们缺乏向上的驱动因素。

当火山爆发的时候,你肯定要离火山远一点。同理,当去杠杆在毫不留情进行的时候,你也自然要离杠杆端远一点。

无论是中药还是创新药,无论是榨菜还是酱油,无论是旅游还是餐饮,他们的一个共同特征就是,无论经济增长与否,他们是真正最扎实的消费品种。人们可以不换新空调、可以不买定制家具、可以不买高端厨具,甚至高端白酒也不喝了,但是大家还是要每天吃饭吃药的。

——所以你应该已经看明白目前市场的脉络了,就“离杠杆远一点”,包括为什么市场如此羸弱,也能以管窥豹,略知一二。

讲清楚这里,我就可以继续回答前面的问题了:

六、外卖订单增速大幅放缓,并不是大家想象的消费降级,而是在金融去杠杆、PE基金盈利和退出不明朗的背景下,资本投入和补贴的力度在大幅放缓。一旦补贴滑坡,那么由补贴撑起的消费升级假象,而自然破灭;

七、共享单车爆发而专车遇冷,同样不是消费降级的锅。也是由于去杠杆的背景下,补贴滑坡导致了真实消费能力的滑坡。这里我们看到首汽约车这样的高端品牌持续高歌猛进,和滴滴的灰头土脸形成明显对比,说明不需要补贴也能承受的真实消费群体并未受影响。

所以,这里许多“金融去杠杆”导致的行业出清,以及过去“过度补贴”所造成的各种扭曲迹象,在逐步地体现出来效果,但是许多人对此进行了错误的解读,混淆了“去杠杆”、“渠道下沉”和“消费降级”这几个概念。正如我之前提到的:

经济增速的趋势线是大致固定的。在经济的内生增速这根趋势线上,因为人们的人性扩张和收缩,形成了大波浪形的经济周期曲线,而又因为政府的熨平操作,这些大的周期里面又出现无数小级别波浪形的政策干扰周期,这就是在强政府的背景下,国内经济周期的本质。

行业的周期也是如此,投资、政策、人性、博弈都会扭转它的表现。不要被各种扰动因素,混淆了自己的视线,把握住行业的发展规律依然是关键。

(四)

这是最后一个彩蛋。

那么,为什么许多人宁愿相信“消费降级”,也不愿意去相信这里其实在“去杠杆”呢?

原因正如前文Allison这个社会心理学家所言:因为人们总是本能地更相信坏的那一面。

消费降级,一旦发生,将是是一个长期影响经济发展和经济结构的关键因素,许多人也借此用日本的“失去的N年”来做对比,设想可能的结果。

但是金融去杠杆,只是一个技术手段,是可以有很多方法扭转和弥补的,而且目前看来,对于P2P、传销、消费贷等互联网金融泡沫的挤出效果还是比较明显的。

——所以大家更愿意相信“消费降级”也是可以理解的,毕竟大部分人都无法克服人性,这个话题也更吸引眼球。

但是我们不一样,因为我们的目标,还是“一起慢慢看清这个世界”。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP