银行业ROE详解:行业底部可见,荐大小两头的“哑铃组合”

本文选自“王剑的角度”微信公众号,作者“国信证券银行团队”,原标题《ROE筑底的核心驱动:银行业一季报综述(2)》。本文ROE、ROA等数据均指A股,由于多家银行属AH股,智通财经转载此文供港股投资者参考。

摘要

ROE详解:寻找核心驱动

我们在此前报告中,着重对行业净利润增长做了归因分析,本篇报告则聚焦ROE。

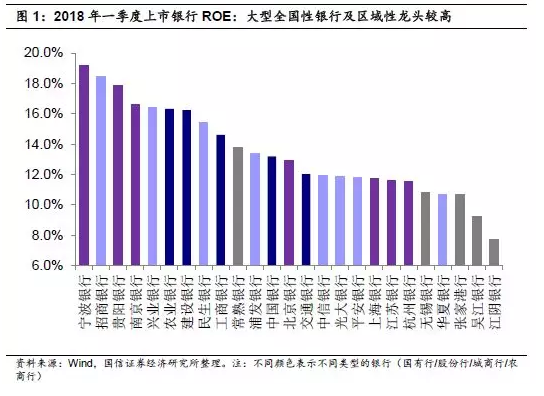

ROE横比:各类型银行中的龙头盈利能力更强

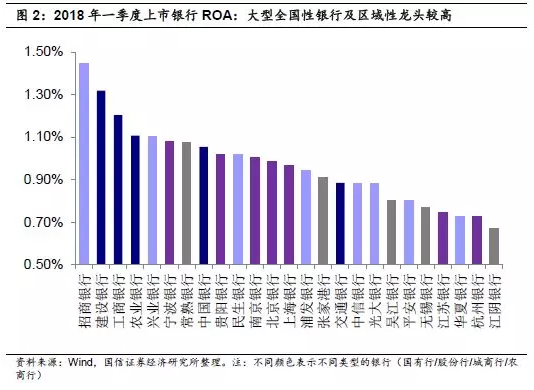

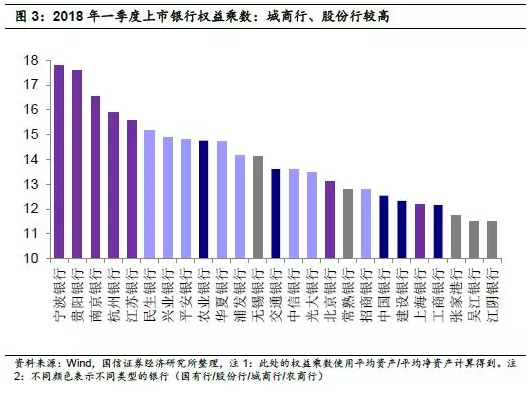

从2018年一季报数据来看,各银行ROE分化明显,国有行/股份行/区域性银行中的龙头盈利能力更强。从ROA来看,龙头银行的ROA相对较高;从权益乘数来看,股份行、城商行杠杆更高,但在当前利率维持高位以及严监管背景下,它们的杠杆可能会进一步回落,对ROE有不利影响。

我们还将ROA做了进一步分解,以展现不同银行经营策略和竞争优势的不同,并重点分析了排名靠前几家银行的ROA拆解结果,包括招商银行、宁波银行、四大行等。

ROE纵比:较去年同期下降,主要受三个指标拖累

从2018年一季度ROE同比变化情况来看,大约有1/3银行ROE同比回升,但仍有2/3的银行同比下滑。银行ROE下滑主要受到三个因素影响:一是利息净收入/平均资产下滑明显,主要是负债成本同比上升所致;二是手续费净收入/平均资产下降;三是杠杆下降。此外,很多银行资产减值损失/平均资产对盈利能力产生正贡献,反映出资产质量压力减轻。

从ROE排名的同比变化上看,国有行、农商行进步较多,城商行分化,股份行压力相对较大。

展望:行业ROE底部可见

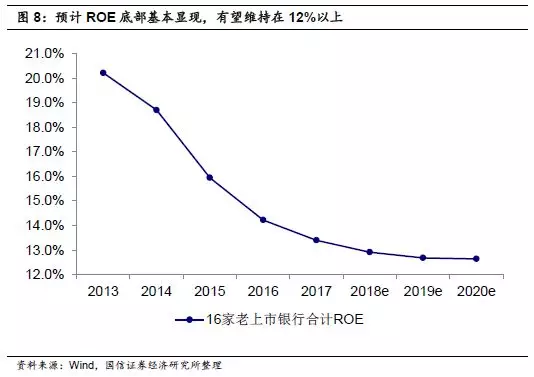

我们预计2018年行业整体ROA回升,但杠杆水平将下降,因此ROE整体还是小幅下降的。不过我们预计未来几年行业整体ROE底部基本显现,有望维持在12%以上。

投资建议:推荐大小两头的“哑铃组合”

我们认为客户基础好、业务偏向传统存贷款的大型银行优势进一步强化,部分区域性龙头银行亦有着良好的客户基础,优势明显。推荐大行与区域性龙头银行。

风险提示

若2018年下半年经济形势不达预期,则可能从多方面影响银行业经营;

如果金融监管措施的节奏和力度把握不当,也可能诱发次生风险。

正文

一、ROE详解:寻找核心驱动

我们在《监管当头,推荐哑铃组合——银行业2017年年报及2018年一季报综述》(2018.5.2)中,着重对行业净利润增长做了归因分析,并基于净息差同比回升、资产质量改善、手续费净收入负面影响缓和等判断,预计2018年净利润增速仍将继续回升,ROE底部可见。本篇报告则聚焦ROE,我们利用经典的杜邦分析,详解2018年一季度银行业ROE变化的核心驱动因素,并观测不同银行之间竞争优势的差异和变动。为保持数据一致性,后文计算ROA、ROE的分母为期初期末平均值(其中净资产包含优先股,ROA、ROE均为年化数据),这会与公司报告中的披露值略有误差,但不影响分析结果。

我们通过上述分析后,主要的发现包括:

(1)从2018年一季报数据来看,各银行ROE分化明显,国有行/股份行/区域性银行的龙头盈利能力更强。从ROA来看,龙头银行的ROA相对较高;从权益乘数来看,股份行、城商行杠杆更高,但在当前利率维持高位以及严监管背景下,它们的杠杆可能会进一步回落,对ROE有不利影响;

(2)我们还将ROA做了进一步分解,以展现不同银行的经营策略和竞争优势的不同,并重点分析了排名靠前的几家银行的ROA拆解结果;

(3)从2018年一季度ROE同比变化情况来看,大约有1/3银行ROE同比回升,但仍有2/3的银行同比下滑。银行ROE下滑主要受到三个因素影响:一是利息净收入/平均资产下滑明显,主要是负债成本同比上升所致;二是手续费净收入/平均资产下降;三是杠杆下降。此外,很多银行资产减值损失/平均资产对盈利能力产生正贡献;

(4)从ROE排名的同比变化上看,国有行、农商行进步较多,城商行分化,股份行压力相对较大。

接下来请看详细分析。

1. ROE横比:各类型银行中的龙头盈利能力更强

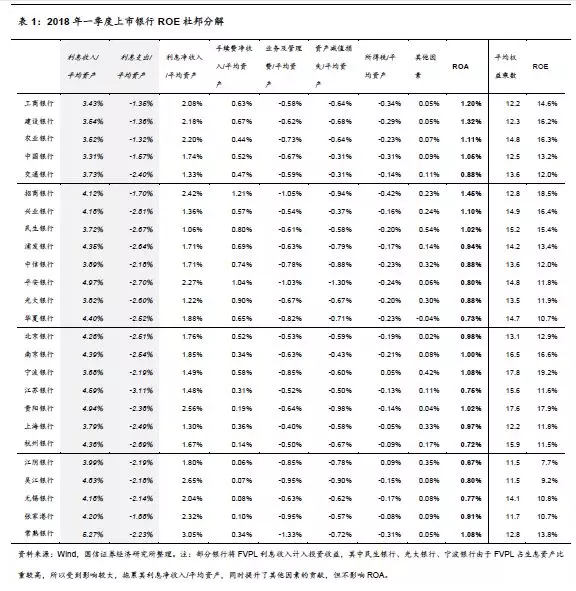

从2018年一季报数据来看,各银行ROE分化明显,龙头银行盈利能力更强。从一季度ROE来看,各类型银行中的龙头,如国有行中的农行、建行,股份行中的招行、兴业等ROE相对更高;部分城商行虽然在全部城商行中算不上龙头,但由于经营地域限制,可以视为本地区的区域性龙头,也具有较高的ROE,如宁波、贵阳、南京等。

为进一步分析ROE分化的根源,我们将ROE进行杜邦分解。首先,将ROE分解为ROA和权益乘数:

(1)从ROA来看,龙头银行的ROA相对较高。各类型银行中的龙头ROA普遍较高,如股份行中的招行ROA达到1.45%,国有行中的建行达到1.32%,工行达到1.20%。这三家银行的ROA分居前三,遥遥领先其他银行;部分城商行、农商行可视为区域性龙头,也有较高的ROA,如宁波等。

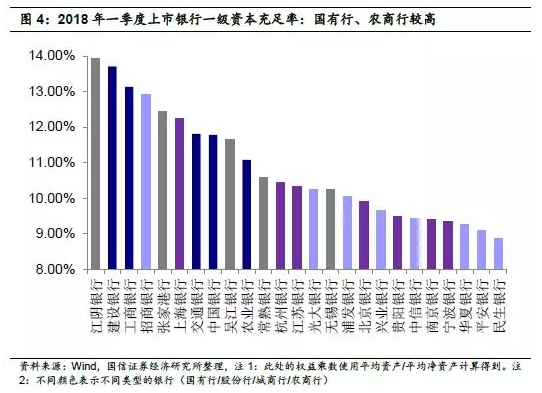

(2)权益乘数对ROE分化影响也很大,股份行、城商行杠杆更高。城商行、股份行的权益乘数普遍较高,大多在14倍以上,宁波银行、贵阳银行等个股接近18倍,对ROE贡献显著。大部分个股的权益乘数在12-15倍之间。其中农商行、国有行的杠杆一般都比较低,相应地,它们的资本充足率一般也更高。

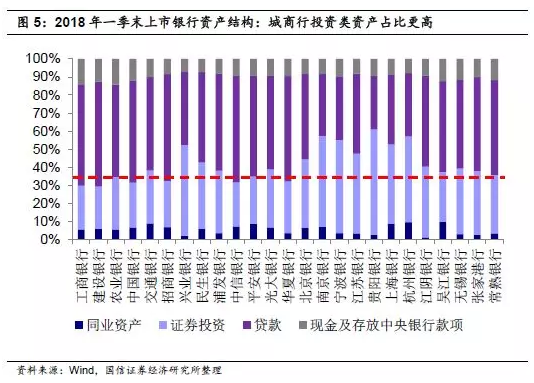

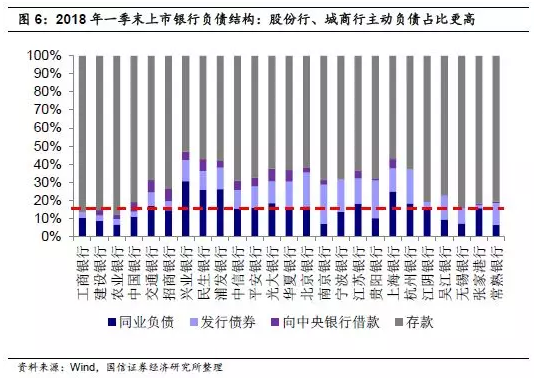

股份行、城商行加杠杆较为激进,这是它们维持较高ROE的主要方式。在当前利率维持高位以及严监管背景下,它们的杠杆可能会进一步回落,对ROE有不利影响。从资产负债结构上看,这类银行往往通过同业及投资业务加杠杆,资产端投资类资产(包括债券投资、非标投资)占比更高,负债端则通过大量的同业负债、发行债券(相当大一部分是同业存单)来匹配。2017年以来股份行、城商行资产增速下降较快,权益乘数也有所回落。在利率维持高位以及监管去杠杆约束下,未来它们的杠杆仍有压缩空间。

此外,农商行由于还不能大规模跨区域经营,而且金融市场业务实力相对较弱,杠杆相对有限,在各类银行中居最低水平,也成为了拉低它们ROE的重要因素。

综上分析,从ROE、ROA、权益乘数来看:

(1)国有行、股份行中的龙头主要依靠高ROA提升ROE,如招行、建行、工行、农行等。它们的ROE较高,资本也很充足;

(2)部分股份行和城商行龙头同时依靠高ROA和高杠杆提升ROE,如兴业、宁波等;

(3)大部分股份行、城商行的ROA表现一般,主要靠加杠杆拉高ROE,其负债端对主动融资依赖度高,面临较大的流动性风险,还面临一定的资本压力,部分银行通过缩表来降杠杆;

(4)农商行则是ROA、权益乘数均不突出,但它们的资本很充足。

最后,我们列出各家银行ROE的详细杜邦分析,供读者参考。

2. ROA分化归因:经营策略与竞争优势各不相同

我们接下来将ROA进一步分解,以展现不同银行经营策略和竞争优势的不同。为了便于阅读,我们将上述杜邦分析表格转化为排名(指标表现越好,排名越靠前、排名数字越小),并按照ROA从高到低重新排序。我们在这里重点关注一下ROA较高的几家银行。

(1)招行一季度的ROA排名最高,其中净息差、手续费净收入表现强劲,对ROA提升功不可没。净息差表现好是因为负债成本有优势,这反映出其客户基础较强;手续费收入表现好说明这几年的轻型化转型成效显著;

(2)建行、工行、农行、中行的ROA分别排在第2、3、4、8位。这四家大行的负债成本优势十分明显,但由于贷款主要投向大型企业,而且债券投资风格也比较稳健,因此收益率偏低(中行相当大一部分投向境外,收益率更低),导致净息差表现一般。其他指标包括手续费净收入、管理成本等都不算特别突出,但也没有特别明显的劣势,可以说是依靠综合实力制胜。

(3)兴业银行ROA排名靠前,主要依靠较低的管理成本和较少的资产减值损失,这与其“商行+投行”的经营策略不无关系,一些同业投资业务做得比较大的银行经常会有类似特征;

(4)宁波银行ROA排名也比较靠前,依靠的主要是较高的交易性资产投资收益和所得税抵扣(宁波银行一季度所得税费用为负值);

(5)此外,部分农商行利息净收入/平均资产较高(即净息差较高),与其贷款客户定位下沉有关,但由于费用、资产减值损失也较高,因此最后的ROA并不突出。这是银行将客户定位于零售、小微企业等客群时的常见特征,具有此特征的还包括平安银行等。这其中常熟银行比较例外,它深耕小微企业业务,凭借较强的贷款议价能力获得了较高的净息差,从而得到较高的ROA。

3. ROE纵比:较去年同期下降,主要受三个指标拖累

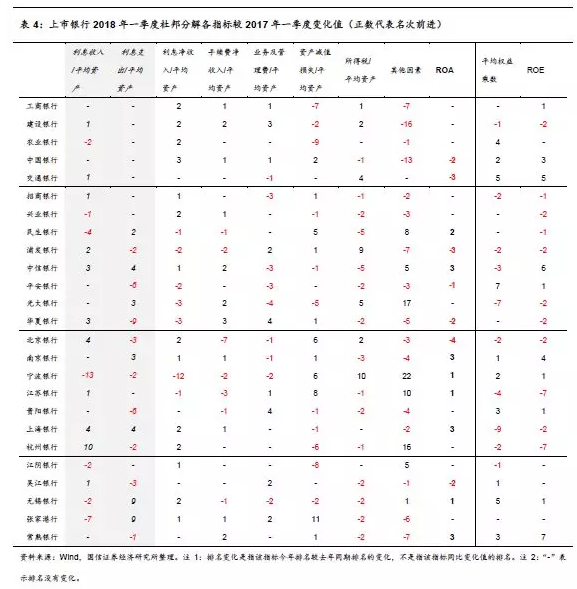

为剔除季节性因素,我们将2018年一季度ROE与上年同期比较。我们仍然用杜邦分解,只是在这里改为观察各指标的同比变化值,以及名次的变化值。

我们首先来看杜邦分解后各指标的同比变化值(变化值=2018年一季度指标值-去年同期该指标值)。

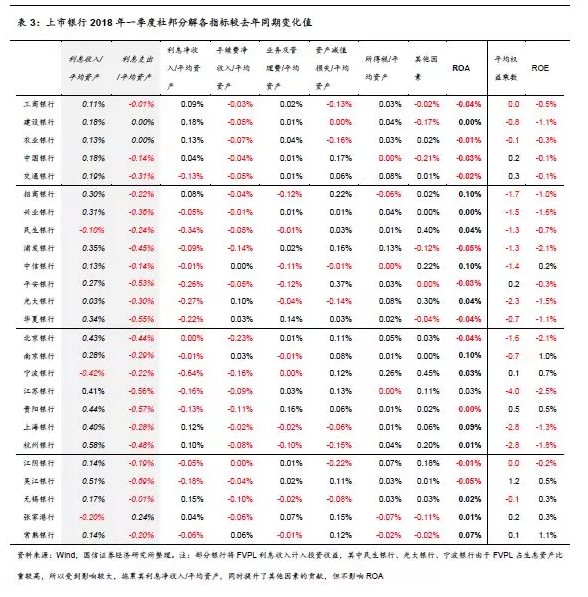

2018年一季度大约有1/3的银行ROE回升,但仍有2/3的银行ROE同比下滑。其农商行改善最显著。从各因素的变化来看,银行ROE下滑主要受到三个因素影响:

(1)一是利息净收入/平均资产下滑明显,主要是负债成本同比上升所致。中小银行负债成本压力尤其明显。这一现象产生的原因主要是2017年以来利率上升较多;

(2)二是手续费净收入/平均资产下降,主要原因是理财监管加强以及资本市场不景气,导致理财业务及财富管理业务收入同比下滑。此外,国家不断要求银行“减费让利”,也对手续费收入增长产生制约;

(3)三是杠杆下降。杠杆下降主要是因为负债成本增加及监管压力下,资产扩张大为放缓。银行在资产端主要压降非标资产,负债端则压降主动负债,这有助于降低风险,长期来看是件好事。从不含杠杆的ROA来看,一季度ROA同比回升的银行超过一半。

此外,很多银行资产减值损失/平均资产对盈利能力产生正贡献。银行通过少提拨备来反哺利润,其大背景是资产质量整体有所改善。

最后,我们看一下各银行杜邦分解指标的名次变化(正数代表名次前进)。从ROE排名的同比变化上看,国有行、农商行进步较多,城商行分化,股份行压力相对较大。

二、展望:行业ROE底部可见

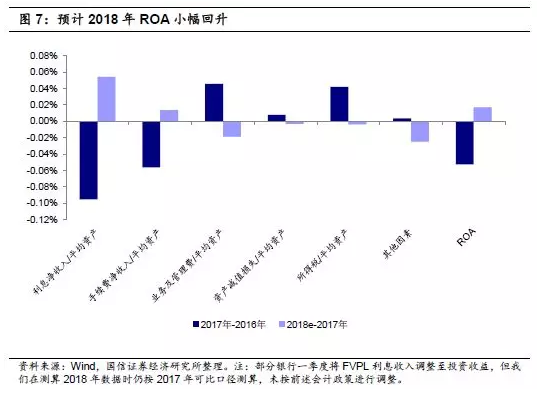

我们预计2018年行业整体ROA回升,但杠杆水平将下降,因此ROE整体还是小幅下降的。不过我们预计未来几年行业整体ROE底部基本显现,有望维持在12%以上。对2018年ROA回升的预期主要基于如下判断:

(1)一是净息差同比回升,利息净收入/平均资产同比上升,推升ROA。从历史数据来看,由于存贷款业务仍然是主体,净息差变动方向跟存贷款利差基本一致,在基准利率维持不变的假设下,测算2018年存贷款利差较2017年继续走阔。此外,受到严监管影响,银行信贷业务议价能力增强,2018年存贷款利差改善幅度或超过测算值。净息差回升将推升ROA;

(2)手续费净收入对ROA的负面影响大幅减缓,甚至出现小幅正贡献。虽然我们预计2018年理财业务仍存在较大的调整压力,但由于基数已经较低,其对净利润增长的负面影响难以超越2017年。同时,其他中间业务收入项目进一步下滑的空间已不大,“减费让利”余地变小,而信用卡业务仍在高速增长。因此,我们预计手续费净收入下滑对ROA的负面影响将缓和,尤其考虑到银行资产规模放缓,手续费净收入/平均资产甚至可能给ROA带来正贡献。

三、投资建议:推荐大小两头的“哑铃组合”

我们认为银行板块整体估值仍将继续修复,但内部分化。在利率处于高位、监管严厉约束的情况下,非标投资较多、同时负债端对主动负债依存度较高的中小行仍有压力,以股份行情况最为突出。而客户基础好、业务偏向传统存贷款的大型银行优势则进一步强化。此外,部分区域性龙头银行亦有着良好的客户基础,优势明显。

推荐受监管影响相对小、客户基础好的大行与区域性龙头银行,“哑铃组合”。

四、风险提示

银行业经营与宏观经济形势高度相关,若经济出现意外下行,则会影响银行业各项经营指标。

金融监管继续从严,同时节奏把握更为灵活,但如期引发次生风险,也将影响银行业平稳经营。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP