中金:五矿资源(01208)开始修复行情

本文选自“中金公司研究报告”,作者董宇博,原标题《五矿资源(01208):业绩逐步兑现,开启估值修复》。

中金公司发表研究报告首次覆盖五矿资源公司(01208)并给予推荐评级,目标价7.2 港币,对应估值倍数5.8x 2019e EV/EBITDA,较当前股价仍有23%上涨空间。

中金公司认为,MMG 是最大的中资铜矿标的,拥有Las Bambas 以及Dugald River 等优质海外矿山,盈利对铜价弹性高,将显著受益金属价格上涨,估值存在向上修正空间。

最大中资铜矿公司

股东背景雄厚,为公司发展提供支持

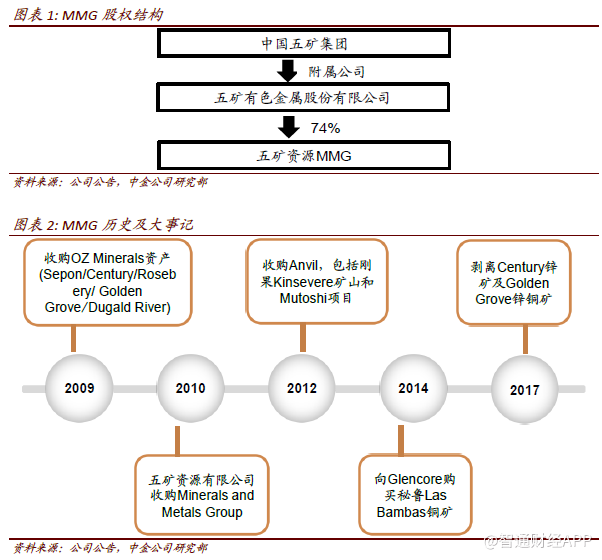

背靠五矿集团,资本实力雄厚。MinMetal Resourses Limited(以下简称:MMG 或五矿资源)由五矿有色金属股份有限公司持有约74%的股权,后者为中国五矿集团的附属公司。2009 年,五矿资源在中国五矿通过附属公司五矿有色金属股份有限公司收购OZ Minerals Limited 大部分资产后成立,并于2010 年12 月在香港联交所上市。

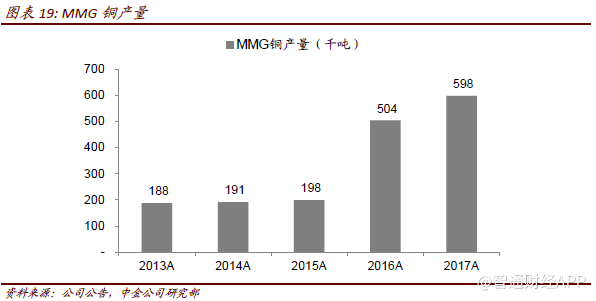

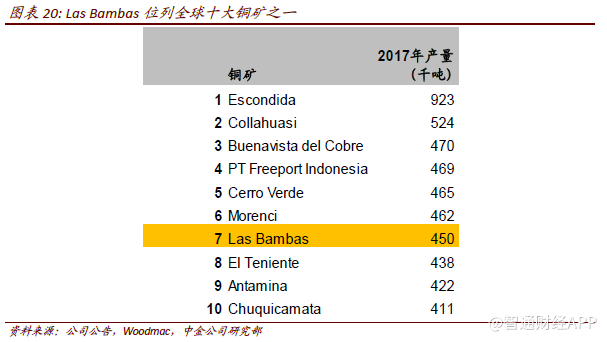

陆续收购海外优质资产。2012 年,MMG 收购Anvil,带来铜产量7-8 万吨/年的Kinsevere矿山,此后MMG 于2014 年向Glencore 收购世界十大矿山之一的Las Bambas(铜产量45万吨/年)。2017 年上半年,公司完成了Century 锌矿和Golden Grove 锌铜矿的出售。

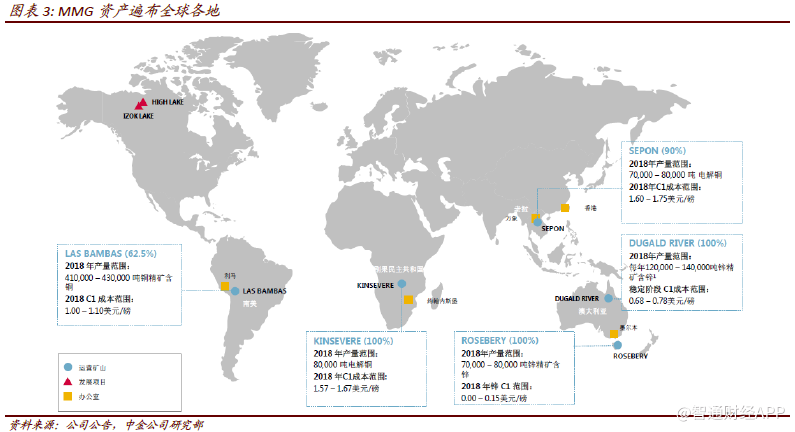

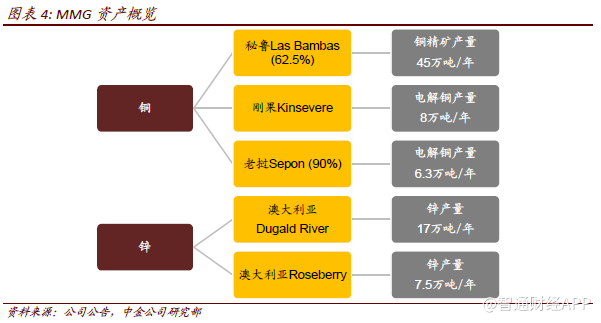

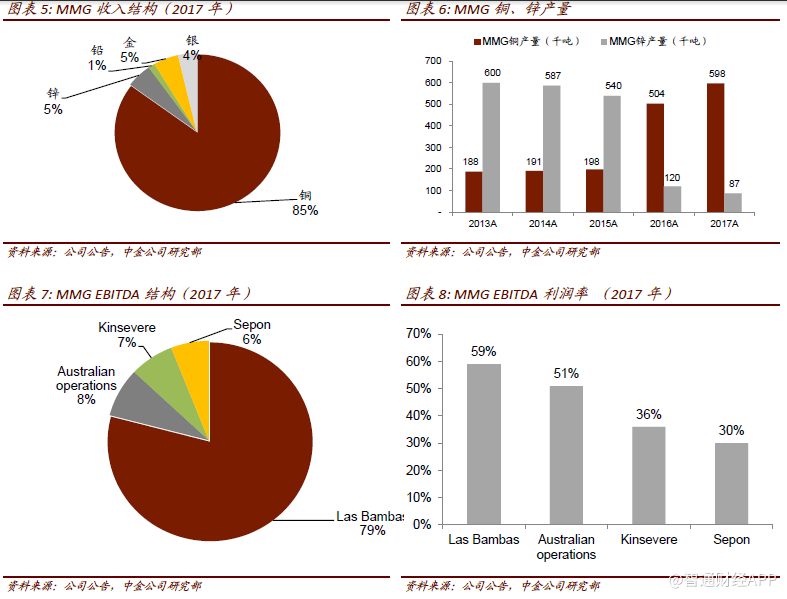

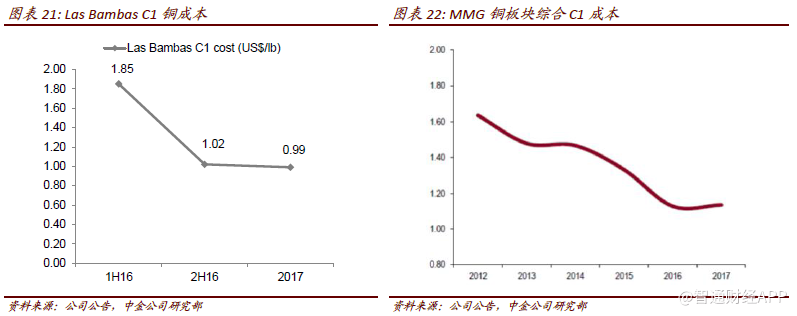

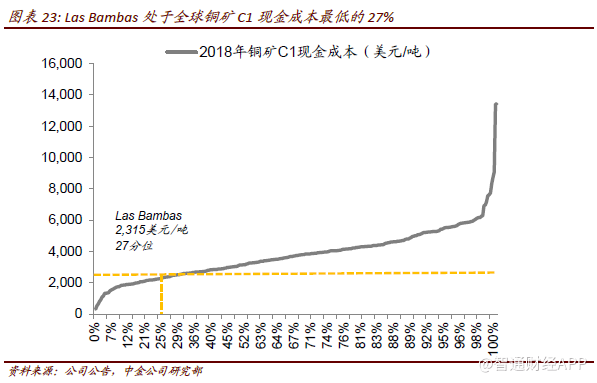

业务结构:铜为主,增长来自于锌

铜:主要盈利来源。2017 年,铜在MMG 收入结构占比达到86%,主要来自位于秘鲁的Las Bambas 矿山(年产铜精矿45 万吨)。2017 年,Las Bambas 在公司EBITDA 中占比接近八成,是公司主要的盈利来源及业绩驱动因素,而矿山具备成本优势,2017 年C1 成本仅为0.99 美元/磅,处于全球成本曲线的前20%,使得矿山EBITDA 利润率达到59%,显著高于公司的其他矿山。公司其他铜资产包括位于刚果的Kinsevere(年产8 万吨电解铜)和位于老挝的Sepon(年产6.3 万吨电解铜)。

锌:主要增长来源。2017 年,锌在MMG 收入结构占比为5%。主要资产是位于澳大利亚的Dugald River(年产量17 万吨)和Roseberry(年产量约7.5 万吨)。Dugald River 刚刚于2017 年底投产,预计2018 年上半年实现商业化生产,全年产量12-14 万吨,2019 年将达产至17 万吨/年。

其他业务:金、银、铅。公司铜、锌以外业务在公司收入结构中的占比约10%,其中黄金和白银的销量主要来自Roseberry 和Las Bambas,铅来自Roseberry。

铜锌资源储量丰富

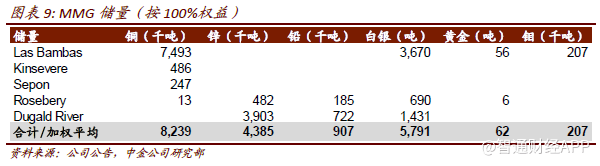

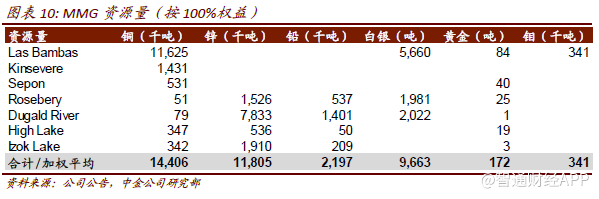

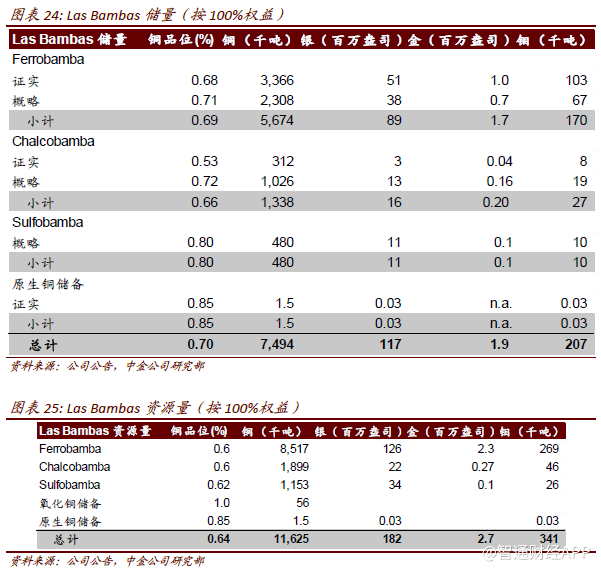

截至2017 年6 月底,MMG 拥有铜储量824 万吨,锌储量439 万吨,铅储量91 万吨,白银5760 吨,黄金16 吨,此外钼也有21 万吨。资源量来看,铜1441 万吨,锌1181 万吨,铅220 万吨,白银9663 吨,黄金173 吨,钼34 万吨。MMG 的铜储量主要来自Las Bambas矿山的749 万吨,占公司全部铜储量的~85%,锌储量主要来自Dugald River 的390 万吨,占公司全部锌储量的89%。

持续不断的收购壮大公司资产规模

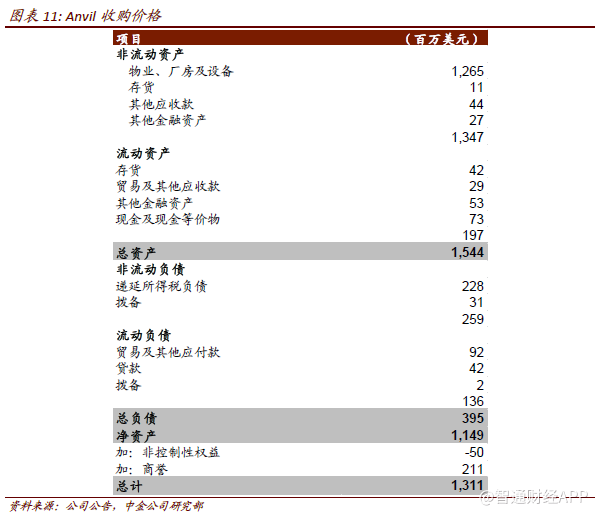

2012 年收购刚果Kinsevere 铜矿。公司于2012 年2 月收购Anvil (于加拿大注册成立,多伦多证券交易所上市公司),主要资产为位于刚果Katanga 省的Kinsevere 露天铜矿(年产7-8 万吨铜)以及Mutoshi 项目。收购使得公司2012 年6 月的铜金属可采储量较2011 年6 月增加74%,交易总代价13.1 亿美元,产生商誉2.1 亿美元,为全现金收购,由现金储备1015.5 百万美元和爱邦企业的300 百万美元贷款构成。

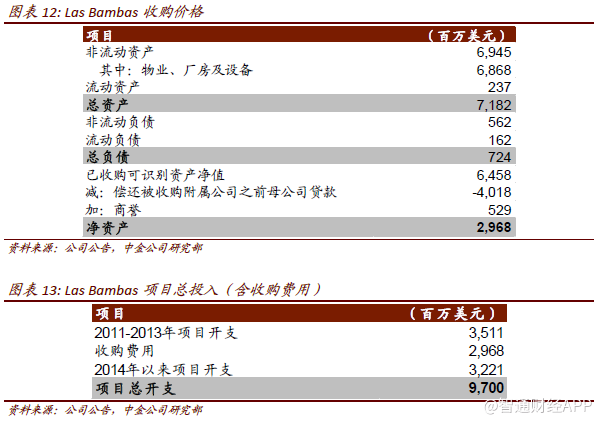

2014 年收购秘鲁Las Bambas 铜矿。公司于2014 年7 月完成秘鲁Las Bambas 铜矿项目的收购,收购以MMG South America Management Co Ltd (合营公司,其中MMG 持有62.5%股权)进行。交易完成前,收购方垫付资金偿还项目公司欠Glencore 附属公司的贷款结余40.2 亿美元,产生商誉约5.3 亿美元,因此交易总价格29.7 亿美元。根据股权比例,MMG 出资18.4 亿美元,其余各方对合资公司出资的11.1 亿美元计入MMG 少数股东权益。Lam Bambas 项目由2011 年开始开发,2011-2013 年项目开支约35 亿美元,2014 年以后项目开支约32 亿美元,项目完成后最终开支累计约为97 亿美元,其中包含29.7 亿美元的收购费用。

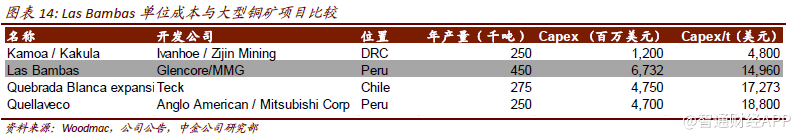

Las Bambas 项目开发成本较低。Las Bambas 的项目自身总开支(收购前Glencore 的开支+收购后MMG 的开支,不考虑收购费用)约67 亿美元,对应capex/t 为14,960 美元/吨,与Woodmac 统计的其余几个规划中的20 万吨/年以上的同级别新项目/扩张项目相比处于偏低水平。考虑到部分可比项目仍在规划中,实际单位开支可能更高,总体来看Las Bambas 项目的开发成本偏低。

剥离非核心资产,专注运营主力矿山

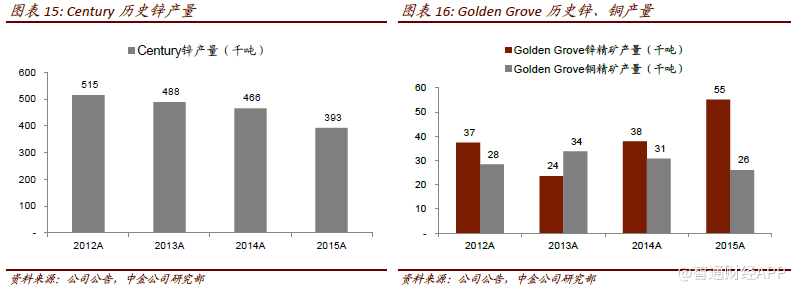

2016 年剥离Golden Grove 锌铜矿。Golden Grove 是一座位于澳大利亚的锌铜矿,2012-2015年平均锌精矿/铜精矿产量为3.9 万吨/3 万吨。2016 年底,公司以2.1 亿美元将Golden Grove 矿山出售给EMR Capital。

2017 年剥离Century 锌矿。Century 曾经是公司的主力锌矿山,由于寿命逐渐到期,产量由2012 年的52 万吨逐渐下降至2015 年的39 万吨,2016 年初结束采矿。2017 年2 月,公司将Century 矿山资产和位于澳洲昆士兰北部的相关设施出售给Century Bull(独立于MMG)。Century Bull 擅长矿山经济复垦,以基础设施和残余矿化(包括锌尾矿)继续创造经济价值。2016 年底,Century 复垦相关负债为3.17 亿美元,净资产为-1.5 亿美元。

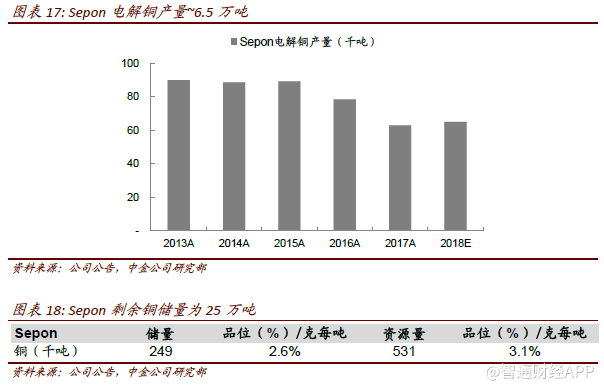

计划于2018 年处臵Sepon 项目。Sepon 位于老挝,是露天开采的铜金矿山,于2005 年投产,主要产品为电解铜,此外还生产金锭、银锭。截至2017 年6 月底,矿山铜储量和资源量分别为25 万吨和53 万吨,对应品位2.6%和3.1%。矿山寿命将于2020 年左右到期,电解铜产量也逐年下降,由2015 年的8.9 万吨下降至2017 年的6.3 万吨。公司计划于2018 年将这一资产出售。

坐拥优质核心资产:Las Bambas 及Dugald River

铜:Las Bambas 是全球最优质的铜矿之一

Las Bambas:全球十大铜矿之一。Las Bambas 位于秘鲁(MMG 持62.5%股权),为露天开采矿山,矿山寿命超过20 年。Las Bambas 主要产品为铜精矿(包括金银副产品),此外还有部分钼精矿,项目于1Q2016 完成建设并于2016 年7 月1 日开始生产,2016 年全年铜精矿产量33 万吨,2017 年全年产量达到45 万吨,位居全球第七。

Las Bambas 具备成本优势。Las Bambas 是一个低成本的矿山,2H16 及1H17 的铜C1 成本仅为1.02 美元/磅和1.01 美元/磅,带动MMG 铜综合成本显著下降(见图表8)。2017年Las Bambas 铜C1 成本为0.99 美元/磅,而公司对2018 年Las Bambas C1 成本的指引在1-1.1 美元/磅之间,以均值计算(1.05 美元/磅,)从Woodmac 2018 年成本曲线来看仍然处于最低27%的位臵,具备成本优势。

Las Bambas 资源储量丰富。Las Bambas 的铜储量和铜资源量分别为749 万吨和1163 万吨(按100%权益计算),品位分别为0.7%和0.64%,此外还有黄金、白银以及钼。公司预计矿山的寿命将超过20 年。

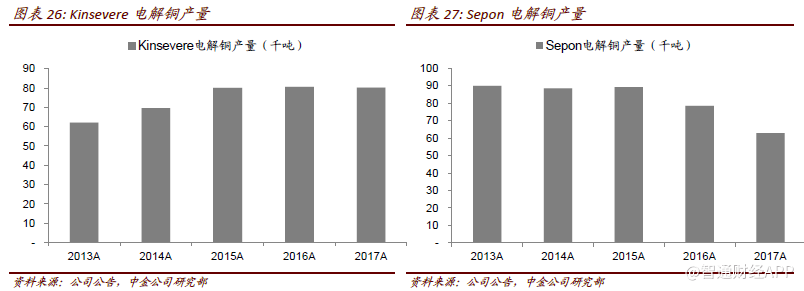

Kinsevere 产量稳定。Kinsevere 是MMG 于2012 年收购的位于刚果Katanga 省的露天开采矿山,截至2017 年6 月底矿山铜储量和资源量分别为49 万吨和143 万吨,对应品位3.7%和2.6%。收购后Kinsevere 在2013 年生产了6.2 万吨电解铜,2014 年增加至7.0 万吨,2015 年至2017 年产量一直稳定在~8 万吨。Kinsevere 矿山年限达2024 年,未来将是公司除Las Bambas 以外稳定的铜产量来源。

Sepon 寿命逐渐到期。Sepon 位于老挝,是露天开采的铜金矿山,于2005 年投产,主要产品为电解铜,此外还生产金锭、银锭。该项目寿命即将到期,公司计划于2018 年将其出售,所获现金将有助于改善公司资产负债结构。

锌:Dugald River 带动产量增长

原有项目寿命到期。2016 年,随着Century 锌矿寿命到期, 公司锌板块收入占比由2015年的32%下降至9%,预计2017 年占比约5%。 随着公司出售Golden Grove 矿山,当前锌产量来自位于澳大利亚的Rosebery 矿山,年产量约为7 万吨。展望未来,公司锌板块的增长点来自Dugald River 锌矿。

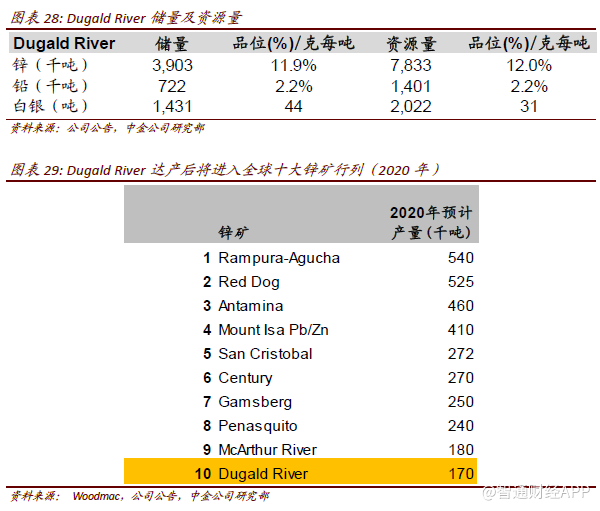

Dugald River 是主要增长来源。Dugald River 位于澳大利亚昆士兰,2017 年年报估计Dugald River 项目的最终总开发资金在5.5-5.7 亿美元,低于原先的指引(6-6.2 亿美元+利息)。该项目已于2017 年11 月产出首批锌精矿,公司预计2018 年将贡献产量12-14 万吨,2019年达产后达到17 万吨,成为全球最大的锌矿之一(按照Woodmac 统计的全球锌矿2020年产量计算)。

Dugald River:高品位大型锌矿。Dugald River 寿命约25 年,锌储量和资源量分别为390万吨和783 万吨,对应品位高达11.9%和12.0%,公司估计矿山年限约为25 年。矿山成本方面,公司预计矿山锌C1 成本稳定在在0.68-0.78 美元/磅。

Rosebery:具备成本优势。Rosebery 为多金属地下矿山,位于澳大利亚,锌储量和资源量分别为48 万吨和153 万吨,对应品位8.6%和8.2%。2013-2015 年,Roseberry 锌精矿产量分别为8.8 万吨/8.4 万吨/9.2 万吨。 Roseberry 矿山的生产方法为地下开采法及破碎、磨矿及浮选产出锌精矿、铅精矿、铜精矿和金锭,副产品销售为矿山带来成本优势, 2015年和2016 年锌C1 成本为0.3 美元/磅和0.12 美元/磅。

铜、锌价格继续向好

铜:供应继续紧张

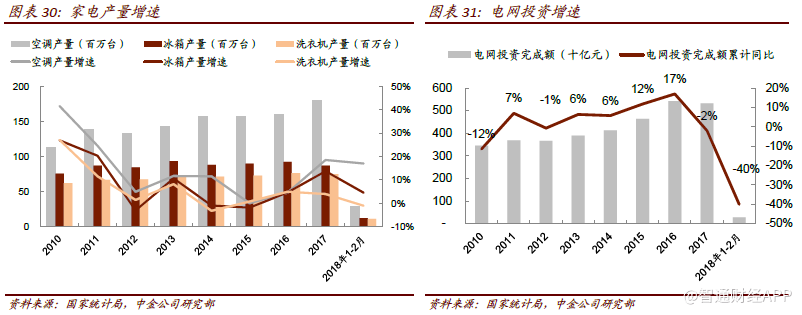

需求:受益电网投资加速。铜的需求和宏观经济及房地产高度相关,全球来看有31%用于建筑,23%用于电力,工业机械和运输也各占11%,国内来看约有32%用于建筑,25%用于电力,15%用于空调,大多数国内铜消费均与投资相关。家电方面,空调产量维持相对较快增速,2017 年产量同比增长19%。2018 年1-2 月,空调产量同比增加17%,优于冰箱、洗衣机(同比分别+5%、-1%)。2017 年国内电网投资累计5315 亿元,同比下降2%,而今年1-2 月份电网投资同比下降40%。我们认为在十三五电网投资规划要求下,2018年电网投资有望加速,带动铜需求。

铜矿投产高峰已过。2016 年前大宗商品市场持续低迷,全球矿业企业资本开支不断缩减,新增铜矿项目也逐渐减少。根据Woodmac 的统计,考虑矿山减产和关停的影响,净新增投产将从2017-18 年开始下降。虽然仍有大量的潜在项目,但预计如期投产概率较低。

我们预计2018 年全球铜产量将较2017 年增长1-2%,主要是由于低基数的影响。但从供需的绝对水平来看,供给依然偏紧,将对铜价形成支持。

供给扰动持续。劳资谈判、天气等供给扰动历史上一直对铜供应产生影响。智利的Escondida 是世界上最大的铜矿(年产量>100 万吨),去年其薪资谈判造成了超过一个月的罢工,之后将旧合同延期18 个月(至2018 年7 月底),据上海有色网的报道,必和必拓原定于今年6 月开始的和Escondida 矿工的谈判或提前( 来源:https://news.smm.cn/news/100786267)。根据安泰科的统计,2018 年可能有超过400 万吨产能的铜矿面临合同更新,我们估计这部分产量在全球占比可能超过20%,如有罢工等扰动因素发生,今年的铜矿供应或进一步低于预期。

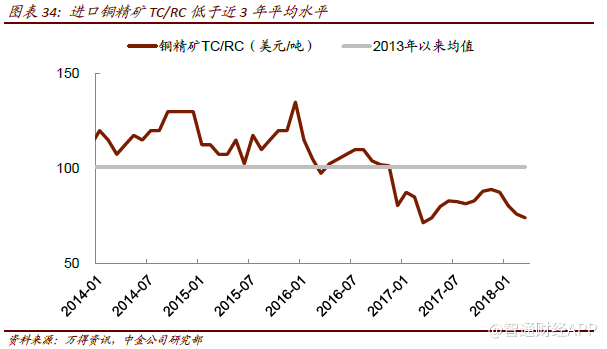

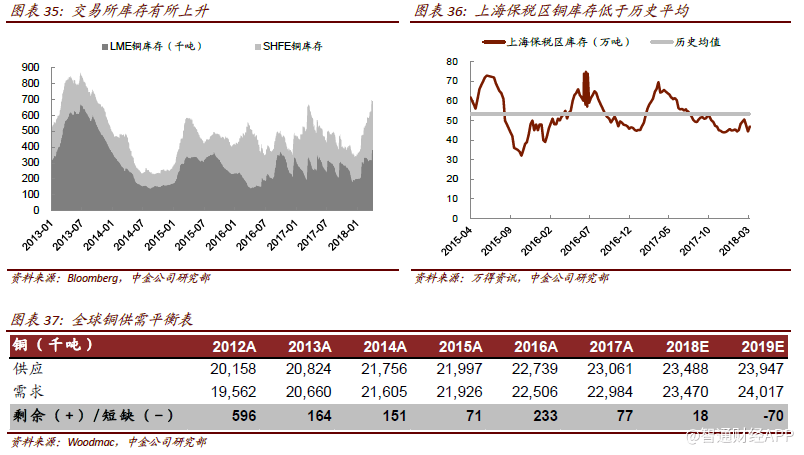

铜价走势向好。当前,上海保税区铜库存47 万吨,低于历史平均的53.4 万吨,但LME和SHFE 铜库存今年以来累计上升~26 万吨至62 万吨。不过,3 月进口矿TC/RC 下降至74 美元的5 年新低(过去5 年均值101 美元),反映铜精矿供应仍然紧张。我们预计,铜需求将显著受益宏观改善,供应端增量有限且劳资谈判等不确定因素较高,叠加美元弱势,铜价仍有上涨空间,预计2018/19 年LME 铜均价6,800/7,000 美元/吨,同比+10%/+3%。

锌:国内供给释放面临环保压力,价格仍有望维持高位

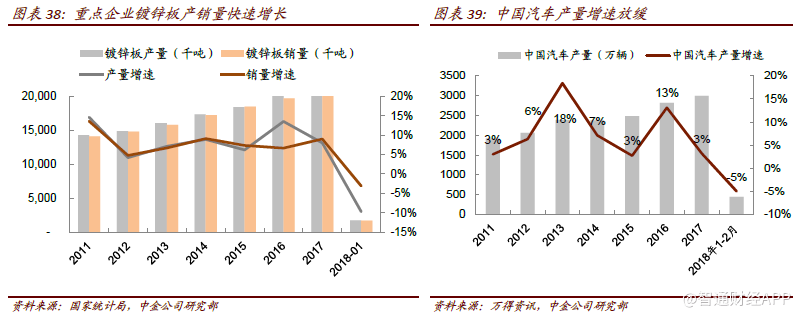

需求稳定增长。2017 年国内重点企业镀锌板产量/销量分别为2260 万吨/2155 万吨,同比增长8%/9%。2016 年受购臵税减半利好,汽车产量同比增长13%,2017 年仍有2.5ppt的优惠政策,全年汽车累计产量2994 万辆,同比增长3%。2018 年1-2 月,国内汽车产量442 万辆,同比下降5%。

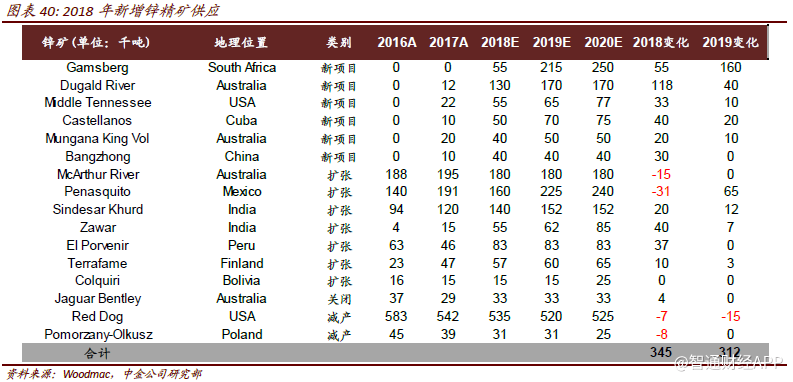

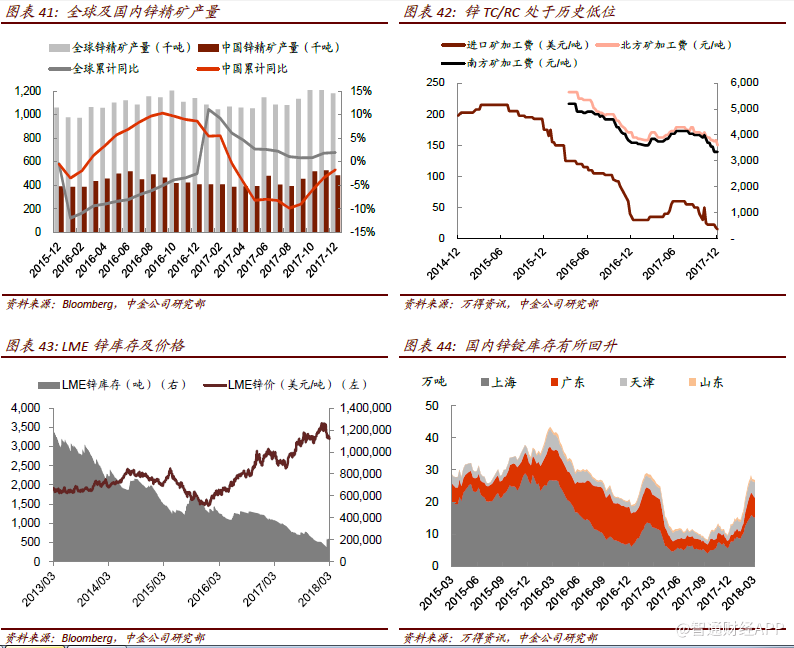

供应增量有限。2017 年全球锌精矿产量仅仅小幅增加2%,国内锌精矿产量小幅下降2%。根据Woodmac 统计,2018 年全球新增锌精矿产能35 万吨,占目前总供给的2.5%,供应紧张的局面将有所改善。但我们预计国内环保督察将趋于日常化,环保不达标的企业难以复产,国内供给增量有限。

锌价有望维持高位。2018 年以来,国内锌锭库存由13 万吨回升至27 万吨,但仍然低于历史平均,而当前LME 锌库存处于历史低位的21 万吨。根据国际铅锌研究小组(ILZSG)的统计,2017 年12 月全球锌市场缺口4.9 万吨,较11 月的6.6 万吨有所收窄,但年化后仍有58 万吨的缺口。去年四季度以来海外新项目逐渐投产,但国内受环保因素制约,小矿山复产规模或低于预期,目前国内加工费在3000-3600 元/吨之间,进口矿仅为15美元,预计全年仍将处于紧平衡状态,锌价将继续高位运行,预计2018/19 年LME 锌价3,000/3,000 美元/吨,同比+4%/0%。

现金流强劲,资产负债结构逐步优化

债务规模大+期限长

杠杆收购扩大资产规模。在2014 年收购Las Bambas 的时候,MMG 集团引入了外部银行贷款,计入MMG South America Management Group/MMG SAM(Las Bambas 合营公司),以及18.4 亿美元的股东贷款。2014 年底,MMG SAM 净负债4992 百万美元,权益2896百万美元,对应net debt/equity 约1.7x,2015 年底净负债6524 百万美元,权益3486 百万美元,净负债率上升至1.9x。

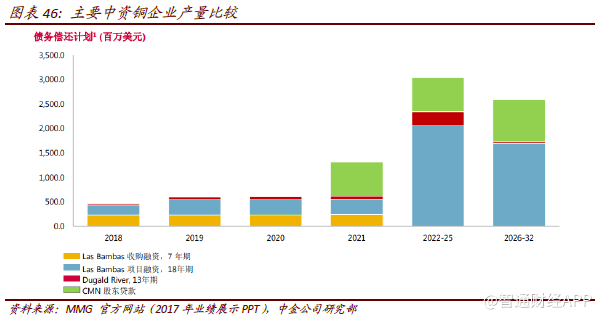

债务期限较长。由于收购Las Bambas 引入大量负债,MMG 以net debt/equity 计算的净负债率一直处于非常高的水平,2015 年底达到4.5x,但贷款来自国家开发银行、中国工商银行、中国银行以及中国进出口银行,且还款期较长。Las Bambas 项目借贷合计60 亿美元。另一方面,收购Las Bambas 资金产生借贷约9.7 亿美元,与项目借贷来源相同,2018-2021 年每年到期金额约2 亿美元,并于2021 年偿还完毕,而Las Bambas 的项目融资还款在2018-2021 年数量不大且较为均匀,主要还款集中在2022 年以后。

现金流不断改善+Capax 高峰已过,资产负债率有望继续下降

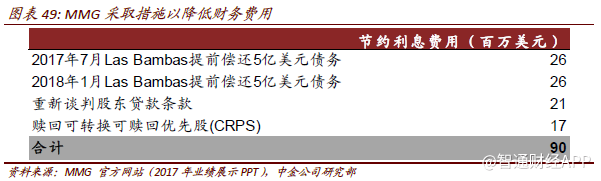

现金流持续改善。2016 和2017 年,MMG 经营活动现金流分别为7.2 亿美元和23.7 亿美元,同比分别显著增加1.6x 和2.3x。在铜、锌基本面向好的情况下,我们认为MMG 的现金流有望进一步改善,为降低负债率进一步创造条件。

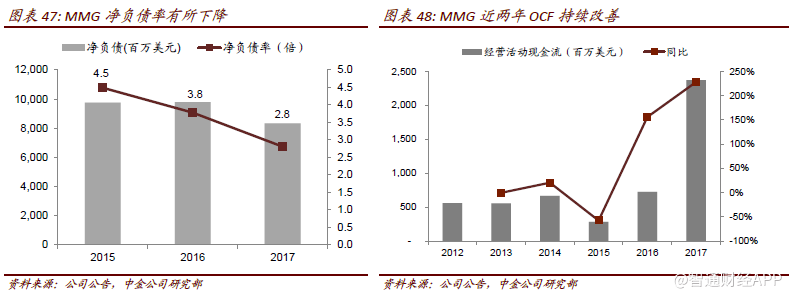

资产负债率有所下降。受益于强劲的现金流,MMG 的负债规模及负债率有所降低,截至2017 年12 月底公司净负债83 亿元,较2016 年底下降15%/14.5 亿元,主要是来源于自由现金流的~15 亿美元和~2 亿美元的Golden Grove 矿山资产出售。净负债率方面也由2015 年底的4.5x 逐渐下降至2017 年底的2.8x。

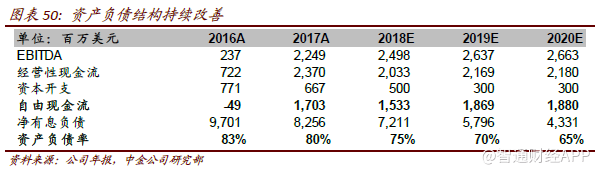

资本开支逐步减少。2017 年资本开支7.1 亿美元,其中2.7 亿美元用于Dugald River 的项目建设,预计2018 年资本开支将降至5.5-6 亿美元,主要用于Las Bambas 尾矿建设及Dugald River 的剩余投资。2019 年之后将维持4 亿美元。

提前还款降低财务费用。公司于2017 年7 月和2018 年1 月分别提前偿还Las Bambas 项目融资贷款中的两笔5 亿美元的本金,合计可节约年利息成本约2600 万美元,此外有22.6 亿美元股东贷款由2018 年7 月起固定利率决定。

我们预计公司2018/19 年将实现EBITDA25/26 亿美元,自由现金流入15/19 亿美元,净有息负债较2017 年减少25 亿美元,资产负债率降低10ppt 至70%。

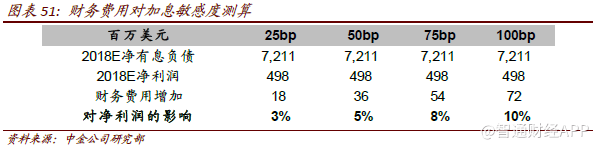

加息将增加公司财务成本

美国处于加息周期,将对公司财务费用造成一定压力。公司在2018 年资产负债规模和盈利预测测算,当利率上升100 个基准点时,合计将减少税后净利润7200 万美元,占税后净利润的10%。

盈利预测与估值

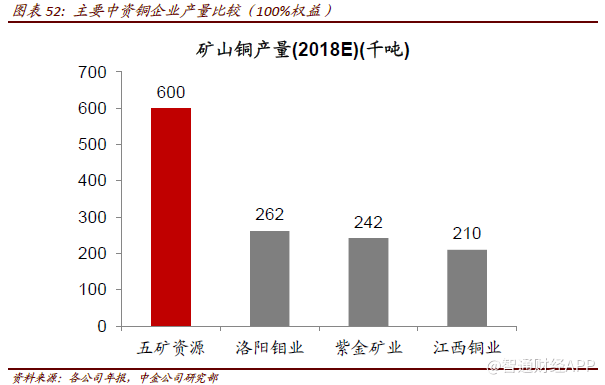

铜矿产量位居中资企业之首

最大的中资背景铜矿企业。MMG 铜矿产量约60 万吨,权益产量~40 万吨,位列中资企业榜首,高于另外三家主要的中资铜企业分别是:洛阳钼业~26 万吨,紫金矿业~24 万吨,江西铜业~21 万吨。

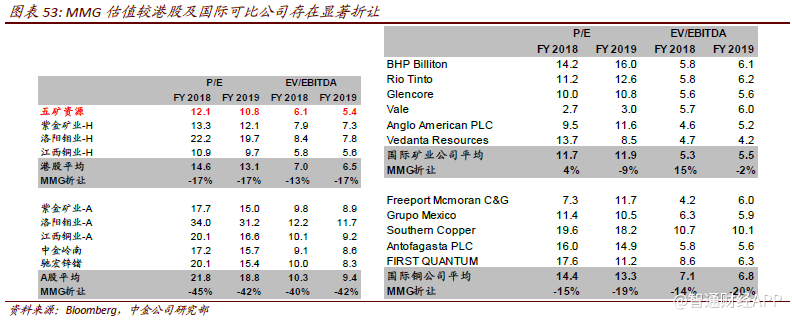

市场估值低于可比公司

从P/E 及EV/EBITDA 来看,MMG 均低于港股可比公司,2019 年MMG 的P/E 和EV/EBITDA较港股行业平均折让17%/17%,较A 股折让42%/42%。国际上来看,MMG 的2019 年P/E和EV/EBITDA 较海外铜业公司平均折让19%/20%。

我们认为,当前公司的资产负债表比较依赖银行贷款,股权融资偏低,因此从市盈率角度来看其估值低于可比公司。展望未来,随着现金流改善,公司债务有望进一步下降,也可以运用资本市场优化资产负债表,而估值有望提高至行业平均水平甚至溢价,以反映公司优良的资产质量。

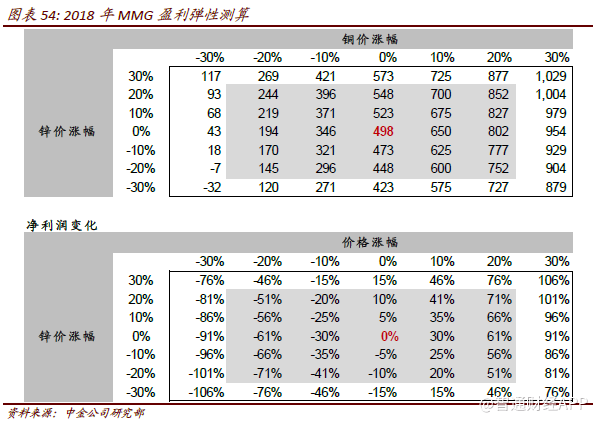

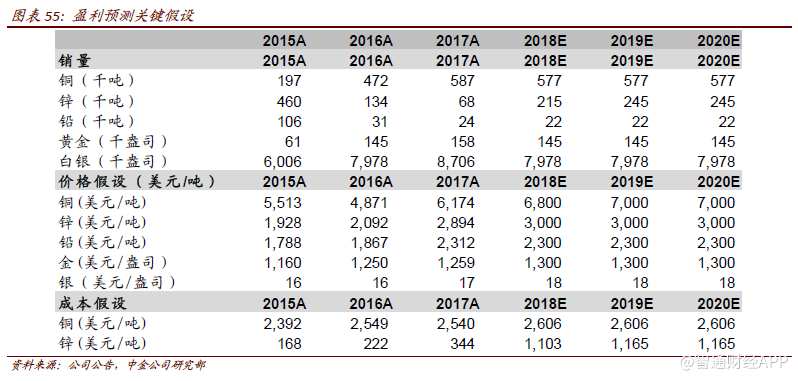

业绩对金属价格敏感性高。我们预计公司2018 年的铜/锌产量分别为60 万吨/22 万吨,基于2018 年铜价和锌价基准假设6,800 美元/吨和3,000 美元/吨,当铜价/锌价上涨10%时,公司2018 年盈利将上涨30%/5%,价格弹性为3.0x/0.5x。

盈利预测与估值。我们预测MMG 的2018 年、2019 年每股盈利分别为0.06 美元和0.07美元。目前股价对应5.4x 2019e EV/EBITDA 和10.8x 2019e P/E。首次覆盖给予推荐评级,目标价7.2 港元,较当前股价具有23%的上涨空间,目标价对应5.8x 2019e EV/EBITDA。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP