小米吸金,港股会出现挤出效应么

历史向来不缺为“自由”而战的故事。

1861年4月12日,只有“农田”与“黑人”的南方邦联军打响了美国内战的第一枪。经过1年多时间,从林肯为代表的北军手中夺得了好几个州。而来势汹汹的南军也逐渐逼迫林肯开始思考“解放奴隶”的必要性。

终于,在北方的第一声蝉鸣下,1862年9月,林肯发表预备性的解放宣言。宣布:假如在1863年1月1日以前南方叛乱者不放下武器,叛乱诸州的奴隶将从那一天起获得自由。消息传到南方后,成千上万的奴隶逃往北方。

随着《解放宣言》黑奴制的废除与胜利天平的倾斜,北军一举攻下亚特兰大,两个月后又开始了著名的“向海洋进军”,并且在东线,将敌军驱逼到叛乱“首都”里士满附近,最终实现了内部“自由”——大一统。

然而,在157年后今天,包括美国在内的绝大多数国家已经实现了和平,但这并未消除战争,只不过其形式由武力转变成无硝烟的经济“争斗”。以港交所为例的上市新规则来说,因为新、旧规则存在资金竞争关系,而其举措无疑可理解为经济“自由”的一次争斗。

港交所新《上市规则》已经生效五日,恒指刚开始很给力,第一天收盘实现上涨,但之后连续三个交易日收阴,截至上周五,恒指周跌了1.17%,报收29926.5点。不过,5月3日,小米向港交所递交上市申请资料,引起市场躁动,新规还是给投资者带来了惊喜,也给投资者对新规则下的投资信心。

曾记得,在4月24日,李小加新上市规则谘询的新闻发布会上透露,按照新的上市条款提出申请的公司数量肯定会有十几家,预计至少可以看到数家公司能够成功上市。而4月30日为新规则生效日,并开始接受公司申请上市,小米显然成为新上市规则下的第一家。

事实上,新的上市制度和旧的上市制度共同构成港交所目前的上市体系,虽然新的上市制度有适用的标的范围,但也在某一种程度上增加了港交所IPO速度以及数量,而这些公司的上市,特别是独角兽级别的,吸金能力很强,在没有增量资金的情况下,势必会导致资金分流,对其他股票带来较大影响。

那么,港交所对“独角兽”公司开闸之后,对其他上市公司会有什么样的影响呢?

增量投资资金原理

首先我们先讨论投资资金的来源。

其实这涉及到资金的宏观层面,我们投资股票的资金,手里掌握的资金以及在其他资产上的资金,这些资金哪里来,一是工资收入,二是工资收入的再创造(财产性收入)。因此,我们能掌握的资金来源,基本可以说源于工资,而工资源于实体经济市场。

实体市场的工资,具有一定刚性,企业制度不同,涨薪周期也会不一样,但在一个会计周期内,工资上涨的幅度应和通胀率保持一致,按照工资决定理论,也应符合员工生产的边际成本和通胀预期保持较大的关联度。刚性的工资收入(Y)等于投资者投资性资金(I)和手握(账上)资金(W)和消费资金(C)总和。

投资、消费以及手握现金受很多因素影响,但归结于共性因素,三者均受可支配的工资收入及利率的影响,当然投资者的风险偏好不一样,工资配置比例也会存在一定差别。我们假设投资者都具有风险偏好,那么满足最低的日常生活资金和一般消费资金,其他都作为投资。

这里的投资是资产性投资,包括股票、基金、债券以及实体市场投资,站在普通员工的收入以及可接触到的比较窄的信息层面,投资工具基本主要为股票和基金。

港股和A股最大的不同的是投资者参与结构,港交所80%以上市机构投资者,而A股为个人投资者,像A股的市场资金增量,每到发工资的时间,激进的投资者会增加投资筹码,增量资金会有所增加,而港股不同,个人投资者占比较少,增量资金主要来源于机构。而且机构的资金主要是发行的基金产品,有些产品门槛较高,一般适合中高端收入家庭。

港股市场有一个很大的优势在于投资者的理性,大部分是机构投资者,在持仓比例以及风控上有较大的要求,因此在没有新进的投资者情况下,账上的现金成为市场的主要增量资金。

此次新上市规则落实,“独角兽”企业纷纷申请上市,在收入刚性的情况下,个人投资者资金势必分流,原先的投资者持有的股票,获利较大的或者涨幅较大的股票,可能会选择退出,而机构投资者因为持仓控制或手头拥有可投现金,持仓变动概率会小很多。

以小见大的案例分析

智通财经APP以2017年底上市的阅文、易鑫以及众安在线作为研究案例。

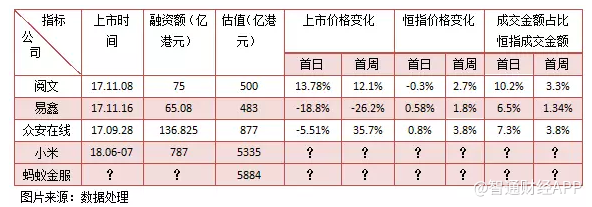

阅文上市时市值500亿港元左右,易鑫为483亿港元,而众安在线为877亿港元,相对于新上市规则落实后,小米以及蚂蚁金服的估值(小米估值1000亿美元,即7850亿港元,蚂蚁金服估值5884亿港元)简直可以说是小巫见大巫,不过智通财经APP研究发现,这些小巫上市首日的成交量占比并不小。

阅文上市首日成交金额为141.7亿港元,占比恒指总成交金额达10.2%,恒指当日的成交金额与上一日差额236.8亿港元,易鑫上市首日成交额为74.34亿港元,占比6.5%,恒指当日的成交金额与上一日差额-12.7亿港元,众安在线上市首日成交额为65.14亿港元,占比7.3%,恒指当日的成交金额与上一日差额33.3亿港元。

虽然上述企业上市首日成交金额占比较大,但新进入的投资者惜售手中的股份,就首周成交来说,成交金额占比下滑了五成以上。

阅文、易鑫以及众安在线都是2017年非常热门的股票,投资者认购热情都非常高,但上市首日整个市场的资金增量并不大,这也说明了上文所谈到的个人收入刚性以及机构投资者持仓比例的纪律性,因为机构持有较为灵活的现金比率,同时又防御风险,因此市场整体会有增量资金入市,但不会很多。

我们可以发现,这些受热捧的“小巫”与恒指关系较弱,通过上市首日以及首周(首五个交易日)对比,这些“小巫”和恒指关系度均不大,当然,主要还是“小巫”交易日占比恒指整体交易额较小,不足以令机构投资者变动已有的仓位投资。

小米开启新上市体系时代

港交所李小加曾表示,小米、沙特阿美、蚂蚁金服这三家估值巨无霸公司都将来香港上市,而小米打了前锋,已经向港交所递表。

小米和蚂蚁金服估值都在5000亿港元以上,远远超过易鑫、阅文以及众安在线三家市值之和,这才是真正的独角兽,而这些独角兽的吸引力也远远大于上述三家公司。机构投资者的持有现金估计难以抵挡这些独角兽的“入侵”,届时估计会抽调出获利较大的持仓股部分现金,可能会导致某些股票的大幅波动。

阅文、易鑫以及众安在线三家上市首日成交额占比市值分别约为28.3%、15.4%和7.43%,倘若以最低的比例,即7.43%的占比算,小米和蚂蚁金服上市首日成交额分别为583.3亿港元和437.18亿港元。

而2018年恒指的平均日成交金额为900亿港元,以最近一周的成交量看,成交额在1000亿港元左右,即使增量200亿港元,仍需在其他股票换血200-400多亿港元。

如果小米和蚂蚁金服同时上市,换血的资金可能达到600亿港元,这资金量可以让那些被换血的个股遭到较大的跌幅了。不过考虑到沪港通和深港通,这部分衔接内地投资者,届时大概率新增加很多投资者,将是增量资金主要贡献者,恒指总日成交额将远远超过预期的数字。

一窝蜂的资金涌入这些独角兽企业以及新上市制度体系下的企业,而原先旧上市体系下的大部份企业可能被冷落,资金大概率将流出的多流进的少,导致港股市场两种体系下的涨跌分化。

不过,新上市体系下的企业仍需IPO的积累,小米是新上市体系下的第一家,就小米的庞大的估值来说,上文已经讲到对整个市场资金量的冲击,影响是巨大的。后续上市的,包括蚂蚁金服,美团、爱奇艺及滴滴等将会纳入到港交所的新上市体系,届时港交所有可能产生新体系下的板块,成为下一个纳斯达克。

尾声

新上市规则将给港交所很多“独角兽”级别的企业,但考虑到个人投资者工资的刚性以及机构投资者投资者资金来源的局限性,投资所用的资金增量有限,这些独角兽将分流旧上市体系下的大部分公司的资金流,如果“独角兽”成群,新旧上市制度下可能出现涨跌分化的局面。

小米是新上市体系下的第一家企业,因为“独角兽”级别的估值,对港交所旧上市体系下的公司影响是巨大的,一些有较大获利盘以及散户较多的个股,可能就会产生较大的跌幅,加上南下资金投资的冷落,新上市制度不断踊跃的IPO,这些旧制度下的部分公司可能就要进入技术性熊市了。

新上市体系未来的“自由”度可以预见,将独立成为新的市场板块,成为下一个纳斯达克。

扫码下载智通APP

扫码下载智通APP