招银国际5月港股策略:偏重金融股,暂避科技股

本文来自招银国际的5月港股策略报告《利率趋升,偏重金融股》,作者为招银国际分析师苏沛丰。

智通财经APP获悉,招银国际发表研报称,港股经过4月份的相对平静后,现在正处于待变的关键时刻。中美就贸易问题的对话能否取得成果,以及美国债息会否再急升,是短期内主导市场的两大因素。前景未明,策略上不宜太进取,可提高现金水平,等待大市确认方向。不过,港股目前估值偏低,下跌风险不大,不宜空仓,可慎选行业,偏重受惠利率上升的金融股,暂避贸易摩擦针对的科技股。

经济及市场焦点

环球股市经过去年异常低波幅的上升后,今年波幅明显回升,继2月初出现小股灾后,3、4月均曾急跌,但跌幅已不及2月那次,整体波幅逐步回落,近日重现窄幅上落的局面,主要因为市场同时出现好消息及坏消息,好淡双方角力。以下探讨短期内影响股市的几个主要因素,包括通胀、利率、汇率、企业盈利及贸易战。

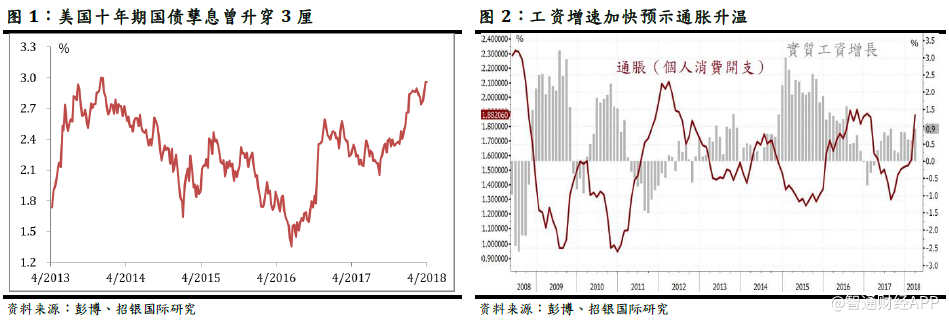

美国债息升至3厘

美国十年期国债孳息,最近曾升穿3厘(图1),主要反映通胀及加息预期升温。2月初的环球小股灾,触发点正是债息急升(升穿2.8 厘)。现在债息升至心理关口3厘,伴随的是市场预期美联储加息步伐加快。利率期货显示,市场预期美联储今年总共加息四次合共1厘的机会上升。

债息升,其实未必不利股市。如果债息升是因为经济强劲,债息有序缓升,资金倾向流向股市追求更高回报。但假如债息升是因为通胀过高,或债息升势过急,令企业成本上升甚至出现违约,则股市预计受压。

现在较接近哪种情况?大概是介于两者之间:美国经济增长即将踏入第十年,是史上第二长扩张期,但今年首季GDP年度化环比增长仍达2.3%,未有明显放缓迹象。但另一方面,通胀压力的确日益上升,油价于过去一年多累升约一倍,失业率跌至4.1%,工资增长加快,而实质工资同比增速一般领先通胀约9-12个月(图2),可预期未来一年通胀继续升温,美联储加息压力增加。

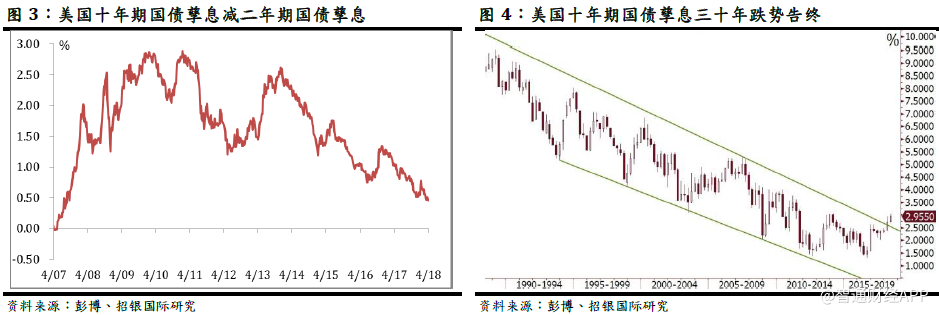

市场对债息上升的另一忧虑,是孳息曲线趋向平坦。随着美联储加息步伐预期加快,美国二年期债息升幅比十年期更大,令十年期孳息与二年期孳息差距收窄至0.464 个百分点(图3),创2008年金融海啸以来新低。美国出现经济衰退前,孳息曲线往往逆转(二年期孳息高于十年期孳息),因此曲线趋向平坦,已开始引起衰退忧虑。不过,现时担忧衰退可说之过早,一来十年与二年孳息仍有一段距离,二来若参考最近五次经济衰退,孳息曲线出现逆转的时间差距颇大,平均于衰退前约一年半已出现。

美债长期牛市告终

债息上升对股市的影响,如上所述,有利有弊,却直接反映债市表现。美国国债孳息三十年来反复下跌,形成的长期下降通道,现已被升穿(图4),可判断为债券牛市已死。

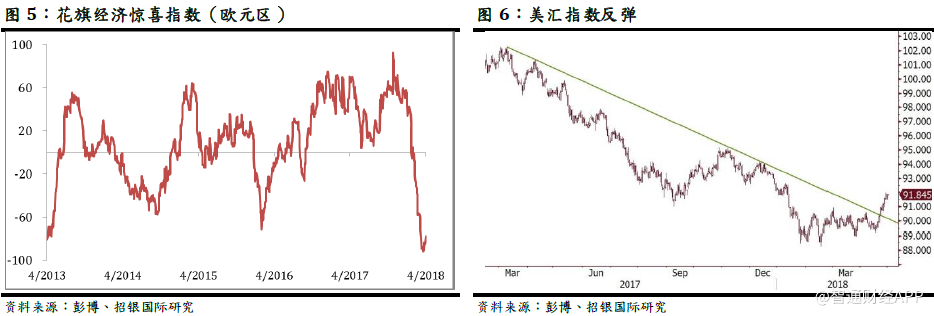

美元反弹

美国首季经济增长胜预期,通胀及加息预期亦升温,但欧元区近月的经济数据逊预期,经济惊喜指数由半年前90以上,一度急跌至90 以下(图5),反映数据由远胜市场预期变成远逊预期。欧洲央行于4月底的议息会议亦未就何时结束买债和加息提供明确方向,欧元汇价受压。此消彼长,美元汇价升穿了近一年的下降轨(图6),尤其不利新兴市场。

美股首季盈利强劲,市场忧无以为继

美股正值首季业绩期,业绩相当强劲,但股市竟然原地踏步,主要是投资者对盈利前景看法审慎。根据Factset,截至4月27日,标普500指数成份股当中,53%公司已公布业绩,其中79%的每股盈利胜市场预期,15%逊预期。79%的胜预期比率,是2008年第三季有统计以来最高。整体盈利较预期高9.1%,是2010年第四季以来最大幅度惊喜。不过,市场担心首季盈利增长部份来自税务优惠,以及通胀上升将令企业成本增加,未来盈利增长或会放缓。

中美贸易战变数仍大

自从美国于3月下旬宣布将对部份中国进口商品开征关税,环球经济及股市蒙上阴影,而4月下旬美国制裁中兴通讯(00763),以及刑事调查华为,矛头直指中国的科技行业,令中国科技股沽压沉重。美国财长姆钦将于5月初与中国进行贸易对话,若谈判有成果,市场对贸易战忧虑舒缓,股市不难反弹,但估计贸易战不会就此轻易解决,难免继续扰攘一段时间,内地及香港股市(尤其是科技股)预计仍会较波动。

港元弱势不足为惧

香港实行联系汇率制度,美元兑港元维持于7.75-7.85的区间。美国于2015年12月进入加息周期,至今共加息6次合共1.5厘,但香港的商业银行一直未有跟随加息,港元银行同业拆息(HIBOR)亦较伦敦银行同业拆息低(LIBOR)。美国利率较香港高,引发沽港元、买美元的套息交易,港元汇价于4月中触及7.85的弱方保证,香港金融管理局入市买港元以支持汇价,银行体系结余因而减少约500亿港元,至1290亿,引起“资金外流” 的忧虑。

其实银行体系结余的升跌,受多个因素影响,与港股获得资金流入或流出无必然关系。例如2015年下半年银行结余急升,恒指却急跌。相反,2016-2017年银行结余大幅回落近六成,恒指却升逾六成(图7)。

美联储很可能于6月再次加息,若香港银行仍不跟随,预计港元汇价继续偏向弱方保证,金管局仍需入市,银行结余继续减少,直至下半年香港银行开始加息。由于香港利率处于极低水平,就算未来一年加息一厘,利率仍低,相信对经济及股市影响不大。

中资旧经济股季绩理想

港股虽于4月份受上述多个负面影素打击,恒指仍能守住三万点大关,全月更取得升幅,实有赖“旧经济股”支撑,主要由于利率上升有利金融股,以及首季业绩良好。香港上市的中资股正陆续公布首季业绩,其中银行及资源股业绩较强。例如中银香港(02388)首季净利差扩阔,减值准备前的经营溢利同比增长21%;内银股普遍盈利增速加快、净利差扩阔、不良贷款比率下降;石油、钢铁、水泥等资源股盈利大增。

恒指季检,石药成染蓝大热

恒生指数公司将于5月4日收市后公布季度检讨结果,恒指成份股或会有变动。50只蓝筹股之中,联想集团(00992)的市值(过去12个月的月底平均,下同)最低,仅520亿港元,而且财务表现较波动,16年度亏损、18年度中期盈利倒退,较大机会被剔出恒指。

估计石药集团(01093)、中国生物制药(01177)、安踏体育(02020)及申洲国际(02313)均有均机晋身蓝筹股之列,此四股市值接近,介于755亿至974亿港元。恒指现在并无医药股或体育服装股,此四股可令恒指的行业更多元化。其中石药的流通市值及日均成交额均高于其他三股,因此 “染蓝” 呼声最高。

技术分析

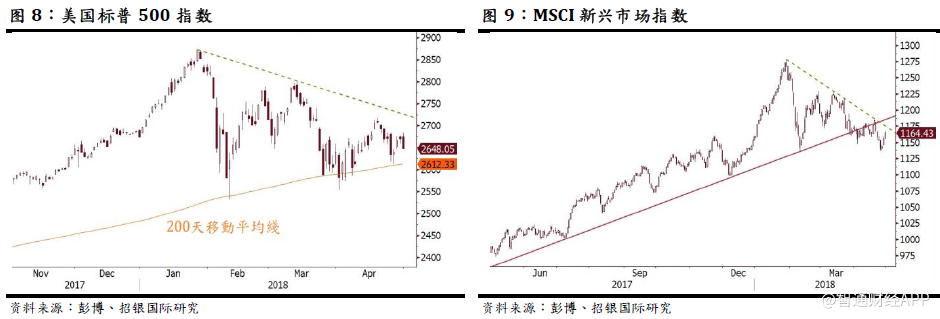

美股再试支持,新兴股市失守升轨

美股标普500指数今年已三度考验200天平均线支持,近日波幅收窄,方向未明,有待升破下降轨阻力约2720,才能确认转强。相反,若失守200天线2612,就恐怕有更深回调(图8)。

MSCI新兴市场指数过去一年沿上升轨攀升,但于3月底失守,4月一度反弹,却未能重返升轨之上,走势疲弱。须同时升穿短期下降轨及重回上升轨,才确认摆脱弱势(图9)。

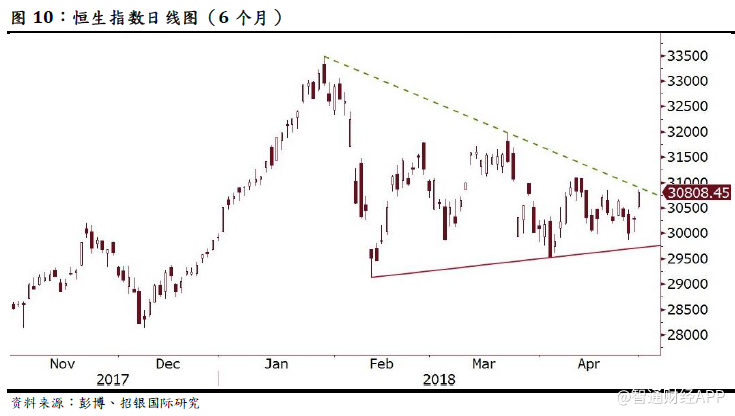

恒指酝酿突破,国指率先转强

恒生指数1月底见顶后,形成三角形走势,于4月最后交易日急升,正挑战三角形顶部阻力,若突破,月内预计上试32000关口。下方支持于三角形底部约29750,若跌穿,则预计下试年内低位29129(图10)。

国企指数走势与恒指相若,但受惠近期内银及石油股强势,刚于4月最后交易日向上突破,升穿三角形顶部,若企稳其上,预计月内上试12850-13000(图11)。

投资策略及焦点股份

港股经过4月份的相对平静后,现正处于待变的关键时刻。中美就贸易问题的对话能否取得成果,以及美国债息会否再急升,是短期内主导市场的两大因素。

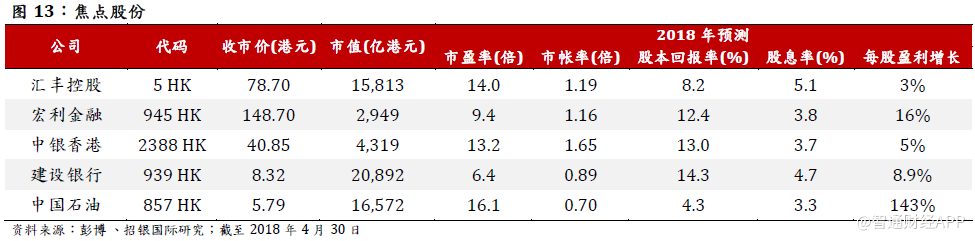

前景未明,策略上不宜太进取,可提高现金水平,等待大市确认方向。不过,港股目前估值偏低,今年恒指预测市盈率11.9倍,国指7.8倍,下跌风险不大,不宜空仓,可慎选行业,偏重受惠利率上升的金融股,暂避贸易战针对的科技股。

另外,权重金融股汇丰控股(00005)及友邦保险(01299)将于5月4日公布首季业绩,可能带动金融股进一步走高。A股将于6月正式获纳入MSCI指数,5月中下旬或会偷步炒作A股及中资金融股。

金融股受惠加息

汇丰业务遍布全球,其中亚太区(尤其香港)为近年主要盈利来源。美国今年继续加息,估计香港银行今年稍后将开始加息,有利扩阔银行的净利差。汇丰派息政策稳定,一般不会减少每股派息,现在股息率约5.1厘,防守力强。另外,汇丰于16年中、17年初及17年中分别推出25亿美元、10亿美元及20亿美元的股份回购计划。集团行政总裁早前指出,已完成发行额外一级资本债券,达到监管要求,随时可再推回购,有望支持股价。

中银香港(02388)身为香港大型银行之一,较受惠近月银行同业拆息上升。公司首季净利差扩阔,减值准备前的经营溢利同比增长21%。母公司中国银行(03988)正陆续将东盟地区资产注入中银香港,去年已完成泰国、印尼、柬埔寨业务的交割,预计今年完成菲律宾及越南业务的交割,市场憧憬将再注入新加坡及其他东南亚业务,相信将有助推动中银香港的盈利增长,长远更可把握 “一带一路”、人民币国际化及东盟地区的发展机遇。

宏利金融(00945)是加拿大最大保险集团。业务偏重于北美洲,较直接受惠美国加息。投资收益受惠利率上升。目前估值不高,本年预测市盈率9.4倍,低于五年平均11.9倍,预测股息率3.8厘,高于五年高均3.2厘。

内银估值可获上调

内银股于3月底公布的年度业绩,显示行业盈利增速加快、坏帐率继续下跌、净利差扩张,而刚公布的今年首季业绩,进一步确认此几个趋势,有利估值进一步向上重估。今年内地流动性稍为偏紧,加上人行可能调高商业银行存款利率浮动上限,估计小型银行的资金成本上升压力较大,大型银行股如建设银行(00939)预计跑赢。

石油股受惠高油价

国际油价今年持续上升,创逾三年新高,受环球经济持续增长、石油输出国组织减产、中东局势紧张等因素推动。中国石油(00857)今年首季盈利达102亿元人民币,同比升78%,环比升87%。股价于去年几乎没升跌,远远跑输大市,今年以来亦跑输同业中石化(00386)及中海油(00883)。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP