手机市场趋向饱和,瑞声科技(02018)能否逆境求生实现增长?

本文节选自“中金公司研究报告”,作者宗佳颖,原标题《瑞声科技:电子元器件龙头,先进制造代表》。

中金公司发表研究报告重申推荐瑞声科技,目标价180 港元,对应2018 年预测市盈率25.7 倍。看好公司在电声光学等手机零部件上不断引领行业发展的研发能力,以及基于工厂自动化数字化技术的先进制造能力。

在手机台数增长趋向饱和的大环境下,中金公司预计公司通过抓住安卓手机声学性能提升,3DSensing 用玻塑混合镜头等商业机会,2018/19 年实现29%/28%利润增长,为股东创造持续稳定增长的回报。

投资要点

聚焦核心技术和工厂数字化:公司的核心技术为磁电技术和精密加工技术,磁电技术包括:声学、VCM 马达、线性马达、光学模组等;精密加工包括RF 天线、WLG晶圆级镜头等技术。

公司在布局新领域时将优先考虑与核心技术的协同效应,以维持利润率水平。此外,公司积极发展工厂自动化和数字化,并认为工厂的数字化是实现制造差异的关键。公司的自动化布局领先同业,盈利性领先同业,人均产出持续提升。

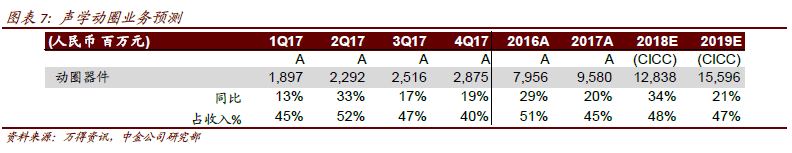

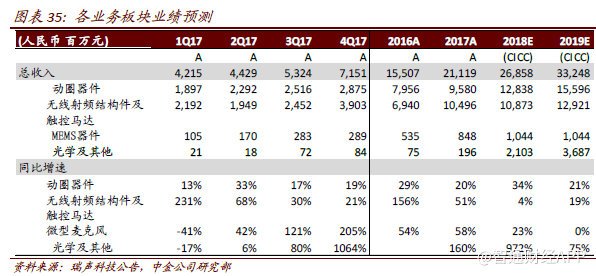

声学业务:以动圈器件产品为基础,跟随苹果成长。公司是动圈器件龙头,以及苹果动圈器件最大核心供应商,近年来深度切入苹果声学器件创新,跟随苹果iPhone立体声、防水等趋势,动圈销售额稳步上升。

公司的声学业务毛利率一直保持行业领先,尽管毛利率在17 年下降4.7 个百分点至40.7%,低于16 年的45.5%,但仍然维持在40%以上,同行业领先。公司的超线性SLS 平台,成功在客户端大规模使用,能够使扬声器和受话器在有限的体积中达到更好的音质效果,将用户的体验提升至新的高度。

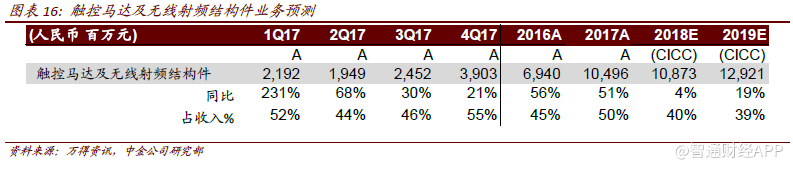

触控马达和无线射频结构件业务:持续渗透安卓手机,增长迅速。此业务2017 年首次超过声学成为公司占比最大的业务。17 年此业务线收入及毛利贡献率达到51%和52%,毛利率上升至43.6%,17 年公司的产品具有更广泛的市场占有率,推动了业绩的成长,未来将持续受益于技术规格提升和安卓份额的提升。

线性马达持续成为iPhone 主流触控方案,无线射频结构件主要为LDS 天线及机壳的一体化整合方案,目前已在安卓客户中增长迅速,机壳采用的新材料(3D 玻璃机壳)也为未来5G 和无线充电的渗透提供了坚实的基础,预计未来也能保持强大的增长动力。

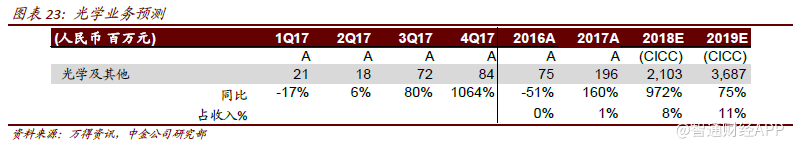

光学业务:预计2018 年提速放量,WLG 混合镜头推动加速发展。2017 年塑料镜头开始量产出货,产能已达到1000 万片/月,并持续增加。WLG 玻璃塑料混合镜头有望在2Q18-3Q18 出货,年底预计将达到500 万片/月的产能。玻璃塑料混合镜头是目前光学领域重要的趋势。

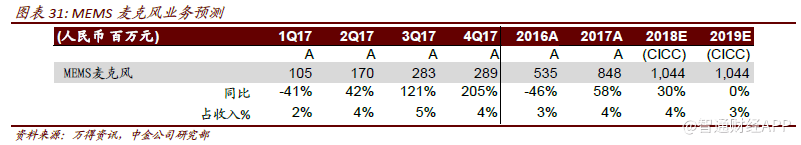

MEMS 麦克风业务:已实现10%出货量自主设计,市场地位不断提升。2017 年MEMS麦克风销售额占总销售额的4%,毛利率提升至22.4%。公司的MEMS 麦克风芯片长期进口英飞凌,公司在2017 年初购买行业巨头的设计方案专利,目前10%左右的出货芯片采用自己的设计,预计占比还将继续提高。

行业概览

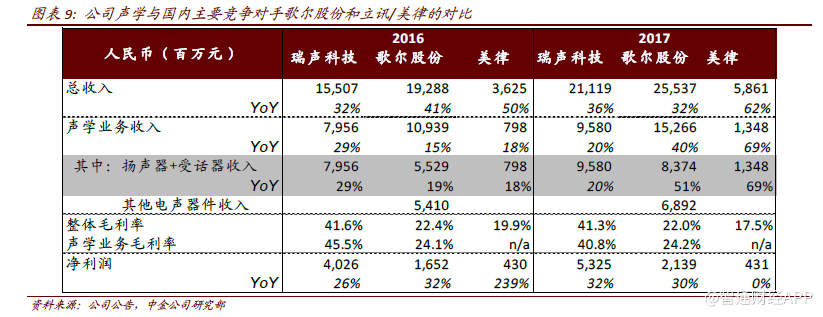

声学产品线:其声学业务主要为动圈器件,该器件为主动发音的器件,包括微型扬声器模组、扬声器及受话器,主要运用于苹果的3C 产品。在声学领域,瑞声科技与歌尔是大陆苹果产业链的佼佼者,此外,立讯/美律也是未来公司的主要竞争对手,美律目前与立讯精密在大陆合资成立工厂,但目前体量还不能与瑞声和歌尔相提并论。

公司在2017 年的声学收入达到96 亿元人民币,歌尔约为84 亿人民币左右,立讯/美律合资公司为13.5 亿人民币,从声学来看,排名第一。

触控马达产品线:公司的线性马达产品应用于苹果iPhone 产品。2017 年,公司的线性马达业务持续受到大客户使用,特别是线性马达在安卓机触控的持续渗透,给触控马达业务增长打开了极大空间,也促进了该分部收入的业务增长。

公司的主要竞争对手来自日本的巨松Nidec 和阿尔卑斯Alps。在国内,瑞声较海外的竞争对手存在地域优势。今年苹果继续采用线性马达的同时,中金公司看好触控马达在国内安卓平台手机的增长前景。

RF 射频天线和机壳一体化:中金公司认为安卓市场将为公司提供广阔增量。公司持续发展LDS 天线技术并利用自身优势,将声学、结构件、无线射频模组进行一体化整合,采用新材料(玻璃)为5G 和无线充电的应用带来广阔前景。

公司国内的主要竞争对手为信维通信,但相比专业制作RF 天线的竞争对手而言,瑞声在全方位的实力和3C 平台的一体化解决方案,为其开辟了新的蓝海。

光学业务:公司的光学业务主要竞争对手为大立光和舜宇光学科技。目前公司的光学业务还属于起步阶段。玻璃塑料混合镜头在6P-7P 及以上的应用持续看好,WLG玻璃塑料混合镜头在3D 感测中有不可替代性,随着3D sensing 在消费电子持续渗透,出货量有望提高。公司在光学领域正努力从竞争对手处获取份额,有望成为未来主要增长点。

MEMS 麦克风:公司的主要竞争对手为楼式电子及歌尔声学,公司的市场份额排名前三。随着智能音箱和智能家居的广泛应用,带动麦克风阵列的使用,增加了MEMS麦克风的用量,实现快速增长。公司的自主设计的MEMS 麦克风出货占比已接近10%,预计将进一步提升。

经营现状

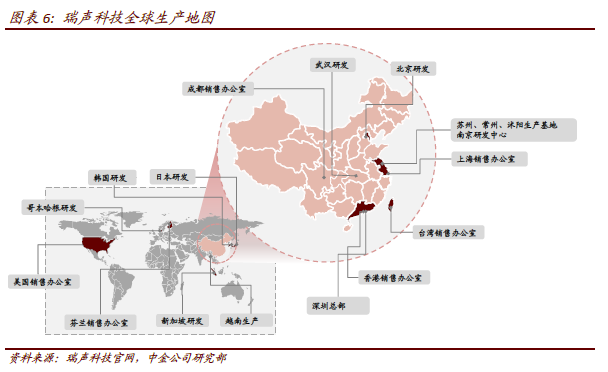

立足声学,发展触控马达和无线射频结构件,布局光学和MEMS 麦克风,打造一体化平台:瑞声科技前身为常州远宇电子有限公司,以声学动圈器件起家,深耕胜学领域,目前是中国大陆两大声学动圈器件生产厂商之一。

公司捕捉消费升级带来的技术升级需求,不断增强声学动圈器件的研发及生产能力,并积极拓展至消费电子其他应用,包括触控马达、LDS 天线及机壳一体化、光学、MEMS 麦克风等消费电子零部件新应用。

产品结构:公司在过去几年不断改善产品结构,在声学业务稳定增长的同时,触控马达及无线射频结构件业务快速发展。此外公司切入光学领域,出货塑料镜头,并推出WLG玻璃塑料混合镜头。从收入构成来看,2017 年,声学动圈器件占总收入的45%,为公司的立足基础。触控马达及无线射频结构件业务经过2017 年的快速发展,占收入的50%,首次超过声学业务成为公司最大的收入来源;MEMS 麦克风占到总收入的4%,而光学占1%不到。

从毛利构成来看,主要为声学占44.8%及触控马达及无线射频结构件业务占52.5%。光学和MEMS 麦克风还处于布局阶段,利润暂时较少。

应用结构:公司的主要产品应用于3C 消费电子。在未来,公司有计划逐步走出消费电子应用,将应用拓展到汽车电子和物联网智能家居领域。

管理层和股权结构

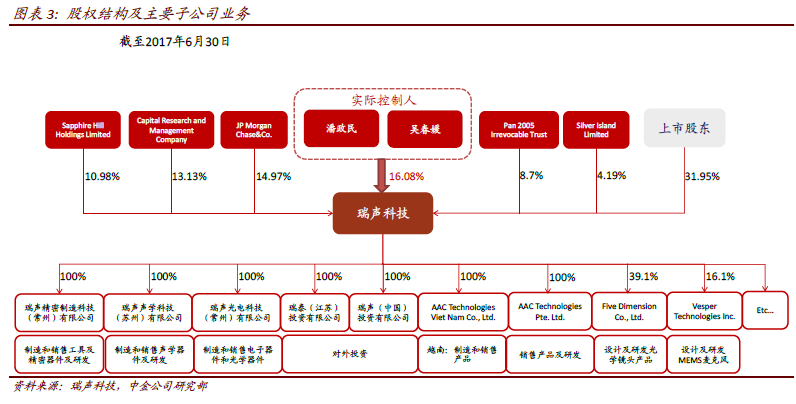

截止2017 年6 月30 日,公司实际控制人为潘政民和吴春媛(16.08%)、以及JP Morgan等机构投资者(51.97%)和公众投资者(31.95%)。

前景展望

在智能设备设计越来越复杂的今天,公司未来发展战略主要集中在光学的WLG 玻璃塑料混合镜头和5G 下一代智能机的一体化解决方案。

光学WLG 玻塑镜头在3D 感应及手机6P-7P 相机镜头中有不可替代的作用,目前主流的光学镜头还停留在5P-6P,瑞声科技的光学镜头有望抢占先机,在18-20 年迎来高增长。

此外,5G 技术将在2020 年前后进入商用,采用新材料替代金属机壳已成为大势所趋,瑞声的3D 玻璃机壳一体化方案有望持续增长。

财务分析

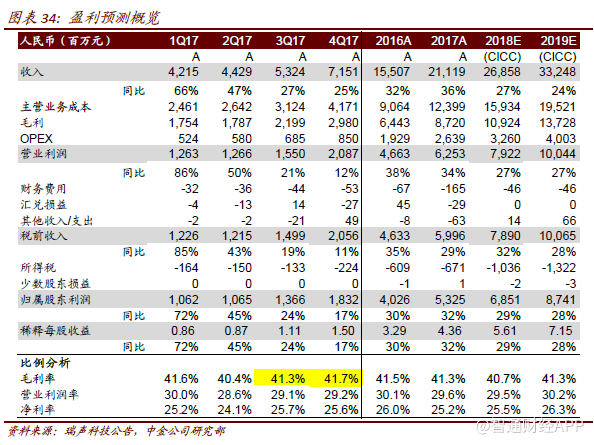

盈利增速:近年公司业绩持续增长,2013~17 年5 年收入复合增速达27.4%,2017收入达人民币211 亿元,同2017 净利润达人民币53.3 亿元,同比增速为32%。

盈利能力:毛利率维持相对稳定,2014-2017 年的四年内,毛利率稳定在41.3%-41.5%之间,在同行业中保持领先。净利率维持在25.2%-26.5%之间,2017 年的净利率为25.2%,略低于前三年主要为汇兑损益导致财务费用高于前三年。

现金状况:2016 年,公司实现盈利人民币40.26 亿元,经营性现金流48.12 亿元。2017 年1H,公司实现盈利人民币21.3 亿元,经营性现金流23.37 亿元。公司的经营活动现金流普遍大于盈利,可见公司的客户回款能力良好。

负债情况:2017 年公司资产负债率为33%,较去年同期的41%有所下降。主要为公司2017 年盈利情况良好,所以权益部分增长较快,使得资产负债率自然下降。

估值及估值方法

维持盈利预测18/19 EPS 为人民币5.61/7.15 元,对应同比增速为18.5%/23.4%。当前股价对应18/19 市盈率为20.3x/15.9x。

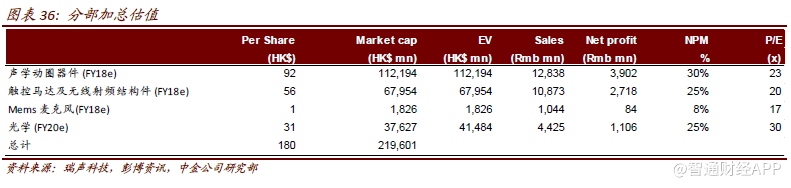

维持推荐,目标价180 港元,对应18 年市盈率25.7x。由于公司的业务存在复杂性,中金公司基于分部加总估值法对公司进行估值:参考A 股可比公司声学给予23 倍估值;触控马达和无线射频结构件给予20 倍估值;MEMS 麦克风给予17 倍估值;光学业务贡献相对有限,给予20 年30 倍估值。对应18 年盈利预测25.7x,目标价HKD180,推荐评级。

风险

安卓手机销售低迷;声学及马达业务竞争加剧;3D 光学感测在安卓智能手机前臵的渗透率低于预期。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP