联昌国际:天能动力(00819)17年净利润超预测9%,评级“增持”

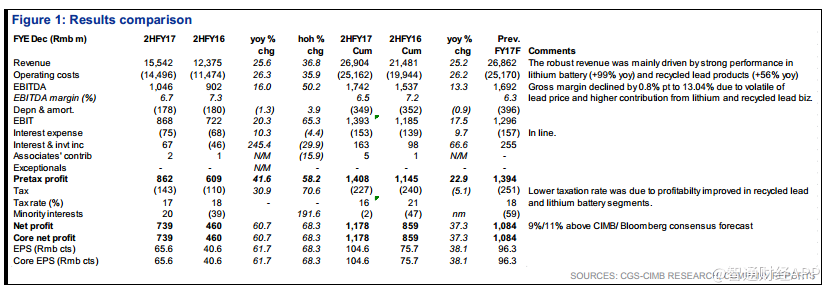

智通财经APP获悉,联昌国际发表研报指出,天能2017财年的净利润比联昌/彭博的预测高出9/11%。

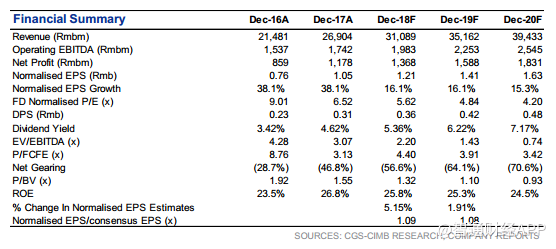

由于铅价上涨超过20%,市场份额从2016年的40%上升到2017年的42%,因此铅酸动力电池的收入增长了27%。回收业务和应用于电动汽车的锂电池将成为18-19财年的盈利推动因素,这得益于产能的增加和客户基础的扩大。因天能更高的回收和锂业务营收增长,升其18-19财年每股盈利2-5%。基于8倍19财年市盈率,维持“增持”评级,目标价由10.30港元升至12.55港元。

由锂电池和再生铅领导的强劲17财年业绩

尽管毛利率下降0.8个百分点至13.0%,天能动力17财年的净利润仍同比增长37%至11.8亿人民币,营收较去年同期增加25%至269亿人民币。锂电池(同比增长99%)和再生铅产品(同比增长56%)的出色表现推动了强劲的营收增长。

由于铅价波动,毛利率回落0.8%。在业绩良好和资产负债表强劲的情况下,该集团宣布派发末期股息每股0.37港元(2016财年每股股息0.256港元)。

铅酸动力电池的市场份额进一步扩大

铅酸动力电池仍是最大的盈利贡献者,占17财年总收入的80%。由于铅价和市场份额大幅上升20%(从2016年的40%上升到2017年的42%),电动自行车、电动三轮车用铅酸电池销售收入同比增长27%,达到217亿人民币。我们认为天能将继续受益于替代市场的稳定电池需求(1.93亿保有量)以及每年3000万产量的新需求。

稳定的更换需求支撑着铅酸动力电池

特殊用途电池(迷你电动汽车、MEC和启动起停电池)销售收入20亿人民币,同比增长5%。

天能在MEC中保持着领先的市场地位,市场占有率为50%。我们相信,由于电动汽车(EV)补贴减少,2018年MEC的需求将会加速。由于国内汽车市场渗透率低较低,我们也看到了启停电池的良好潜力。

再生铅业务仍然健康

再生铅业务同比增长56%至15亿人民币,占17财年总收入的5.5%。

管理层表示,其对毛利润总额的贡献高达17%,正在成为集团的盈利驱动力之一。该集团计划进一步扩大铅回收产能,并扩大锂回收业务。

应用于电动汽车的锂电池快速增长

在未来几年内,管理层仍看好其锂电池业务,这得益于其巨大的产能(目前有10GWh)和用于电动汽车的锂离子电池领先技术。该集团目前是奇瑞(为其eQ1电动车独家供应电池),康迪和力帆等国内领先汽车制造商的主要电动汽车电池供应商。尽管由于利用率较低,该业务2017财年的盈利能力低于预期(预计毛利率为10%),但我们认为其为未来增长奠定了坚实的基础。

维持“增持”评级,升目标价至12.55港元

维持“增持”评级,并上调2018-19财年每股盈利预测2-5%,因假定其锂电池及回收业务销售增长。将目标价上调22%至12.55港元,与其8倍市盈率(五年上升周期平均值)挂钩。股价催化剂包括稳定的GPM前景以及锂电池和铅/锂回收业务的快速增长。

看涨的风险包括铅价持续波动。

扫码下载智通APP

扫码下载智通APP