仍然被严重低估,还不快来看看金邦达宝嘉(03315)

在资本市场沉浸已久的金邦达宝嘉(03315),其股价终于要爆发了。

2018年3月16日,金邦达宝嘉发布2017年年度业绩,业绩显示,收入为14.01亿元,同比增长0.51%,营业利润2.503亿元,同比增长21.8%,股东净利润1.64亿元,同比下滑19.7%,扣除汇率影响,净利润2.143亿元,同比增长31%。

金邦达宝嘉2017年的业绩整体表现还不错,收入微增长,但盈利指标基本实现了双位数增长,该公司业绩也反应到了股价上,3月19日该公司股价高开高走,最高涨幅达9.05%,截至收盘涨幅6.33%至2.35港元。

不过智通财经APP了解到,金邦达宝嘉自2013年12月份上市以来,市场估值或股价经历了诸多挑战,截至上一个交易日,该公司的股价较上市日仍跌63%,目前的市值已在净值以下,PB值为0.9倍,PE值为11.9倍,经调整净利润的PE值为9倍。

金邦达宝嘉的估值确实已经非常低,该公司交出2017年业绩成绩单后,次交易日成交量较前一交易日增加8.9倍,明显投资者开始关注起这家公司,不过这家公司值不值得投资者持续关注,还的看该公司的业绩增长是否具有持续性。

一、盈利双位数增长来源:核心费用大幅降低

智通财经APP了解到,金邦达宝嘉主要从事两种业务,第一种是嵌入式软件和安全支付产品,主要为安全支付产品的软硬件开发,第二种是平台及服务业务,主要为融合创新金融科技为金融、政府、交通、零售等广泛领域客户提供数据处理、系统平台开发、运营及其他解决方案。

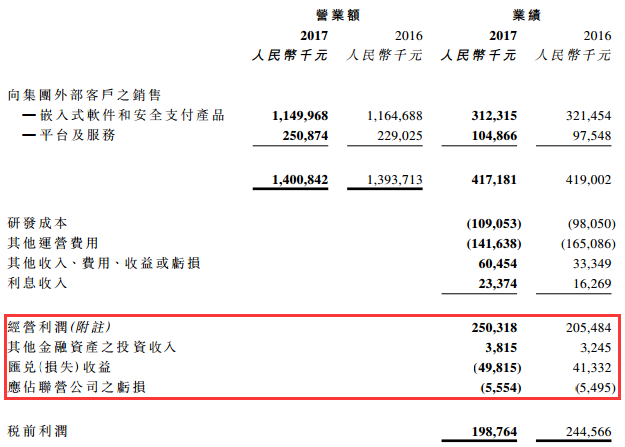

金邦达宝嘉的核心业务为嵌入式软件和安全支付产品,2017年该业务收入11.5亿元,同比微降1.3%,收入占比82%,平台及服务业务收入占比18%,但2017年收入增速为9.6%。2017年该公司两大业务并没有很突出的成长表现,不过盈利指标却实现了双位数增长,这中间的费用有什么样的变化呢?

图片来源:金邦达宝嘉2017年年报

2017年,在业务盈利上,金邦达宝嘉的核心业务利润率为27.2%,2016年为27.6%,平台及服务利润率41.8%,2016年为42.6%,两项业务合计利润4.17亿元,利润率29.8%,而2016年为30%。金邦达宝嘉的业务盈利能力较为稳定,对盈利的影响有限,我们把目光投向费用控制。

智通财经APP了解到,金邦达宝嘉的期间费用核心为销售及分销成本,2017年该费用为1.057亿元,同比下滑20%,占比期间费用74.6%,占比收入额7.55%,比2016年下降了1.93个百分点,因为费用大头下滑幅度较大,导致该公司其他运营费用项下滑了14.2%。

当然,我们也看到,该公司加大的研发支出,2017年为1.09亿元,同比增长了11.22%。实际上,研发支出计入费用是会计上的一种处理,主要为公司减轻税收负担,但对于公司来说,这是一种投资,在成果化之前需要不断的资本流入,但并非是持续经营的业务所产生费用,因此扣除后,该公司2017实际现金流增加1.09亿元。

金邦达宝嘉2017年汇率损失0.5亿元,而2016年存在汇率正向收益,扣除汇率因素,该公司税前利润2.49亿元,同比增长22.7%。整体来看,金邦达宝嘉实现盈利双位数增长主要得益于费用的控制,不过未来盈利的增长还是需要靠公司收入的成长。

二、成长基石:海外拓张战略与广泛的客户源

过去的业务成长不代表未来,我们有必要了解行业及金邦达宝嘉所处的行业状况。

以行业来说,2017年,中国银行卡交易次数同比增长约29.4%,接近1500亿次,银行卡每笔交易金额约为人民币5097元,约是第三方支付每笔交易金额的10倍,且中国人均持有信用卡数量由年初的约0.31张提升至约0.39张,信用卡授信总额达到约人民币12.48万亿元,同比取得36.6%的增长。

而该公司连续五年保持中国支付卡市场份额第一,公司芯片卡的市场份额2016年为15.1%,2017年超过了17%的市场份额,其中2017年度信用卡出货量同比取得约四成的增长,上半年为38%的增长,该公司的信用卡出货量市场份额达近5成。

实际上,2017 年1 月1 日起,央行发布的信用卡新政正式实施,将推进信用卡利率市场化、放开免息还款期和最低还款额等方面限制,在此政策下,行业竞争加大,在某一种程度上促进信用卡产品和服务的多样化和差异化,这也解释了该公司信用卡出货量大增的原因。

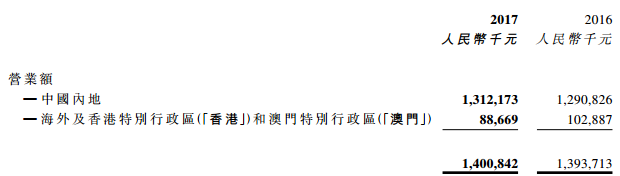

图片来源:金邦达宝嘉2017年年报

行业的成长是有的,该公司在国内市场份额上也具有优势,不过也要具体细分市场分析。细分到市场,金邦达宝嘉目前的主要市场还是在国内,2017年收入为13.12亿元,同比增长1.7%,收入占比93.7%,海外市场收入占比较低,仅为6.3%,除了港澳外的海外新兴市场增长很快。

虽然金邦达宝嘉的国内收入占大头,但该公司积极布局海外市场,特别是东南亚市场,挖掘东南亚等地区的市场潜力,提升在孟加拉、马来西亚、巴基斯坦、菲律宾等重点目标市场的市场份额,以求得更大的海外市场份额。2016年,该公司在香港购置写字楼,作为未来海外业务拓展的总部。

在客户方面,2017年,公司拥有广泛的客户群,涵盖全球1000多家银行、200多个政府部门以及40余家跨国企业,分布全球25个国家和地区。2017年,该公司成功打开了中美洲市场的大门,同时,通过在蒙古设立办事处,以增加在俄罗斯和中亚各国的拓展力度。

金邦达宝嘉客户广泛且稳定,公司作为中国市场唯一同时获得国际六大信用卡组织认证的服务提供商,与Visa、万事达等海外知名信用卡组织保持稳定的客户合作关系,2017年该公司最大客户收入为1.515亿元,贡献收入占比仅10.8%,也不存在单一客户经营风险问题。

在生产端,芯片为该公司主要采购成本,公司的供应商主要是Gemalto,是世界第一大支付卡厂商,也是该公司股东之一,2017年公司对Gemalto采购芯片应货款为0.953亿元,同比下滑24.5%,占比应付货款总额由2016年的42.7%下滑至23%,对最大供应商的依赖程度大大降低。

三、业务亮点及存在的严重的低估价值

(一)、打造差异化的时尚产品

当然,上文讲到行业的成长性,金邦达宝嘉的市场优势、市场布局、客户以及供应商的风险问题,实际上,我们忽略了该公司在业务上的亮点,因此我们有必要了解该公司的产品布局。

智通财经APP了解到,2017年金邦达宝嘉具备完全自主知识产权的EMV产品已率先成功通过国际最严格支付标准认证,因为最严格,在市场产品竞争力上可想而知的优势,上文中谈到该公司的海外布局战略,实际上,这块产品或可能将成为该公司海外收入的亮点之一。

该公司积极打造时尚创新产品,创造需求,打造公司的差异化竞争优势。该公司已经推出了支付手表、支付首饰、支付手机配件、蓝牙支付等六大系列约24种创新支付产品,2017年,成功助力VISA推出上海时装周支付手镯、支付腕带等时尚产品。

同时,该公司实施智能运营的策略,降低运营成本,提高盈利水平,该公司也采取平台+服务的战略,渗透进入信用卡运营、城市交通运营等领域,目前,相关项目已在上海、珠海、中山、邯郸等地开始实施,未来将进一步扩大覆盖范围。

金邦达宝嘉未来的看点莫过于金邦达金融科技创新中心,该中心将于2018年中启动建设,目的打造金融信息服务产业聚集区和创新之城,为该公司提供持续不断的创新动力,成为公司外延式发展战略平台之一。其实,该平台主要功能是企业集聚效应,对于金邦达宝嘉来说,平台一旦建立,不管从客户角度还是创新角度都是非常有利的。

(二)不合理的价值:估值太低

智通财经APP了解到,金邦达宝嘉这家公司派息非常的慷慨,2017年末期派息0.16港元,加上中期派息0.04港元,合共0.2港元,派息率达81.8%,股息率达9%,这对长期投资者来说是非常诱人的。追溯该公司以往的派息记录,2013年派息率仅为22%,5年间派息率增长了2.72倍,复合增长率38.9%。

数据来源:智通财经APP

数据来源:智通财经APP

实际上,金邦达宝嘉能够保持高增长的派息率主要还是该公司现金流非常充沛,2014年期末现金4.23亿元,2015年以后基本维持在10亿元以上的现金,2015、2016及2017年的账上每股现金流分别为1.5元、1.8元和1.94亿元,对应时间每股价格分别为4.89、2.1、2.37港元(用目前汇率计算分别为3.9/1.68/1.896元),且该公司目前市值仍低于账上现金,这明显是不合理的。

以金邦达宝嘉2017年的现金数据和目前的市值算,市现率为0.98倍,按照现金流估值原理,投资者在二级市场每一港元的投入,现金回报为1.02港元,即投资者现金回报率达到102%,对于投资者来说,该公司市值肯定存在严重的低估,这么大的现金流,就算拿出20%出去派息,收益率也比其他个股要大很多。

如果该公司未来几年维持14亿元左右现金流,若以市现率5-7倍(即投资现金回报率为14-20%)较为合理,该公司离合理市值甚至还有4-5倍的空间。

综上所述,投资者应该有充分的理由看好金邦达宝嘉。

扫码下载智通APP

扫码下载智通APP