被错杀的行业领头羊,易鑫(02858)靠成长性重获投资者信任

易鑫(02858)开出了一张史上最漂亮的财务报表,但市场并不领情,反而以近7%的跌幅回馈。

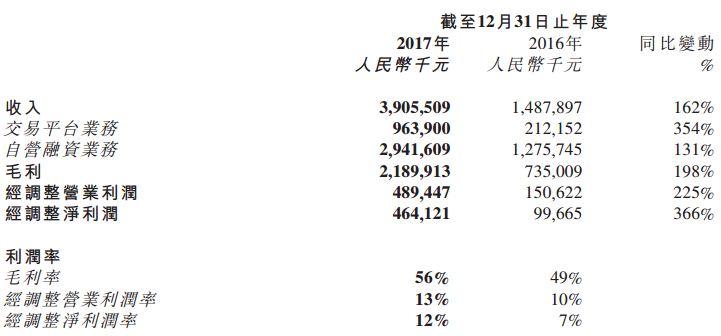

2018年3月15日,易鑫公布了2017年的业绩,业绩显示,在2017年各项业绩指标上,易鑫基本实现了三位数的高速增长,其中收入为39.055亿元,同比增长162%,毛利为21.9亿元,同比增长198%,经调整的净利润4.64亿元,同比增长366%。在利润率指标上,易鑫的毛利率和经调整的净利率同比分别增长7%和5%至56%和12%。

图片来源:易鑫2017年年度报告

即使易鑫公告了三位数的高增长业绩,也没能提振该公司股价,次日收盘仍跌6.7%至5.75港元。那投资者为什么会错杀易鑫呢?下面我们详解这个存在的逻辑,以及该公司2017年的业绩和存在的投资亮点。

一、错杀原因:被误解的账面利润表不好看

首先,我们先来分析投资者为何不买易鑫的业绩账。

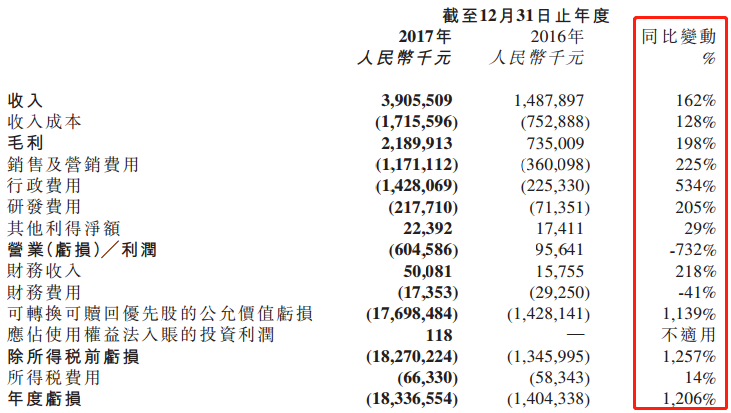

智通财经APP了解到,2017年易鑫的各项业绩指标虽然实现三位数的高速增长,但费用指标的增速要比收入及毛利的增速快的多,比如销售及营销费用增速225%,行政费用增速534%,这两项费用合计为25.99亿元,增速344.3%,占比收入较去年提升27.2个百分点至66.5%,而毛利率同比只提升了7个百分点。

图片来源:易鑫2017年年度报告

顺延着易鑫的利润表,我们可以看到数字表现并不好看,营业利润亏损6.04亿元,而去年是盈利的,税后年度亏损达183.37亿元,比去年亏损扩大的12.06倍,亏损额是营收的4.7倍。如果单看这一张利润表,不懂财务的投资者一般都会望而却步,也搞不懂该公司为何亏这么多。

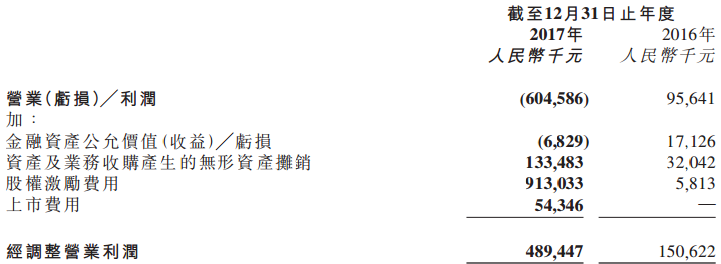

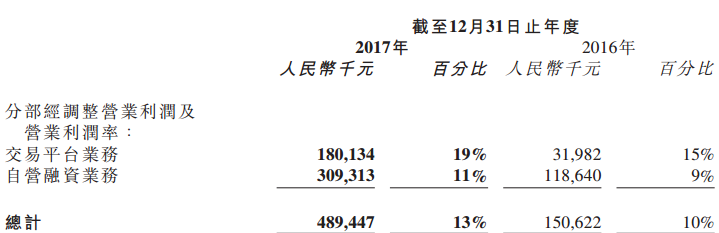

实际上,上文中有谈到经调整的利润,易鑫利润表上的亏损不是实际上的亏损,基于账务的处理,仅为账面数字的亏损。就经调整的营业利润而言,账面上的亏损为6个亿,但金融资产公允价值变动、资产及业务收购产生的无形资产摊销、股权激励费用以及上市费之后,营业利润盈利为4.89亿元,同比增长225%。

图片来源:易鑫2017年年度报告

在调整的费用中,股权激励费用达9.13亿元,占比行政费用达63.9%,实际上这个费用并不产生实际的现金流出。股权激励是为了吸引投资者或者激励员工的工作热情,将有价值的员工和公司绑定,一般的激励措施是公司以低于公允价值的每股价格授予激励名录上的员工,这差价需要计入费用表里,但实际上公司不需要付出任何的现金。

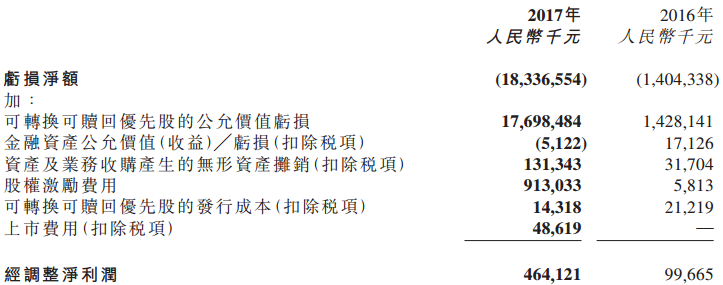

因此经调整的营业利润才是易鑫真正的可持续经营的业绩体现,但该公司净利润亏损达183.37亿元,亏得有点吓人,这一点如何解释呢?实际上,易鑫有一个账面数字出现较大亏损的地方,就是可转换可赎回优先股公允价值亏损,2017年亏损达176.98亿元,占比总亏损96.5%。这亏损仍然只是数字表像,不是现金流出。

图片来源:易鑫2017年年度报告

可转换可赎回优先股公允价值的解释,其实和股权激励的解释有着异曲同工的地方。因为易鑫上市后估值大幅度提高,而原先的优先股也以纷纷转换为股票,这样和之前优先股的成本存在差价,这差距名义上是要公司承担的,因此计入公允价值的变动亏损,但实际上,公司也没有任何的现金流出,这项亏损数字并无任何意义。

经过调整之后,将账面上并不是现金流出的数字一一添加回来,得到了易鑫真正的现金净收入,经调整的净利润为4.64亿元,同比增长366%,这个增速比期间费用(行政费用、销售费用以及财务费用)的增速要快的多。经调整后的利润和非经调整后的利润表现差距很大,这也难怪投资者出现思路分歧,对易鑫错杀。

二、内生与外生协同增长的互联网闭环模式

说完易鑫被投资者错杀的原因,下面我们具体看该公司的业务情况。

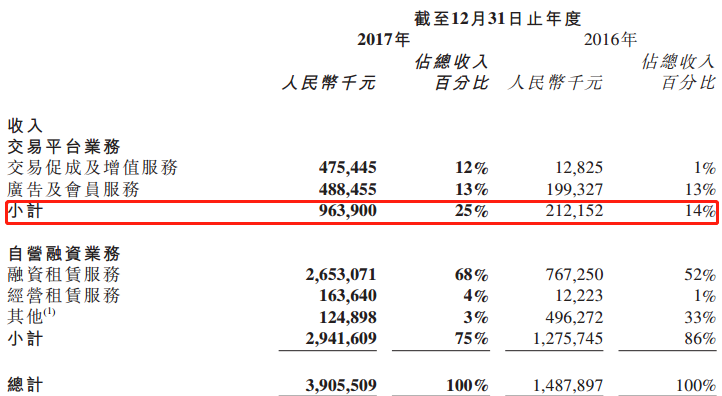

易鑫有两大业务,一项为交易平台业务,一项为自营融资业务,以目前的收入占比来看,占大头的为自营融资业务,不过2017年在收入构成上有一些变化。2017年,易鑫的交易平台业务收入9.64亿元,同比增长354.7%,收入占比由14%上升至25%,而自营融资业务收入29.42亿元,同比增长131%,收入占比由86%下降至75%。

图片来源:易鑫2017年年度报告

细分来看,易鑫的交易平台业务中,交易促成及增值业务收入增长最快,2017年实现收入4.75亿元,同比增长36倍,收入占比从1%上升至13%,而在自营融资业务中,融资租赁服务收入26.53亿元,同比增长2.46倍,收入占比由52%上升至68%,这两块业务在细分业务中最有看点。

其中交易促成及增值业务无疑成为易鑫细分业务最大看点,智通财经APP了解到,2017年该公司的汽车零售交易及汽车相关交易数量约49万笔,同比增长88%,累计交易量超过77万笔,汽车融资交易的数量约40万笔,同比增长82%,累计汽车融资交易超过63万笔。

而且在毛利率方面,2017年易鑫的交易平台毛为78%,远高于自营平台的49%,在营业利润率方面,交易平台为19%,也高于自营融资业务的11%。

图片来源:易鑫2017年年度报告

从盈利模式上看,在易鑫两大业务体系中,交易平台业务的交易促成细分业务的前景也是最有看点的,该业务盈利模式主要是通过平台完成交易的消费者或汽车经销商收取服务费,以及通过贷款促成服务,自消费者借款人或向消费者发放汽车贷款的银行收取服务费。

这种收取中间费用的形式,可以将平台用户数据资源得到最大化的利用,而易鑫想要做的就是汽车界的淘宝,连接消费者、汽车制造商、汽车经销商、汽车贷款机构以及汽车相关的服务机构,将这些平台上的资源充分利益,获取经济价值。2017年,该公司的汽车经销商合作网络由布在全国30多个省或同级区域的340多个城市中逾17000家经销店组成,其中包括228家独立运营的体验店。

易鑫的业务模式形成了整个汽车流通环节的交易闭环,在这个闭环里,任何有关汽车流通促成的商家都可以上架交易,易鑫充当审核者和中间者,而且易鑫本身的自营的融资租赁业务也会参与到这个闭环中,充分利用了自身平台的数据优势,实现内生和外生协同增长。

三、未来成长性十足

智通财经APP了解到,易鑫为互联网汽车零售的领头羊,以2016年的数据来说,该公司的交易金额及交易数量在国内市场份额占比均超过18%,均位居第一,其中交易金额市占率高于第二名接近一倍,交易数量市占率高于第二名的近五成。

从行业来看,互联网汽车零售交易在2012年才开始发展迅速,交易辆次为20万辆,2016年增加至100万辆,复合增长率60.3%,2016年国内汽车总销量为3160万辆,互联网零售占比仅为3.2%,增长空间是非常大的。而且在汽车金融参透率方面,2016年时中国的参透率仅30%左右,远远低于发达国家平均70%的参透率。

所以,在高成长性的行业下,易鑫的业务,无论是交易平台还是汽车金融业务,可扩张的空间非常大,当然易鑫可能更倾向于发展高毛利率及高营业利润率的交易平台业务,从2017年的增长数据中也可以看出来。

但不容忽视存在的风险因素,易鑫最大的问题在于整个汽车市场的交易和融资竞争激烈,譬如优信和人人车等,都在进军二手车及汽车融资业务,而且汽车经销商,比如正通汽车、永发汽车以及中升控股等都在大力布局汽车金融业务,这势必会挤占像易鑫这样的交易平台的市场份额。

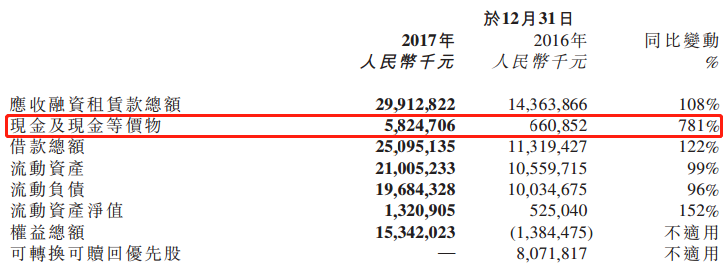

我们也不能忽略该公司的财务状况,智通财经APP了解到,易鑫2017年的资产负债率为55%,流动比率为1.07倍,其中流动资产净值为13.21亿元,同比增长152%,现金及等价物58.25亿元,同比增长781%,现金流非常充足。当然腾讯作为该公司战略股东,这一点也具有非常大的优势。

图片来源:易鑫2017年年度报告

综上看来,易鑫股价表现不理想,被二级市场投资错杀的原因主要在于该公司账面的利润表不是很好看,很多投资者在易鑫的财务上可能存在犹豫,但易鑫的账面亏损并非实际亏损,经调整的利润仍是非常可观的。易鑫的各项业务增长迅猛,基本均以三位数增长,其中交易促成及增值业务将是未来最大看点。公司发展资金充足,未来高成长性可期。

扫码下载智通APP

扫码下载智通APP