光大海外:本次港元汇率走低仍是正常的短期波动

本文编选自“EB海外策略”微信公众号,作者陈治中,陈彦彤。

文章摘要

近期港元汇率持续走低,一度下触7.8439,距弱方兑换保证水平7.85仅有咫尺之遥,是自1984年以来的最低水平。针对投资者可能关心的问题,我们在本报告中以Q&A的形式进行解释。

Q&A:

Question 1:港元汇率为何走弱?

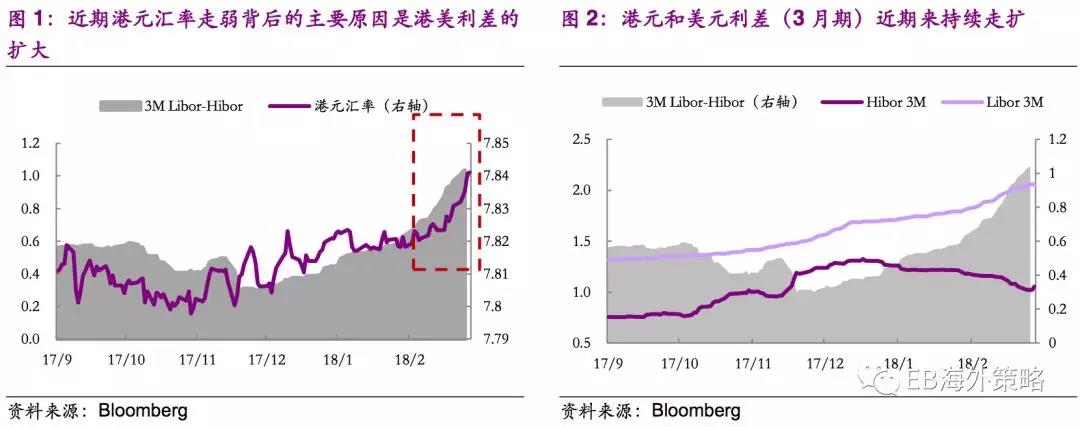

港元汇率近期大幅走弱的核心原因是港美利率间走势的背离和由此引发的套利交易。近期来,3月期Libor 和Hibor之间的利差走扩至100bps左右:

1)Libor方面,由于美国近期亮眼的经济数据以及联储偏向鹰派的表态导致加息预期升温,近一个月持续上扬;

2)Hibor方面,年底由于资金面趋紧导致的大幅上涨缓解后,近期由于香港本地资金面重归宽裕,Hibor不升反降导致利差扩大。投资者的套利行为(卖出港币买入收益更高的美元)加剧了港币汇率的短期走软。

Question 2:需要担心港元触及7.85的弱方兑换保证水平吗?

当前港元汇率为1984年以来的最低水平,因而市场对于港元汇率的担忧情绪有所升温,然而我们认为不需要对汇率波动过于担心。

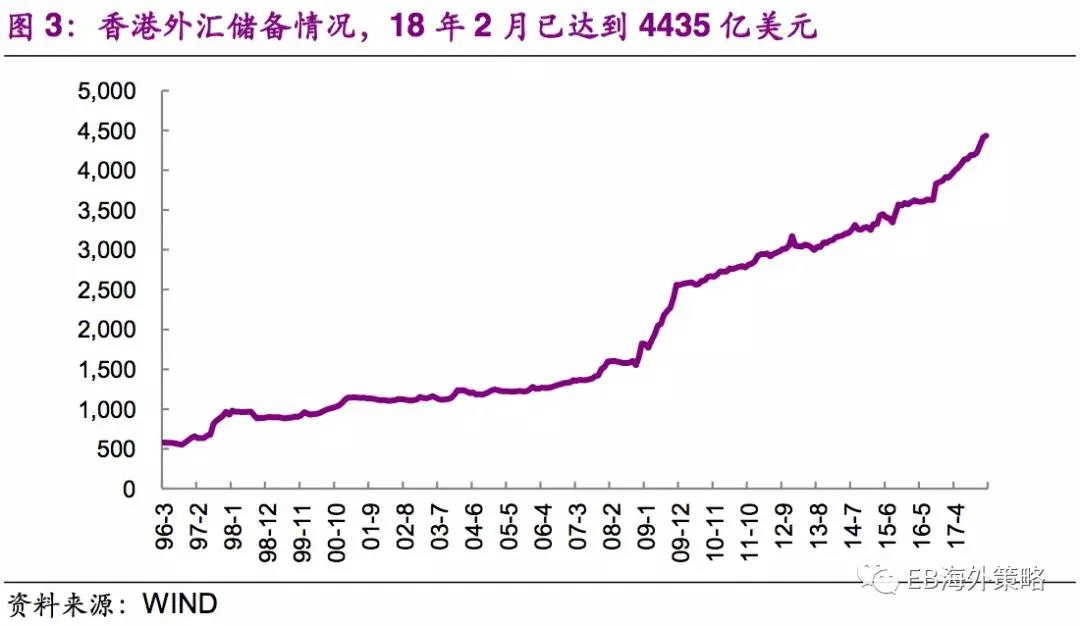

1)香港当局有充足的外汇储备来应对问题。香港2月底的官方外汇储备资产为4435亿美元,继续创出历史新高。金管局拥有足够的外汇储备来维持联系汇率制度,并在必要时对市场进行干预。

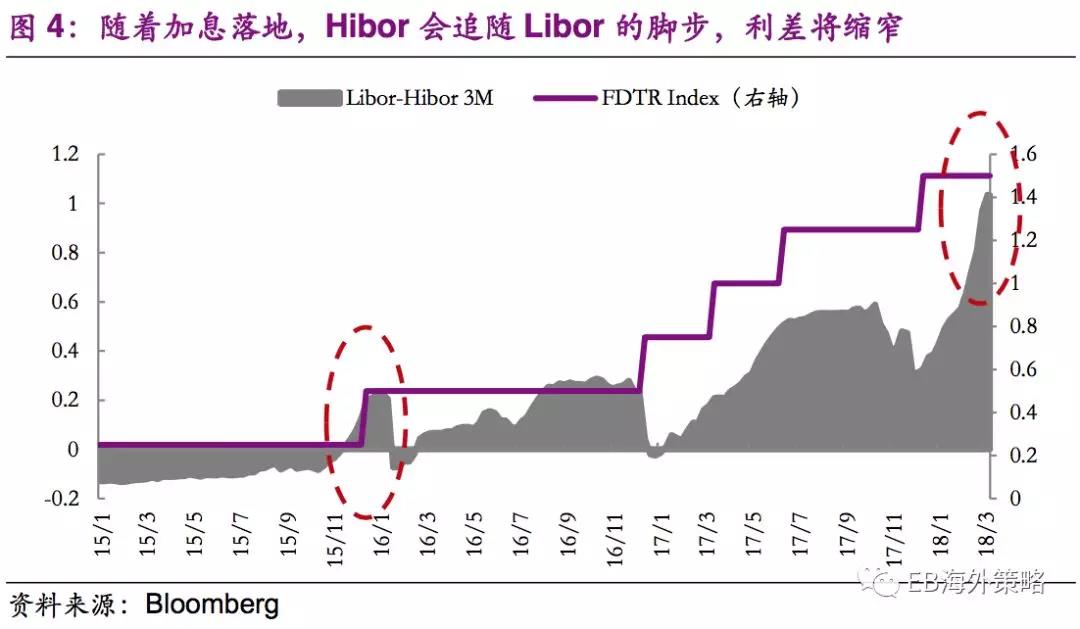

2)未来Hibor将跟随Libor上行,利差将会缩窄。Libor在加息前先行走高而带来利差扩大是近年来的常见现象。而随着美元加息靴子落地,Hibor也将因港元加息,而缩窄和Libor间利差。

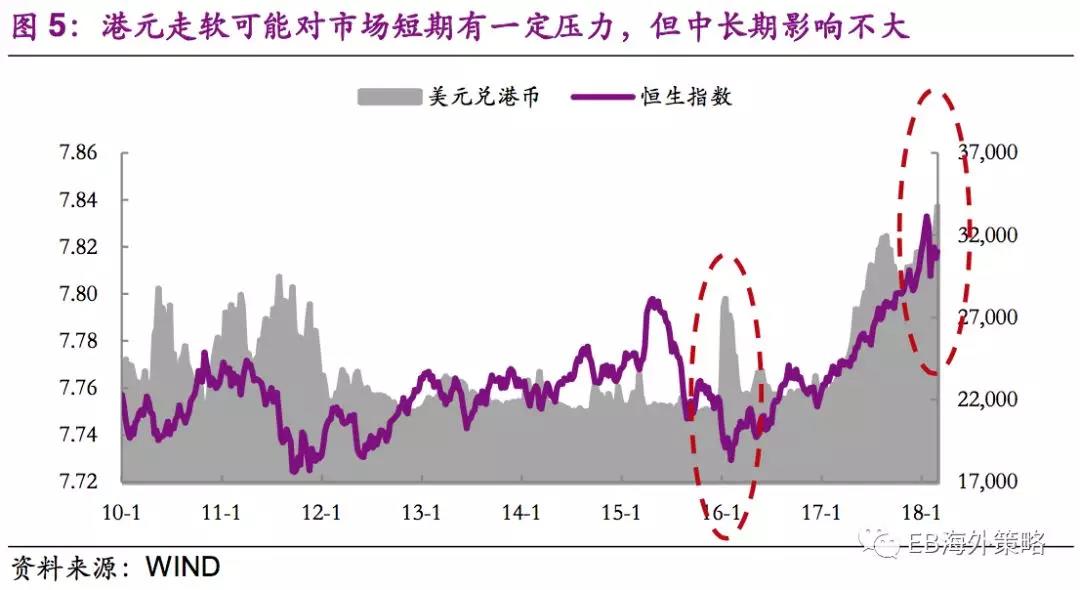

Question 3:港元汇率对中期市场是否有持续影响?

港元汇率近期的大幅走弱对港股更多的是短期的流动性扰动,同时也是反复出现的正常现象,并不会影响市场的中长期走势。

1)短期港股可能承压的主要来源是套息交易,由于Hibor和港汇双双走低,套息交易投资者加速平仓的行为可能会对市场造成一定扰动。

2)下一步市场需要关注的是,金管局若采取干预措施对流动性可能产生的不利影响。为了维持汇率稳定,在Libor确定性走高的当下,金管局如果采取干预行动,可能进一步加剧港元流动性的缩减,并对本港的资金面会产生一定压力。

3)和汇率问题相比,当前影响港股市场中短期走势更为重要的因素是美股走势以及投资者的风险偏好情况。10年期收益率的快速走高对尚处于财报空窗期的美股压力较大;对于新兴市场而言,部分国际投资者由于担心欧美股市震荡加剧而调整仓位,可能会部分撤离新兴市场的投资。正如我们一直强调,对市场中长期走势的判断应回归基本面。我们的测算显示,港股主板17年报增速有望达到35%,是自11年以来的最高水平,此后估值将得到极大消化。此外港股的估值水平在全球横向对比中,依然具有突出优势。

风险提示:美国市场若持续调整,或对港股市场带来较长时间压力

正文:港元汇率近期走软的原因以及对于港股的影响

近期港元汇率一度下触7.8439,距弱方兑换保证水平7.85仅有咫尺之遥,是自1984年以来的最低水平。针对投资者可能关心的问题,我们在接下来的报告中以Q&A的形式进行解释。

1.1、Question1:港元汇率为何走弱?

港元汇率近期大幅走弱的核心原因是港美利率间走势的背离和由此引发的套利交易。近期来,3月期的Libor 和Hibor之间的利差走扩至100bps左右:

1)Libor方面,由于美国近期亮眼的经济数据以及联储偏向鹰派的表态导致加息预期升温(联邦基金利率期货隐含远期利率显示,3月加息概率目前已经达到了96.4%),近一个月持续上扬;

2)Hibor方面,年底由于资金面趋紧导致的大幅上涨缓解后,近期由于香港本地资金面重归宽裕,Hibor并未跟随Libor走势,且不升反降,由此导致利差扩大。实际上,虽然美联储正处于加息通道,但欧日央行政策依旧宽松,因而香港市场当前尚有较高的基础货币结余,这是充裕资金的源头。投资者通过卖出港币买入收益更高的美元以获利,港币汇率因此而受到压制。

1.2、 Question2:需要担心港元触及7.85的弱方兑换保证水平吗?

当前港元汇率为1984年以来的最低水平,因而市场对于港元汇率的担忧情绪有所升温,然而我们认为不需要对汇率波动过于担心。

1)香港当局有充足的外汇储备来应对问题。

香港2月底的官方外汇储备资产为4435亿美元,继续创出历史新高。金管局拥有足够的港币来维持联系汇率制度,对市场进行干预。

2)3月加息后, Hibor将跟随港元基准上行,Libor&Hibor之间利差会缩窄。

拉长时间看,Libor可能会在加息前先行走高而带来利差扩大(Libor 和Hibor的走势出现背离)。而随着美元3月加息靴子落地,Hibor受上行压力将跟随Libor走高(加息周期中),两者间的利差将会缩窄。港美利差缩窄给汇率的压力将有所减弱。

1.3、 Question3:港元问题对中期市场是否有持续性的影响?

港元汇率近期的大幅走弱对港股更多的是短期流动性的扰动,并不会影响市场的中长期走势。

1、 短期港股可能承压的主要来源是套息交易(Carry Trade,借日元买港股),由于Hibor和港汇双双走低,套息交易投资者加速平仓的行为可能会对市场造成一定扰动(3月5日港股大跌,Carry Trade是主要影响因素之一)。

2、下一步,市场需要关注的是,金管局若采取干预措施(买入港币卖出美元)对流动性可能产生的不利影响。当前港元汇率非常接近弱方兑换保证水平,为了维持汇率稳定,在Libor确定性走高的当下(基于联储早前的政策指引,美联储今年预计至少会有3次加息),金管局的干预行动可能对本港的资金面带来更大的压力,市场有可能会出现17年末时由于资金面趋紧而出现调整的情况。

2、下一步,市场需要关注的是,金管局若采取干预措施(买入港币卖出美元)对流动性可能产生的不利影响。当前港元汇率非常接近弱方兑换保证水平,为了维持汇率稳定,在Libor确定性走高的当下(基于联储早前的政策指引,美联储今年预计至少会有3次加息),金管局的干预行动可能对本港的资金面带来更大的压力,市场有可能会出现17年末时由于资金面趋紧而出现调整的情况。

3、和汇率问题相比,当前影响港股市场中短期走势更为重要的因素是美股走势以及投资者的风险偏好情况。

近期美国10年国债收益率上行(当前投资者对于联储未来的货币政策尚处于适应过程中)对于美股以及新兴市场的影响值得关注。10年期收益率的快速走高对尚处于财报空窗期的美股压力较大;对于新兴市场而言,部分国际投资者由于担心欧美股市震荡加剧而调整仓位,可能会部分撤离新兴市场的投资。虽然当前投资者的情绪已有所缓解(VIX指数从2月初的高点下降),但远不及1月时的乐观情绪。往前看,联储的议息会议(3月20-21日)、特朗普的贸易政策等因素若出现超预期的部分,依然可能会对投资者的情绪产生较大影响。

正如我们一直强调,对市场中长期走势的判断应回归基本面。我们在年度策略报告《踏入估值扩张新阶段》中的测算显示,港股主板17年报增速有望达到35%,是自11年以来的最高水平,此后估值将得到极大消化。此外港股的估值水平在全球横向对比中,依然具有突出优势。

1.4、风险提示:

近期值得关注的风险点有:1、美国市场若持续调整,或对港股市场带来较长时间的压力;2、特朗普关税政策以及白宫人事变动可能对投资者情绪产生的影响。

(编辑:艾宥辰)

扫码下载智通APP

扫码下载智通APP