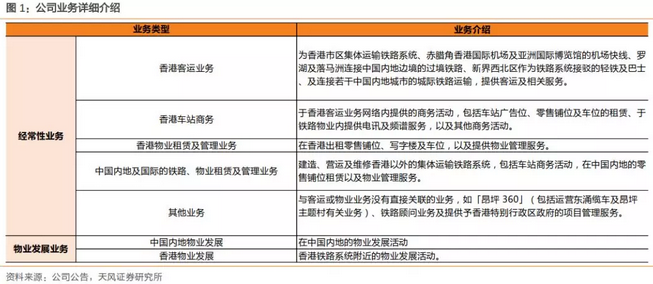

港铁公司(00066):物业为主铁路为辅,高质量地产坐收囊中

本文来自“翩翩看天下”微信公众号,作者为天风海外何翩翩团队。原标题为《港铁公司:物业为主铁路为辅,高质量地产坐收囊中;业绩超预期,建议长期关注》。

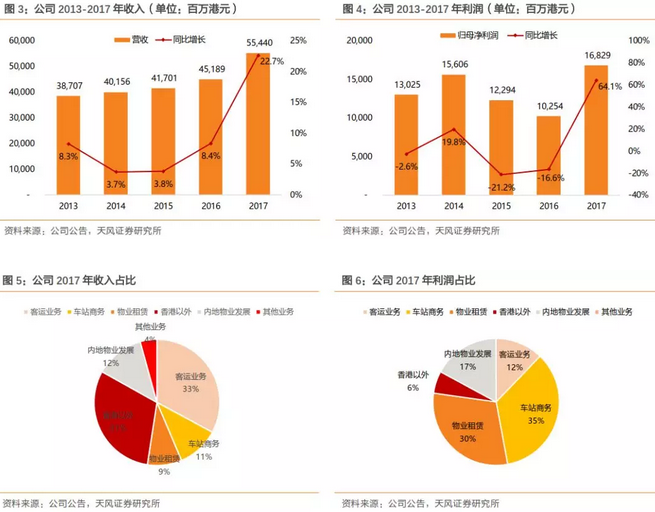

多元化业务协同发展,内地地产销售良好拉动净利润同比大增64.1%

港铁公司(00066)发布2017 年报,收入554.4亿港元同比增23%;归母净利润168.3亿港元同比增64%,两者皆高于预期,主要受上半年深圳“天颂”地产利润入账拉动。摊薄EPS 2.82港元,亦超预期。年度普通股股息1.12港元,加上因广深港高铁延误带来的2.2港元特别息,全年共派发3.32港元/股。

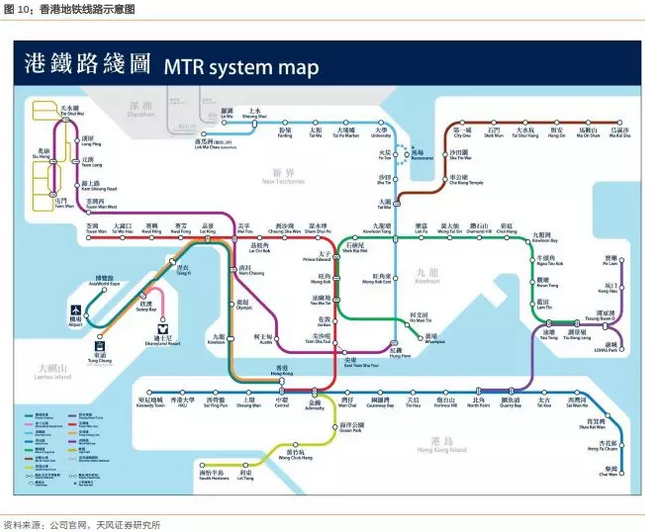

2017年经常性业务收入同比增10.5%至484.4亿港元,但利润由于新铁路线开通引起成本上升而同比降3.8%至85.8亿港元,符合公司预期。其中,客运业务2017年收入同比增3%至182亿港元,得益于观塘线延线及南港岛线的首个全年度营运,但铁路收入同比较上半年有所下降,我们认为主要由于去年铁路票价1.49%的调整被延迟至今年。

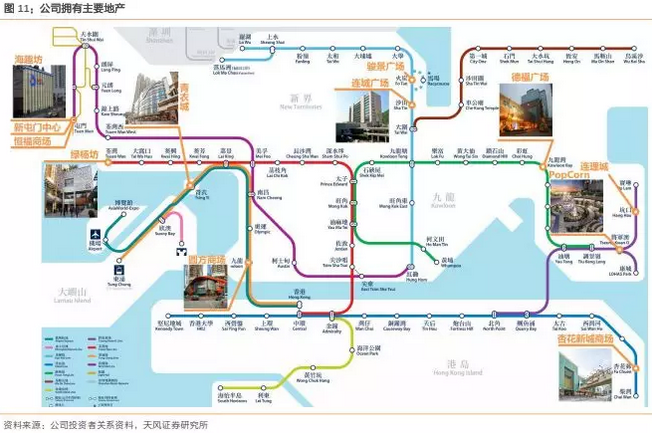

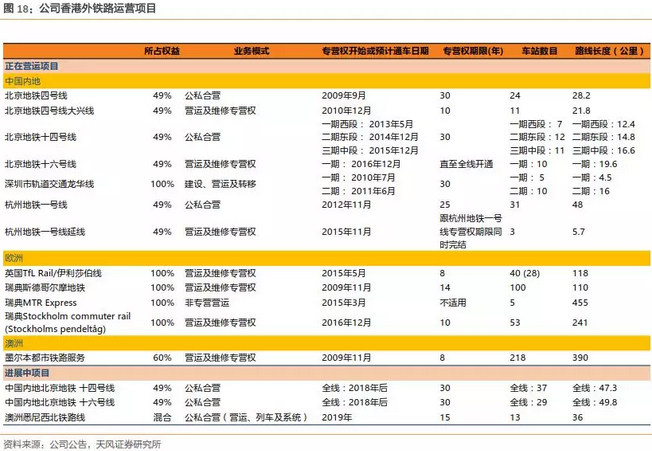

车站商务同比增8%至59.8亿港元;物业租赁同比增3%至49亿港元,二者增长主要受益于德福广场二期新增的零售设施以及青衣城2期的开幕。香港以外的铁路、物业租赁业务同比增26%至170亿港元,由于2017年新接管了瑞典MTR Pendeltågen以及悉尼西北铁路线的交付。除经常性业务,内地物业发展收入70.0亿港元,同比增超4倍,同样受益于深圳“天颂”地产项目的良好表现。公司利润增长也主要源于内地物业和相关投资物业重估带来的非经常性利润。

物业为主铁路为辅,低投入坐收地产业务高EBITDA Margin

公司虽名为港铁公司,但实际以经营香港铁路周边的地产业务为重,2017年利润的35%和30%分别来自与之相关的车站商务和物业租赁业务,另有17%来自内地地产业务,而客运业务利润仅占比12%。

公司采取“物业为主铁路为辅”的商业模式,通过提供铁路服务得到铁路沿线地产的物业发展权,对开发合作商招标共同发展商业或住宅地产,进而以极低的资金投入享受因交通改善而促成的地产升值,铁路的客流红利亦有利于其商场物业的零售额增长从而增加公司的租金或经营分成。

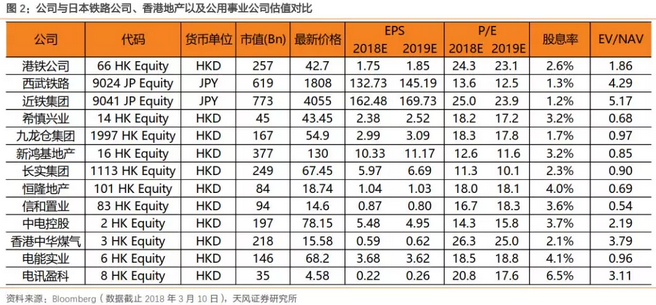

同时作为铁路服务提供者,公司还顺水推舟享受车站内的零售设施和广告收入。2017年公司物业租赁EBITDA Margin高达83.6%;车站商务EBITDA Margin更高达91.6%。此种模式与日本的铁路公司西武铁路和近铁集团相似,西武铁路同样在铁路沿线开展酒店以及娱乐零售等房地产业务,而近铁集团除零售物业外更是利用其铁路网络开展运输、仓储等物流业务。

同时港铁向内地和海外地区拓展,复制其商业模式,深圳“天颂”初获成功,预计未来公司还将参与澳门轻轨项目探索粤港澳大湾区的车站周边的地产发展机会,并继续在欧洲、澳洲以及加拿大摩拳擦掌夺取铁路运营权欲布局国际地产业务。

18年稳定向好,商业模式稳定长期增长可期,建议关注

我们认为随着香港经济企稳以及访港人数的增加,以及去年未实施的1.49%票价调整将于今年年中一并进行,我们保守估计18年香港本地客运业务同比增长约3%。另外,高铁香港段预计将于2018Q3完成,加上早前因考古发现而推迟的沙中线最快也预计于2019年开始陆续通车,乘客量在未来3年将稳步提升。

地产方面,公司项目进度资料显示2018年预计推出4个地产项目招标,8个地产将继续在售,预计未来五年还将有23个已批出项目相继落成,大屿山小蚝湾车厂和油塘通风大楼2个项目也在筹备中。

我们看好公司物业为主铁路为辅的模式,公司铁路规划资料显示仍有香港7条新线路以及内地和国际10条拓展线路筹划中,虽然未来三年资本支出预计达498亿港元将会使业绩承压,但随着已批出物业相继落成以及线路延伸新的地产项目将持续涌现支撑公司收入。

根据市场一致预期,公司2018年P/E 24.3x,属业内偏高。但我们认为公司背靠香港政府享受低价用地权,与开发商合作中拥有较强的议价能力,加上稳定的股息率,值得溢价估值,建议长期关注。

风险提示:铁路建设成本控制不佳,工程项目延期交付等(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP