春运收尾,航空票价是否超预期?

本文来自“雪球网”的雪球号“jimmy1107”,作者为天风交运姜明。

2018年春运前30天民航旅客运输量累计旅客运输量4947万人次,同比增长12.5%,其中春节7天旅客运输量1140万人次,同比增长16.1%,部分二三线城市客运量呈井喷态势,凸显了消费升级浪潮下民航需求之旺盛。如此高的运量增速并未换来价格的明显上行,我们认为可能原因为以下两点:

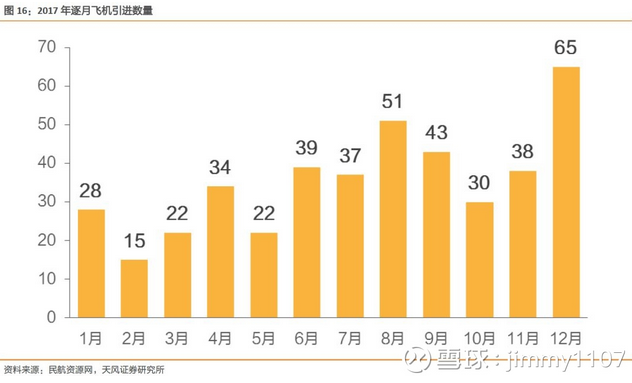

第一,2017年12月民航集中引入65架客机,是全年的峰值,在民航2017年底3261机队总量的基础上,65架的运力引进意味着单月行业供给环比增速提高2%,2018年初本就存在着一定运力消化压力。

第二,目前票价改革虽已落地但并未开始执行,价格管制的天花板仍然存在,春运旺季价格仍受到政策限制,且春运返乡返程客流的单向性导致客流呈明显潮汐性的航线受价格管制的程度更大,因此我们认为在短期运力消化压力叠加价格管制,价格仍可小幅上涨完全可以接受。

春运接近尾声,12月运力集中引进带来的供给消化压力逐步趋弱,节后公商务活动逐步频繁与春运尾部客流平稳交接,看好短期价格表现;因换季前预售换季后机票仍受到价格管制,价格不易一次性跃升,因此我们认为3-4月价格或呈现逐步抬升的趋势。

中长期看,根据各航司机队引进规划,2018年民航机队增速出现明显放缓,叠加夏秋航季时刻增量进一步收紧,时刻执行率难再明显提升,我们认为供给增速逐步放缓是大概率事件;在消费升级的浪潮下需求端持续向好,供需改善叠加超预期的票价改革打开核心商务干线价格天花板,我们认为2018年民航价格将持续向好。

供需改善叠加票价改革,航空公司的核心航线即使在高客座率下也无法通过价格抬高盈利能力的掣肘被打破,带来EPS的提升,同时相关航线的涨价及航空公司的盈利性具备连续性和稳定性,油价上涨风险大概率可根据市场自发调节的运价机制被转嫁,已成为次要逻辑。

此外,国际油价和人民币兑美元汇率走势将直接决定航空公司的单位航油成本,而近期人民币兑美元汇率快速升值将使航空公司以人民币计价的航油成本近乎等比例降低,同时还可带来大量汇兑收益,利好航司业绩,我们继续看好2018-2019年民航上市公司业绩,核心推荐三大航(A+H)。

航空价格数据能否准确体现民航运营状况?

(1)抛开大逻辑方向判断,看航空离不开量价信息

研究航空的基本面,供需是核心,同时要兼顾油价汇率等外部环境变化,但抛开大逻辑,市场也非常关注短期行业量价走势。行业量价走势可作为供需层面逻辑判断的佐证,并为及时修正盈利预测提供参考,而获取高频量价信息的方式主要有直接向航空公司咨询或参考行业量价数据库。我们不禁要进行实证,行业量价指数是否能够体现我国民航的真实运营表现,如有偏差,偏差幅度是否可以接受。

(2)回顾四大航收益品质,2017年已结束跌势全面走平

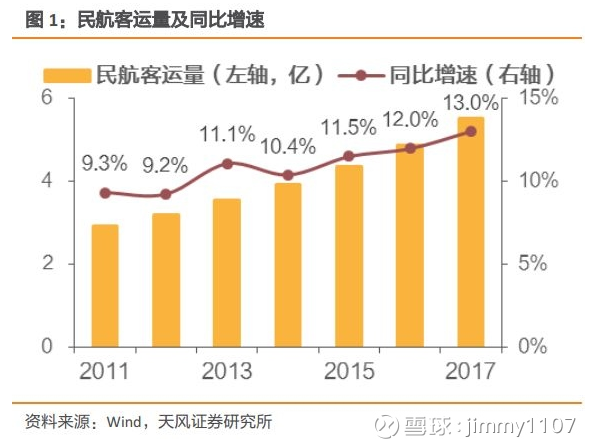

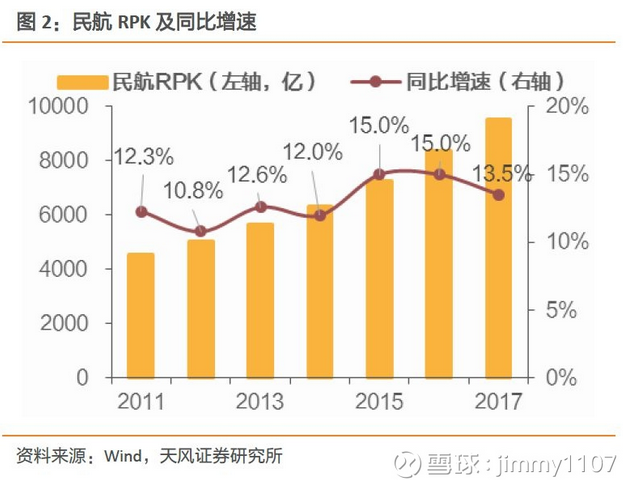

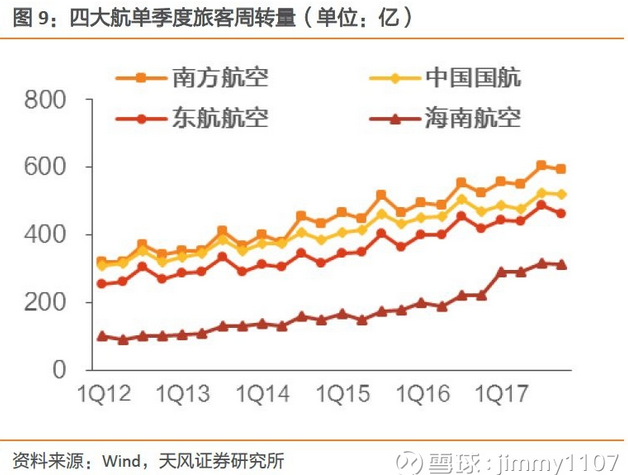

四大航主导行业运行。我国民航正处于高速发展阶段,消费升级的浪潮促进即便在宏观经济增速放缓的大背景下,需求增速仍连续保持在两位数,2017年全民航旅客运输量5.52亿人次,同比增长13.0%,增速再创近年新高,而由于2017年国内线景气度优于国际线,国际长航线旅客增速趋缓,旅客周转量达到9512.8亿,同比增长13.5%,增速同比小幅下降,但仍维持在较高水平。

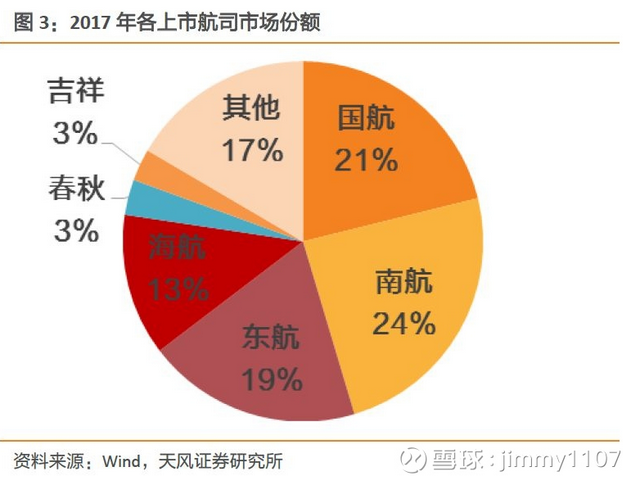

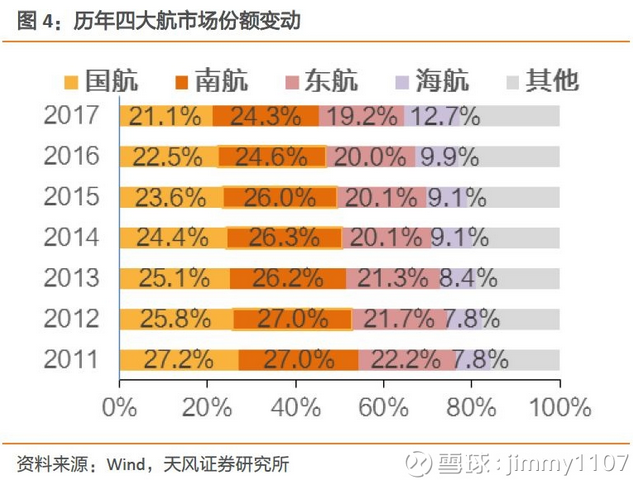

我国民航体系的主导者是四大航空集团,即我们熟知的中国国航、南方航空、东方航空、海南航空。即便不考虑山航、川航等联营企业,仅以上市公司合并报表口径计算,2017年四者旅客周转量的市场份额合计达到77.4%,可以说其主导了行业运行。

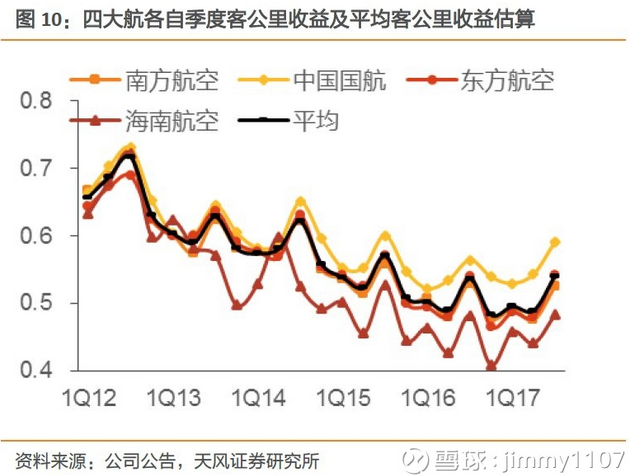

过去几年一线城市繁忙机场时刻紧张,增量运力投放受限,需求无法得到充分满足,但由于价格管制,票价坚挺但向上弹性难以释放;增量运力向二三线城市倾斜,纵使消费升级促使运量攀升迅速,但价格水平相对低迷,压低总体收益品质,同时高铁集中建设,“从零到一”的高铁密集通车分流客源,民航收益品质呈现逐年降低态势。

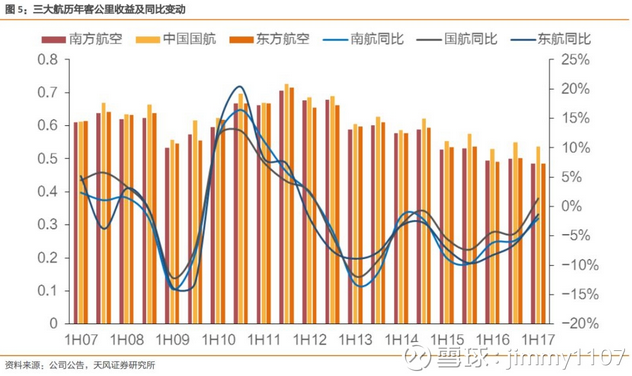

以三大航为例,根据公司披露的客运收入及RPK进行测算,2017年上半年其客公里收益平均在0.5元左右,相比2010年下降18个百分点,但我们看到2016年起票价跌幅显著收窄,2017年上半年国航客公里收益已率先同比转正。

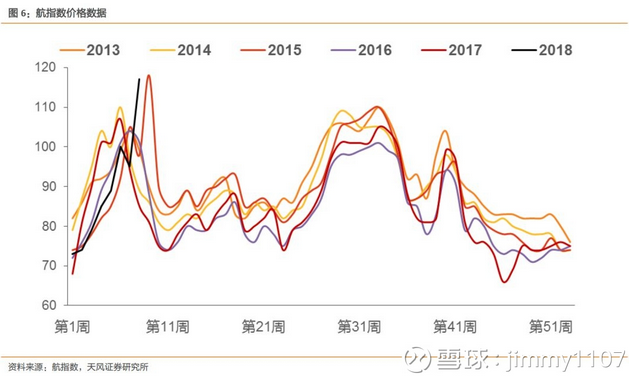

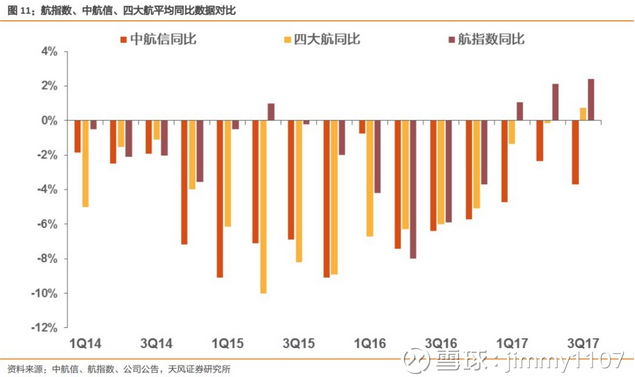

我们在本部分中仅探讨价格指数与实际情况是否吻合,市场上主流的行业价格信息来源为中航信及航指数数据库,其提供周频的高频量价客座率数据,从航指数价格数据上看,近几年的价格数据走势与航空公司真实水平方向一致。

(3)价格指数数据基本能够反映市场运行状况

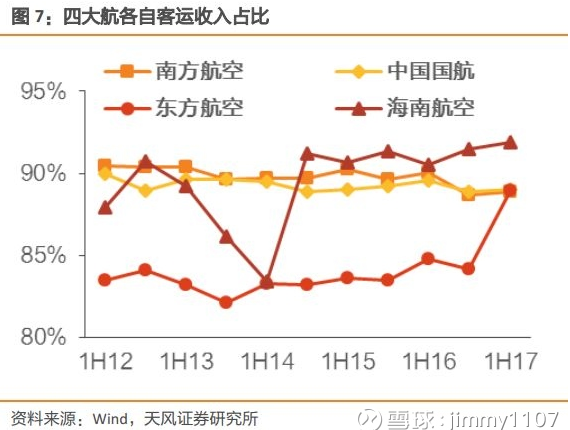

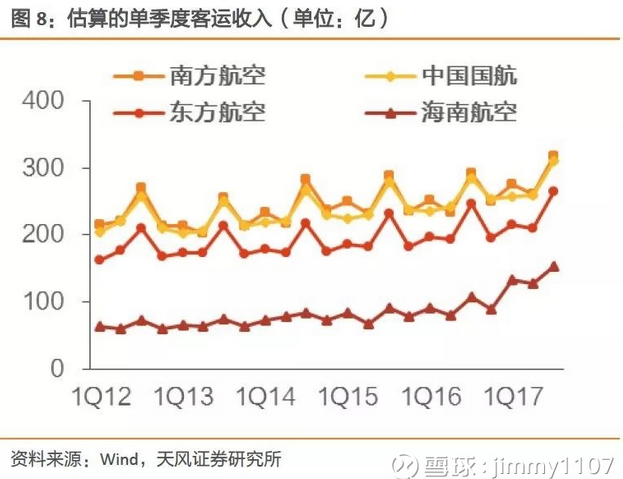

如进一步深入分析,以半年时间周期为跨度的收益品质数据虽然准确,但由于样本量过少,显然不易与行业价格数据有效对比,月度、周度各航司的客运收入又无法公开获取,不过我们注意到,各公司历年客运收入占总收入比重相对稳定,因此我们退而求其次,根据各公司的单季营业收入及客运收入占比大致拟合出四大航季度客公里收益,并与中航信、航指数总体价格数据进行对比。

根据我们推算出的2014年至今的逐季度客公里收益的同比数据,与中航信及航指数的价格同比数据进行对比,总体而言,两大数据库数据与四大航平均客公里收益变动趋势基本一致。

仅就航指数而言,其价格指数在2015年误差较大,但在2016年起恢复正常,至2017年三季度,价格指数同比数据与四大航平均客公里收益同比数据误差在2个百分点以内。这也意味着航指数数据结合中航信数据及与航空公司沟通数据基本可以作为行业真实运营品质变化的参考。

2018年春运价格数据表现尚佳

(1)春节错期导致单周同比数据存在误差

我国春节日期为农历正月初一,而公历与农历纪年方式不同导致如无闰年,每年春节日期提前约11天,“十九年七闰”的农历年与回归年协调机制使春节公历日期在1月21日-2月20日之间徘徊。我国春运为期40天,一般为腊月十六至正月廿五,春节日期不同导致春运公历日期每年均存在一定差异。

民航客流的季节性决定了不同月份客流方向、数量均呈现出明显差异,以一季度为例,如无春运,一月初学生放假、跨年后频繁的公商务活动重叠将导致需求出现短期小峰值,二月底学生返程也将提振民航需求,但春运公历日期的不确定性叠加学生放假等客流将导致每年春运40天内需求均表现出不同特征。

如春节日期较早,则春运前期可能出现春节返乡客流、学生放假客流集中,但节后返程客流却与学生开学客流错期,春运量价表现可能呈现前高后低;若春节日期较晚,节前客流错期,节后叠加或将导致前低后高的表现。

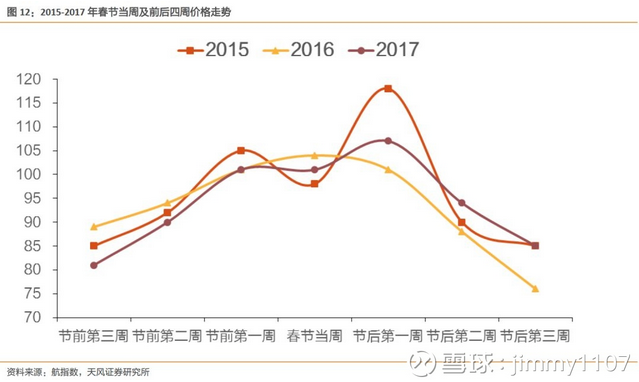

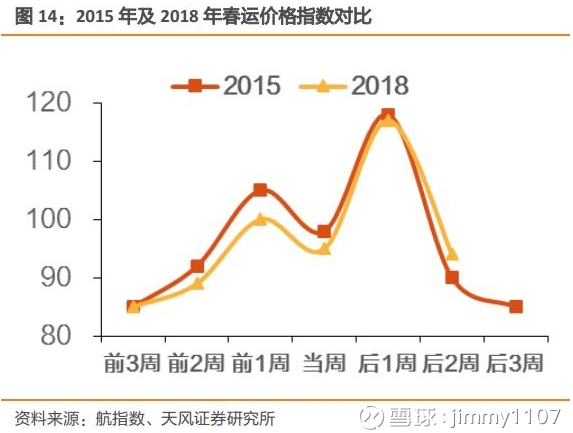

从价格数据印证来看,2015、2016、2017年的春节当周及春节前后四周的价格走势差异化明显,尤其是春节较晚的2015年,节后一周出现单周价格尖峰,峰值远高于2016及2017年。

(2)我们认为2018年春运价格应为小幅上涨

2018年春节前三周、春节当周、节后一周航指数价格平均数据为97.2,同比2017年提高1.0%,但春节错期可能导致数据失真,我们尽最大可能剔除公历日期错期影响,得出尽可能贴近事实的同比数据。春运公历错期导致春运40天内周度数据难以直接相比,但我们发现相隔三年春节日期一般仅相差3天,如2018年春节日期为2月16日,仅比2015年提前3天,因此我们认为2018年春运价格走势应与2015年接近。

从数据上看,2018年春节当周及前三周、后两周价格指数图形与2015年基本一致,且相比于2015年,平均价格跌幅为1.4%,但由于2017年春运前六周价格相比2015年下降2.4%,春运7周价格同比下降2.1%,一季度价格指数相比下降3.2%,同时考虑到节后学生开学客流与春节返程客流尾部叠加很可能拉高数据,因此我们认为2018年春运期间民航价格指数同比2017年春运大概率出现小幅上升。

(3)回过头看春运,2018年春运数据表现尚佳

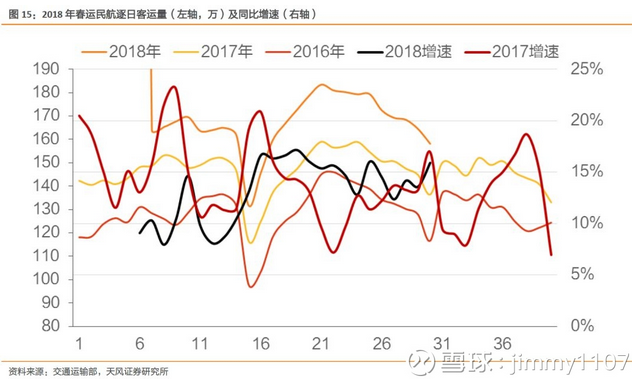

2018年春运前25天,即2018年2月1日-3月2日,民航旅客运输量累计旅客运输量4947万人次,同比增长12.5%,其中春节7天旅客运输量1140万人次,同比增长16.1%,部分二三线城市客运量呈井喷态势,凸显了消费升级浪潮下民航需求之旺盛。

如此高的运量增速并未换来价格的明显上行,我们认为可能原因为以下两点:

第一,2017年12月民航集中引入65架客机,是全年的峰值,在民航2017年底3261机队总量的基础上,65架的运力引进意味着单月行业供给环比增速提高2%,2018年初本就存在着一定运力消化压力。

第二,目前票价改革虽已落地但并未开始执行,价格管制的天花板仍然存在,春运旺季价格仍受到政策限制,且春运返乡返程客流的单向性导致客流呈明显潮汐性的航线受价格管制的程度更大,因此我们认为短期运力消化压力叠加价格管制,价格仍可小幅上涨完全可以接受。

(4)继续看好2018民航票价表现及长期业绩空间

春运接近尾声,12月运力集中引进带来的供给消化压力逐步趋弱,节后公商务活动逐步频繁与春运尾部客流平稳交接,看好短期价格表现;因换季前预售换季后机票仍受到价格管制,价格不易一次性跃升,因此我们认为3-4月价格或呈现逐步抬升的趋势。

中长期看,根据各航司机队引进规划,2018年民航机队增速出现明显放缓,叠加夏秋航季时刻增量进一步收紧,时刻执行率难以进一步提升,我们认为供给增速逐步放缓是大概率事件;在消费升级的浪潮下需求端持续向好,供需改善叠加超预期的票价改革打开核心商务干线价格天花板,我们认为2018年民航价格将持续向好。

从更长远的角度看,供需改善叠加票价改革,航空公司的核心航线即使在高客座率下也无法通过价格抬高盈利能力的掣肘被打破,带来EPS的提升,同时相关航线的涨价及航空公司的盈利性具备连续性和稳定性,油价上涨风险大概率可根据市场自发调节的运价机制被转嫁,已成为次要逻辑。

此外,国际油价和人民币兑美元汇率走势将直接决定航空公司的单位航油成本,而近期人民币兑美元汇率快速升值将使航空公司以人民币计价的航油成本近乎等比例降低,同时还可带来大量汇兑收益,继续看好航空公司业绩表现。

风险提示

扫码下载智通APP

扫码下载智通APP