步入核心业务转型期,中芯国际(00981)起跳前深蹲蓄势

本文来自中金公司的研报《中芯国际(00981):晶圆代工国内龙头企业,聚焦核心业务度过转型期》,作者为中金分析师宗佳颖。

智通财经APP获悉,中金发表研报称,预计2018年中芯国际(00981)将进入过渡期,主要由于半导体行业驱动力从智能手机向人工智能、汽车和虚拟货币等板块转移的进度快于预期。尽管中国存在结构性增长机遇,但计算芯片多采用14nm及以上制程,预计该趋势或将影响公司短期盈利。

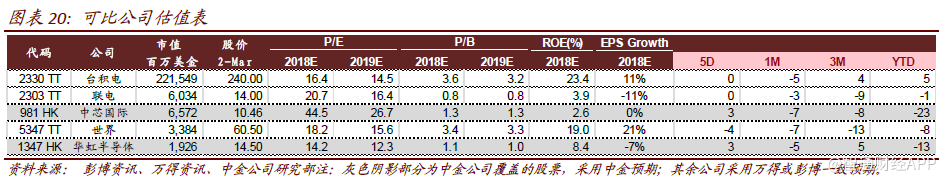

但中金认为,公司重点发展前沿制程的战略将助力公司缩短过渡阶段,而深港通正在重塑中芯国际的估值框架。预计2018年和2019年中芯国际收入将同比增长8.0%和25.4%,每股净利润分别同比降低24.5%和同比增长87.1%,达到0.03美金和0.05美金。维持目标价12.5港元,对应1.6倍2018年市净率。

中国半导体市场规模巨大

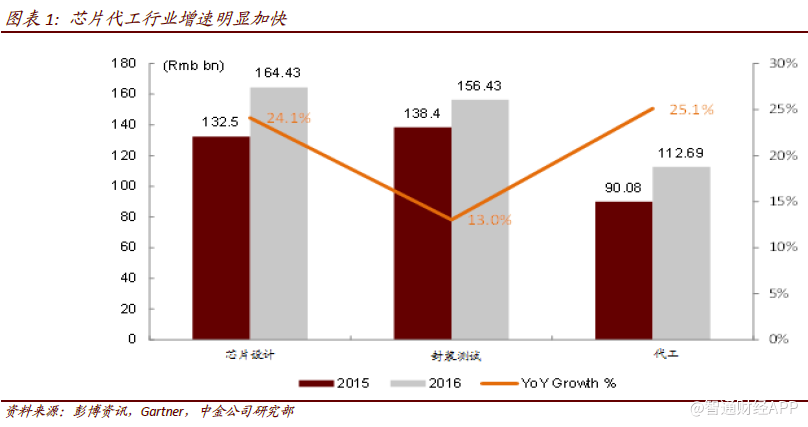

中国半导体行业保持高速增长,根据IEK测算,2016年中国半导体市场的消耗量达到1076亿美金,全球占比32%,成为全球最大的半导体销售市场。

展望2020年,中国半导体市场规模有望达到2080亿美金,全球占比46%。2016年中国集成电路销售额保持25%增长,在地方政府支持下,芯片代工厂建厂速度加快。

聚焦核心业务度过转型期

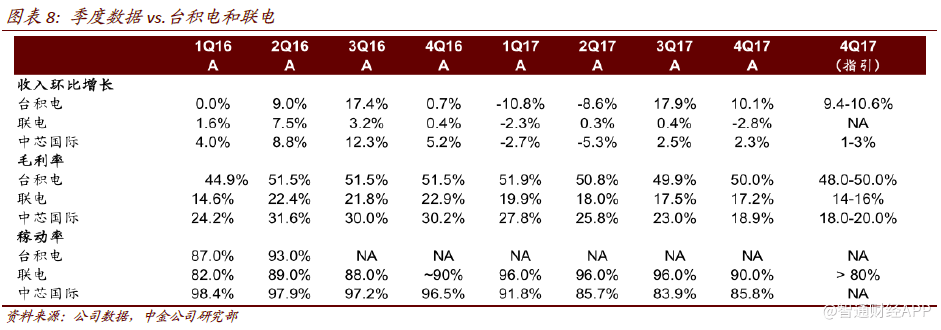

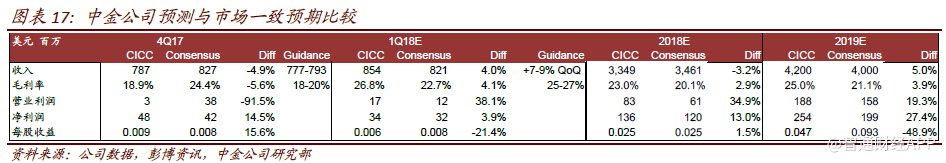

中芯国际2017年4季度收入环比上升2.3%,毛利率下降4.2个百分点,符合公司指引和我们预期。

主要积极因素

制程迁移快于预期。公司管理层在电话会议中强调,将重点关注制程转移,同时预计28nmHKC+自2018下半年实现量产(符合前期指引),预计14nm制程2019上半年启动风险生产(原计划于2019年下半年)。

主要消极因素

虽然产品结构改善,但4季度产品均价仍环比下滑2.2%。28nm制程收入占比较3季度的8.8%提升至11.3%,表明12英寸成熟工艺以及12英寸先进工艺的竞争(分别来自国内厂商和台积电)均有所加剧。

公司指引2018年1季度收入环比增长7%-9%,其中包括技术授权一次性收入1.5亿美元,对应1季度晶片收入环比下降10.1%-12.1%,低于业内同行台积电和联电。我们认为这表明公司中国手机客户的收入占比有所降低。

公司指引1季度(包括技术授权收入在内)毛利率上升至25%-27%,对应剔除技术授权收入毛利率10%-12%。

公司指引2018年收入高个位数增长(包括技术授权一次性收入1.5亿美元),对应2018年剔除授权收入低个位数增长,低于我们预期的同比增长15%。

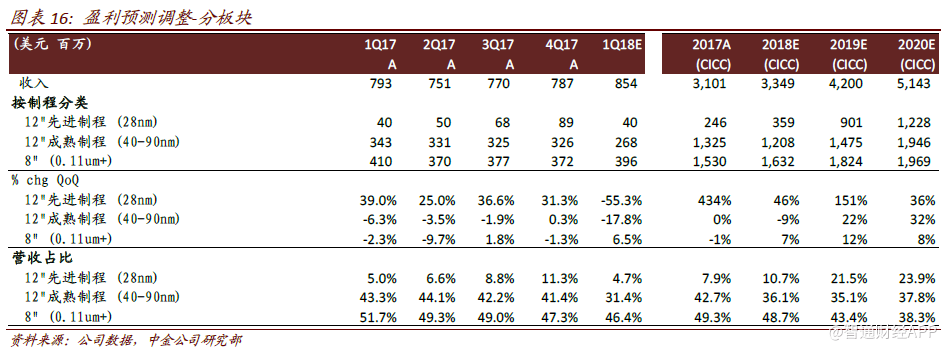

14/28nm制程:产品结构预期改善,但短期利润贡献有限

28nm制程收入环比增长31.3%,占4季度销售额11.3%,占2017年销售额7.9%。预计2018年28nm制程收入增长46.0%至3.6亿美元,占销售额10.7%。管理层计划于2018下半年发布HKC+。

我们认为梁博士将重点开发14nm FinFET,同时预计14nm制程将于2019年上半年启动风险生产,较原计划提前6个月。公司近期公告收到国家集成电路基金和上海集成电路基金现金注入17亿美元,有望加快14nm 制程的开发进程。

新成立合资公司中芯南方将重点开发14/10/7nm制程,预计2019年实现量产。管理层表示目前已建成一期3.5kwpm 的研发产能,二期和三期研发产能将分别达到6kwpm和9kwpm。

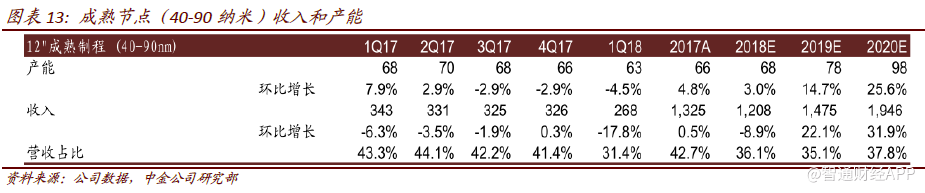

12英寸成熟制程:有望创造差异化产品平台

2017年4季度成熟工艺(40-90nm)环比增长持平,主要由于库存调整以及部分产品向先进制程迁移,丢失订单。公司已采取有效措施,利用特殊存储器、CIS 和PMU等产品来填充闲臵产能。随着28nm HKC+平台于2018 年下半年实现量产,公司计划将部分40/45nm 制程导入至领先工艺平台。

但考虑到成熟工艺的竞争较为激烈,预计公司产品单价和利润率均将面临压力。预计2018年成熟制程收入同比下降8.9%至12亿美元,总收入占比36.1%。

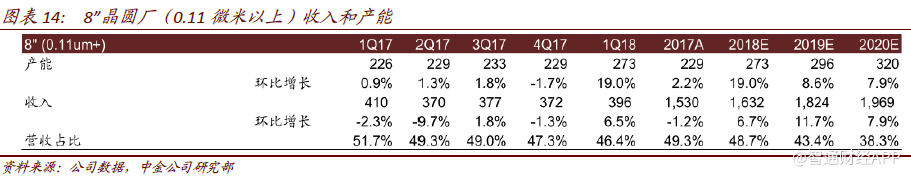

8英寸工艺:有望自2018年保持稳定增长

4季度8英寸制程收入小幅下降1.3%,但销售贡献仍为近两年内最高。我们预计8英寸制程自2018年起保持稳定增长。

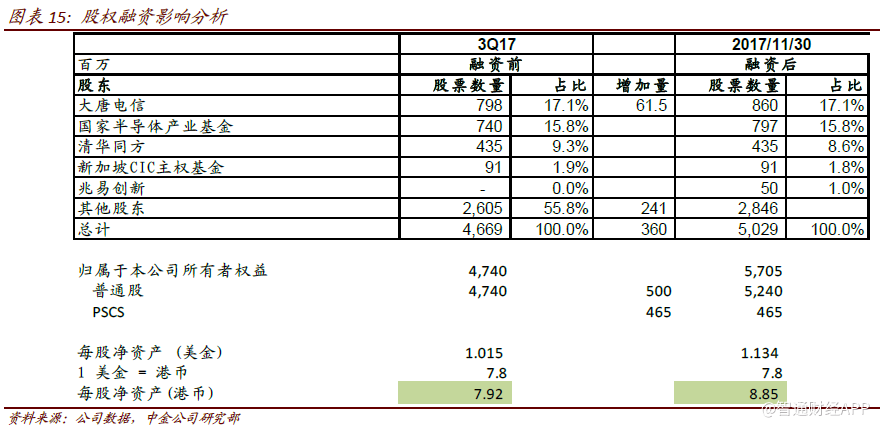

股权融资9.65亿美元:支撑长期发展

2017年11月29日,中芯国际增发普通股,募资5亿美元(增发完成后占总流通股6.3%),同时发行次级永续可转换债券,募资4.65 亿美元。

公司管理层表示,本次融资的主要认购方为现有股东大唐和国家大基金(合计认购约2亿美元增发和4 亿美元债券)。此外,公司客户兆易创新也参与了本次认购。融资后股权结构和BVPS 如下:

公司表示,增发前公司的在手现金(约20亿美元)已足以满足2018年的资本支出。本次融资主要为了长期发展,以及满足主要股东的投资需求。

盈利预测与估值

我们预计2018、2019和2020年公司收入同比增长8%、25%和22%;归属于母公司净利润则分别增长-24%、87%和59%。

我们18/19年收入和净利润预测偏离市场一致预期-3.2%/+5.0%和+13.0%/+27.4%,主要由于我们更加看好领先制程的收入放量。

给予公司1.6倍市净率,目标价为12.5港元,对应2018年BPS1美元。预计短期内公司收入增长和业务运营仍将维持疲软,但随着成熟制程闲置产能的利用,以及领先制程盈利水平改善,预计未来将重现持续增长。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP