关于美股,当前投资者关心的八个主要问题

本文来自微信公众号“Kevin策略研究”,作者为KevinLIU。

2月的第一周美股市场剧烈波动,标普500指数一周之内两度大跌~4%,引发了投资者的极大恐慌,并蔓延到全球市场,进而导致普遍性抛售。

尽管过去一周全球市场已有所企稳并反弹,但投资者对于美股市场究竟为何出现如此剧烈的抛售、当前的基本面与估值状况、以及大跌后的市场前景依然非常关注,但其中也不乏一些误解。就此,我们在本文中汇总了当前投资者对美股市场最为关注的八个问题,并相应做出解答。

Q1、究竟是什么因素触发市场下跌、甚至“闪崩”?

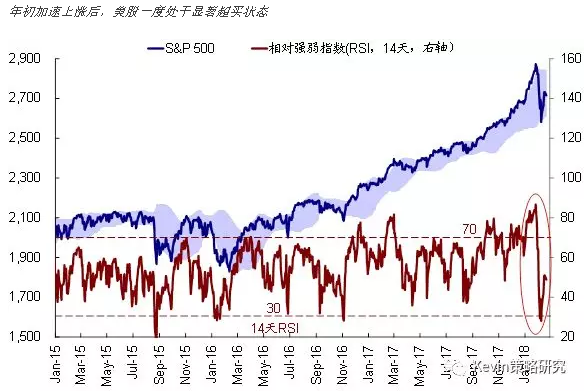

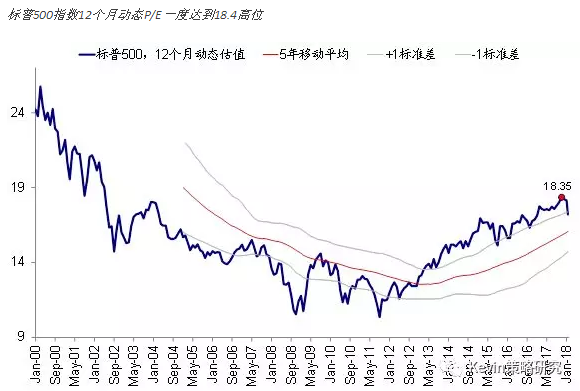

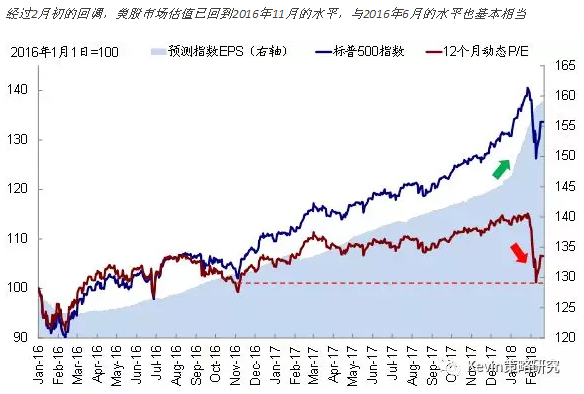

需要强调的是,此轮大跌前的整体背景是,经过2018年开年以来的加速上涨后,美股市场处于显著超买状态、投资者情绪亢奋、同时18.4倍的动态估值也已经明显偏高。因此,投资者对于潜在的市场盘整甚至回调并非没有预期,但即便如此,出现如此剧烈和大幅的动荡依然使得多数投资者感到非常意外。

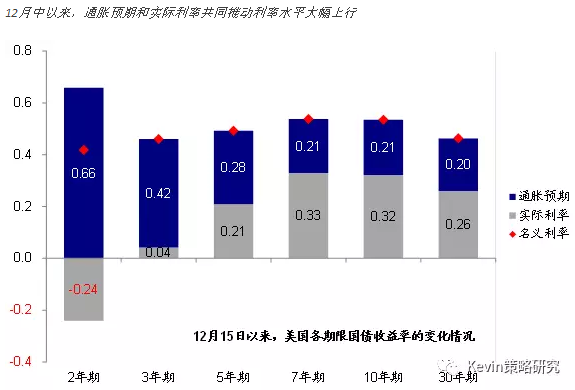

究其原因,市场调整固然与投资者对基本面和货币政策的担忧有关(如前期的高油价和弱美元明显推升了通胀预期、进而使美国10期国债利率在2017年12月15日以来攀升了53个基点;利率水平的过快上行在使债券价格直接承压的同时,一定程度上也加大了投资者对于未来企业财务费用和其他成本压力、以及对美联储更快加息节奏的担忧)。

但如果仅是如此的话,也难以完全解释市场为何会在短期内出现如此剧烈的恐慌性抛售,毕竟2.8%左右的名义利率水平也算不上高的离谱、而且也是反映了对未来经济增长和通胀更为乐观的预期(表现为期限利差一度扩大;金融条件依然处于历史上较为宽松的水平;实际利率的抬升并不算很夸张)。

我们认为,之所以会出现“闪崩”式的恐慌性抛售,在市场已经严重超买和利率急速抬升(美国10年期国债收益率下跌前30天的变化幅度超过历史均值一倍标准差以上)引发担忧的背景下,更多是一系列交易行为和投资者恐慌情绪交织引发的连锁反应的直接结果。

具体而言,周一(2月5日)程序化交易在关键点位(标普500指数2700点附近)自动触发了大量抛盘,导致市场在尾盘短短十几分钟内放量大跌导致“闪崩”、并使得VIX指数大幅攀升。

进一步的,VIX波动率急剧攀升(2月5日单日大涨116%)又带来一系列连锁反应:此前异常“拥挤”的看空波动率头寸需要迅速回补外(极端情况是看空VIX的ETF产品XIV在周二骤跌93%,触发了提前赎回条款),一些直接或间接盯住波动率的投资策略(VolatilityTargeting)如风险平价(Risk Parity)、CTA(管理期货)等需要在新的波动率环境下调整对风险资产的敞口也带来对现货市场的抛售压力。

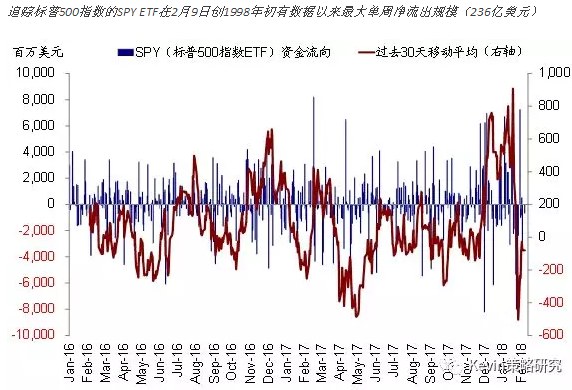

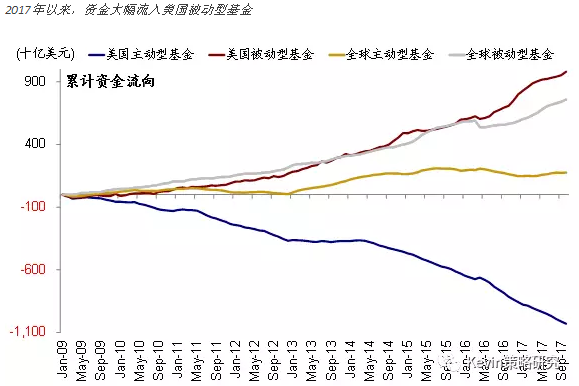

此外,市场“闪崩”引发的恐慌情绪也会引发大量的获利需求,表现为基金的大量赎回和资金流出(EPFR统计的美股市场基金单周净流出高达340亿美元,是2000年有数据以来最大的单周流出;追踪标普500指数的ETF产品SPY单周资金流出规模也高达236亿美元)。

因此,综上所述,此轮市场波动固然因投资者对利率抬升过快和通胀上行的担忧而起,但可能更多还是恐慌情绪和交易行为交织引发的连锁反应的直接结果。

Q2、程序化交易/看空VIX产品/CTA/风险平价等策略如何影响市场?规模有多大?

在此次市场剧烈波动中,各种类型产品和机构的交易行为成为市场关注的焦点,也是理解此轮市场波动和后续演进的关键,例如上文中提到的程序化交易,一些直接或间接盯住波动率(VolatilityTargeting)的策略如看空波动率的ETF、CTA(管理期货)和风险平价(Risk Parity)等,甚至ETF为代表的被动投资以及更为长线的养老金等。

值得指出是,由于统计数据的不完备和缺失,我们无法精确统计各类产品的具体规模、特别是仓位、风险敞口和杠杆水平等信息,因此在一定程度上只能进行定性分析。

程序化交易可能在某种程度上是导致此次市场“闪崩”的直接导火索,其特点在是触发关键点位后自动执行大量交易,进而使得市场在短期内承受大量抛压。周一(2月5日)标普500指数在尾盘十几分钟内的“闪崩”可能便是由此所致,进而成为市场恐慌的开始。

看空VIX波动的产品(XIV与SVXY)是到目前为止本轮市场波动最直接的受损者。2017年以来持续的低波动率使得做空VIX成为一个非常流行也非常“拥挤”的交易策略,看空VIX指数的XIV这只ETF在2017年全年的回报高达188%。然而,周一市场的剧烈波动使得VIX大幅攀升至37,为2015年8月以来的新高。看空波动的产品和策略因此损失惨重,XIV周二暴跌93%,进而触发了提前赎回清盘的条款。

直接或间接盯住波动率(Volatility Targeting)的策略面临空头回补或者降低风险资产仓位的压力。尽管上述提到的两只ETF产品在下跌前的市值总计仅约为28亿美元左右,但其影响却远不止一只产品的清盘。波动率的大幅回升会使得直接以做空波动率的其他基金面临大量空头头寸回补需求进而对现货市场造成压力。

同时,那些间接盯住波动率的投资策略如CTA(管理期货)、风险平价(Risk Parity)等由于市场波动率大幅提升,也需要相应的减少风险资产仓位来达到降低整体风险敞口的目的。根据Bloomberg的统计,从自下而上的角度汇总,可汇总到的CTA策略资产管理规模大约在300亿美元左右,但实际规模可能远不止如此;而风险平价策略的资产管理规模可能高达5000~6000亿美元。

高杠杆产品在市场剧烈波动面临更高的风险敞口、以及赎回压力下的被动卖出压力。一些带有杠杆的产品在市场剧烈波动中会面临更大的损失和风险敞口,其中包括自身带杠杆的ETF产品(根据ICI的统计,截至2017年底,美国ETF的资产管理规模高达3.4万亿美元;其中追踪债券的ETF基金规模5500亿美元左右,带杠杆的产品规模约为40亿)。

另外,一些开放式共同基金在明显放大的赎回需求下,也有被动卖出的压力。EPFR统计的美股市场基金上周净流出340亿美元,是2000年有数据以来最大的单周流出;追踪标普500指数的SPY ETF在2月9日也创1998年初有数据以来的最大单周净流出规模(236亿美元)。

Q3、美股市场融资账户的杠杆有多高?居民部门的资产配置如何?

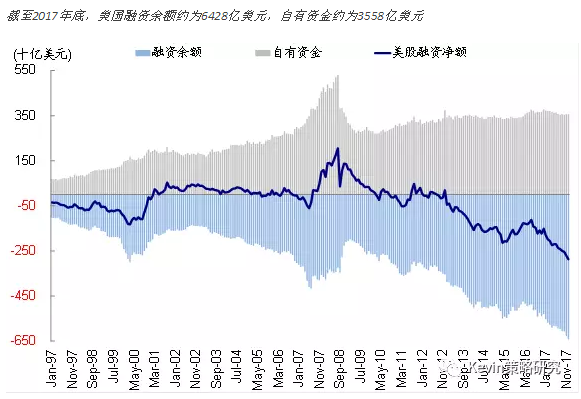

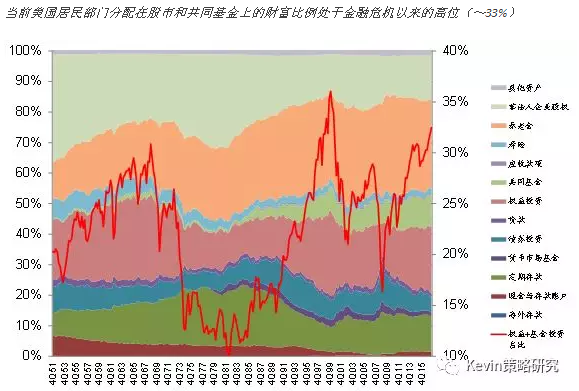

不考虑以衍生品等方式的杠杆敞口,仅从融资买入的角度看(Margin Account),根据美国金融业监管局的统计(FinancialIndustry Regulatory Authority,FINRA),截至2017年的融资余额(Debit Balance)约为6428亿美元,自有资金(CreditBalance)约为3558亿美元。上述融资余额占美股市场总市值(29.6万亿美元)的比例约为2.2%,相比2008年金融危机之后的历史水平来看,基本维持不变,并不算很高。不过,当前隐含的杠杆水平大约为2.8倍,已经是2000年科技泡沫以来的最高水平。

静态整体来看,如果考虑到美联储要求的一般30%最低的保证金要求,也即自有资金占融资和自有资金买入的比例最低不能低于30%的话,那么隐含市场整体如果下跌8%左右,将会收到券商追加保证金的margin call。考虑到自1月底高点以来,美股市场最大回调幅度约为~9%,因此我们相信,一部分投资者已经收到了追加保证金的要求。

不仅如此,考虑到当前美国居民部门分配在股市和共同基金上的财富比例也处于金融危机以来的高位(~33%)、而储蓄率则相应处于历史低位,因此对市场波动的敞口更大、进一步增加配置和加杠杆的能力与空间也都会相对有限,故也不难解释市场动荡中的恐慌情绪和大量资金流出。

Q4、美股市场的基本面如何?是否面临很大的问题?

在此轮市场波动中,投资者一个常见的担忧是如此剧烈波动的背后是否隐藏了经济和基本面更为深层次问题和麻烦。对此,我们持不同看法。我们认为,此轮调整并非由于基本面出了问题、也并不意味着基本面的中长期拐点。主要基于以下几点理由:

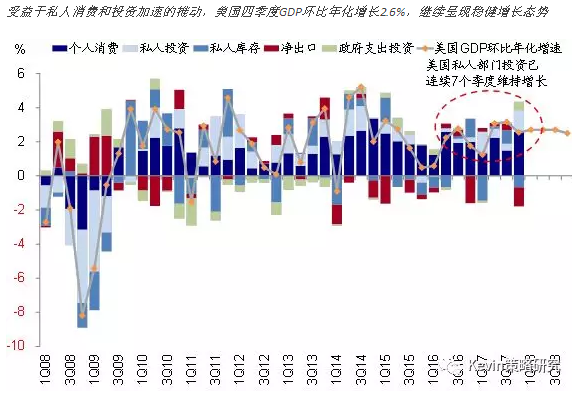

美国经济整体稳健。受益于私人消费和投资加速的推动,美国四季度GDP环比年化增长2.6%,继续呈现稳健增长态势。当前主要的经济数据均显示美国经济并没有出现问题或放缓迹象,例如制造业PMI已经连续17月维持在扩张区间,劳动力市场稳步扩张已接近甚至达到充分就业状态,经济意外指数也处于上行态势。

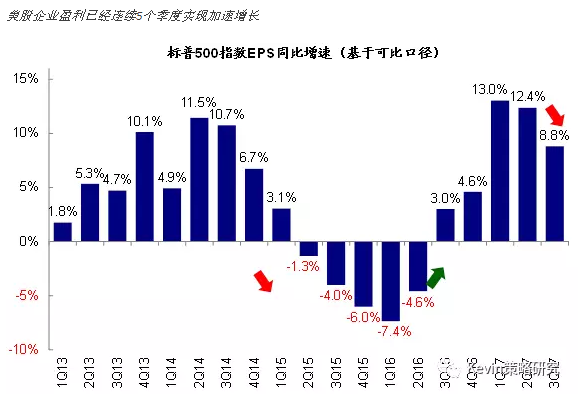

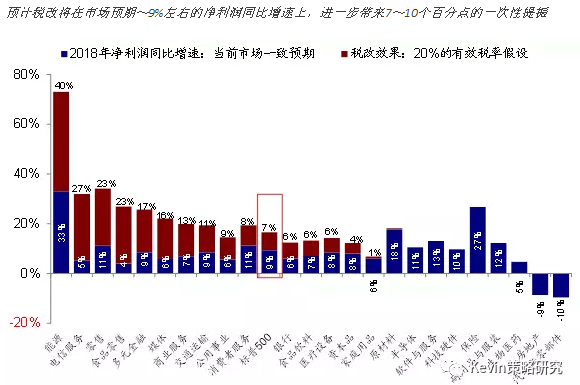

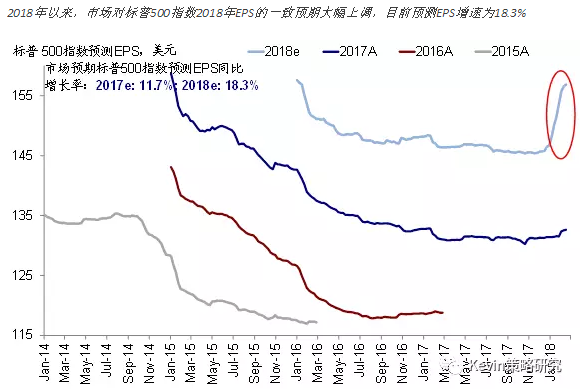

企业盈利增长强劲。自2016年中以来,美股企业盈利已经连续5个季度实现加速增长。目前披露已经接近尾声的四季度业绩显示整体增长依然强劲,~75%的公司均好于市场预期。2018年已经开始税改政策对企业部门整体减税1300亿美元,相当于过去四个季度标普500指数税负总额(2500亿)的一半左右,这将在市场预期~9%左右的净利润同比增速上,进一步带来7~10个百分点的一次性提振,最早在企业一季度业绩中就能得到体现,近期不断上调的市场盈利一致预期便是对此的反映。

税改政策和潜在基建计划推动下甚至存在上行风险。除了上述提到的对于企业盈利一次性的提振外,税改政策可能在推动居民消费和企业投资两个层面带来更进一步的传导效果:

一方面,除了提高最低抵扣上限外,美股主要公司中,不完全统计目前已经有超过370家公司宣布以提高最低工资和派发奖金等形式提高员工薪酬;

另一方面,未来5年对企业资本开支费用化的政策也将有助于企业加大资本开支的意愿,而这些都是市场尚未充分计入但有望带来仅一步上行风险的。不仅如此,特朗普总统最新提出的以2000亿美元联邦政府财政支出拉动未来十年1.5万亿美元基建投资的计划如果能够得以顺利实施的话,也将为增长提供上行动力。

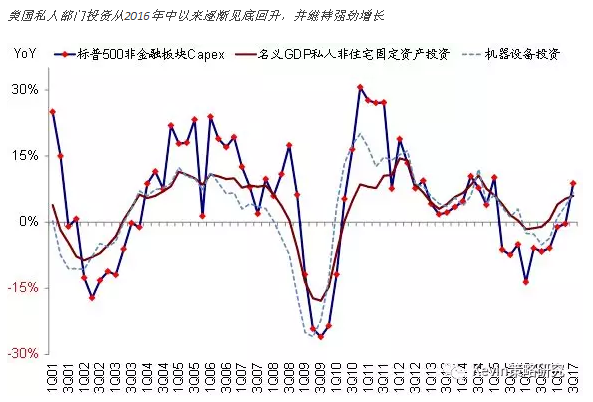

企业投资周期加速上行。美国私人部门投资从2016年中以来逐渐见底回升,并维持强劲增长。往前看,我们认为美国企业Capex增长态势有望延续,主要基于以下三点理由:

首先,有动力,需求维持稳健的背景下,一系列领先指标均预示着未来一段时间投资增长有望继续强劲增长。

其次,有空间,从历史经验来看,资本开支上行周期一旦开始,除非遇到外部扰动,不会轻易结束;而即便加速上行期过后,还会伴随着一个稳定而高速增长的平台期。此外,当前的投资增速相比历史平均水平也仍有上行空间。

再次,有能力,充裕的在手现金和改善的现金流能够支持企业的投资支出。此外,税改方案中对未来新增资本开支的费用化处理、以及对海外存留利润的一次性征税也有助于提振企业的投资意愿。

当然的确也有一些不利因素,例如美国经济已经连续扩张了第八个年头,因此呈现出一定后周期的特点,即弹性有限、产出缺口闭合。相应的,在充分就业状态下未来有望提升的工资增速、大宗商品价格上涨下原材料成本的上涨、以及利率上行带来的财务费用的增加都将给企业的成本端带来一定压力。不过,短期内,上述不利因素尚不至于扭转中长期积极趋势。实际上,这与我们一直以来强调的未来美股盈利增长需要更多依靠需求和收入增长的提振,成本端的压力将进一步显现的观点一致。

Q5、美股市场当前的估值到底贵不贵?

美股的估值究竟贵不贵也是当前投资者关注的另一个焦点问题。对此,我们一直以来的观点是:美股估值偏高是不争的事实,且在利率中枢上行的背景下进一步扩张空间有限,但我们并不像一些悲观的看法那样认为已经处于明显的泡沫状态。

从各个维度来看,美股市场的估值水平都已经不便宜;而在此轮调整之前,18倍多的动态估值更是明显偏高。往前看,在利率抬升的背景下,估值很难有进一步大幅抬升的空间、甚至将面临下行压力,这也是我们一直强调美股基本面向上+估值向下、在估值很难大幅扩张甚至存在下行压力的背景下,需要向“盈利”要空间的主要原因。

尽管如此,我们也并不认为美股市场已经处于完全的泡沫化状态,市场的表现依然以盈利驱动为主导。在此轮调整的最低点,标普500指数的动态估值已经回落至16.5倍附近,为2016年中以来的最低水平。

Q6、利率上行一定导致市场下跌、企业利润下滑么?

当然不是。利率中枢的不断上行固然会对市场估值带来压制、并抬升企业融资成本,但这并不意味着市场必然下跌、企业利润必然下滑。需求改善可以抵消融资成本抬升对企业利润的侵蚀,而企业盈利的改善则可以抵消估值在利率抬升环境下的下行压力,为市场提供支撑。

2004~2006年的美股市场就是一个很好的例证。在这两年间,美联储连续17次加息、基准利率从1%上行到5%的背景下,估值大幅收缩~22%,但市场仍可以在稳健的盈利增长推动下继续上行。实际上,从利率水平和市场表现更长时间周期的关系来看,两者在大多数时间都是同向的,因为利率上行所反映的增长和通胀向好的预期对风险资产也往往更为有利。

静态测算,假设3%的10年期国债收益率水平、预计3%的股权风险溢价(2000年以来均值3.4%),对应标普500指数动态估值大约为16.5倍左右,前期回调的低点也基本对应这一估值水平。

Q7、美股能够承受多高的利率?阈值是多少?

当然了,这也并不意味着利率水平越高越好。随着利率水平的不断抬升,其负面影响也会逐渐更为显著。

那么这一阈值大概是多高呢?我们从历史相关性、股债资产的相对吸引力、以及美股基本面三个角度进行了测算。我们认为,在受到明显负面影响之前,美股依然能够承受相对更高的利率:

1)从长周期的利率与股市的历史相关性来看,在10年期国债收益率在4%之前,股市与利率都呈正相关性;由于金融危机之后长期的低利率环境使整体中枢下移,这一水平可能降至3.5%左右,但依然有一定空间;

2)从股债之前的相对估值来看(债券收益率vs股息率),结合历史平均水平,国债收益率到~3.7%时会使得标普500整体的股息吸引力回落到平均水平以下;

3)从基本面角度看则可以容忍更高的利率,当前7%左右的ROIC使得国债利率到~5.8%之前的整体企业融资成本都仍低于平均的投资回报率。

Q8、美国企业普遍偏高的财务杠杆是否需要担心?

随着近期国债收益率的快速上行,市场对于美股企业已经高企的杠杆水平的担心也逐渐升温。针对这一问题,我们在美股三季度业绩分析和2018年年度展望报告中都对此做过详细梳理。

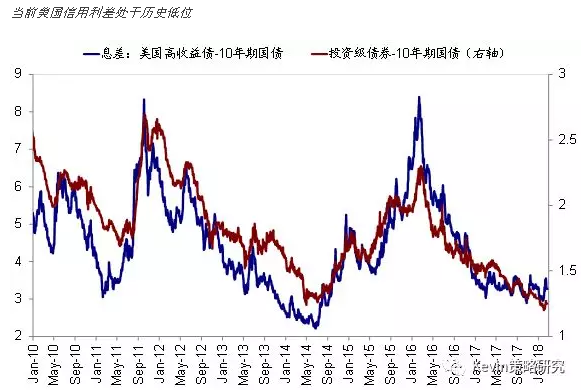

整体情况是,美股上市公司的财务杠杆都已经高于金融危机前水平。金融危机以来异常宽松的利率和融资环境催生了企业大量的融资需求,这从处于历史低位的信用利差、历史高位的债券久期、以及不断创新高的发行规模都可以得到验证。从上市公司的财务数据来看,企业当前的财务杠杆水平都已经偏高。以扣除掉现金与短期负债的净杠杆率(净债务/净资产)来衡量企业的杠杆水平,2017年三季度标普500非金融板块整体净杠杆率为63%,虽有所回落但也依旧处于高位;中位数也从二季度的59%攀升至64%,已明显高于金融危机期间的最高点。

因此,利率的急速抬升、特别是因此而引发债券大规模抛售的话,的确会对企业融资产生压力。但目前也尚未到系统性风险的地步,主要是考虑到企业当前的在手现金依然充裕、现金流不断改善、且投资回报率依然明显高于融资成本,因为从基本面角度看尚不至于使得企业难以为继。

扫码下载智通APP

扫码下载智通APP