柳暗花明,Imax China(01970)重回增长轨道?

本文来源于"雪球"网,由雪球号“不想捡毛”发布,内容为中信证券研究部编写。

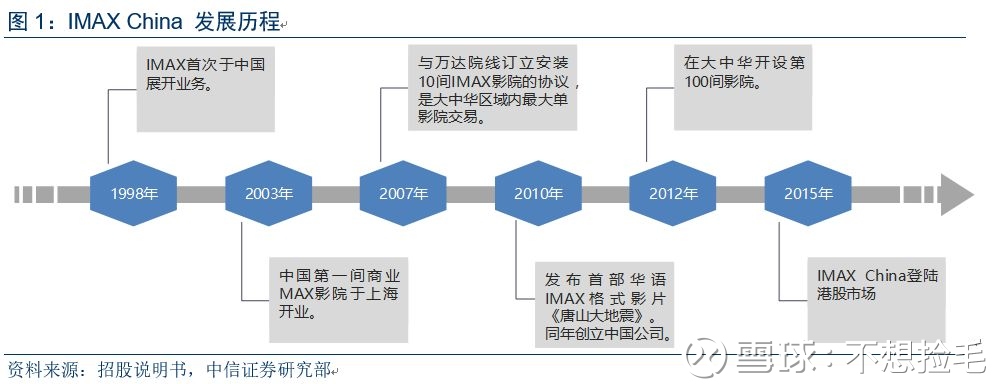

IMAX China是IMAX在大中华区(中国大陆、香港、澳门、台湾)的业务分支,成立于2010年。作为IMAX品牌和技术在大中华地区的独家使用人,公司结合专有的软件、体系结构和设备,为大中华区提供IMAX电影技术、影院及影片业务让观众感觉置身于IMAX2D、3D电影之中。

IMAX China的母公司IMAX Corp.是一家全球领先的娱乐技术公司,专注于电影技术和大格式电影放映。自1968年起,IMAX一直致力于浸入式影院观影体验的发展,以创新文化为企业核心。从开创体育场式座位布局,开发世界上分辨率较高的摄影机,到开创激光放映技术以及制作高技术含量的影片,是全球的IMAX影院网络非常重要且成功的影片发行平台。公司打造的IMAX 影院利用专有的 IMAX、IMAX® 3D 和 IMAX DMR® 技术,提供全球优质的电影体验,并实现在全球超过60多个国家和地区进行业务布局,共拥有1000多家IMAX影院。IMAX于1994年在美国纳斯达克上市,后于2011年转为纽交所上市(纽交所代码:IMAX.N)。

商业模式:网络业务与影院业务双轮驱动

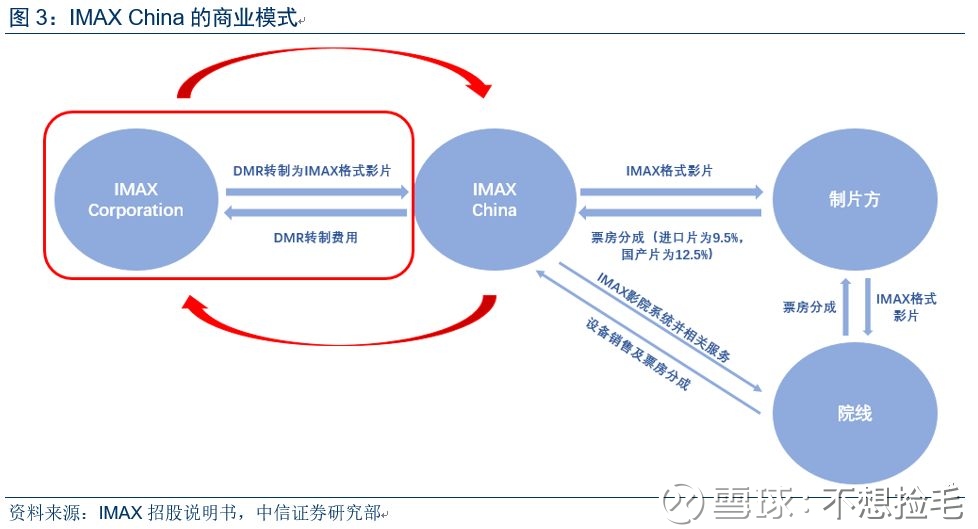

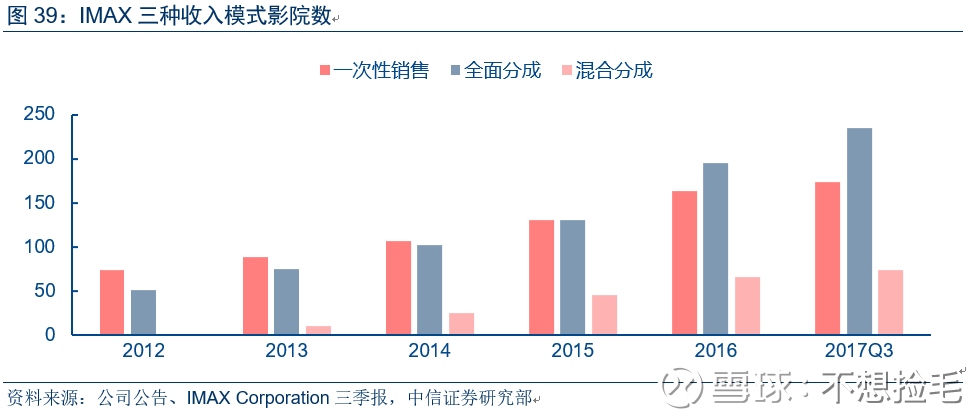

公司网络业务涵盖两部分:1)通过转制IMAX影片向制片方获取票房分成。公司通过与好莱坞及国内电影制片方建立稳定合作关系,获取片源并通过专有DMR转制技术,将好莱坞和华语影片转制成IMAX格式,每年精选出30-40部影片上映并参与IMAX格式影片的票房分成,其中进口电影分成比例为9.5%,国产电影分成比例为12.5%。2)通过出售IMAX影院系统向院线获取票房分成。获取票房分成的合作模式有两种:全面收入分成和混合收入分成。其中,全面收入分成模式无需支付预付费用,而根据IMAX影片的票房比例就10-12年的协议期限收取定期费用,分成比例为15%-18%;混合收入分成模式中,公司除了收取低于售价的固定预付费用外,会按10%的分成比例收取费用。根据母公司IMAX Corporation三季报披露,截至2017Q3 IMAX China在大中华地区共建成499家IMAX影院,其中全面分成模式的影院有235家,混合分成模式的影院有74家。

影院业务为公司不直接参与院线票房分成外的其他业务,收入来源包括:1)通过出售IMAX影院系统向院线获取的固定收入。在销售模式下,该收入为院线支付公司设备的预付款和维护费(约为120-130万美元/台),截至2017Q3公司在大中华地区拥有一次性销售模式的影院173家;在混合收入分成模式下,公司则收取低于售价的固定预付费用,而后续产生的票房分成收入计入网络业务。2)通过维护服务和售后市场销售获取收入。收入包括院线根据合作模式而应付的年度维护费,以及3D眼镜、银幕等物品的售后市场销售获得的收入。

财务分析:营收规模持续增长,毛利率稳步提升

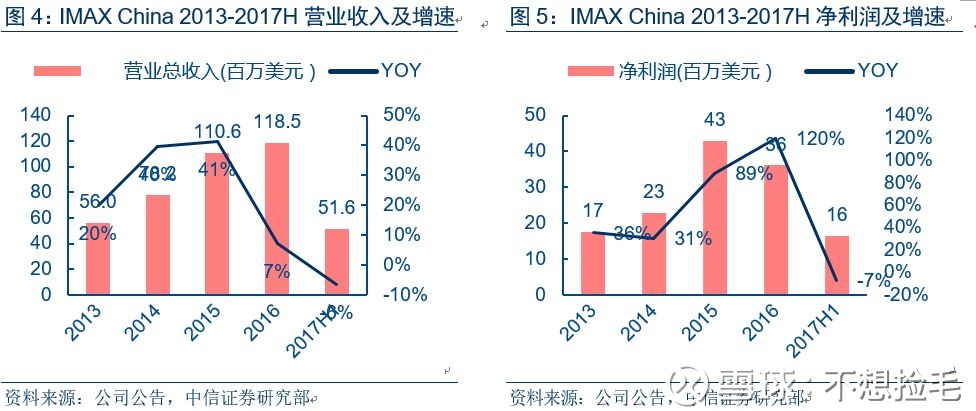

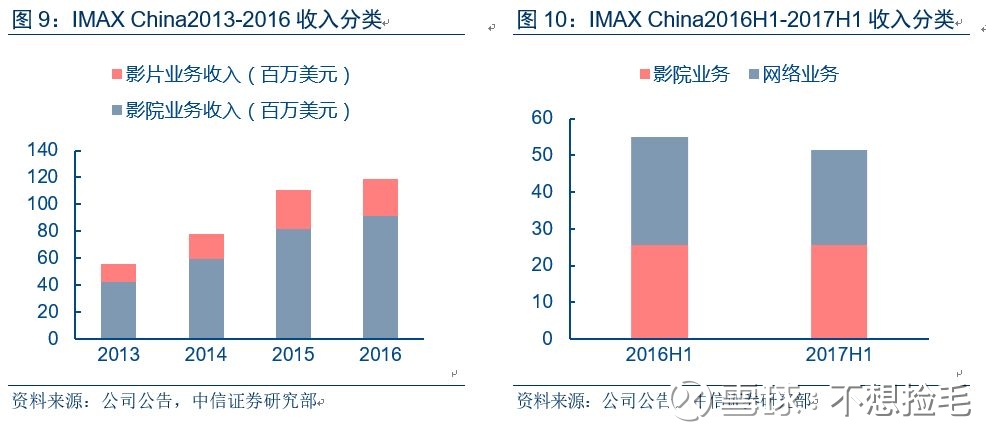

经营业绩:受益于公司经营规模的扩大和经营效率的提升,近三年IMAX China的收入和盈利能力保持上升态势。2016年公司实现营业收入1.19亿美元,2013-16年收入GAGR达28.4%;2016年实现净利润3609万美元,2013-16年净利润CAGR达27.4%。

受国内票房市场增速放缓影响,公司2017H1实现营收5157万美元,净利润1649万美元,分别同比下降6.34 %和7.06 %。各业务收入分拆中,公司影院业务较去年同期增长30万美元;而网络业务较去年同期减少390万美元,同比下滑13.2%,主要原因是由于2017H1的IMAX整体票房收入较2016年同期减少1310万美元,以及万达院线收入分成比例下滑。

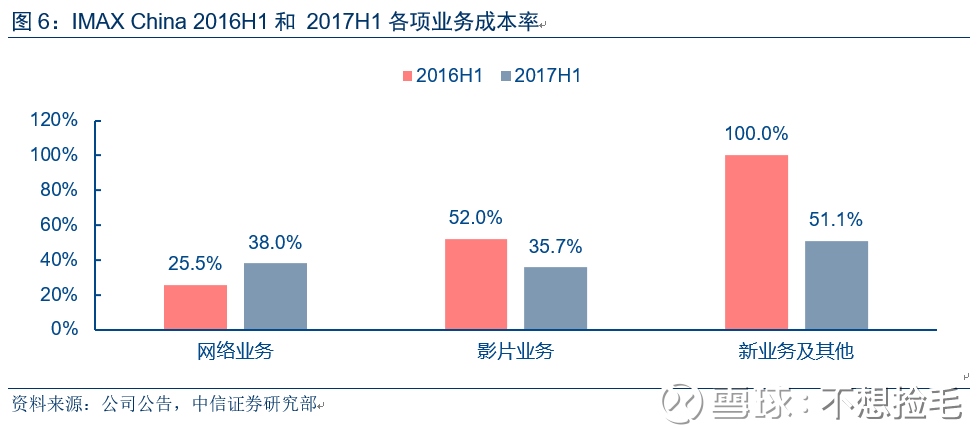

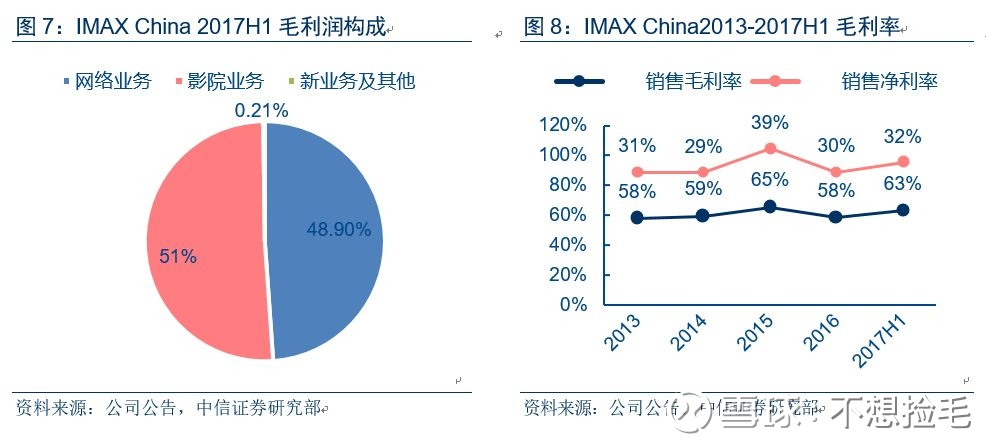

成本分析:公司营业成本主要为数字影片的版权成本以及IMAX影院系统和相关服务成本。2013-2017H1,公司营业成本随着经营规模的增长而上升,其中网络业务成本率上升是由于DMR转制成本增加,以及全面分账收入院线增加导致的一次性预付成本增加,而影院业务的成本率控制的较好。2013-16年公司营业成本CAGR达到27.6%,低于收入增速,因此公司毛利率稳步上升。2017H1公司毛利为3260万美元,主要系公司减少系统升级费用,控制了成本,导致毛利率增加2.4pct至63.1%。

收入结构分析:2017H1公司影院业务实现收入2577万美元,占比达50%;网络业务实现收入2566万美元,占比达49.8%。受国内电影票房增速放缓的影响,公司网络业务占比出现下降。然而随着未来电影市场复苏,网络业务必将成为公司最重要的收入增长来源。公司披露未来将逐渐增多全面分账模式的影院比例,依靠票房回暖提升营收增长。

行业分析:电影消费仍有空间,IMAX市场蓬勃发展

全球视角:中国电影国际地位显著提升,行业天花板远未触及

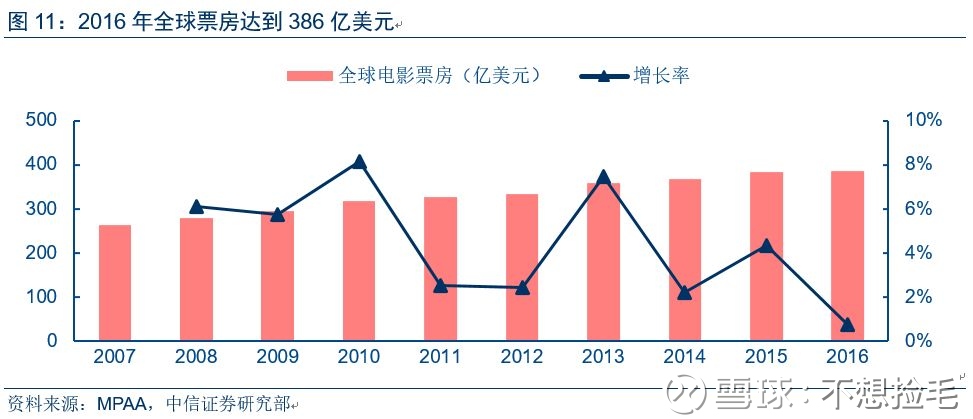

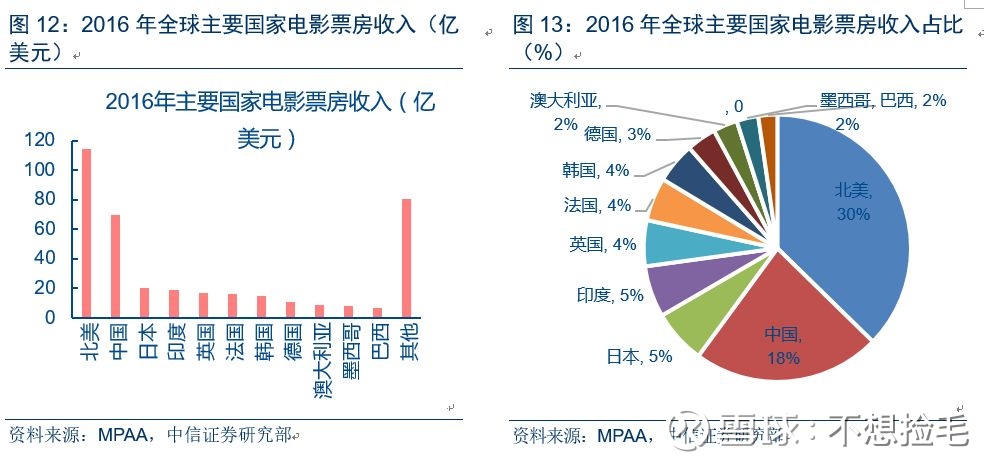

全球票房规模突破新高,中国电影市场增长迅猛。2016年全球票房收入首次达到386亿美元,刷新了2015年383亿美元的纪录。在全球票房中,北美市场收入实现114亿美元,同比增长3.6%,为北美历史票房最好成绩;而中国票房则实现69.48亿美元,同比增加4%,规模位列全球第二,在全球电影市场的地位显著提升。

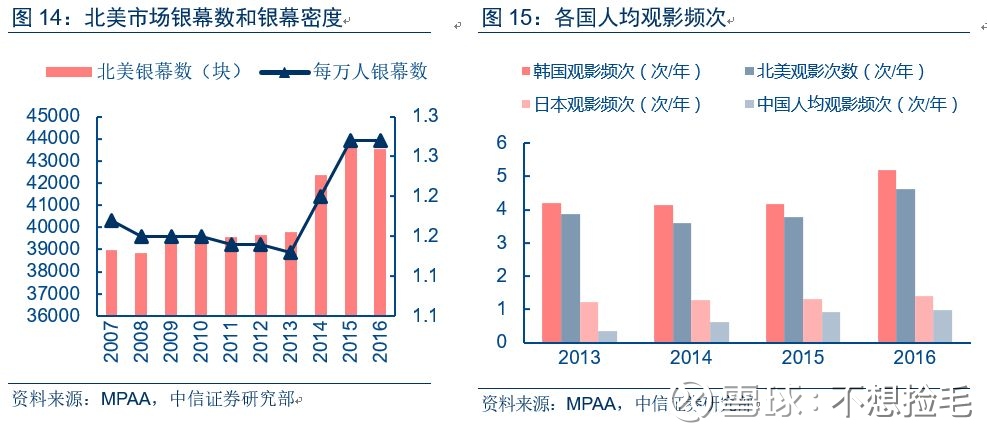

尽管票房规模迅速扩大,但从银幕密度、观影频次等因素上看,我国电影行业距离“天花板”仍有较大的成长空间。对比海外市场,当前北美拥有近45000块银幕,每万人拥有银幕数量为1.27块,人均观影频次达到4.6次/年;横向比较亚洲的日本和韩国市场,2016年两国银幕数量分别为3472和2500块,每万人拥有银幕数量为0.27块和0.49块,而人均观影次数分别为5.2和1.4次。而我国虽然票房总高于日韩两国,但我国的银幕密度为0.29块/万人、观影频次仅为1.0次/年,与北美日韩等成熟市场相比仍有较大的差距。

市场概览:票房总额与观影人次双双回升

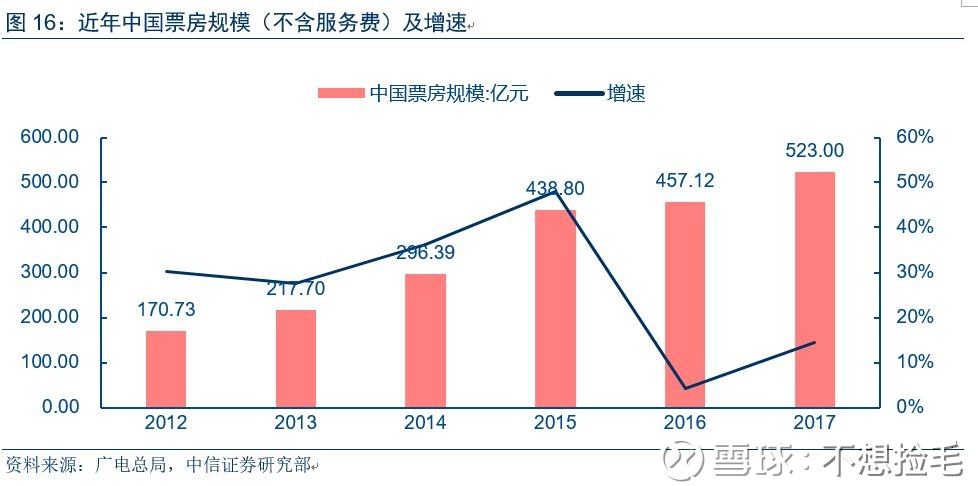

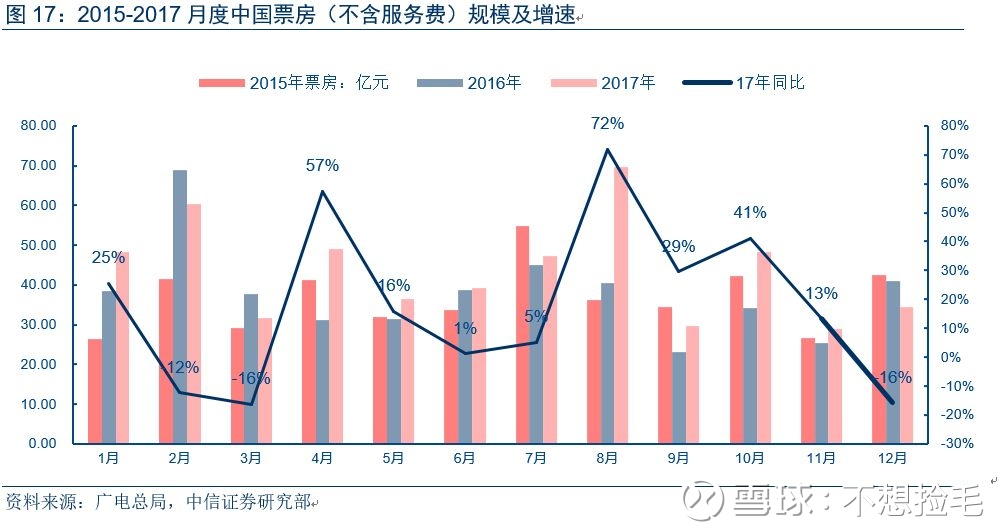

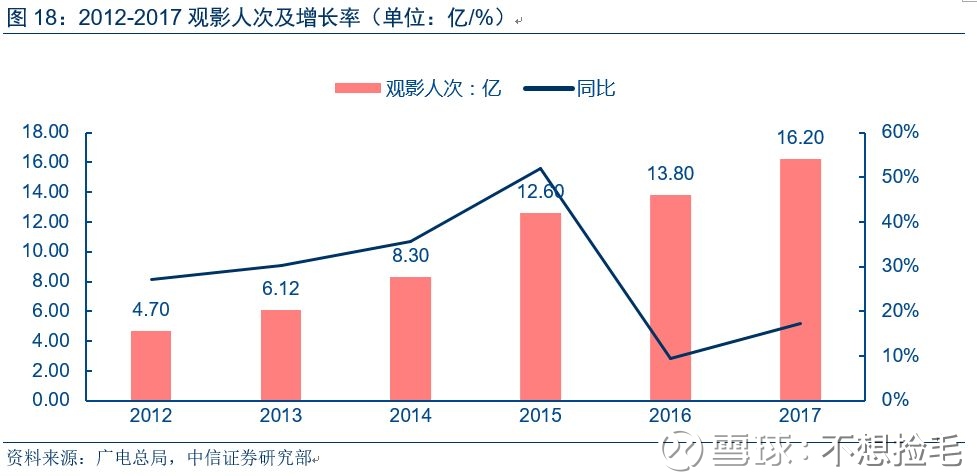

由于电影行业供给端和需求端出现错配,2016年以来电影票房市场增速明显放缓。2017年以来,中国电影行业进入理性与稳健发展阶段,凭借优质国产电影供给,整体票房出现反转迹象。据广电总局最新发布数据显示,2017年全年实现票房(含服务费)559.11亿元,可比口径下同比增长13.45%(不含服务费口径票房同比增长14%)。而观影人次达到16.2亿人次,同比增长18%,相比2016年亦有所回升。

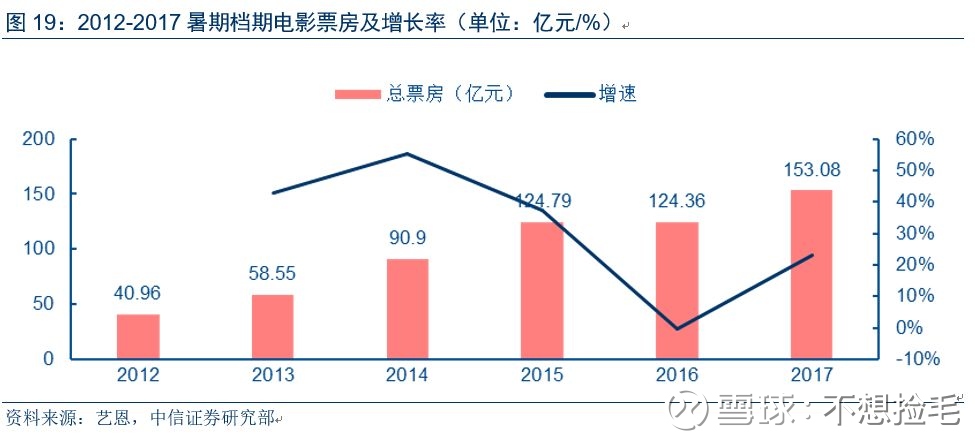

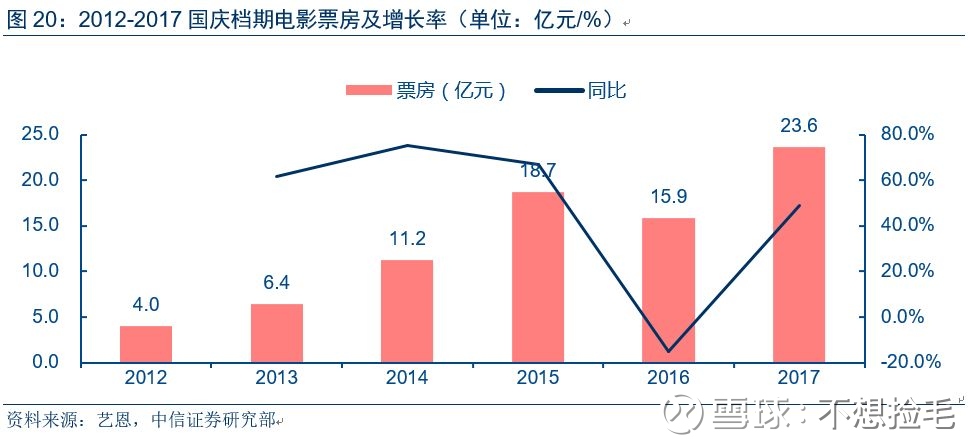

从暑期档和国庆档来看:2017年6月1日至8月31日,全国暑期档电影票房达到153.08亿元(剔除服务费),相较于2016年暑期档6-8月份累计票房增长23.09%,共计放映电影2,415.58万场,观影人次4.73亿次,同比增长26.60%。国庆期间,截至2017年10月7日24时,全国国庆档票房达到23.6亿元,同比增长48.7%;剔除服务费票房为22.2亿元,同比增长39.8%;此外,2017年国庆档共计放映电影240.2万场,同比增长46%;观影人次达到6979.3万人,同比增长36.2%。

内容:马太效应强化,优质国产崛起

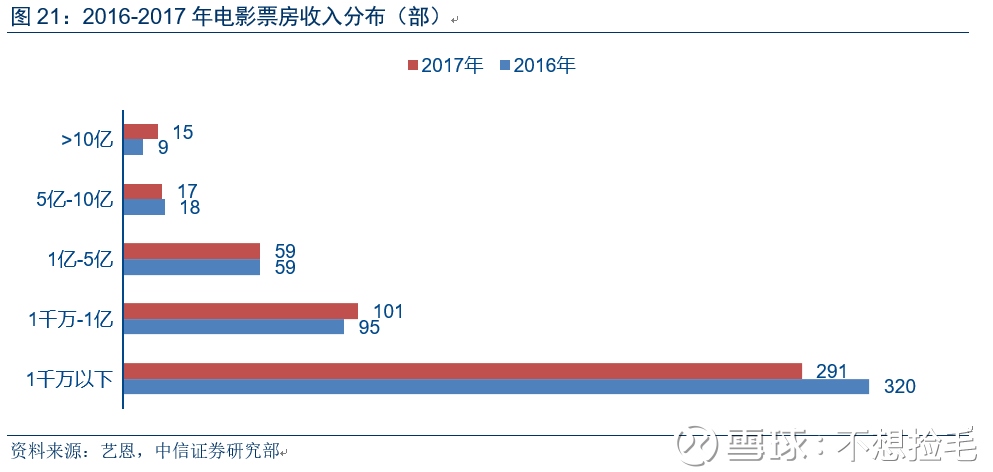

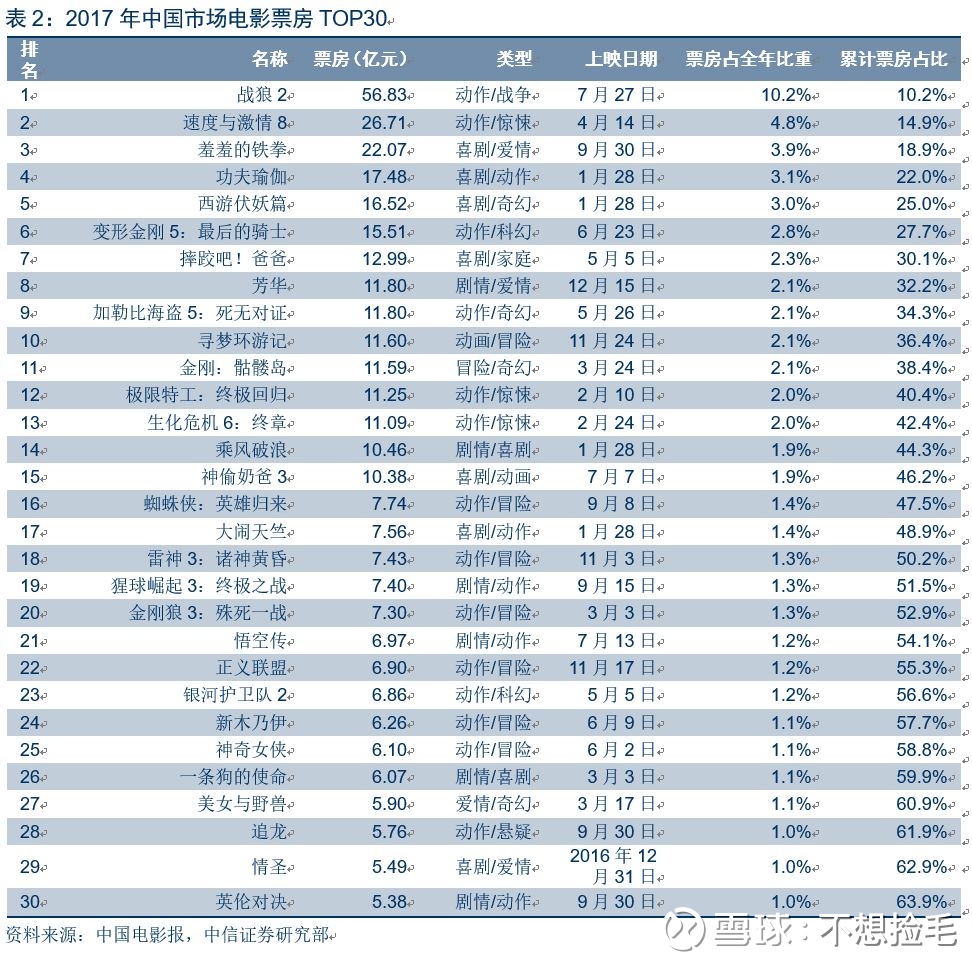

头部化集中趋势明显,票房过10亿影片增至15部

从票房分布来看,2017年新上映483部影片的票房呈现金字塔结构,市场集中度相比2016年进一步提高。其中头部影片数量进一步增长,全年票房过10亿影片达到15部(去年仅为9部),占据全年票房46%,前20名影片票房占比超全年50%,前30名超60%,而票房收入低于1000万的长尾电影达到320部。

国产:头部国产片表现强势,整体依旧面临海外大片激烈竞争

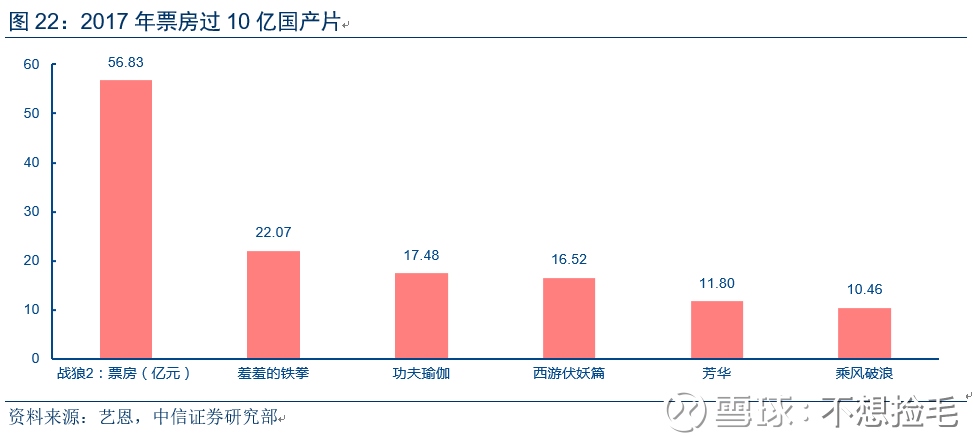

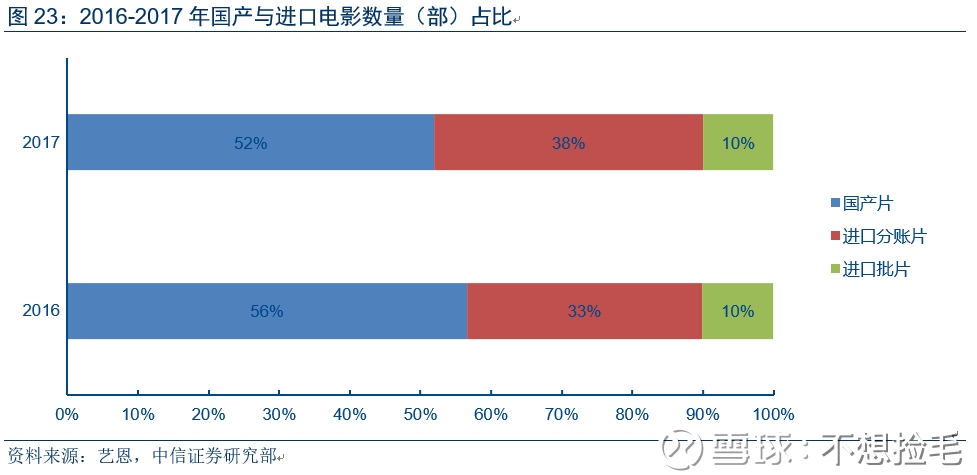

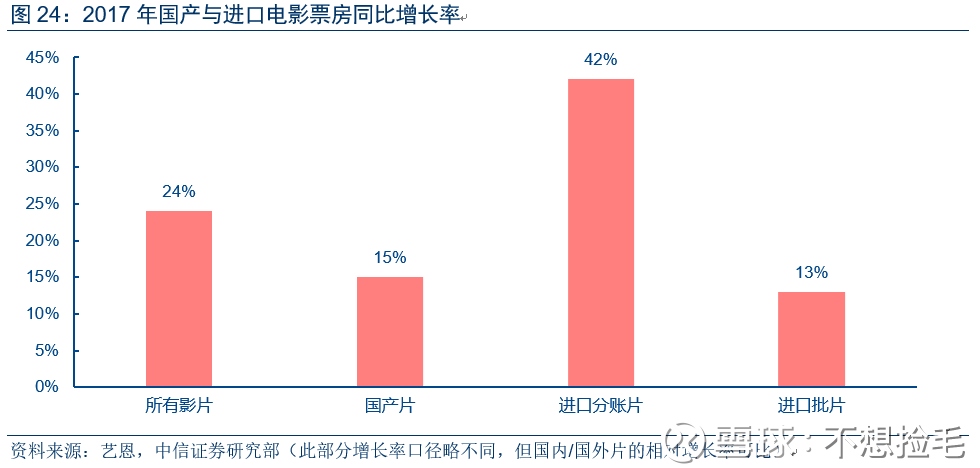

2017年优质国产片表现强势,《战狼2》、《羞羞的铁拳》、《功夫瑜伽》、《西游伏妖篇》、《芳华》、《乘风破浪》等6部影片的票房超10亿,其中《战狼2》以56.8亿的票房成绩强势登顶内地影史票房冠军宝座。但从整体来看,2017年新上映影片中国产片、进口分账片、进口批片票房占比分别为52%、38%、10%,进口分账片占比提升,进一步挤压国产片票房。从增长率看,进口分账片票房同比增长42%,远高于国产片15%的同比增长率,进口分账片票房超过10亿的片数达7部,而去年仅为3部。

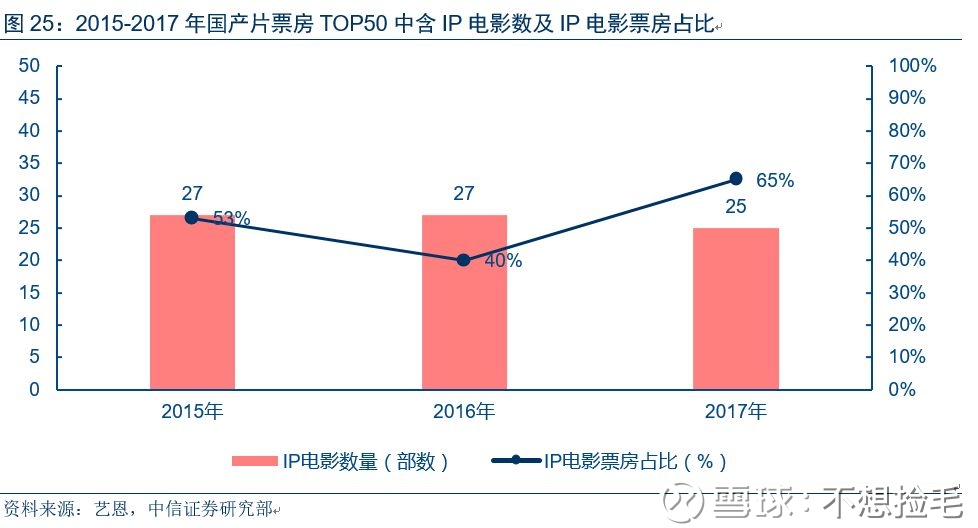

IP电影优势明显,占据国产品票房前50名中半数

IP依旧是国产头部作品中重要的竞争优势,2017年国产片票房前50大影片中,IP电影数量达25部,票房占比达65%。从IP来源看,小说是IP改编最主要的源头,占比达48%,其他主要IP源头包括续作、西游、动画、话剧等。

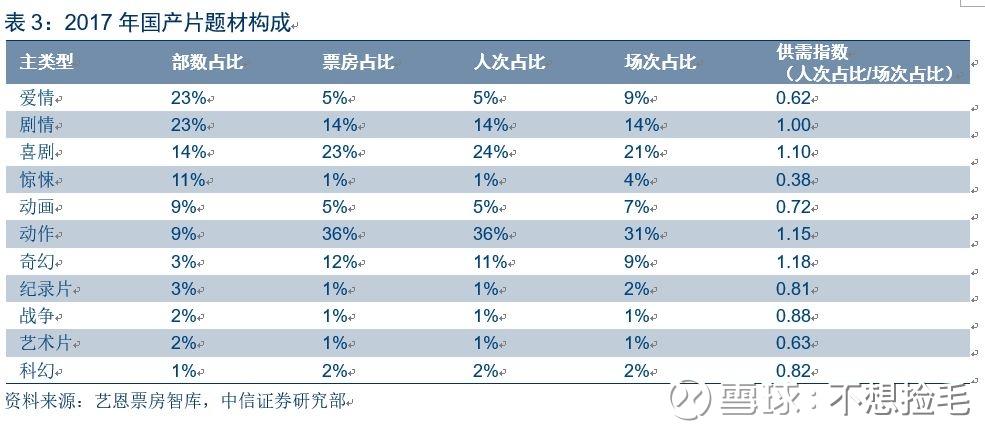

动作、喜剧类电影占据6成票房,观影需求旺盛

从影片题材上看,动作片、喜剧片观影需求最为旺盛,合计贡献票房占比达约60%。而爱情、惊悚、艺术题材的影片观影需求偏弱,其中爱情类题材占比23%,但票房占比仅为5%。另一方面,动作片、喜剧片及奇幻片供需指数均超过1(供需指数=人次占比/场次占比,用于衡量供需关系),呈现供不应求态势,未来相关题材优质电影或能带动市场需求。

渠道:银屏数破5万,三四线城市观影市场逐步打开

屏幕数持续高速增长,后续效率提升或是关键

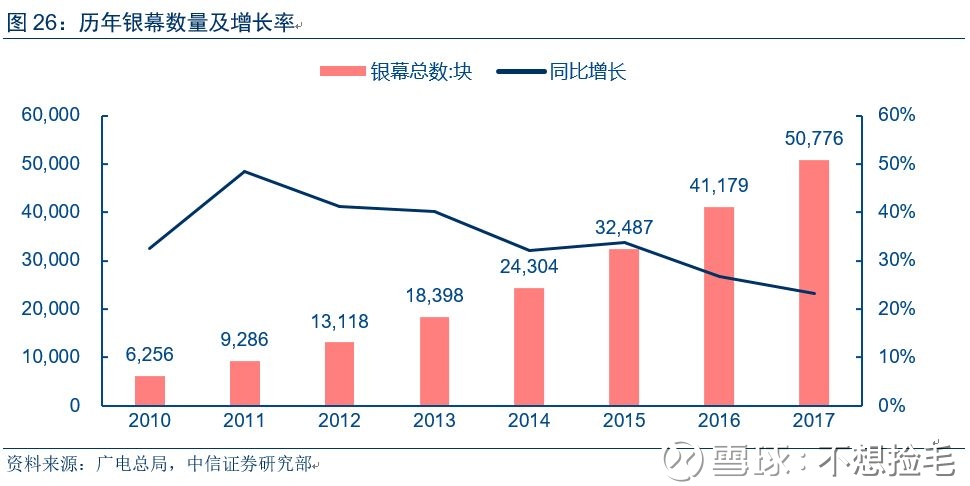

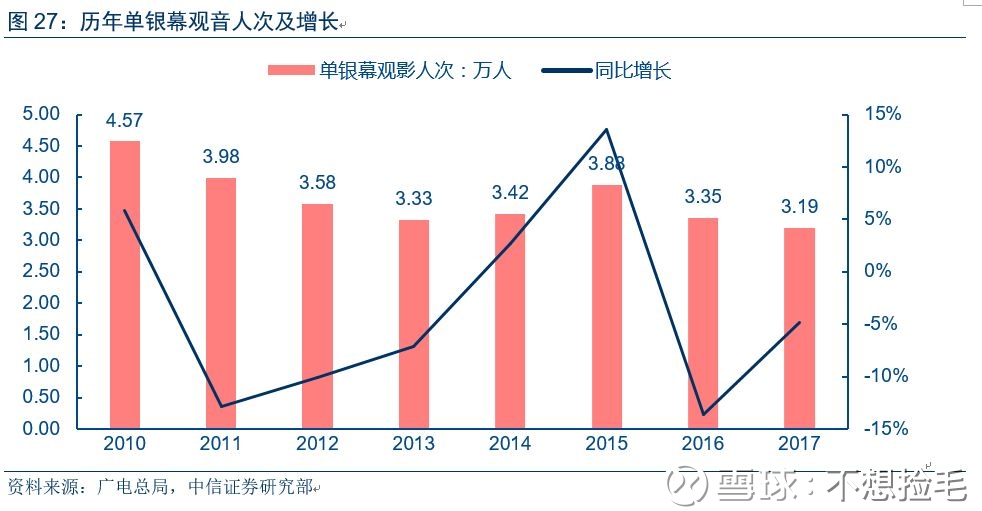

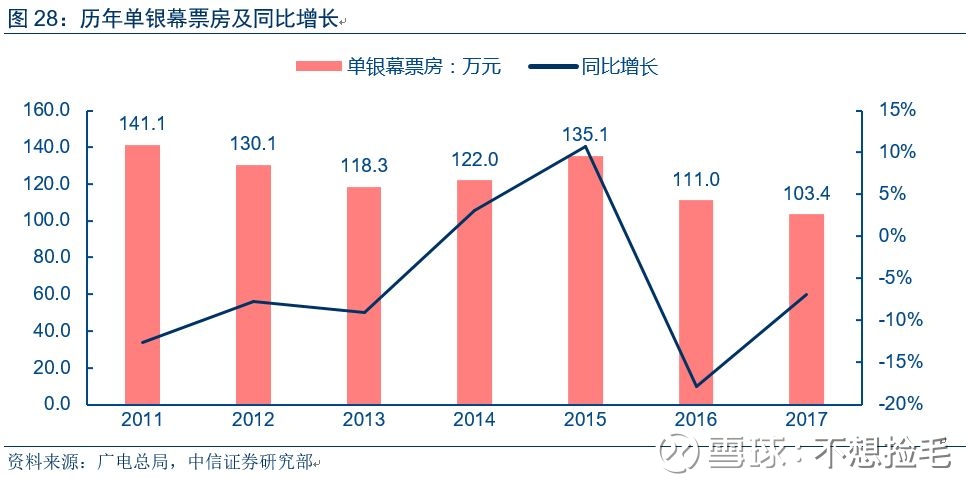

近年来,随着电影市场持续繁荣,院线银幕数高速增长。2016年全国新增影院1612家,新增银幕9552块,银幕总数为41179块(影院数超过7600家),超过北美市场(约3.9万块),同比增长26.8%,成为世界上电影银幕最多的国家。截止2017年12月,我国电影荧幕总数超50700万块,近年同比增长整体保持在20%以上。但单屏效率(人次、票房)整体略降,未来提升效率是关键。

观影需求持续下沉,票房天花板有望进一步打开

地域方面,2017年票房构成继续向非一线城市下沉。全年一线城市票房占比降至20%,三线以下城市票房占比已达到了40%,比2016年提升3pcts。随着渠道和观影习惯向非一、二线用户群渗透,整体市场有望获取更多增量市场需求,在优质内容驱动下,未来几年国内电影行业规模有望进一步放大。

IMAX:映播技术升级成突围关键,IMAX独占鳌头

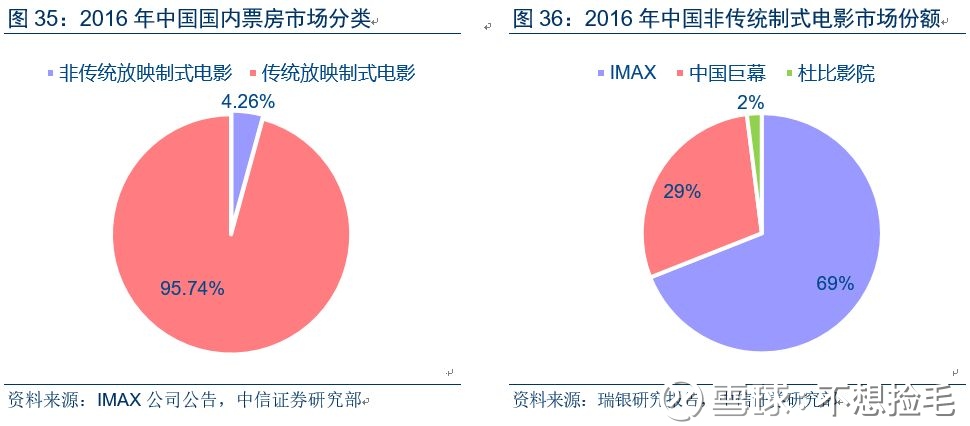

非传统影院技术日趋成熟,优质体验备受市场青睐。非传统影院技术即为经过特别设计的影院系统及影院转制技术,包括大银幕、独特的影院几何构造、先进的放映机及音效系统,凭借清晰的视觉、逼真的音效以及广阔的视角,给消费者带来不同于传统影院的独特观影体验。以IMAX为代表的非传统影院技术具备如下优势:

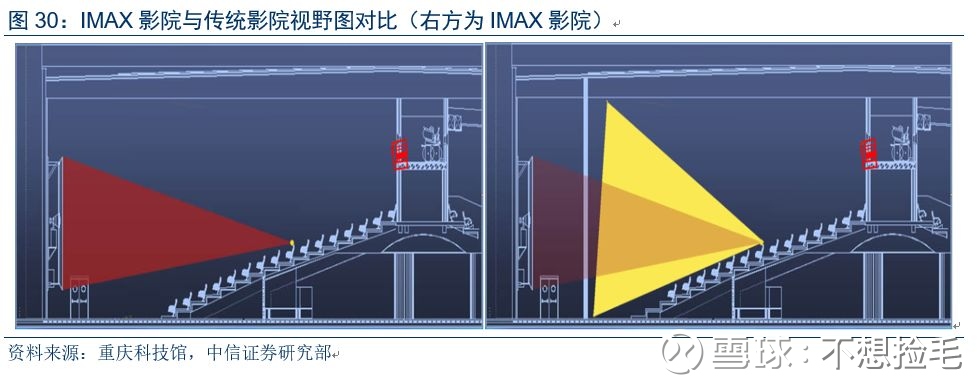

视觉上,大幅增加影像的解析度。采用了特殊的65毫米底片及其专用摄影机摄制,然后冲印成70毫米胶片,传统70毫米胶片的影像尺寸为48.5毫米×22.1 毫米,而IMAX胶片的影像尺寸为69.6毫米×48.5毫米,IMAX影片的每格画面的感光面积是普通35毫米胶片每格画面的10倍、传统70毫米胶片的3倍。

音效上,带来身临其境的逼真感。六声道超级音响系统包含有超低音频道,专门为IMAX影院设计的Sonics声源均衡喇叭系统是影院内每个地方的音量和音质完全相同,观众无论坐在哪儿都能享受同样质量的音响效果。此外,银幕上还有成千上万个小孔使声音传播畅通无阻,大坡度的座位设计使得每个观众的视野无阻碍。

视角上,IMAX影院构造优于普通电影院。IMAX所有座位的范围都在一个银幕的高度内 (而普通传统影院座位跨度可达到8~12个银幕),而且座位倾斜度也比一般影院大(球形幕的放映厅倾斜度达23度),以便观众能够更好地面向银幕中心,矩形银幕的大坡度座位以19~25度的角度往后倾斜,保证所有观众都可以遍览整个屏幕(2D和3D的可视范围不相同)。

技术优势带来的顶级观影体验,优质内容主动拥抱IMAX。艺恩《2017上半年中国特殊影厅市场报告》数据显示,非传统技术影厅对70%的观众具有吸引力,而各类影厅中IMAX吸引力最大,其次为万达X-LAND,中国巨幕等。受益于更好的观影体验,大多数IMAX影片往往能够带来更高的票房成绩,因此优质的内容出品方也会为了取得高票房主动选择IMAX技术。中国电影历史上票房最高的20部好莱坞影片中均引入了IMAX格式。

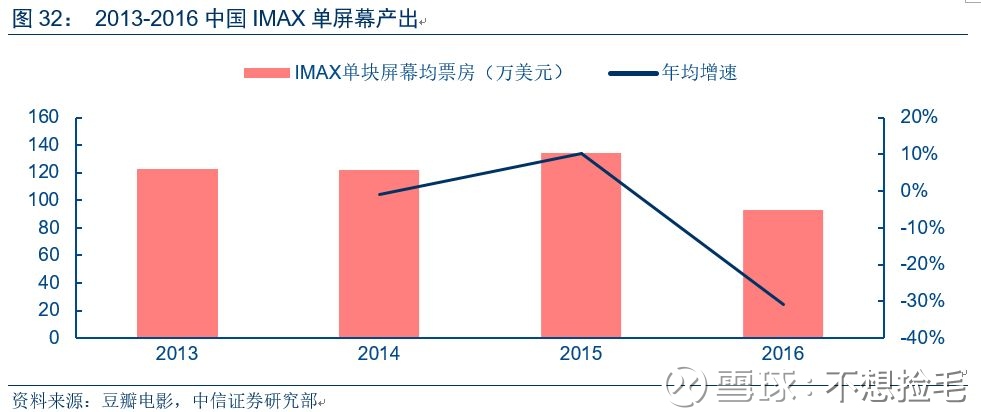

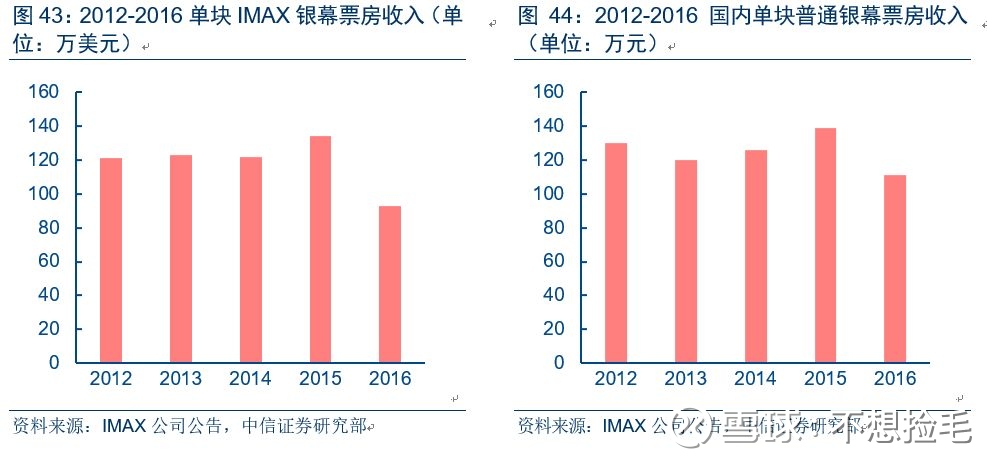

高票价带来高单屏产出,渠道主动引入IMAX。由于绑定了优质内容,消费者为了获取更好的观影体验,需要为非传统影院技术的高票价买单。以IMAX影院为例,2014年IMAX格式影片的平均电影票价为11美元,几乎是国内电影平均票价(5.8美元)的两倍。观众为了寻求更好的视听刺激,也会主动选择非传统影院,也侧面提升了IMAX制式影片的身价,一般情况下IMAX制式票价通常比普通格式影片高3-4美金。高票价带来高单屏产出,2013年以来IMAX单屏幕产出均维持在100万美元以上,并且有持续上升的趋势。除了每年32部的优质进口片以外,越来越多的国产电影也开始制作非传统技术格式,未来票房整体占比还将提升,在此趋势下院线纷纷主动引入IMAX系统。

市场份额绝对领先,IMAX龙头地位稳固。国内较知名的非传统影院包括IMAX、中国巨幕、万达X-Land、星汇控股与UME共同经营的4DX等。其中IMAX票房市占率最高,占据69%的非传统制式电影的票房份额,远高于其他竞争者,龙头地位稳固。我们认为IMAX的优势地位在中短期不会被其他竞争者超越或颠覆。

1)全环节技术优势。IMAX在影片制播各要素环节均超越其他设备提供方。IMAX订立了一套前期摄制、后期制作到放映环境的标准,包括摄影机画幅大小、DMR 专利转制技术、影院里激光校准的音响等。而其他竞争者如中国巨幕、杜比等都未突破IMAX摄影技术,仅完成了“后期制作”的流程,画质无法达到IMAX摄影机所拍摄的原生水准。想观看IMAX胶片片段影片,国内只能在IMAX激光影厅才能完整欣赏,技术上不可替代。与IMAX采用的70毫米胶片不同,中国巨幕仍然采用的是传统的35毫米底片,但屏幕采用20米宽、12米高的2.4增益进口巨型金属银幕,将原来的影像投放变大,达到巨幕的效果。

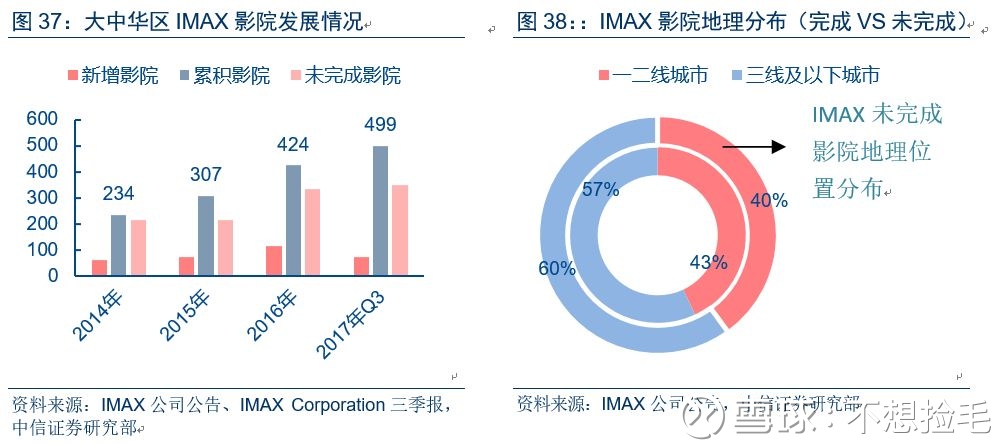

2)市场份额霸主地位短期难以撼动。IMAX中国运营的IMAX影院数量自2014年的128间增至2017Q3的499间,覆盖了全国149个城市,公司还拥有未开业的影院合约350间影院,短期内影院网络仍将快速扩张。与IMAX相比,中国巨幕已建成240块巨幕,计划未来3年建设100块中国巨幕,发展速度低于IMAX;杜比影院与万达院线合作,截止2017H1在中国只建成了21家,与100家目标还有较大的差距;万达所推广的X-land、“万达9号厅”等自主巨幕放映系统还未推广至其他院线,与IMAX仍有较大的品牌差距。目前IMAX占据了69%的非传统制式电影市场份额,已与近50家院线建立了合作伙伴关系,涵盖了中国前10大院线中的9家。

3)区域布局上,IMAX渗透深度不可超越。在影院渠道下沉的大趋势下,IMAX领先同竞争者,积极的向三四线以下城市扩张,抢先一步占据市场,培养消费者观看IMAX影片的消费习惯。公司数据显示,全国IMAX影院有57%位于一二线城市,43%位于三线及以下城市,且IMAX的未完成订单有40%位于三线以下城市,与已建成影院的比例相仿。三四线城市生活与住房成本较低,有更多的可支配收入用于休闲娱乐,只要影院密度和引流得当,IMAX影院的单屏产出不会低于一二线城市。

公司分析:以IMAX技术为核心,构建高端娱乐消费生态圈

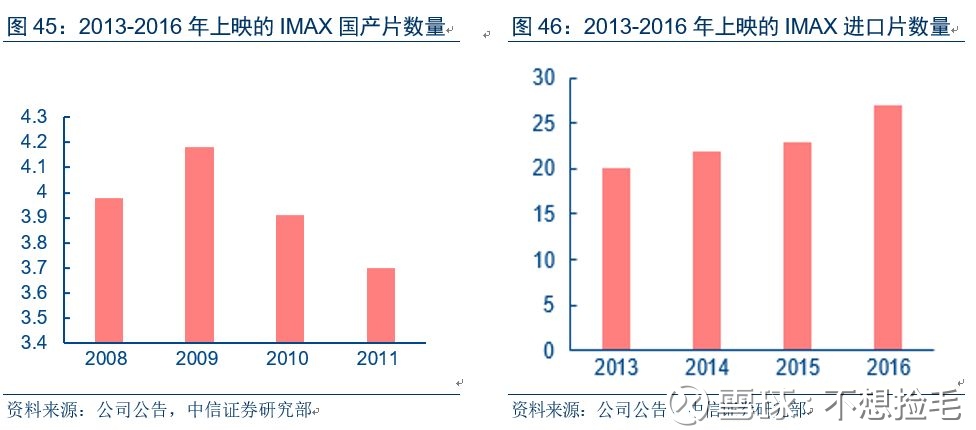

渠道端与内容端兼具,构造完整娱乐消费生态圈

IMAX优质的观影体验和份额优势令其具有良好的口碑,形成极强的品牌溢价。在内容端,公司依靠独家IMAX制片技术,在影片选择上具有话语权,可全程参与筛选影片、拍摄影片、片方推广、质量控制等完整流程,严格控制影片质量。影片筛选上,公司凭借资源优势,从好莱坞和国内一线制作方获取片源,每年筛选出30部左右精品;影片拍摄上,可使用IMAX摄像头拍摄,也可把花絮交给公司剪辑;片方推广上,公司提供包括IMAX的宣传片、preshow、影片下的水印、logo、花絮、发布会等全方位服务;质量控制上,公司拥有全球质控的团队,1200个监控屏幕,对影片质量制作保持实时控制。在渠道端,公司同国内主要的50家大中型院线建立良好的合作关系,涵盖了中国前10大院线中的9家,IMAX影院数量全国第一,覆盖了全国160多个城市,并加速在三线及以下城市的渗透,为后续增长提供了极大支撑。

扩大全国IMAX网络布局,影院规模逐年增长

IMAX具备快速的跨区域扩张能力,影院和银幕数量有望持续高速增长。IMAX作为全球最著名的大屏技术品牌公司,借助国内电影市场蓬勃发展的契机,积极推动全国IMAX影院战略布局。目前,公司已经与国内多家知名的院线公司、商业地产开发商和运营商建立了良好的合作关系,并开发出了标准化、可复制的投资建设模式。

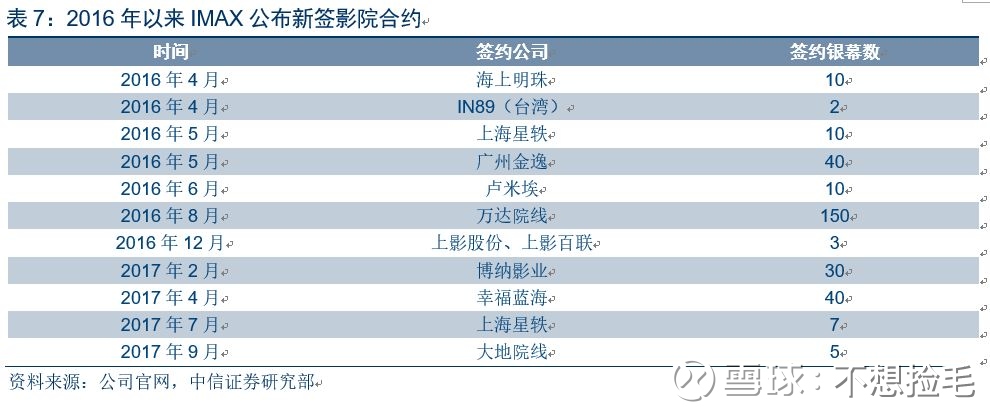

IMAX中国运营的IMAX影院数量自2014年的128间增至2017Q3的499间,覆盖了全国160多个城市。公司还拥有未开业的影院合约350间影院,未来短期内影院网络仍将快速扩张。公司已与近50家院线建立了合作伙伴关系,涵盖了中国前10大院线中的9家。2017年9月公司同大地院线合作,将在中国建5家IMAX影院;2017年7月与上海星轶影院签约,在中国再建7家影院;2017年4月同幸福蓝海签约,新增40家IMAX影院。

此外,公司积极渗透到三线及以下城市,在未开业的350家影院中,40%将位于三四线城市,同已建成的影院比例相仿,因此在未来2-3年内,IMAX院线在各地院线内的分布也将保持稳定,IMAX在三线及以下城市的扩张已领先于全行业,为IMAX增长提供了巨大的潜在增长力。

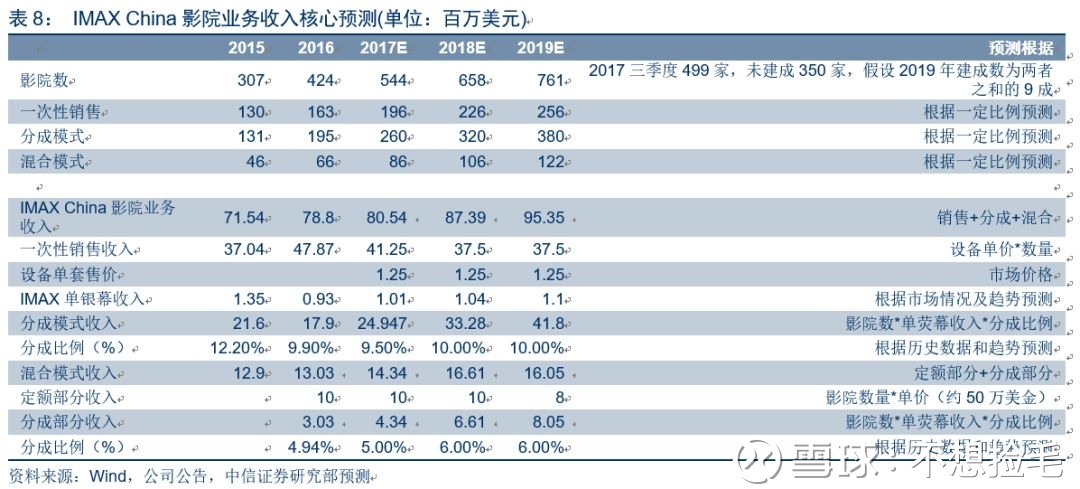

截至2017年三季度,公司已建成499家影院,目前还有350家影院已签约但尚未开业,我们预计至2019年公司渠道布局将逐步落地,影院数量将达761家。针对一次性销售模式影院,我们预计公司2017-2019分别销售33/30/30套设备,按每台设备1.25百万美元计算,可实现收入41.25/37.5/37.5百万美元;针对分成和混合模式影院,受益于市占率提升和优质内容供给带来的IMAX票房回暖,预计2017-2019年IMAX单银幕收入为1.01/1.01/1.1百万美元,对应各自分账比例,我们预计公司影院业务总收入有望实现80.54/87.39/95.35百万美元。

IMAX影片比例持续提升,推动票房收入走高

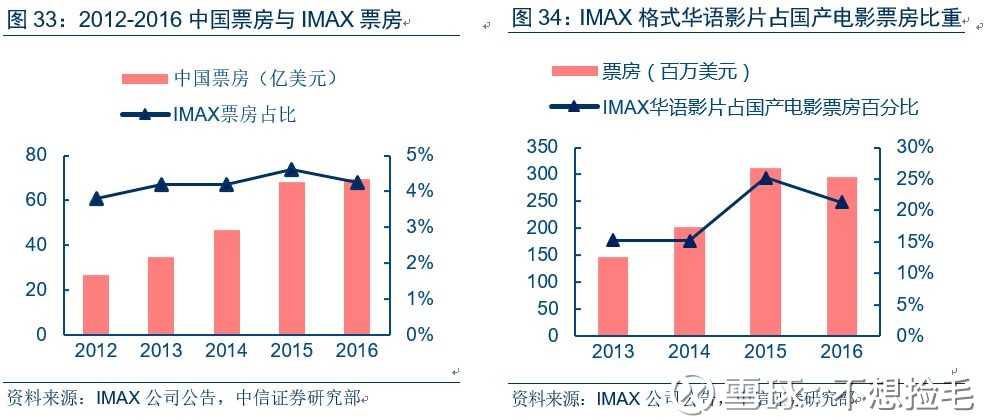

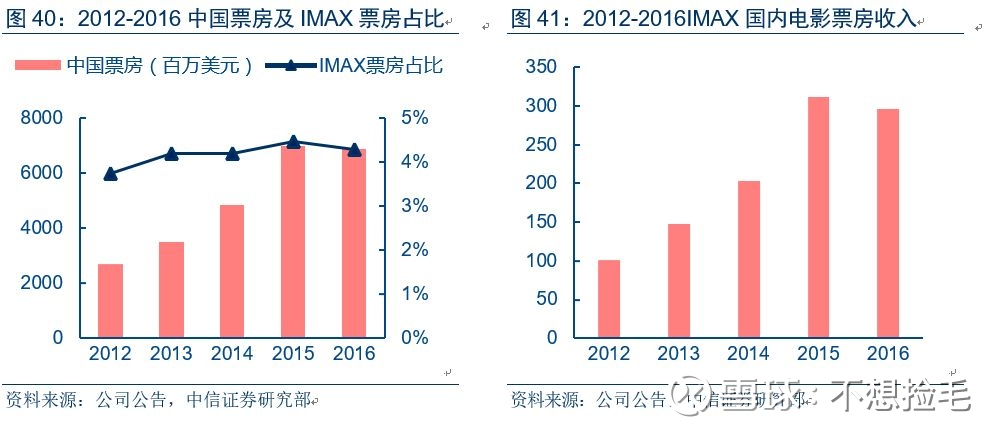

IMAX格式影片作为全球最知名的娱乐品牌之一,获得影迷追捧。近年来,凭借独有的DMR转制流程以数字原底翻版技术,将好莱坞和华语影片转制成IMAX格式,越来越多的院线公司愈发重视对观众观影体验的改善。由于制片商和放映商的追捧,新制式影片的制作数量不断增加,针对非传统格式影片进行重点宣传推广,加大相关类型影片的排片比例和放映场次。数据显示,IMAX影片票房占国内电影票房市场的比重从2012年的3.8%增长至2016年的4.3%;收入规模从2012年的1.01亿美元增长至2016年的2.96亿美元,CAGR达到31%,超过国内电影票房26%的增速水平。

国内外优质内容纷纷绑定,票房潜力巨大。IMAX的崛起与好莱坞大片的崛起同步,《阿凡达》、《神偷奶爸3》、《郭刻尔克》等“大片线路”电影稳固了IMAX在内容端的地位,同时《寻龙诀》、《西游伏妖篇》、《功夫瑜伽》、《悟空传》等国产片开辟了IMAX发展新道路。2017年8月14日,在《战狼2》上映后的19天票房大卖的基础上仍推出了IMAX版,并积极配合宣传,体现IMAX的强大实力与影响力。2017年9月上映的《敦刻尔克》、《蜘蛛侠:英雄归来》、《猩球崛起3》票房成绩强劲以1.45亿人民币创下IMAX中国九月票房历史新高,这几部影片全国表现最佳的前二十家影院均有超过十五家为IMAX影院,充分体现出IMAX技术、品牌与超级内容相结合所释放的票房潜力。

IMAX在高端电影格式中具备一定的垄断地位,在挑选内容上有一定的自由度。每个重要档期都会有IMAX大片,电影制作发行公司需要参与好的项目,经过激烈竞争才能得到IMAX的制作,而IMAX作为电影技术公司,几乎不用面临任何竞争,只需发挥自己的判断力即可,即使拒绝周星驰《美人鱼》、吴京的《战狼2》,也不影响周星驰次年春节档《西游伏魔篇》及吴京《战狼2》后期的IMAX格式的推出,充分显示了IMAX在电影制作上的重要地位。当然,观众口味难以捉摸,经常会出现一些例如《美人鱼》、《战狼2》、《摔跤吧!爸爸》等超预期大片未推出IMAX版本,但只要做足够的市场调研、经验积累、采取灵活策略,未来在选择国产片的成功率上完全可以上升。

由于IMAX影片较普通影片的观影体验更加丰富,因此影片的价格也更加昂贵,能够带来更多的单场票房产出。2014年中国IMAX格式影片平均票价为每张11美元,较正规中国电影市场平均票价高出89.7%;2016年单块IMAX银幕票房收入为93万美元,而普通单块银幕票房收入仅为111万元人民币,IMAX单块银幕票房收入达到普通影片的5倍以上。IMAX的高票房溢价吸引越来越多好莱坞以及国产电影选择IMAX格式,助推了IMAX票房收入的走高,也成为公司放映业务收入快速增长的又一驱动力。

我们预计2017-2019年全国票房为79.2/91.1/105亿美元,2014-2016年IMAX票房收入占全国总票房收入的4.2%/4.5%/4.3%,而随着IMAX市场份额的不断提升,IMAX票房的全国占比也会增加,我们预计2017-2019年IMAX票房的全国占比为4.6%/4.8% /5.0%。同时,公司影片业务收入约占IMAX电影票房总量的9.1%,因此我们预计公司2017-2019影片业务收入为33.14/39.77/47.75百万美元。

积极拓展华语电影,发掘高利润增长点

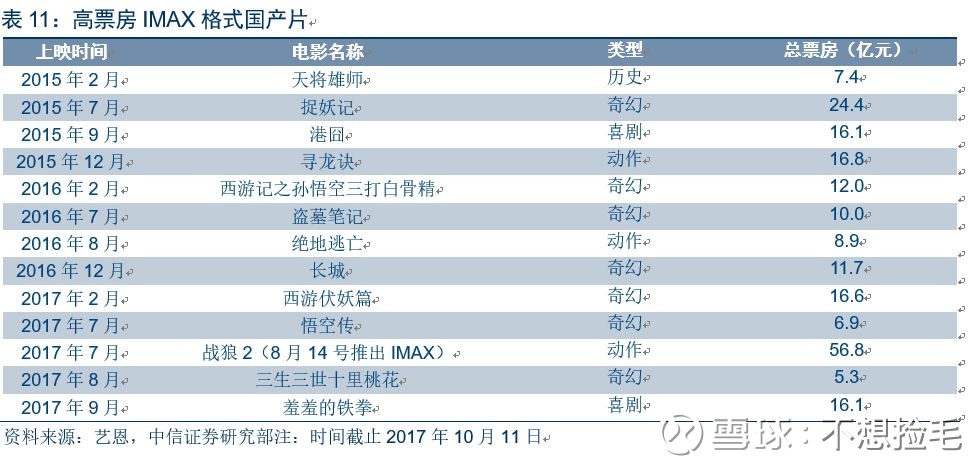

IMAX在华语片中地位越来越重要,根据监管政策以及中美电影协议,自2012年起中国将在原来每年进口20部好莱坞影片的配额基础上进一步增加14部,且新增的14部好莱坞影片必须采用3D或IMAX格式。该项政策的落地有效地促进IMAX格式电影在中国院线的放映,加速IMAX影片的渗透率。2014年以前,IMAX银幕几乎被好莱坞大片垄断,华语IMAX电影在数量上占绝对劣势,票房比例较低。随着华语影片品质的不断提升,影片类型多元化发展,2015年《捉妖记》、《寻龙诀》等华语片在IMAX上取得高票房,IMAX中国愈发注重于本土制片公司的合作。

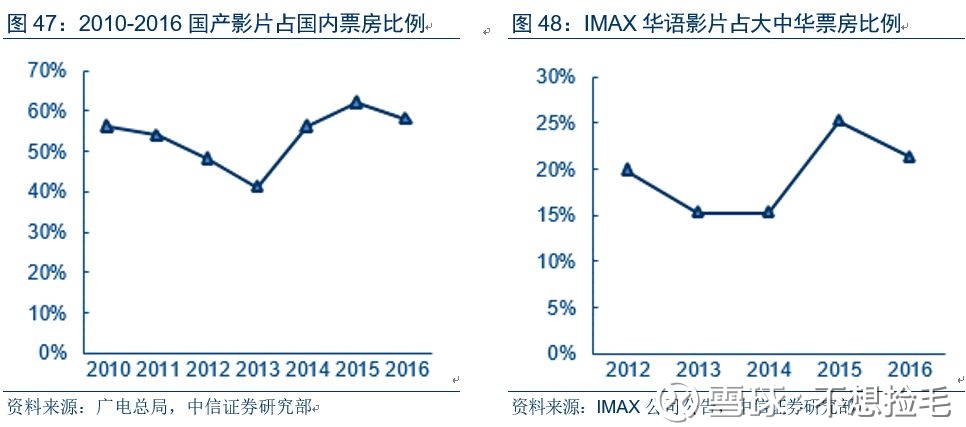

数据显示,华语影片占全球票房的比例从2010年的5.1%上升至2016年的17%,华语影片占中国总票房的比例大幅提升,显示出华语电影强大的发展潜力。与此同时,IMAX格式的华语影片占大中华IMAX格式影片总票房收入的比例也快速提升,从2012年的19.8%提升至2016年的21.3%。

从趋势上看,2015年是国产片IMAX票房贡献最大的一年,2016-2017H1很多国产大片有所退步,但观众对整体质量的追求只会更加强烈,随着外部资本的介入和行业经验的积累,华语影片的制作预算持续增加,制片人对影片视效与声效品质的要求也逐步提升,越来越多的导演开始启动3D和IMAX格式来制作影片。依托于庞大的发行网络以及独有的IMAX技术,公司得以充分挖掘中国电影制片人的需求,积极提升IMAX格式的华语影片比例。

我们认为,IMAX公司在华语影片的布局较好地补充了公司已有的好莱坞IMAX影片组合,在电影排片上提升了IMAX格式影片的上映率,有助于公司在院线和放映两大业务量的提升。下一阶段,公司一方面通过与中国电影制作公司以及制作人合作,包括透过第三方合作成立电影基金从而为大量华语影片筹集资金,促进越来越多的IMAX格式的高品质华语影片;另一方面公司已在中国建立DMR转制设施和放映室,将华语影片转制工作本土化,加大技术转制产能,从而增加IMAX华语影片业务对公司业绩的贡献度。在政策支持、受众扩容和经营能力提升的作用之下,公司有望通过对这部分需求的充分开发,实现盈利能力的持续增长,并为未来的业务拓展奠定基础。

搭乘VR快车,致力内容端制作

VR技术的给消费者带来独特的体验,IMAX紧抓VR内容契机积极布局,投资并建立VR体验中心、VR影院,携手横跨媒体、娱乐和技术多个领域的领军者,共同打造适用整个 VR 生态圈的全新高端优质内容。

2016年11月IMAX Corporation 和 IMAX China Holding(IMAX 旗下中国子公司)联合宣布,两家公司已完成 VR 基金首期 5000 万美元的募集。该基金的战略投资者还包括华人文化控股集团、光线传媒、宏碁等,它将在未来三年支持制作至少 25 项互动式 VR 体验内容,这些内容应用于所有VR平台,包括IMAX VR体验中心,基金团队将重点投资好莱坞高端及现象级大制作,进一步扩充 IMAX 现有的片单,并会与游戏开发商及其他优秀的内容开发者进行合作。

2017年1月,IMAX首个虚拟现实(VR)体验中心在洛杉矶开业,该体验中心目前共有14个体验舱,提供8个VR内容的体验。从过山车、高空走钢丝,到虚拟射击游戏等都有所涉及。该体验中心专门聘请了曾服务苹果、特斯拉的设计师进行室内设计,让整个体验环境充满了未来感和科技感。该影院开张三个月,成功卖出15000次体验服务,平均每周客流量达到1363人,票房流水大10万美元。2017年2月IMAX Corporation与金逸影视达成协议,在上海虹口龙之梦金逸影城开设中国首家试点的IMAX VR体验中心,影院内共有14 个单独的“观影舱”(IMAX称之为futuristic pods),配有HTC Vive、Starbreeze StarVR头戴设备、Dbox观影椅、Subpac震动背心以及各种不同的控制器,IMAX目前也在尝试制作一些独家内容,并准备开发和兴建更多的VR影院。

2016年5月,IMAX宣布将与Google打造一款影院级的高分辨率VR摄影机,未来导演将有机会使用 IMAX VR摄影机。另外,IMAX还计划把已有的IMAX内容资源(主要是 IMAX科教影片)转化成适合在Daydream、育碧等平台呈现的VR内容。然而受限于目前VR设备的硬件性能限制以及内容的缺乏,相比于坐在IMAX影院直接欣赏,观众可能不会愿意带着头盔观看两个小时的电影,但它相比电影更强调交互,是公司在新业务方面的一个积极尝试。

我们认为,IMAX的技术与产品能够为消费者提供顶级视觉与听觉体验,优质内容加速拥抱IMAX技术大势所趋,渠道下沉和高票价也令院线持续引入。IMAX在内容端以及渠道端拥有绝对竞争优势,市场份额全国领先且持续在三四线城市的渗透,行业龙头地位稳固。未来公司还将积极提升华语片IMAX格式电影数量占比,做大票房蛋糕,并积极拓展VR内容端。我们预计公司2017-2019年有望实现营收1.40/1.58/1.82亿美元,净利润有望实现0.42/0.47/0.54亿美元,CAGR达14.1%。

风险因素

行业风险:行业政策风险,市场竞争加剧风险

公司风险:

(1)经营管理风险:公司的业务快速扩张对于管理、运营能力的要求大幅提升。若公司无法在管理控制、人力资源、风险控制、营销方式等方面采取更有针对性的管理措施,公司的各项业务难以发挥协同效应,将对公司未来业务的发展带来一定的影响。

(2)汇率波动风险:公司的收入主要以人民币计价,但是财报却以港元计值,而公司从母公司IMAX Corporation购买的设备已美元计值。因此汇率波动会对公司的资产净值以及盈利价值产生不利影响。

(3)新建影院数或不达预期:已签约的影院合同具体推进进度视多方因素而定,存在不达预期的可能性。

盈利预测及关键假设

关键假设:

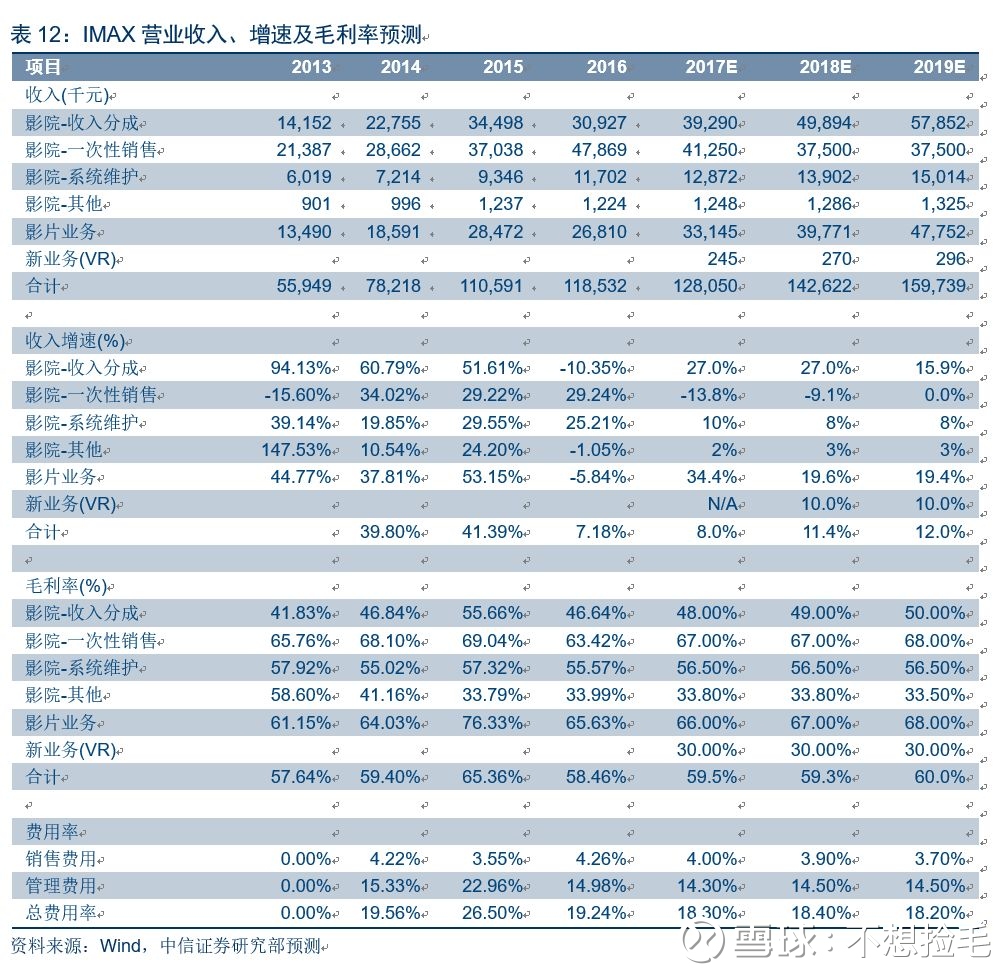

(1)在收入方面,公司主营收入结构主要分为两部分,影院业务和影片业务。影院业务中,针对一次性销售模式影院,我们预计公司2017-2019分别销售33/30/30套设备,按每台设备1.25百万美元计算,可实现收入41.25/37.5/37.5百万美元;针对分成和混合模式影院,受益于市占率提升和优质内容供给带来的IMAX票房回暖,预计2017-2019年IMAX单银幕收入为1.01/1.01/1.1百万美元,对应各自分账比例,我们预计公司影院业务总收入有望实现80.54/87.39/95.35百万美元。影片业务中,我们预计2017-2019年全国票房为79.2/91.1/105亿美元,2014-2016年IMAX票房收入占全国总票房收入的4.2%/4.5%/4.3%,而随着IMAX市场份额的不断提升,IMAX票房的全国占比也会增加,我们预计2017-2019年IMAX票房的全国占比为4.6%/4.8% /5.0%。同时,公司影片业务收入约占IMAX电影票房总量的9.1%,因此我们预计公司2017-2019影片业务收入为33.14/39.77/47.75百万美元。

(2)在毛利率方面,未来随着344家已签约影院的逐步落地,我们预计影片业务毛利率将维持稳定。我们预计2017-2019年公司毛利率为59,5%、59.3%和60%。

(3)在费用率方面,我们预计公司整体费用率将维持稳定,预计2017-2019年总费用率为18.3%、18.4%、18.2%。

盈利预测。基于以上假设,经模型测算得出IMAX China2017-2019年净利润分别为0.41/0.45/0.52亿美元。公司2017-2019年EPS分别为0.11/0.13/0.15美元,当前23.70港元(2.59美元),对应2017-2019年PE为23/20/18X。

估值分析及投资建议

估值分析及投资建议。IMAX在内容端以及渠道端拥有绝对技术和品牌等竞争优势,市场份额全国领先且持续在三四线城市的渗透,行业龙头地位稳固。未来公司还将积极提升华语片IMAX格式电影数量占比,做大票房蛋糕,并积极拓展VR内容端。综合考虑行业发展环境、公司经营、业务布局等因素,参考公司历史估值中枢,可比院线类、影视类相关公司估值水平,以及公司的战略推进,给予公司2018年23倍PE估值,对应目标价22.9港元,首次给予“增持”评级。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP