天风看非银:万事俱备,静待东风

从顶层设计的角度而言,资本市场或将取代房地产成为下一个居民财富蓄水池。政策红利逐步兑现,预计经纪+两融业务占比高的券商业绩弹性更足:市场尚未兑现政策红利,看好未来交投活跃度的持续提升,建议关注经纪+两融业务占比较高的方正证券/中国银河/光大证券;政策边际变化之下,重点关注具有重组预期的券商:政策重提支持券商行业兼并重组,建议关注具有重组预期的证券公司。

摘要

1. 2023年回顾:整体业绩小幅回暖,自营贡献最大增量

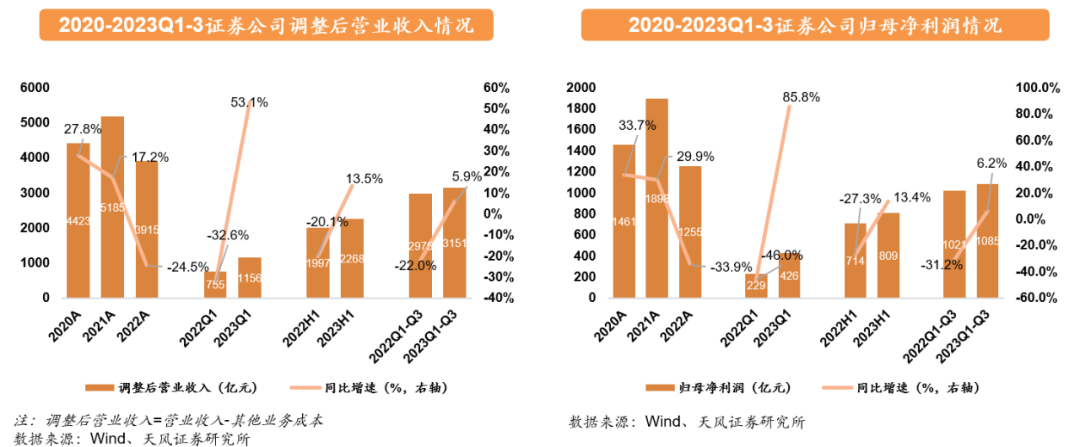

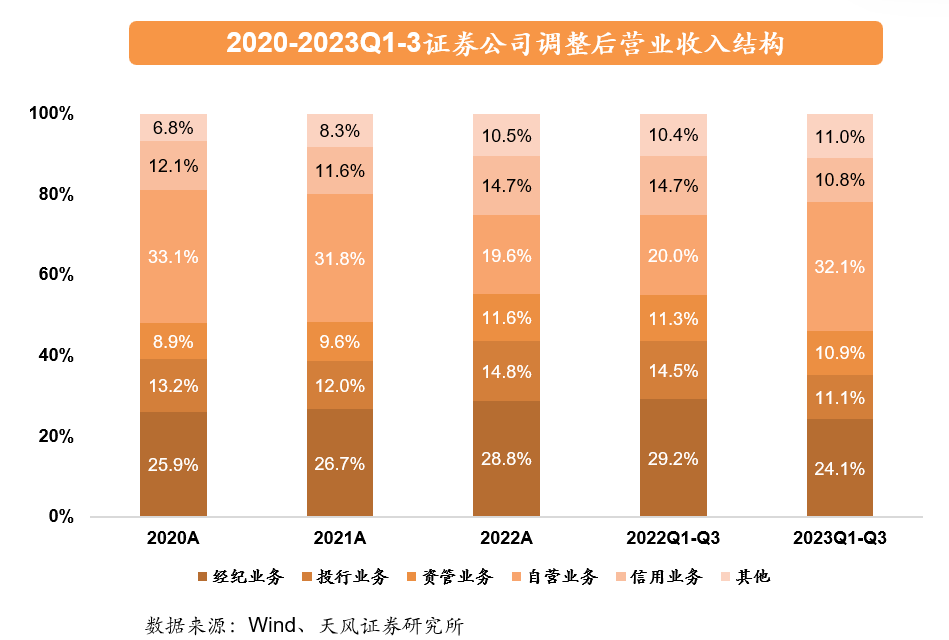

1)23年上市券商整体收入和利润水平小幅回暖,ROE水平略有下降:2023年前三季度,上市券商调整后营业收入同比+5.9%;归母净利润同比+6.2%;上市券商平均年化ROE6.2%,较22年同期下降0.1Pct;

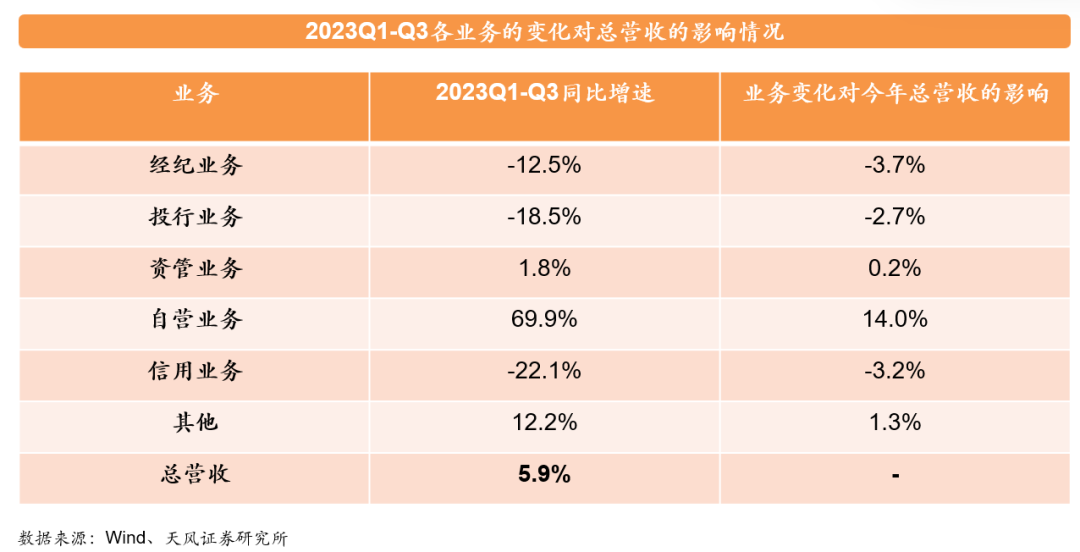

2)自营业务贡献业绩主要增量,投行和信用业务收入拖累整体业绩:2023年前三季度,自营、投行、信用业务收入同比增速分别为+69.9%、-18.5%和-22.1%,投行、信用业务拖累整体营收,自营是业绩增长主要驱动力。

2. 券商板块处于政策景气周期开端、静待红利兑现释放

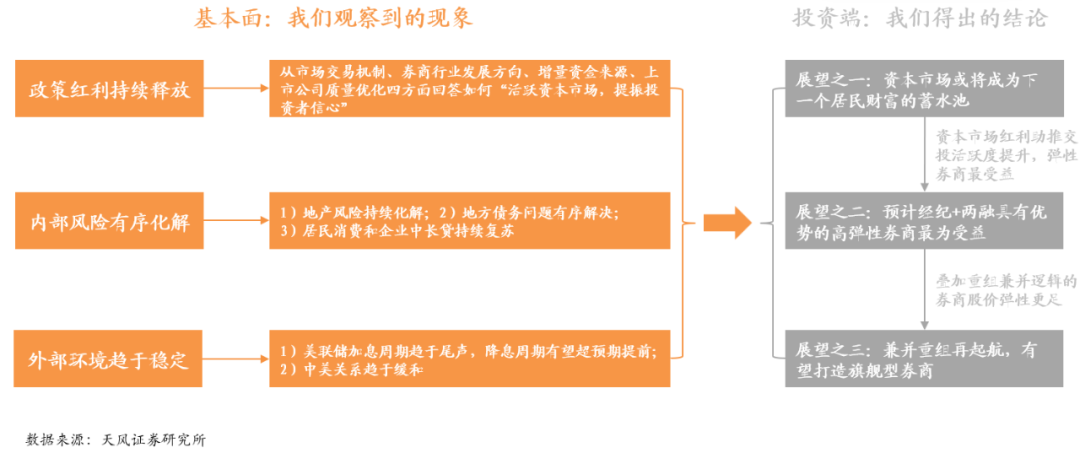

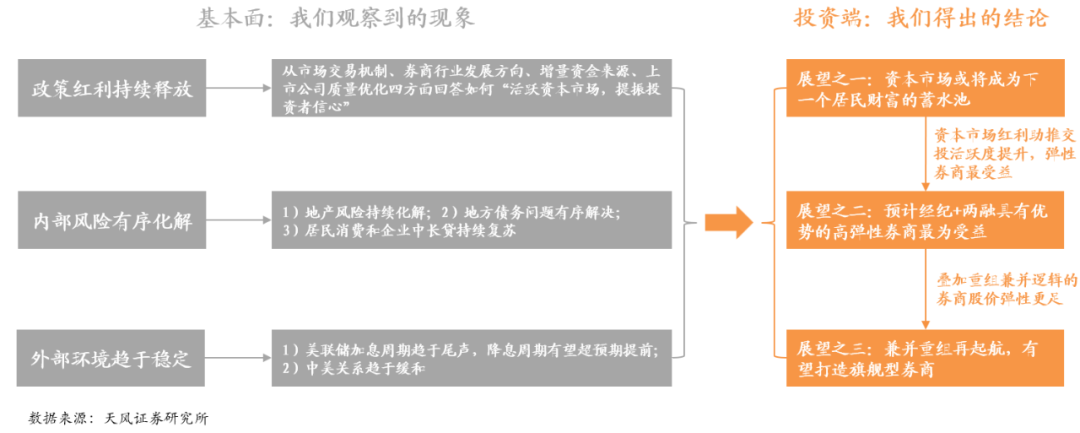

基本面政策红利叠加内外部风险化解,有望推动券商板块估值修复:当前资本市场政策红利高速释放,内部风险有序化解,外部环境趋于稳定,券商板块处于政策景气周期开端、静待红利兑现释放。

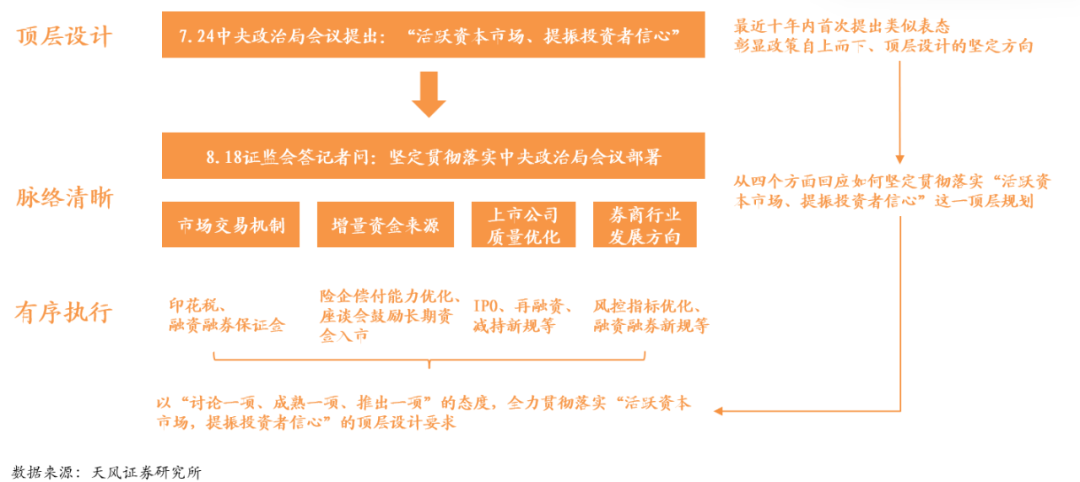

2.1. 本轮政策具有顶层设计、脉络清晰、执行有序三大特点

本轮政策具有顶层设计、脉络清晰、执行有序三大特点:本轮政策周期始于7.24日政治局会议关于“活跃资本市场、提振投资者信心”的顶层表态;8.18日证监会答记者问从四方面指引了政策发力的具体脉络;后续三个月内,相关部门依照会议精神,从各项业务实际出发,以“讨论一项、成熟一项、推出一项”的态度,全力贯彻落实“活跃资本市场,提振投资者信心”的顶层设计要求。

2.2. 内部风险有序化解:地产风险和地方债务风险有序化解

地方债务风险有序解决,地产风险持续有效化解:2023年7月24日,中共中央提出要有效防范化解地方债务风险,并制定实施一揽子化债方案;随后8月22日媒体报道称将重启发行总规模1.5万亿的特殊再融资融券,以解决流动性风险,缓解债务压力。金融机构积极化解地产风险,陆续出台系列政策以支持。

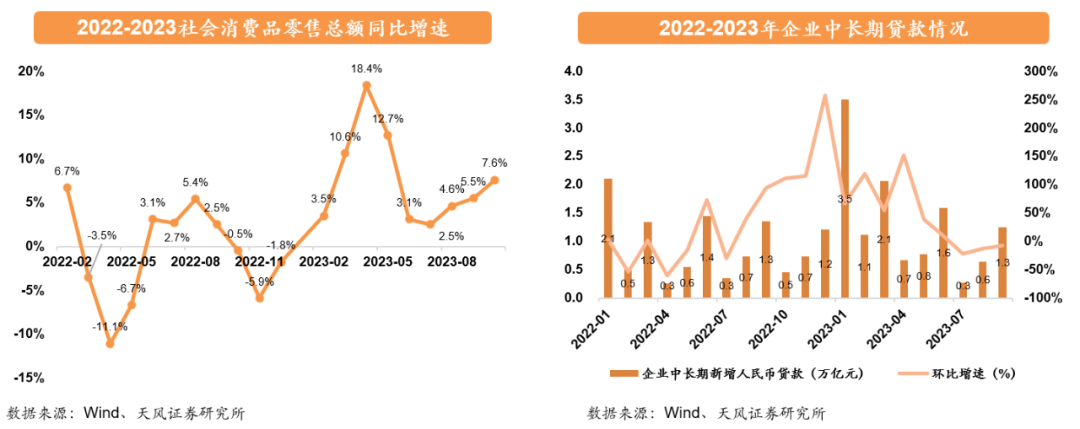

居民侧消费意愿有所回升:社会消费品零售总额逐步提升提升,2023年10月社会消费品零售总额同比增速为7.6%,较去年同期+8.1Pct。

企业侧投资意愿有所回升:2023年前三季度企业中长期新增人民币贷款累计为11.9万亿元,较去年同期同比+37.3%。

2.3. 外部环境趋于平稳:中美关系缓和,美联储加息周期处于尾声

中美会晤高层首脑会晤标志着中美关系进入缓和周期:11月15日,在美国旧金山举行了中美会晤,为中美关系的健康稳定指明了明确的方向,中美关系得以缓和。

美联储加息周期处于尾声:10年期美国国债利率逐步下降,12月1日美联储主席鲍威尔表态美联储的政策已经达到了相当限制性的水平,针对本轮加息周期的结束,释放出较为明确的信号,市场预计最早明年3月会降息。

3. 资本市场或将成为下一个居民财富的蓄水池,推荐兼具业绩高弹性和重组预期的券商

投资端看好叠加兼并重组预期的高弹性券商:基于市场的基本面基础,我们对于24年的券商行情做出如下展望。第一,资本市场或将取代地产市场成为居民财富的下一个蓄水池;第二,受益于资本市场成长,市场交投活跃度将大幅提升,预计经纪+两融业务占比高的券商业绩弹性更足;第三,监管引导打造旗舰型券商,叠加兼并重组预期的券商股价弹性有望更足。

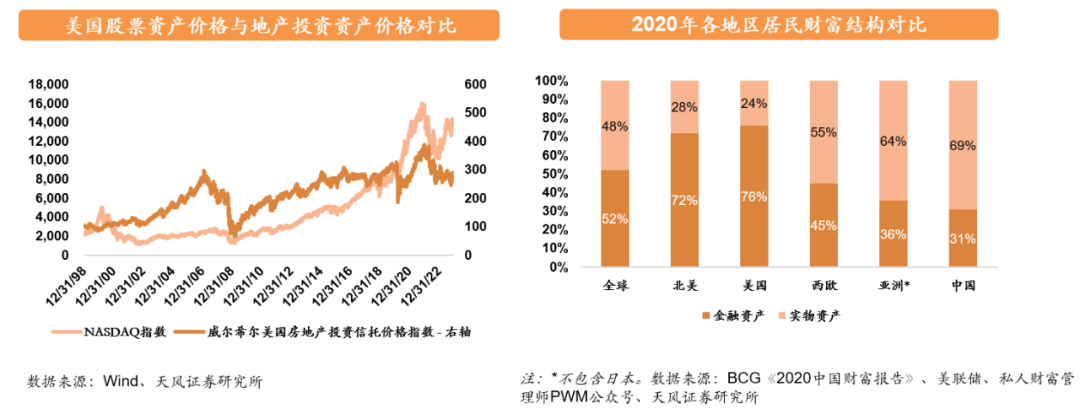

3.1. 2024券商展望之一:资本市场有望取代地产市场成为居民财富新蓄水池

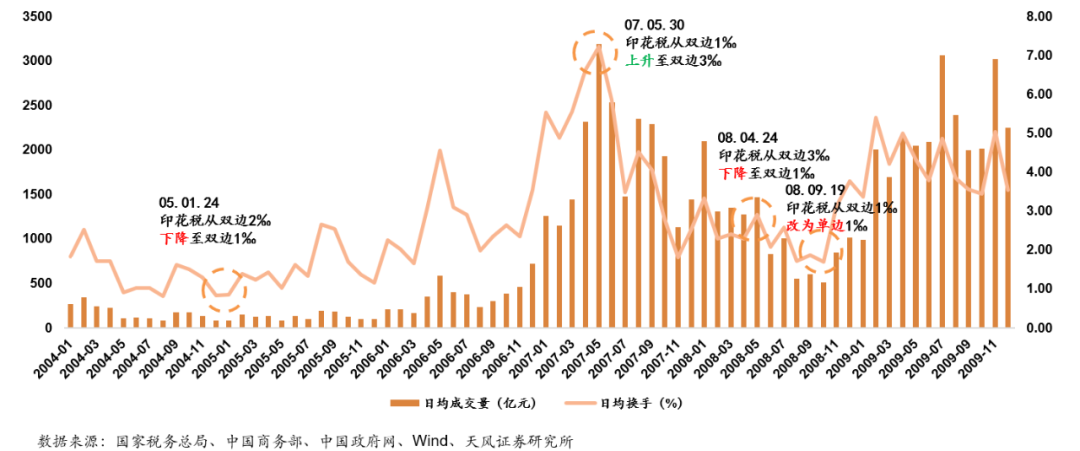

从顶层设计的角度而言,资本市场或将取代房地产市场成为下一个居民财富蓄水池:回顾政策脉络,8月10日上交所和深交所“100+1”政策是政策组合拳中第一个落地的政策。

资本市场有望成为承载地产资金的大类资产:需求见顶和房住不炒两大背景下,地产的投资属性逐步减弱,地产将回归居住本质,这将带来投资性资金的外溢。参考美国2008年房地产泡沫前后地产资产和资本市场的走势,这一迁移过程带动美股出现十年长牛。从大类资产配置的角度理解,我国居民金融资产配置比例仅31%,远低于全球平均水准,金融资产加配空间较大。

3.2. 2024券商展望之二:经纪和两融等高弹性业务具有优势的券商或最为受益

政策红利兑现推升市场交投活跃度:虽然政策红利已经持续出台,但市场尚未完全兑现政策红利。我们预计随着后续宏观环境的持续好转,政策红利将持续兑现。这一过程将带来市场整体交投活跃度的提升,推动市场成交量和两融规模余额回升,进而带动整体经纪和两融业务收入的超预期增长。

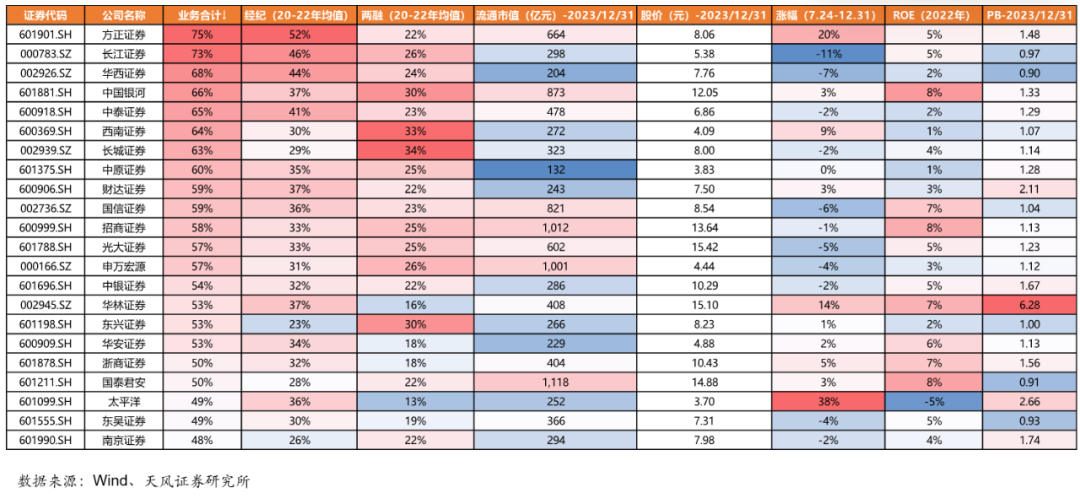

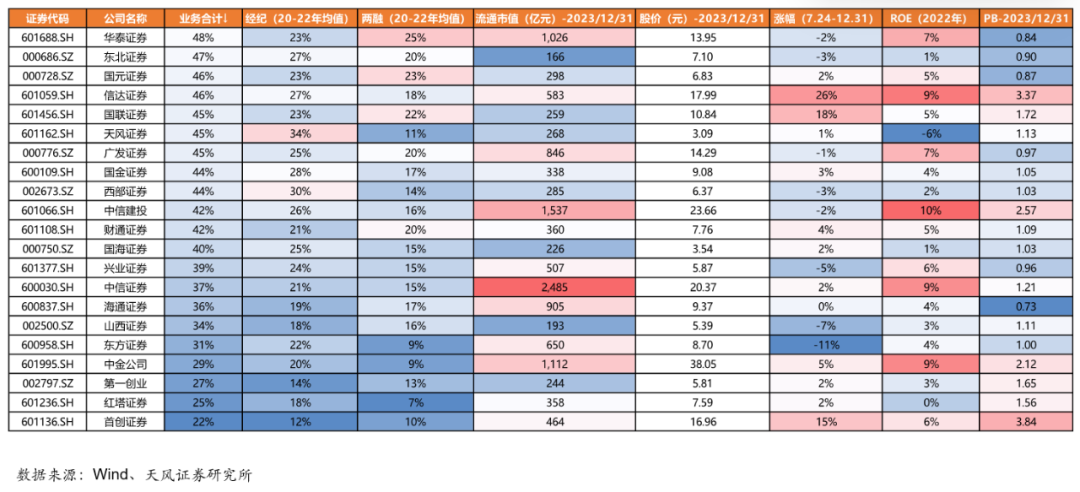

预计经纪+两融两类直接受益于交投活跃度提升的业务最为受益,建议关注经纪+两融业务收入占比高的券商:我们使用经纪+两融业务收入占比来刻画券商的业绩弹性,建议关注方正证券/中国银河/光大证券。

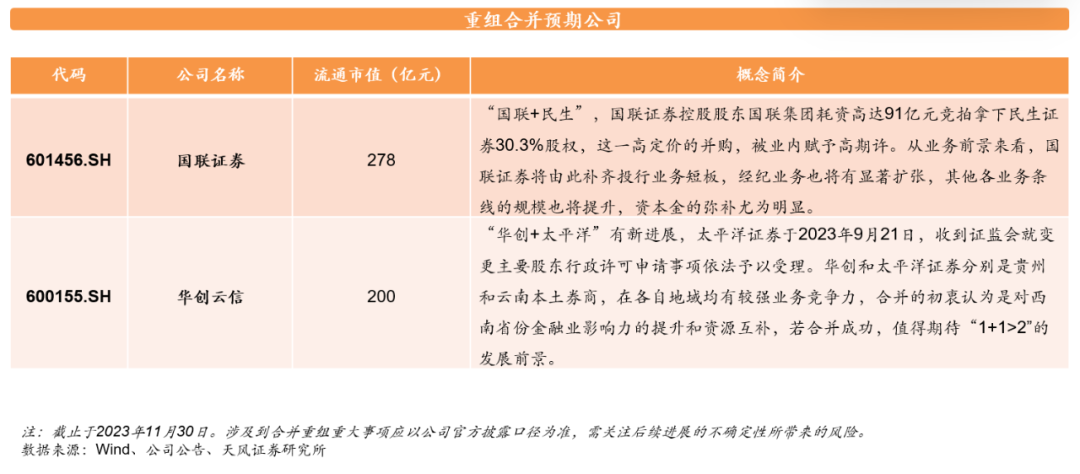

3.3. 2024券商展望之三:高弹性和有望成为旗舰级券商的重点关注对象

政策重提支持券商通过兼并重组的方式做优做强,建议关注具有重组预期的证券公司。

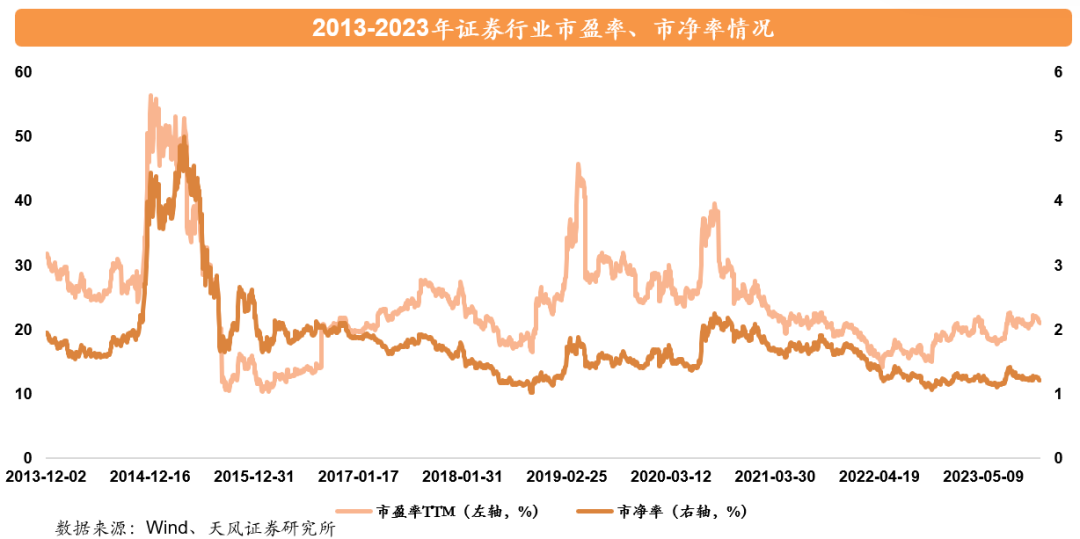

3.4. 估值分析:当前券商估值仍处历史较低分位,估值或具有较大提升空间

当前券商板块估值仍处于历史较低水平:从2013年至今统计的券商PB、PE估值水平来看,截止于2023年11月30日,券商板块的估值仍处于历史较低水平,PB分位数仅9.14%,PB估值仅1.21x;PE分位数仅40.24%,PE估值仅21.10x。

券商板块当前估值安全边际高,估值或具有较大提升空间:从弹性的角度出发,历次券商行情均较大概率有充分空间。自7月24日中央政治局会议提出“活跃资本市场、提振投资者信心”以来,本轮行情券商板块PB从1.17X提升至1.21X,仅上涨3.4%;PE从18.60X提升至21.1X,仅上涨13.4%,估值或具有较大提升空间。

风险提示:政策效果不及预期、资本市场大幅震荡、证券市场持续低迷、兼并重组存在不确定性。

本文转载自“天风研究”微信公众号,作者:杜鹏辉团队;智通财经编辑:李佛。

扫码下载智通APP

扫码下载智通APP