两项新品首年站稳脚跟,达利食品(03799)野心渗透餐饮市场

本文来自中金公司的研报《达利食品(03799):豆奶和品质早餐系列迎良好开端》,作者为中金公司分析员袁霏阳。

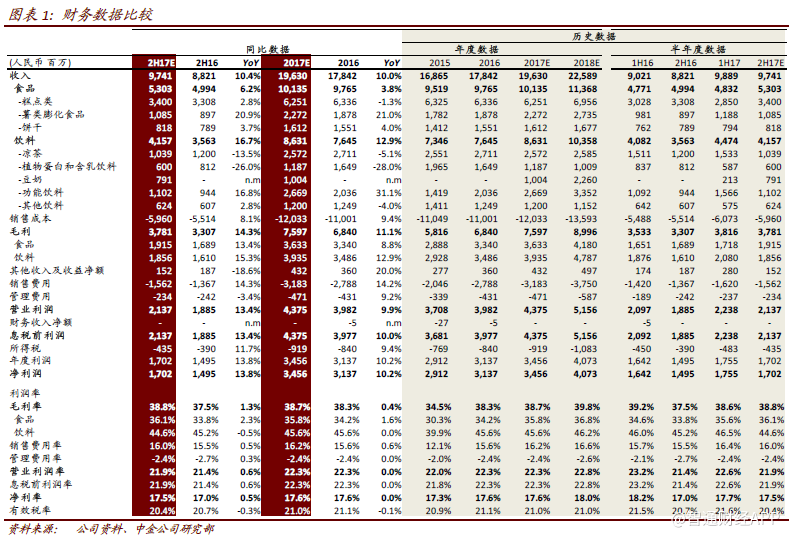

智通财经APP获悉,中金发表研报称,预计达利食品(03799)收入增速有望从上半年的9.6%提升到下半年的10.4%,主要因为豆奶和品质早餐系列两项新品的收入贡献足以抵消糕点、凉茶和花生牛奶品类的下滑(预计分别下滑6%、13%和26%),传统品类下滑主要是受到产品生命周期或竞争的影响。

中金预计公司下半年盈利同比增长13.8%(上半年仅增长6.9%),主要受益于两项新业务带动的利润率提升,尽管成本上涨可能会在短期内压制饮料业务的毛利率提升空间。考虑公司的净现金流产生能力,预计派息率将稳定在70%左右(2017年上半年为67%)。

豆奶和品质早餐系列在推出首年站稳脚跟

达利食品在去年5月推出豆奶产品。截至2017年底,豆奶产品贡献约10亿元收入。去年11、12月,豆奶产品的月销售额接近2亿元,而今年1月的月销售额超过2亿元。

今年6月公司有望推出补充钙质的黑豆豆奶和有机绿豆豆奶,公司还有望利用1.25升的大瓶装渗透餐饮市场,以实现渠道扩张。目前,公司已经新增1000家经销商,负责在餐饮渠道推广豆奶和凉茶产品。因此,中金将今年的豆奶销售预期上调至23亿元,此前20亿元的预期过于谨慎。

公司在去年7月推出品质早餐系列产品。截至2017年底,品质早餐系列产品贡献约3亿元收入。第一批推出的SKU共有15种,仍然是180 天的长保质期产品;公司希望在今年6月和8月分别推出中保(30天)和短保(7天内)产品。因此,中金预计今年的销售额有望超过10亿元,因为仅长保产品在去年11、12月的单月销售额就已经接近7000~8000万元。

2018年增长前景可能小幅超此前预期

今年公司仅凭两项新品,收入就有望出现20亿元左右的增长,对应超10%的增速(基于2017年196亿元的收入预期)。

薯类膨化和功能饮料仍然处在产品上行周期。在公司去年底推出鲜切薯片后,薯类膨化品类今年销售增速有望维持20%左右,与2017年增速持平,预计鲜切薯片推出首年在品类中收入占比有望达10%。2017下半年乐虎功能饮料销售增速放缓(约20%,上半年为43%),中金认为这主要是内部销售团队和外部经销商均进行了重组所致。预计今年乐虎的增速仍有望接近30%,因为红牛和现有代理之间的问题仍未解决,Monster功能饮料由于目前仅有一种可售SKU 短期内也难以放量。

对于2017年表现欠佳的三个品类,达利正在逐渐调整战略,确保2018年糕点类(预计2017 年下滑6%)和凉茶类(预计2017 年下滑5%)产品能实现销售企稳,花生奶的下滑幅度能够收窄。

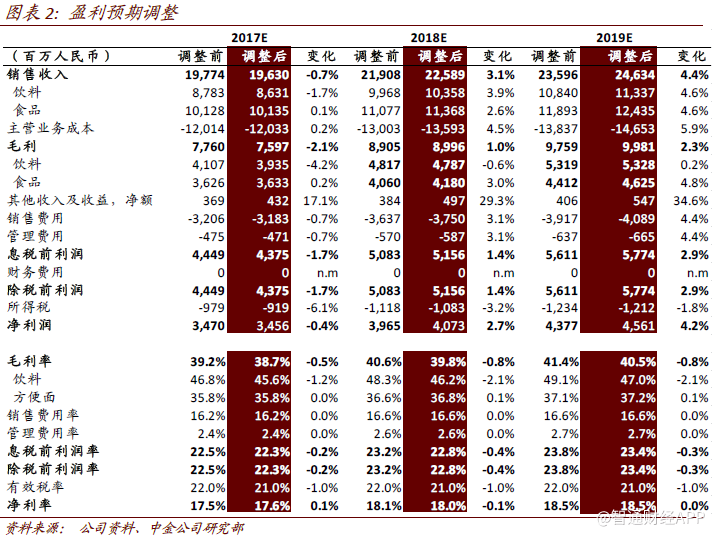

因此,中金分别小幅上调2018年收入和盈利预期3.1%和2.7%,对应收入和盈利增速分别为15.1%和17.8%。2017年饮料的整体毛利率持平,主要由于成本上行(主要是包装材料)压制毛利率上升空间。预计2018年成本还会有小幅上涨,但考虑高毛利率的功能饮料和豆奶的良好增长前景,饮料的毛利率可能有同比提升。

达利敢于冒险,积极管理产品组合

对于达利这样的大型休闲食品企业,KPI主要取决于积极的产品组合管理,即放弃过时的品类并挑选新兴品类。一直以来,达利在这方面都有不错的表现,在过去几年中达利能够抓住新产品的机遇,同时调整表现不佳的已有产品。

公司的两项新品首年表现稳健,预计未来2~3年公司的增长前景依然乐观。公司的业务拓展战略仍在进行中,不排除公司会通过并购开发新的产品品类。

估值与建议

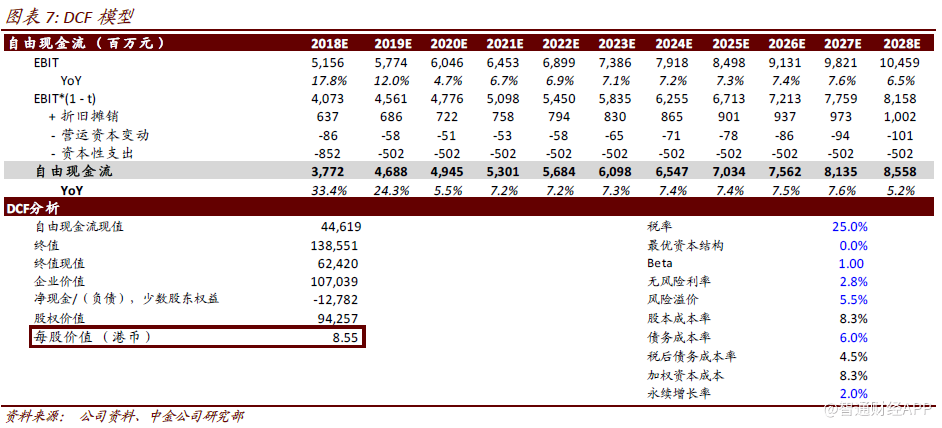

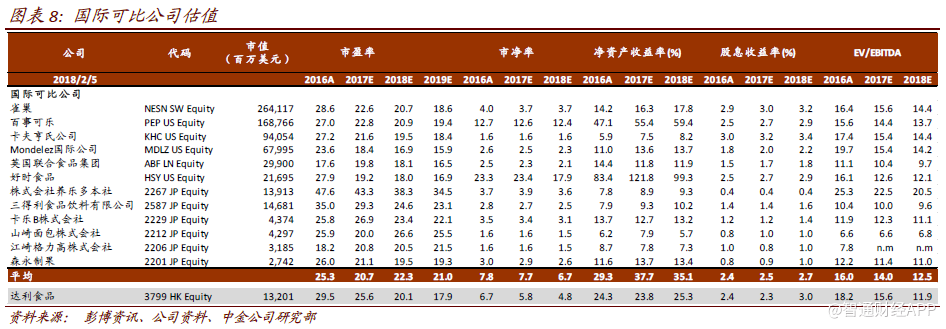

中金基本维持2017年盈利预测,但分别小幅上调2018年收入和盈利预期3.1%和2.7%,主要考虑新产品超预期的增长前景。将2018年底目标价从8.06港元上调至8.55港元(基于DCF估值法),以反映盈利预测上调。考虑公司产品驱动增长的策略运用良好且有机会通过并购进一步拓展产品品类、提升增长潜力,维持“推荐”评级。

风险提示:成本上涨;表现不佳品类持续下滑;不能提出更加有效的新品创意。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP