流感疫情持续爆发 东阳光药(01558)“可威”显神效?

本文来自于“EBoversea(光大证券海外市场研究)”微信公众号,作者为李君周,原标题为《【光大海外医药】东阳光药(1558.HK)流感疫情持续爆发,公司业绩大超预期》。

发布盈利预喜,业绩高速增长:公司发布盈利预喜,预期2017年公司权益股东应占盈利将同比取得不低于70%的增长。预期中的公司权益股东应占盈利增长主要是由于:1)公司主打产品可威销售量的大幅增长;2)公司学术推广活动持续改善。公司是港股医药板块2017年第一家发布盈利预喜的企业,预计业绩增速处于第一梯队且远超行业水平。

全国流感爆发,“可威”纳入流感诊疗方案:自2017年12月份以来,全国流感流行强度不断增强,流感样病例呈现出乙型流感病毒、甲型H1N1流感病毒和H3N2亚型流感病毒共同流行趋势。在卫计委下发的《关于做好2018年流感防治工作的通知》中,对于流感治疗,卫计委推荐了包括奥司他韦、扎那米韦和帕拉米韦,连花清瘟胶囊、清开灵颗粒(口服液)等3 种抗病毒药物、 13 个中成药和中药饮片,“可威”在推荐列表中排名首位,而部分地区药店和医院也出现了奥司他韦产品断货现象。

可威竞争格局良好,抗流感产品市场广阔:由于进入18年后中国南、北方省份流感活动仍处于冬季流行高峰水平,且仍呈现上升趋势,我们预计公司可威一季度出货量将远超过去年水平。同时,公司产品在国内竞争格局良好,价格压力不大。罗氏对公司的授权费进一步降低,可威的利润率仍有上升空间。根据世界卫生组织数据,全球流感每年的发病率成人约为5%-10%,儿童约为20%-30%,市场需求巨大,颗粒剂纳入新版医保后,该产品将有望成为国内抗病毒领域的重磅级产品。

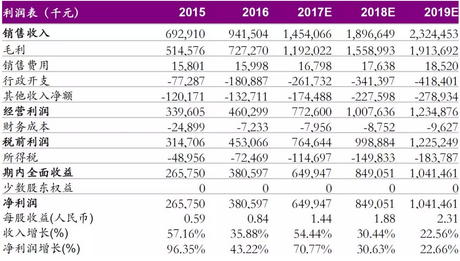

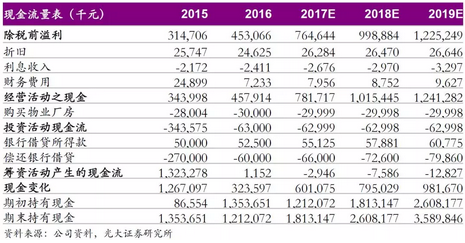

毛利率净利率维持较高水平:公司的毛利率/净利率由16年77%/40%上升至17年中期的82%/44%。毛利率上升的原因是:生产方面可威原来需要通过十三步进行合成,过去四步是外包,17年实现自己生产。同时原研罗氏化合物专利到期,授权费进一步降低。我们预计可威在大幅增长的情况下,公司学术推广边际效应明显,费用率有望进一步降低。

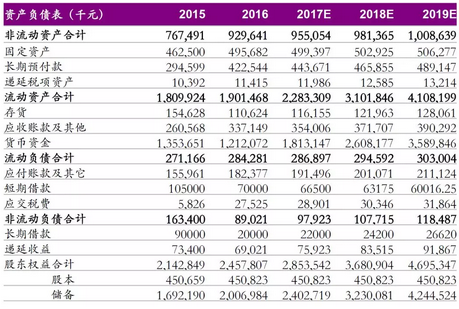

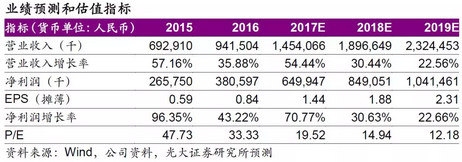

维持“买入”评级,上调目标价至45港元:17年下半年开始流感疫情持续超预期,公司核心产品可威进入爆发增长期。我们上调公司2017-2019年EPS分别为1.44/1.88/2.31元;公司目前股价对应20117-2019年的市盈率分别为19/15/12倍,低于行业平均水平。考虑到公司现有产品增速较快以及储备品种丰富,给予公司2018年20倍PE,对应目标价45港元。

风险提示:药品销量低于预期,在研产品进度不及预期

(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP