新股解读 | 白山云:连年亏损,行业高前景下的“伪龙头”

香港市场正迎来“创科”企业赴港上市潮,作为中国第二大独立边缘云服务提供商,白山云首次向港交所递表。

智通财经APP了解到,白山云近日向港交所递表,中金公司、海通国际为其联席保荐人。根据灼识咨询报告,按2022年总收入计,该公司是中国第二大独立边缘云服务供应商;而按2022年海外收入计,其也是具有成熟海外业务的中国独立边缘云服务供应商中增长最快的一家。

白山云主要为企业客户提供全套边缘云服务,包括网络服务及安全和计算服务,近两年来收入增长乏力,然而一直保持着亏损,2020-2023年上半年累计股东净亏损达5.81亿元。虽然香港对科技企业的融资政策很宽松,但并不代表标的优质,尤其是持续亏损的标的,“烧钱”模式下可持续性尚待验证。

那么,独立边缘云服务头部玩家白山云值得看吗?

核心业务增长放缓,客户集中度高

智通财经APP了解到,白山云有两大业务,即网络服务以及安全和计算服务,网络服务主要为帮助客户连接全球数十亿终端用户,包括边缘全站加速网络、边缘下载交付网络及边缘流媒体交付网络;而安全和计算服务则是建立在边缘云网络基础设施之上,使客户能够安全地访问网络及计算资源。

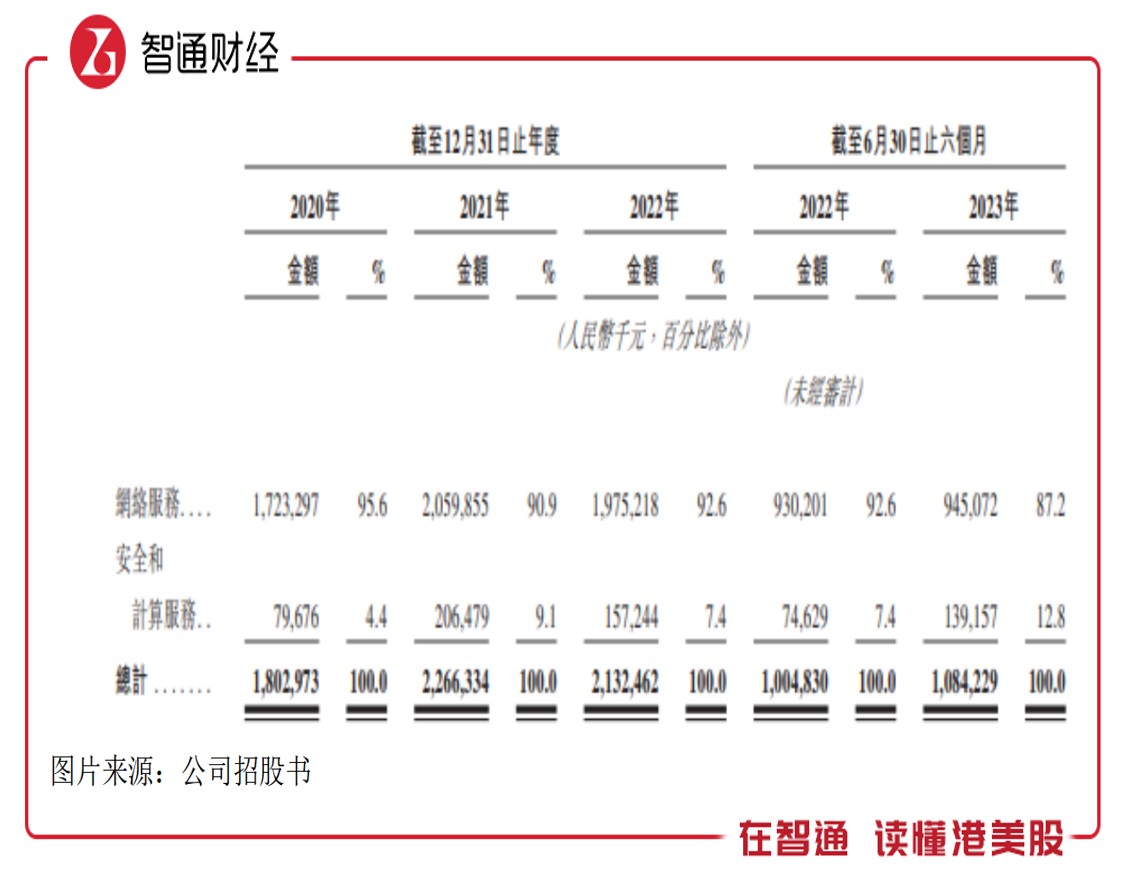

在过去三年(2020-2022年),该公司业绩收入增速缓慢,复合增速为8.8%,2023年上半年为7.9%,其中网络服务以及安全和计算服务两大业务对应周期增长指标分别为7.06%、1.6%以及40.36%、87.7%。业务增速差异导致收入结构变化,但核心收入仍为网络服务,2023年上半年收入份额为87.2%。

网络服务业绩放缓,主要为客户付费单价略有下降,2023年上半年,该业务付费客户数量为684家,同比提升10.7%,2020-2022年付费客户复合增长14.36%,高于业务收入增速意味着付费单价对应幅度的下降。而安全和计算服务却相反,得益于客户付费单价提升收入高增,上半年付费客户有381家,同比提升7.6%,2020-2022年付费客户复合增长8.56%,均低于业务收入增速。

截止2023年6月,该公司拥有1018家付费客户,其中127家及82家为重点客户,网络服务在超过50个国家和地区的300多个城市部署了1700多个全球边缘节点。不过,该公司客户集中度非常高,2023年上半年前五大客户贡献收入达63.4%,其中最大客户为36.8%,存在一定的客户依赖风险。

白山云成长依赖大客户的业务规模,倘若大客户业务经营收缩,对该公司的业绩影响将是显著的,近几年新增付费客户数量增长较为缓慢,想要摆脱对大客户的依赖仍需要更大的市场覆盖。值得一提的是,白山云连年亏损,但盈利能力在持续优化,亏损逐年缩窄,盈利及费用指标都在朝着好的方向发展。

亏损大幅缩窄,但资金链紧张

智通财经APP了解到,白山云毛利率每年都有提升,2020-2022年,毛利率从4.3%提升至9.1%,再进一步提升到2023年上半年的12.7%。该公司毛利提升主要为带宽及机架租赁成本的下降所致,该项目主要包括支付予中国及海外电信运营商的费用,用于购买带宽资源及租赁机架空间,占销售成本超过90%。

此外,该公司期间费用(销售、行政及财务)率整体保持稳定,2023年上半年费用率为11.9%,同比下降1个百分点,于过去三年费用率在10-12%,波动较小。该公司重视研发,研发费用率往年占大头,2023年上半年为5.4%,略有下降,截止6月,该公司在中国获得349项专利及85项软件著作权,在海外获得55项专利。

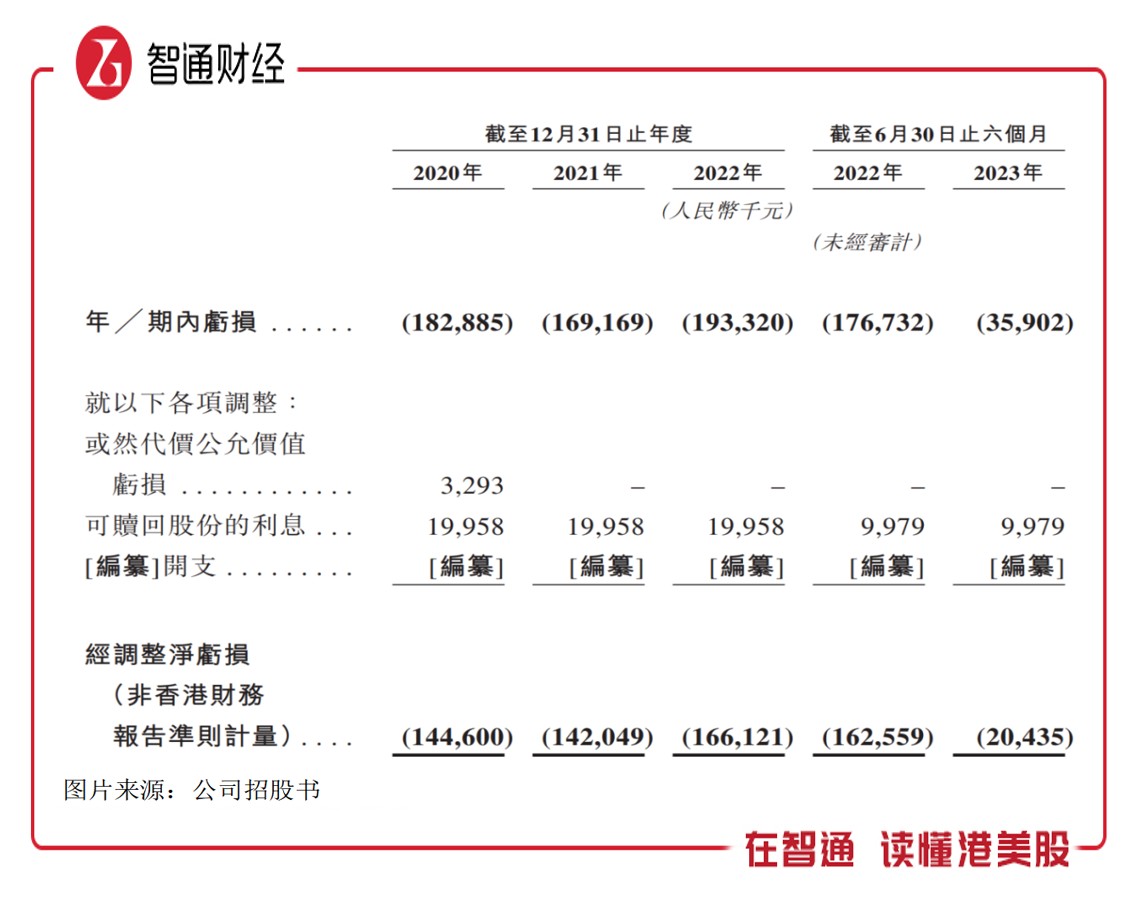

值得注意的是,白山云亏损正在快速缩窄,2023年上半年亏损率为3.31%,同比大幅缩窄14.28个百分点,相比于2020年度缩窄6.85个百分点。不过四项费用合计仍超过17%,想要实现盈利仍需进一步成本及费用优化。2020-2023年上半年,该公司年内净亏损累计为5.81亿元,及经调整净亏损累计4.73亿元。

然而连年的亏损,账上现金净流出,权益资产不断流出,已让白山云“资不抵债”,截止2023年6月,该公司净资产为-2.19亿元,已连续多年权益赤子。其间账上现金仅有0.61亿元,而银行借款1亿元,流动负债12.71亿元,流动负债净额缺口4.72亿元。该公司现金流已捉襟见肘,此次上市融资或为“续命”。

白山云所处的行业发展前景较好,市场规模保持高双位数增长,但账上没钱,就无法在烧钱的浪潮中获取更大的市场份额,行业再好也会倒下,这也是该公司迫切需要上市的原因。

业绩未跑赢行业,基本面不被看好

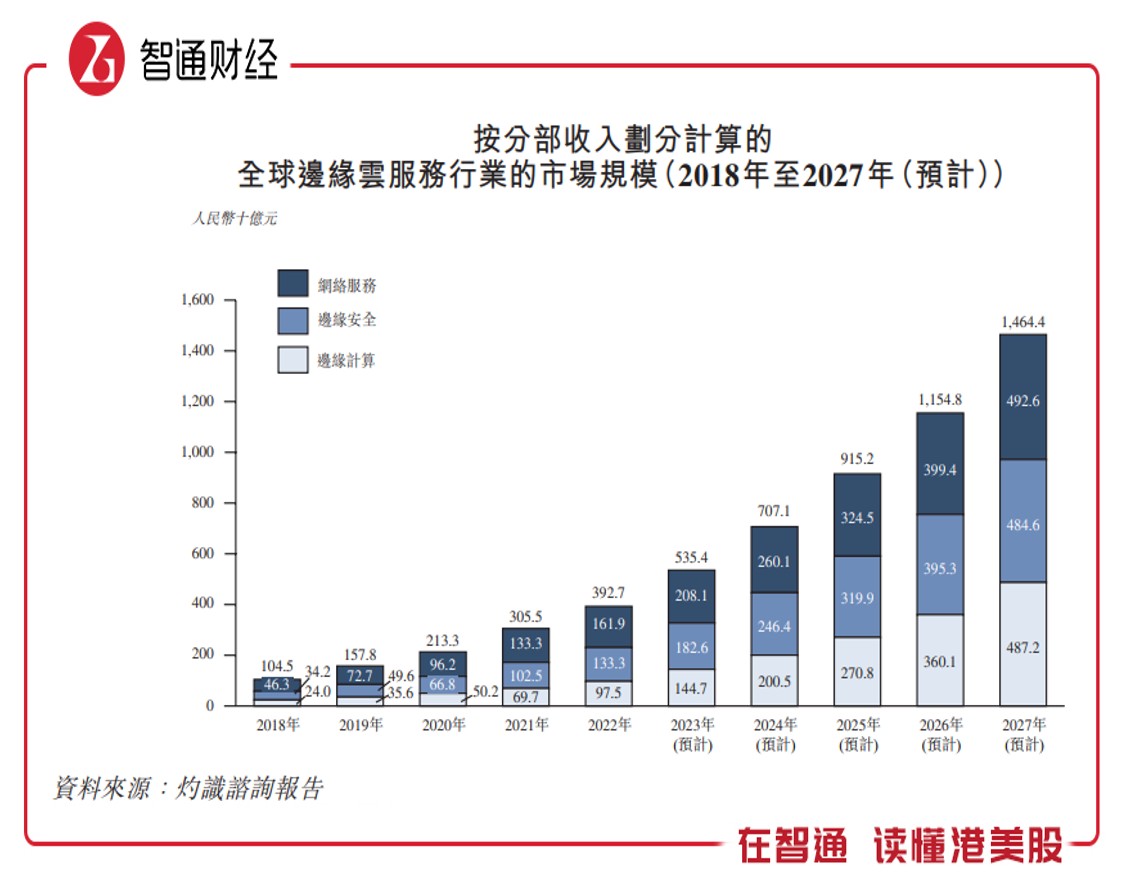

从行业来看,根据灼识咨询报告,2022年全球边缘云服务行业的市场规模3927亿元,近五年复合增速为39.23%,预计到2027年将达14644亿元,复合增长率30.1%。中国边缘云服务行业及东南亚和中东等新兴市场的边缘云服务将在2022年至2027年的未来五年内大幅增长,复合年增长率均超过30%。

就分类而言,2022年网络服务、边缘安全及边缘计算全球市场规模分别为1619亿元、1333亿元及975亿元,近五年复合增速分别为36.75%、40.51%及42%,预计到2027年市场规模分别增至4926亿元、4846亿元及4872亿元。中国市场规模占比全球超10%,增速趋同于全球,行业前景非常宽广。

边缘云服务主要有四类参与者,包括独立边缘云服务供应商、公有云运营商、电信运营商以及设备和传统安全供应商,白山云属于第一类。就整体市场而言,电信运营商的合计市场份额就超过了35%,该公司以3.1%位居第九,但以独立云服务供应商排名,该公司位居第二名,和第一名市场份额差距2.5%。

值得注意的是,白山云的业绩明显没跑过行业,核心业务网络服务被行业甩了20多个点,虽然在独立云服务供应商有竞争优势,但其他三类参与者实力雄厚,不断吞噬市场份额,并挤压独立云服务供应商生存空间。且该公司连年亏损资金链较紧张,未来若未改善,或对业务经营产生重大不利影响。

综合看来,白山云业绩放缓,核心业务增长乏力,且公司客户集中度高,收入较大依赖于大客户,存在客户经营的不确定性风险。同时公司连年亏损,虽然2023年大幅缩窄,但仍未见盈利趋势,且公司现金流紧缺,多年来权益赤字,或影响业务运营及开展。不过行业高增,前景较好,预计该公司上市后将调整业务战略。

虽然是细分领域的头部标的,但独立云服务供应商争夺的基本是边缘云服务的尾部市场,且白山云基本面不太好,其中“资不抵债”是最大的问题,市场资金大概率不会买账。

扫码下载智通APP

扫码下载智通APP