平价上网倒计时 保利协鑫(03800)升级技术保龙头优势

智通财经APP获悉,中金公司发表研究报告指出,行业方面,光伏平价上网进入倒计时,迈入增长新周期;公司方面,协同效应保证龙头优势,技术进步带来新一轮成本下降,看好保利协鑫作为光伏上游产业链龙头受益于行业趋势机会,重申推荐评级,基于SOTP给予目标价1.80港币,对应7.2倍2018年市盈率和1.0倍市净率。

行业:顺势而上,进入平价倒计时

2017年,光伏行业迎来了爆发的一年,行业需求超过市场预期,政策推动下分布式光伏进入了发展的快车道,分布式新增装机预计可达20GW,同比增长5倍。同时,行业也开始了一个新的发展周期,技术升级成为行业发展趋势,引领成本下降,进入平价倒计时。

1、中国光伏行业投资需求稳健,分布式增长空间大

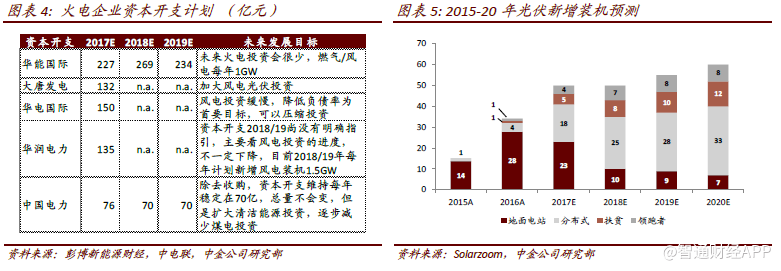

电力供给侧改革下,电源投资结构向新能源倾斜。2016~17年,政府严格管控煤电投资,淘汰落后产能,停建缓建煤电装机。但中金公司发现大部分电力企业并未因此下调资本开支计划,而是改变投资结构,除了火电机组改造费用外,剩余的大部分则是用于积极开发新能源。比如华能国际和华润电力每年计划新增风电装机1GW/1.5GW,而中国电力则是积极布局光伏项目。由此可见,面对国家的能源结构转型,以及应对碳排放交易和未来配额制强制执行,传统电力企业布局新能源是一个大的趋势。

中金公司预测2018年光伏新增装机维持在50GW高位,但是上半年新增装机或在2017年高基数(24.4GW)的情况下出现增速回落。主要是中金公司了解到行业内地面电站的实际指标越来越少,18年预计14GW的地面电站指标,但是可能有一半7GW将分给扶贫,因此仅7GW的抢装指标,可能不会有复制去年的装机热潮。但是分布式将持续增长,支撑投资需求,因此中金公司预计全年光伏新增量保持50GW的高位稳定。

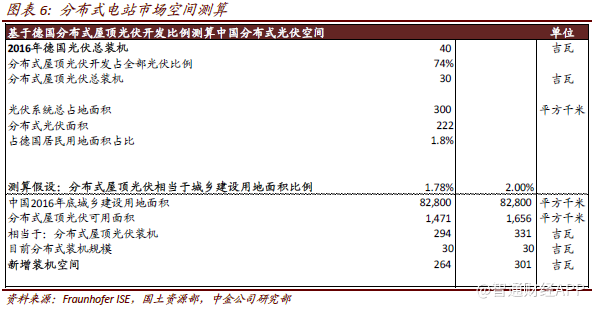

长期来看,分布式电站潜力巨大,中国屋顶面积或可支撑250-300GW。2016 年底,德国光伏总装机达40GW,其中分布式屋顶总装机占比在74%,即30GW。光伏系统占地面积相当于德国居民用地面积的1.78%。若将1.78%用于中国国情,考虑到2016 年底我国城乡建设用地总规模在82,800 平方千米,分布式可用面积相当于1,471 平方千米,相当于分布式屋顶装机294GW。当前居民分布式装机在30GW 的水平,则新增空间高达264GW。

若将1.68%系数提升至2%,我国分布式可用面积相当于1656 平方千米,可支撑331GW 分布式装机,新增空间高达301GW。因此即使保守估计,我们认为还有至少250-300GW 的空间,而如果考虑德国对于自身未来规划200GW 的光伏装机规模,则中国的光伏成长空间将更为巨大。

2、成本下降是行业的驱动力,已进入平价上网倒计时

过去几年对于光伏行业的低估本质是对于成本下降速度的低估。

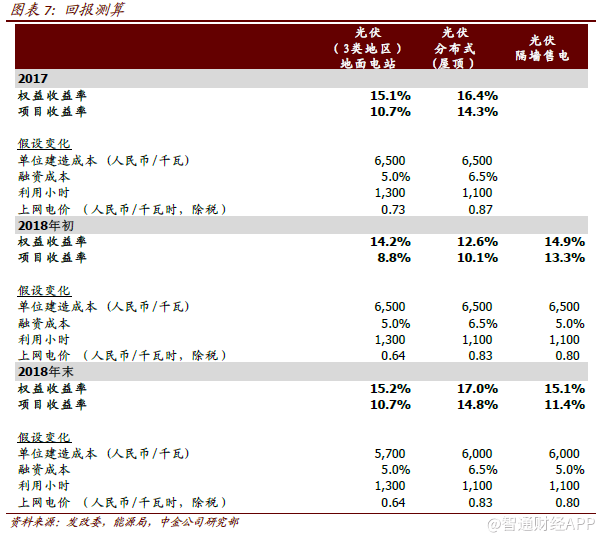

领跑者项目开启技术升级时代。近两年,光伏行业进入一个新的发展周期,从规模效应向技术升级过渡,政府提高光伏产品的转换效率,高效+降本成为主旋律。中金公司认为未来两年项目的建设成本将快速突破5元/瓦,有望在2019~2020年实现光伏的平价上网。

中金公司推测成本的下降主要来自于:

多晶硅成本下降:1)当前主流厂商在执行扩产计划,包括保利协鑫、通威股份、大全新能源等,将带来固定成本摊薄,降低生产成本。同时,例如新疆等省份,为招商引资给出较为优惠的电价,帮助减轻电费负担。2)FBR技术若研发成功,会降低生产中的能耗率,带动生产成本下降。

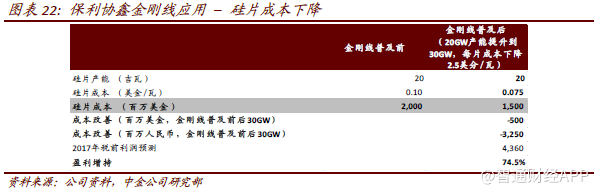

金刚线切割普及带动硅片端成本下降:金刚线是2011年开始尝试的一种硅料切片的技术,优势包括:1)硅耗低,所需的硅料比传统砂浆技术少了20%。2)切割效率提升。加工成本方面两种技术相差0.25元/片,包含硅耗在内的垂直成本相差0.5元/片以上。

转换效率提升:当前多晶组件的转换效率普遍在15~17%之间。在研发技术不断进步的情况下,中金公司预测未来多晶电池片的转换效率有望提升至23%,组件在20%。(全球P型多晶PERC电池光电转换率已经超过22%)。

中金公司测算,到2020年组件价格有望至少下降0.77元/瓦(30%)至1.80元/瓦,其中58%的下降来自多晶硅成本节约(多晶硅价格回归正常+金刚线技术带来的硅耗减少),9%来自硅片加工,6%来自电池加工,24%来自转换效率提升三个百分点以及2%来自组件加工。

如果中金公司假设BOS环节下降20%至1.2元/瓦,以及施工环节维持在目前1.5元/瓦的水平,中金公司认为将使得整个电站的综合成本下降到4.5人民币/瓦,相当于度电成本0.48元/度,即达到平价上网的水平(2017年中国平均售电价格为0.61元人民币/度,度电成本需小于售电价格达到一定的回报,中金公司测算4.5元/瓦的投资成本将给予14.5%的股本内部收益率)。

全球实现平价上网国家数目不断增加。随着2016年初阿联酋爆出光伏电价合约仅为2.99美分水平(相当于0.19元/度电价,低于中国火电电价和成本),2016-17年以来,中金公司看到海外招标竞价屡创新低,而在阿联酋、智利和南非等国已经实现发电侧平价上网。

中金公司收集了目前几个重要光伏市场的发电侧和用电侧电价和最新的光伏竞标价格,可以看到中国和美国也已经接近发电侧平价,并且达到用电测平价。虽然考虑最低招标价格由于受到不同资源影响目前仍然没有普遍性,但是中金公司相信随着目前国内企业对于技术研发的不断投入,18-19年的成本将不断下降,平价上网已经进入最后倒计时。

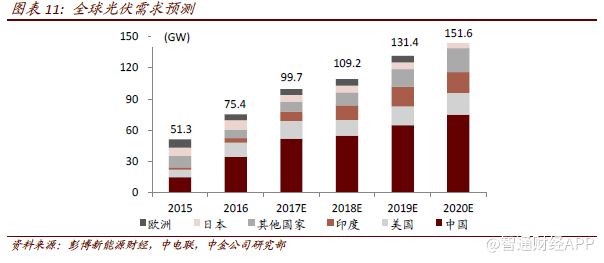

中金公司预计未来全球光伏装机2016-2020年的复合增长仍然将达到19.1%,仅2018年增速略微回调,主要是受到印度和美国市场波动所至。其中中金公司预测美国市场受到201/301法案和税改的双重影响,将可能出现装机需求下滑将从17年的17GW下滑至18年的15GW。印度由于最近计划对中国征收高达70%的关税,因此中金公司预计其国内的装机增长将小于目前市场普遍预测的15-17GW,中金公司保守18年光伏仅为14GW的预测。而中国市场由于受到政策支持,和分布式发展的刺激中金公司认为会稳步上升至55GW的水平。

公司:光伏上游制造龙头,引领多晶技改降本

光伏上游制造龙头盈利能力位于行业前列

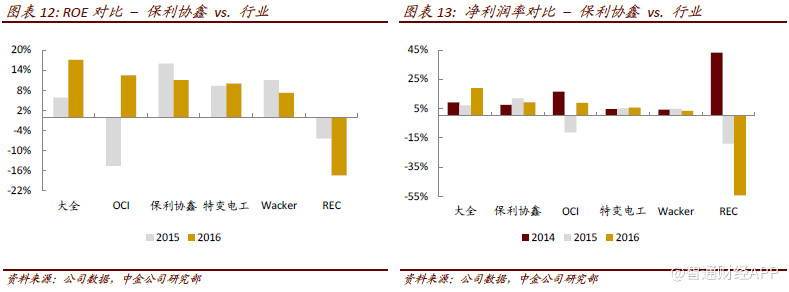

公司作为最大的多晶硅和硅片生产商,盈利能力始终保持在同行的前列,有着规模和成本的双重优势。2016年ROE和净利率分别达到11%和9.2%,位列第三和第二。

1)多晶硅业务

多晶硅生产规模行业第一,质量受市场认可,享受溢价销售。保利协鑫多晶硅产能已经从2006年的1,500吨上升至现在的70,000吨,超过欧美企业,成为全球最大的多晶硅生产商。公司多晶硅销售价格普遍高于市场,受硅片厂商认可,享受市场溢价。

与硅片业务联动,产能扩张执行力快,缩短良品率爬坡期。公司多晶硅主要用于支持自身硅片业务生产,近年来外销占比逐步下降,从2012年34%下降至2017年上半年13%。多晶硅和硅片业务有着明显的联动效应:硅片将加速多晶硅扩产过程中的良品率爬坡速度,使得公司的多晶硅扩产往往快于同业1~2个季度完成产能释放。考虑到多晶硅价格受到产能市场的影响最为明显,因此第一批释放的产能可以获得更高的回报,中金公司认为这个是公司的核心竞争力之一。

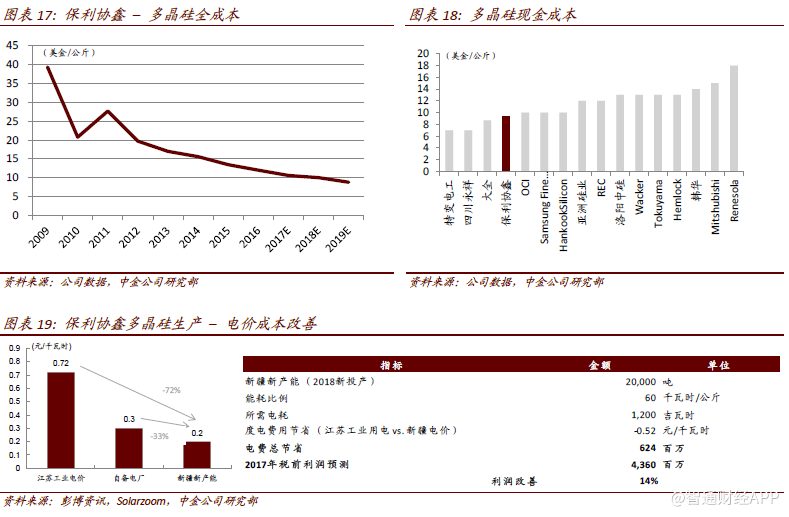

新疆生产线即将投产,成本下降进行时。保利协鑫多晶硅现金成本目前在每公斤9美金的水平,位列第一梯队,仅次于特变电工、四川永祥和大全新能源,后者的生产线位于新疆、四川(vs.保利协鑫位于江苏),所以电价成本优势明显。但保利协鑫更多的受益于其庞大的生产规模以及2015年350兆瓦的徐州自备电厂投产带来的电费下降(江苏工商业电价0.72元/千瓦时vs.自备电厂0.35元/千瓦时)。

根据350兆瓦装机量和5500运行小时,自备电厂有望发电19.25亿度电,占2016年公司多晶硅生产电力需求的46%,中金公司推算公司在新疆生产线投产前综合电价成本在0.55元/千瓦时,在行业中具备优势。

保利协鑫在2017年4月宣布计划斥资56亿元人民币在新疆建设60000多晶硅生产线,包括40000吨的新产能和从徐州搬迁过来的20,000吨的既有设备。其中新建4万吨产能位于昌吉州,目前已经开始开工,计划2018年1季度第一条线两万吨有望首先在2018年2~3季度投产,剩余2万吨预计18年年底或者19年年初投产。新建产能出来的多晶硅质量会更好,能耗低于现在的水平(60度)。新疆争取到的电价略高于0.2元/千瓦时(含税),在自备电厂的0.35元/千瓦时基础上进一步改善电费成本。考虑到搬迁会带来高昂的拨备,2万吨的徐州产能搬迁将视市场需求而定。中金公司预测新疆新产线的现金成本会在6美金左右,4吨新疆新产能投产后公司的综合成本会下降至8美金以下。

公司在多晶硅领域同时布局更高的质量和更低的成本两条技术路线

更高的质量:布局电子级多晶硅业务,进入高端半导体行业,或带来估值提升机会。国内具有电子级多晶硅进口替代的战略需求,但电子级认证难度大,进入门槛高。全球电子级别晶硅(用于半导体)的年需求量约在3万吨左右。不同于太阳能级别多晶硅生产,中国在电子级生产上处于空白阶段。作为全球最大的集成电路市场,中国电子级的多晶硅都是通过进口获取,当前全球电子级多晶硅仍被欧美先进国家统治:德国的瓦克、美国的Hemlock和REC以及韩国的OCI。电子级多晶硅当前售价在每公斤40美元的水平,相比当前太阳能级别多晶硅的高位19美金,仍有111%的溢价空间,高毛利有吸引力。

保利协鑫在2015年策划进入半导体行业,旗下中能硅业与国家集成电路产业投资基金共同出资成立江苏鑫华半导体材料科技有限公司,计划两年内投资21亿元。目前一期的5000吨电子级多晶硅已经进入产业链测试,主要的测试方包括是中环股份,中兴通讯,和上海新升。测试时间较长,但测试通过后将成为首家具有规模的电子级多晶硅生产商。

考虑到半导体材料生产企业的估值普遍在15~30倍市盈率水平,而当前保利协鑫仅5.8倍,中金公司认为当保利协鑫的电子级多晶硅量产进入规模化,市场对公司的估值方式有切换可能,股价存在提升空间。

更低的成本:整合SunEdison,寻求技术突破,研发硅烷流化床技术(FBR):公司于2016年3月收购美国光伏巨头SunEdison,以及后者的电子级FBR技术及资产、第五代CCZ连续直拉单晶技术及资产等。相比目前主流的西门子改良生产技术,FBR技术有望帮助节省能耗在每公斤25千瓦时以下(当前80千瓦时左右)。目前该技术还在研发期,若成功,未来或将降低现金成本至每公斤6美金。

2)硅片业务

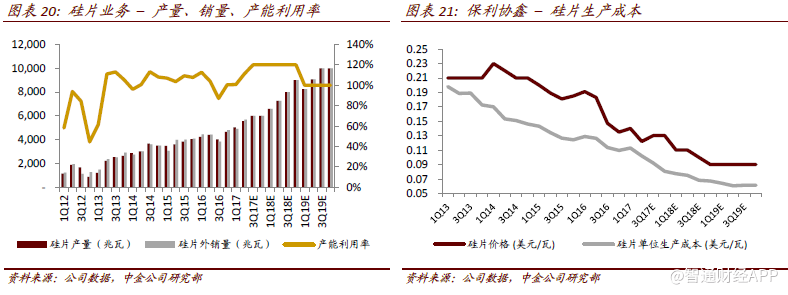

公司硅片产能独领风骚,销售量增长年复合增长率高达32%。保利协鑫从2010年开始硅片业务,硅片产能从原先的3.5GW逐步扩张到2017年底的20GW,成为全球最大的硅片制造商和供应商。受益于光伏需求的高速增长以及公司市占率提升,2012~2016年期间,公司硅片外销量复合增长率32%。

单多晶硅片双管齐下

金刚线切割+黑硅技术降低多晶硅片成本:经过几年的研发,公司从2016年开始大规模对生产线进行改造,正式启用金刚线切割技术代替传统砂浆切割。根据公司官网信息,2017年上半年硅片垂直制造成本相比2016年末降低8%。截止2017年上半年,金刚线切硅片产能占比已超过40%,而2017年底已经达到95%,从生产能力上已经达到100%,存在少量砂浆线硅片出货主要是因为仍然存在少量未完成订单。

2018年全面普及后硅片产能从目前的20GW提升至30GW,上升50%。公司数据表示,金刚线完全普及之后,相比之前每片硅片成本将下降7~8毛/片(相当于2.3~2.7美分/瓦),帮助改善公司利润总额的75%。

此外,下列途径降低成本还有望节省成本:

1)多晶硅金刚线生产刚开始普及,未来从熟练和精细化角度还有进一步压低成本的空间;金刚线毛利率在40~60%,随着这块产能瓶颈的打开存在进一步下降的空间;

2)硅片生产目前在用的铸锭炉子中,单炉处理能力较高的G7级别(1.2吨/炉)的占比仍较低仅40%,还有提升空间。未来还有新的技术突破,预计可以使用G8的炉子,达到处理硅料1.6吨/炉的水平;

3)徐州硅片厂已经使用7年,折旧即将完成,未来的折旧成本会有所减少。

研发单晶硅片,丰富产品线:1)规模化制造连续直拉单晶,2)完成N型单晶产品技术储备,进入传统高效单晶硅片市场,以及3)发布“鑫单晶G3”硅片产品,采用铸锭多晶方法生产类单晶产品,成本与多晶接近,但性能和转换效率与直拉单晶接近。

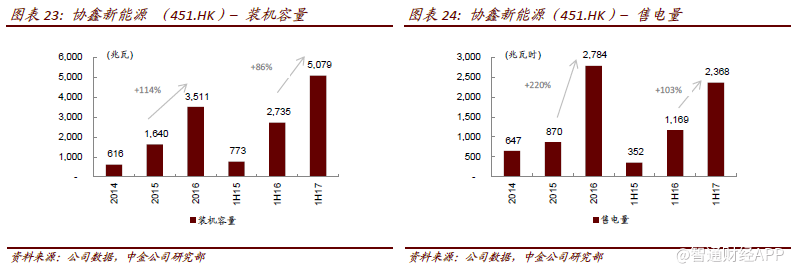

3)协鑫新能源下游光伏电站业务

光伏电站业务成长可见度高,向分布式和海外业务转型,提振现金流。从14年起,公司光伏装机每年实现翻倍,成长迅速。管理层目标每年新增1.5~2GW光伏装机。公司主增加地面分布式和海外业务的布局,考虑到分布式或优先回收补贴且海外项目不依赖政府补贴,有利于提振公司现金流。

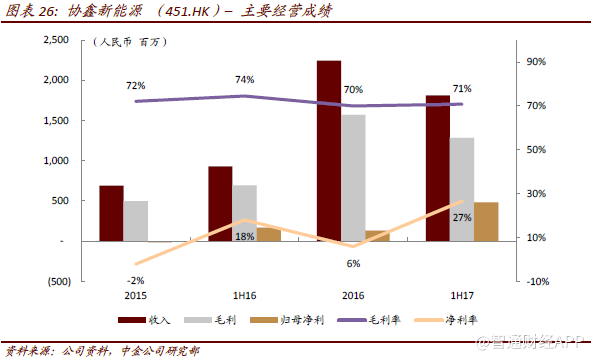

电站运营毛利高于上游制造毛利,收入占比提升将推动综合盈利增长。根据公司过往两年的运营数据,协鑫新能源的电站运营毛利在70%左右,而上游光伏材料制造业务仅27%。考虑到协鑫新能源收入贡献占比在2016年为10%,相信随装机容量及售电量不断增加,板块贡献提升将拉动保利协鑫整体毛利改善。

轻资产模式转型,降低负债率。协鑫新能源2017年6月底净负债率在315%,处于较高水平。管理层希望向轻资产转型,节省自身资金投入,目标1)采用建设-移交-运营的方式,通过提供运营服务,收取管理费;2)采用合资公司模式,出售现有控股项目的部分股权,使项目不再并表。

估值与建议

盈利预测

中金公司预测公司2017~19E年的收入将同比增长10.5%/10.9%/5.3%至243/270/284亿元,其中收入增幅主要来自于硅片业务销量增加和下游业务装机规模扩大后售电量增长,多晶硅收入将随外销量下降而贡献降低。

考虑2018年多晶硅和硅片成本在金刚线普及后下降明显,且下游业务占比扩大(高毛利,60%),中金公司预测2018/19年公司归母净利36.7/40.7亿元,同比增加29%/11%。

中金公司采用SOTP(分部估值法)对保利协鑫进行估值:1)给予光伏材料板块估值259亿元,基于~10倍2018年市盈率以及2)给予下游电站业务73亿元,按照协鑫新能源市场价值,即上市企业市值×权益占比。总估值合计332亿元,对应目标价港币1.80,维持推荐评级,对应7.2倍2018年市盈率和1.0倍市净率。

光伏材料板块:上游制造商的行业估值在6~26倍2018年市盈率,考虑到公司尚未完成电子级多晶硅产业链测试,中金公司剔除电子级多晶硅生产商Wacker和OCI的估值倍数(26/18倍),剩余平均水平近10倍2018年市盈率。

下游电站运营:我通过DCF对协鑫新能源估值为117亿港币,对应保利协鑫持股比例62%,因此板块估值为72.5亿港币,相当于每瓦企业价值6.3人民币。

风险

印度/美国双反幅度高于市场预期,政策落地后带来需求波动,若瓦克复产快于预期,多晶硅及硅片价格面临压力。

成本下降速度弱于预期。

电子级多晶硅测试不达标。

下游业务补贴回收差于预期,影响公司现金流情况。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP