中国食品(00506)混改预期年中启动 销售目标剑指500亿

智通财经APP获悉,中金公司发布研报称,中国食品(00506)在不考虑进一步资产重组机会的情况下,预计低基数下公司2018年有望实现强劲增长。中金预计2017年公司饮料盈利有望达3.47亿港元,2018年盈利增速有望达到30%以上。

与此同时,公司的混合所有制改革有望改善公司的增长前景,以及公司的外延扩张有望帮助公司实现集团定下的500亿销售目标。

中金因为对饮料业务账面数据更详尽的理解,下调公司2017年销售/盈利预测3.6%和13.4%,将2018年销售/盈利预测分别下调7.6%和和10.7%,但上调公司2017/18年EBITDA预测17.9%、15.3%。目前还无法准确反映混改对公司盈利的影响,但中金预计公司每股盈利有望增厚20%以上。

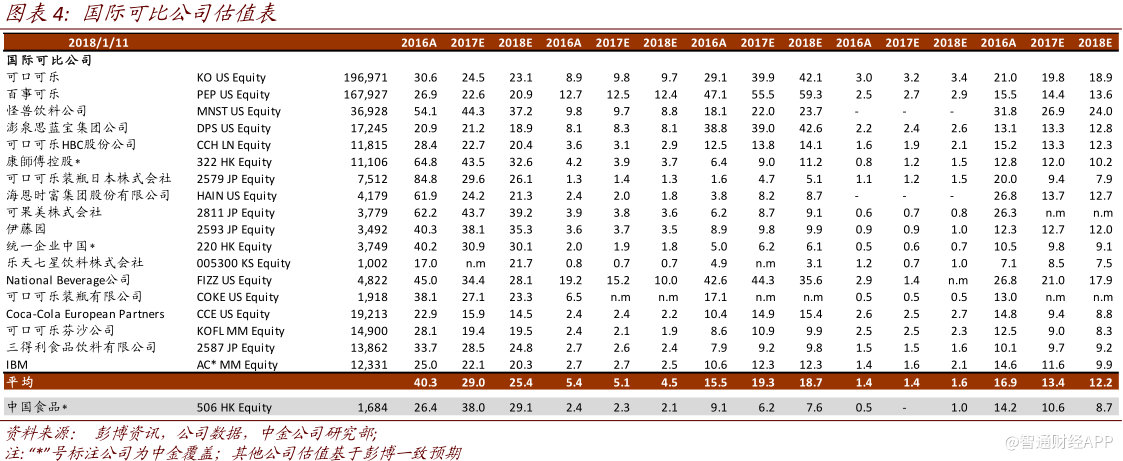

公司当前股价对应8.7倍2018年EV/EBITDA;若可口可乐将合资公司35%的股权换成中国食品20%的股权,那么公司当前股价将对应9.9倍2018年EV/EBITDA。仍低于全球可比公司的平均估值水平,表明公司股价存在上涨空间。此外,公司还制定了较高的长期增长目标。因此,中金重申中国食品“推荐”评级。

不考虑进一步资产重组机会,预计低基数下公司2018年有望实现强劲增长

预计公司2018年销售额有望实现强劲增长,主要由于:

1)收购的装瓶厂将产生额外一个季度的贡献,2017年是从二季度开始并表;

2)导入期出现的问题得以解决后,Monster销售额有望加速赶超;

3)中粮装瓶厂以及新收购的装瓶厂稳健的内生增长,因为中粮装瓶厂以及新收购的装瓶厂覆盖了中国80%以上的地域面积,而且这些地区人均收入以及饮料渗透率相比全国平均水平仍然较低,具备较大的市场空间。

2017年,公司收购的装瓶厂贡献了大约55亿港元销售额。如果算上2017年一季度大约17亿港元的销售额,公司收购的装瓶厂全年销售额将达到大约72亿港元,而这一销售额还是在产能利用率刚刚超过50%的情况下实现的(中粮装瓶厂产能利用率在60%以上)。

公司2017年销量驱动的内生增长在10%左右,考虑到今年公司制定了高个位数增速目标,预计这一势头有望在今年延续。同时,考虑到中金对Monster功能饮料的增长预测,中金预计公司2018年销售额有望实现20%以上的增速。

Monster在中国市场首年销售额不到5000万港元,低于预期,原因可能有以下几点:

-仅一个SKU导致产品分销以及零售终端铺货存在难度。

-与公司在中国市场的大部分竞争对手所采取的战略不同,Monster管理层将公司的细分市场经营战略简单地复制到中国市场,而且对大众市场推广投入较少。

中金预计今年的状况将有所改善,主要由于:

1)SKU数量增加到3-4个,以改善产品的终端铺货以及分销;

2)调整营销策略,充分利用可口可乐在分销网络和市场推广方面的优势。同时预计公司在市场渗透过程中将更加看重规模而非利润率,根据Monster与装瓶厂的协议,装瓶厂在盈亏平衡线上每箱可至多使用25元用于市场投入,在产品推出的前16个月内装瓶厂的损失可以完全由Monster补偿。

对于像可口可乐这样的老牌快速消费品企业而言,如果某款产品在推出后的三年内市场份额还无法达到10%,即说明这款产品推出失败。考虑到中国功能饮料市场缺乏强有力的竞争对手,而领先品牌正面临瓶颈,同时未来这一品类仍然有望实现两位数的消费增速,预计公司会在一年的延迟后努力抓住这一机遇,尤其考虑到在今年可能进行混合所有制改革改革的背景下公司有望实施管理层持股计划。但中金对Monster的销售额预测仍然相对保守,预计未来三年内产品的市场份额有望分别达到1.5%、3%和4.5%。

在2017年这种较为艰难的环境下,预计公司整体毛利率仍有望持平。虽然包装成本上涨幅度较大,但公司仍然可以通过改善产品结构来实现稳定的毛利率(例如扩大利润较高的小包装产品销售占比)。如果简单地剔除一次性费用影响,假设其他费用率保持与2017年一致,预计公司2018年营业利润率有望提升至少40个基点。

这一预测可能相对保守,因为目前公司的EBITDA利润率在9%左右,同时公司计划在未来五年内将EBITDA利润率提升至15%,对应1个百分点以上的年复合增速(而中金2018年预测对应仅0.4个百分点的增速)。但即使对Monster销售额以及公司EBIT利润率改善幅度的预测相对保守,中金仍然预计公司2018年的盈利有望实现30%以上的增速。

混合所有制改革是未来关注的焦点,有望改善公司的增长前景

预计公司有望最早在今年年中实施混合所有制改革,这有望帮助:1)可口可乐将合营公司35%的股权换成公司股权;2)通过管理层持股计划改善公司的员工激励机制。

如果公司实施管理层持股计划,这有望激励公司管理层采取措施努力促进公司收入增长(例如大力提升Monster功能饮料等新产品的市场渗透率),达成公司的利润率提升目标。

考虑到混合所有制改革是中粮集团今年的首要任务,预计中国食品存在进一步重组的可能性,可口可乐可能会将装瓶厂合营公司35%的股权换成中国食品层面的股权。如果按照8.5倍2017年EBITDA的估值倍数(与去年4月份可口可乐向中粮出售装瓶厂交易的估值倍数一致)以及中金对公司2017年EBITDA15.4亿港元的预测来计算,中金估计该笔交易的规模为46亿港元,按照公司当前4.7港元的股价可以转换为大约9.75亿股。

按照公司当前28亿股总股本,这意味着公司总股本可能增加约35%,而公司每股盈利有望增厚14%。按照这一假设,公司不需要额外支付现金来完成这笔交易。但实际上,公司每股盈利增厚幅度有望超过14%,主要由于:

1)中粮集团可能会通过中国食品控股股东(中粮集团的全资子公司)向可口可乐直接转让部分股权给予可口可乐部分中国食品的控股权。这样做是为了防止可口可乐在锁定期结束后直接在二级市场出售公司股份,中金看到达能对蒙牛的持股也是采取类似的安排。

2)可口可乐可能会选择一小部分现金收益,而非全部都换成公司股权。因此,中金预计该笔交易给公司每股盈利带来的实际增厚幅度有望不少于20%。

如果公司实施管理层持股计划,从中粮集团内部的前期实践经验来看(包括中粮包装以及长城葡萄酒旗下一家从事葡萄酒进口业务的企业),中金预计管理层持股比例将不低于15%。管理层所持有的股份有可能会通过中粮集团直接转让获得,如果政策不允许直接转让,中粮集团可能会向可口可乐转让更多股份,接着再由可口可乐以同样的价格把股份转让给管理层。

未来外延扩张有望帮助公司实现集团定下的3-5年内销售额达到500亿元的目标

中粮集团提出在3-5年内将中国食品建成年收入规模500亿元的饮料平台,打造中国软饮料市场的领导者(康师傅目前是这一市场的领导者,2017年饮料销售额预测为350亿元),中金认为这一目标的达成需要同时依赖内生增长和外延扩张。

从外延扩张角度来看,中金目前可以期待的是:

1)与太古合作整合可口可乐在中国的装瓶业务,因为公司与太古的营收合计相当于中粮集团所提出营收目标的一半。而同百事可乐在中国只有一个装瓶商一样,未来可口可乐在中国市场也将可能只有一个装瓶商。

2)收购加多宝凉茶装瓶业务,因为中粮包装已经宣布收购加多宝位于广东省的浓缩液工厂。市场数据显示,加多宝装瓶业务营收规模在100亿元人民币左右。同时,这也与可口可乐向非碳酸饮料市场扩张的战略一致,提升可口可乐在中国茶饮料市场的经营能力。

实现500亿元人民币销售额目标的途径有很多种,但考虑到2017年销售额仅为130亿元人民币,500亿元人民币销售额目标所隐含的未来3-5年的年复合增速可以更好地反映出公司长期增长的可预见性,有望提振市场情绪。

(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP