啤酒业稳量增利新思路:提价一小步,行业转变的一大步

本文来自国信证券的研报《稳量增利新思路,提价不止一小步》,作者为国信证券分析师陈梦瑶。

智通财经APP获悉,上周部分媒体披露华润(00291)雪花、青岛啤酒(00168)自1月1日起将对产品进行提价,随后青啤公告部分区域部分产品价格提价不超过5%以应对成本上涨压力,华润亦公告确认部分地区提价事项,结合去年底燕京提价信息,近期啤酒行业多家企业提价行为引发市场广泛关注,结合近期对啤酒行业整体概况的调研,国信证券发表研报,对啤酒行业及重点公司情况点评如下:

啤酒行业:利润为目标,提价成必然

企业成本费用承压,提价成为必然

此轮涨价的外因为成本的提升。成本提升源于原材料、运输和人工成本的上涨以及环保税的开征带来成本端的冲击。包装物成本占啤酒生产成本的50%左右,调研显示,纸箱的成本目前已经上涨30-40%,可替代的塑料箱也有涨价,交通运输工具用燃料价格回调,前11个月CPI累计同比达9.9%。人工成本方面,各地最低工资标准10年来翻了将近一番。

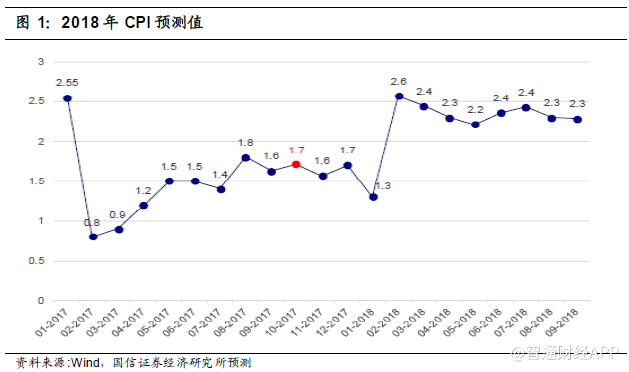

此外,煤改气对于北京的影响、包括环保税的开征将使在供给侧改革过程中企业成本端再度承压。从2018 年CPI看,用历史环比均值替代方法计算2018 年CPI同比预测值,其中2018 年1、2月由于春节错位效应会有较大波动,预计2018年3月CPI同比将达到未来一年的高点——2.6%,其中食品分项有可能超过4%,通胀攀高有可能加重大麦等啤酒原材料成本压力。而费用端,随着2018 年世界杯和亚运会等大型体育赛事的来临,销售费用端的压力也导致企业需要提前进行提价布局,以冲抵较大的费用投入压力。

中高端啤酒品牌溢价,涨价提升品牌力

啤酒涨价内因为啤酒品质升级带来的溢价。随着啤酒文化的渗透、居民可支配收入的增长和消费者客群年轻化带来的需求改变,啤酒口味、包装、质量等超越了价格,成为了主要影响消费者购买行为的因素。

国内终端市场的中高端产品占比连年走高,物美价高的进口啤酒2017年前11个月的进口量达到6635万升,同比增长10.8%,2014至2016年的CAGR为28.4%。随着国内啤酒企业纷纷发力打造中高端产品,优化产品结构,啤酒涨价在长期将成为必然。

消费饱和、关厂缩量提效,从抢份额到抓利润

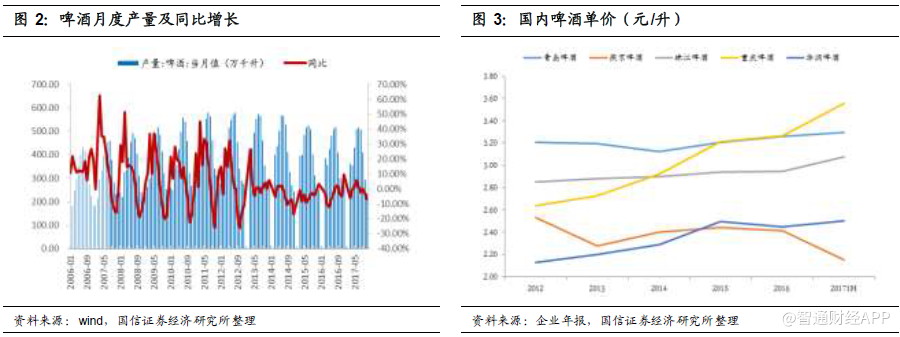

从量的角度,啤酒产量自2013年后开始步入下行轨道,2017年前11月的啤酒产量共计4175.4万吨,同比增长率为-0.1%,近5年CAGR 为-3.3%,整体产量处于平稳略有下行的状态。

另据中国酒业协会统计,中国人均啤酒消费量达34升/年,略高于世界平均水平约33升/年,虽与欧美国家消费量有一定差距,但由于国人体质和习俗差别,国内啤酒消费量正趋于饱和。

低迷的量能增长也决定了酒企以往薄利多销“抢份额”式市场扩张的经营思路难以持续,又由于啤酒厂生产端纳税的缘故,在经历啤酒2000-2013 年后扩量后各个行政区都有建厂,使其后产能过剩问题进一步加重了啤酒企业的负担,因此在2015-2016 年以重庆啤酒、青岛啤酒、华润啤酒为代表的啤酒企业通过关厂减负提升经营效率,节省费用开支。

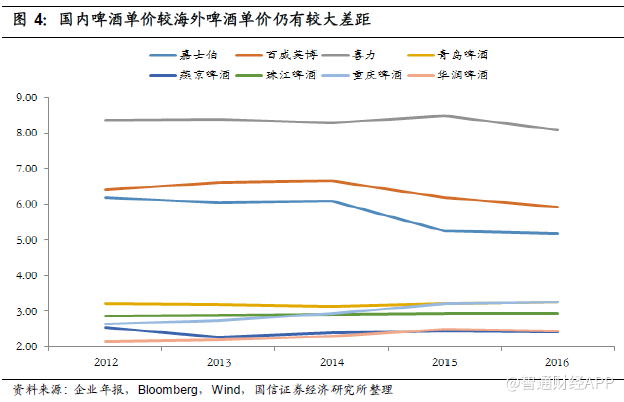

从价的角度,在啤酒行业景气周期群雄逐鹿,用低价促销策略争夺市场,不仅压低了啤酒品质(口感淡化降低成本)也降低了啤酒在消费者心中的产品形象。在此背景下,啤酒单价长期处于低位徘徊维持在2-3元/升的水平,对标国际龙头企业百威、嘉士伯、喜力的单价6-8元/升,存在较大提价空间。

尤其在供应端关厂改革缩量后,只有通过直接提价或调整产品结构走高端化才能带来利润,嘉士伯对重庆啤酒的考核指标就包含运费后毛利率、息税前利润、市场份额,其中息税前利润是最重要的指标。

因此啤酒企业从抢份额到要利润的经营思路转变也强化了啤酒吨价上行的行业性趋势,近四年以重庆啤酒、华润啤酒为代表的啤酒企业也着力提升吨酒价格,2012-2016年CAGR分别为5.5%、3.5%。

此轮提价顺应了企业经营思路的转变

此前吨价提升较不顺畅的燕京啤酒(4年吨价CAGR为-1.2%)、青岛啤酒(4年吨价CAGR近0.4%)加上华润先后对部分区域产品进行了10%-30%的提价,引领了本轮提价的风潮,预计重庆啤酒等其他企业亦有望跟进提价。

从提价时点来看,本次酒企选择在啤酒销售淡季提价作为缓冲,以便检测市场反应并在旺季前进行调整。

从区域来看,此次提价多集中在啤酒消费量大的华东浙江及华北北京等市场格局较集中的地区,有利于提价品牌凭借当地的消费惯性和品牌依赖性降低区域内提价后销量缩减的影响。

从产品来看,提价的对象主要集中在中低端的产品,高端产品通过新品推广、换包装等升级方式间接提价的可能性更高。对比历史来看,本次提价幅度较明显,能够超额覆盖成本的上涨带来企业利润的真实提升,但局部性的提价能否扩散到其他区域和品类还有待进一步跟踪确认。

整体我们认为啤酒行业在经历近十年的低价薄利阶段后,在稳量争利、行业竞争格局集中化整合趋缓的背景下,吨价提升已为明确的行业趋势。

重点提价公司评价

燕京啤酒:提价幅度较大,去产能仍待落实

燕京啤酒主要针对浙江仙都和北京地区的产品进行调价。其中,浙江本生啤酒每箱进货价格上涨3元,单瓶零售价格上涨1元。北京地区清爽啤酒提价近30%,由于燕京啤酒在浙江地区的市占率偏低,在北京地区的市占率在70%-80%以上,且清爽产品占比较高,因此燕京啤酒在北京地区的提价预计将对业绩成效更明显。除提价外,燕京啤酒产能过剩情况依然存在,预计未来关厂提升运营效率。

青岛啤酒:提价叠加升级,利润改善弹性足

青岛是本次三家提价企业中涨价幅度偏小的企业,在低利润基数下边际改善弹性较足。青岛啤酒近年持续推出听装啤酒和精酿啤酒为代表的高附加值产品,2017 年上半年销量占比20%,助力其营业收入和净利润分别增长2.15%和14%。在年底完成股权整合后,2018年或利用复星(00656)的财力及地产和文娱渠道拓宽营销及宣传渠道,可以关注未来产品高端化的进程和品牌力的提升。

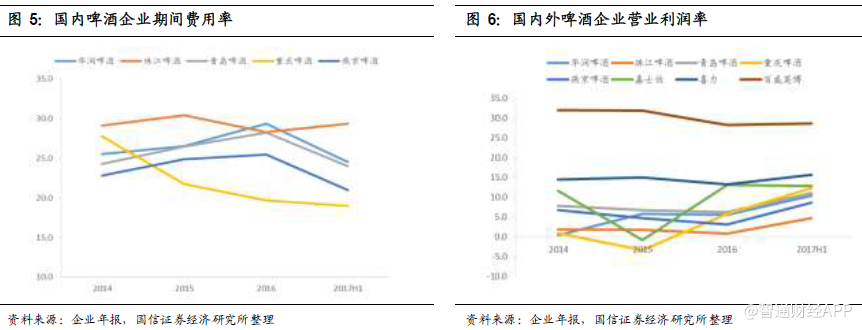

在经历过前两年的关闭工厂去产能之后,国内啤酒企业的期间费用率有所改善。然而与国外企业比如百威近29%的利润率对比,我国啤酒企业的营业利润率较低,基本位于15%以下,盈利能力有待提高。2018年,随着啤酒企业资产负债表改善的背景下,产品结构升级,中高端产品占比提升也将带动啤酒企业的盈利能力不断提高。

未来关注青岛啤酒的提价扩散效果和销量趋势以检验市场对提价的认可情况,以便后续提价措施的承接;针对燕京啤酒提价之外还可关注关厂提效趋势。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP