国信证券:希望教育(01765)并购集中落地,规模成长可期

本文源自“学恒的海外观察”微信公众号。

01 业绩符合预期,费用率显著下降

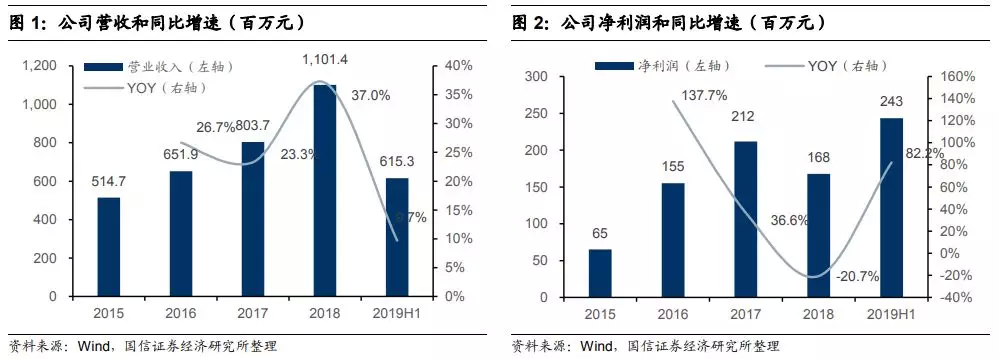

希望教育(01765)2019H1实现收入5.95亿元,同比增长12.6%;净利润2.43亿元,同比增长82.2%;调整后的核心净利润2.56亿元,同比增长33.9%。公司业绩整体符合预期。

2019H1公司毛利率53.1%,较去年同期提高3.8%,主要得益于成本管控导致成本增速小于收入增速。净利率39.6%,较去年同期大幅提高15.9%,主要得益于管理费用率和财务费用率的明显降低。

其中,管理费用率11.2%,较去年同期下降8.8%,主要系不再体现上市费用及购股权开支减少所致。财务费用率12.1%,较去年同期下降7.0%,主要系偿还借款使得利息费用下降1276万元,以及应付款项贴现金额减少2865万元所致。

02 并购集中落地,办学规模有望显著增长

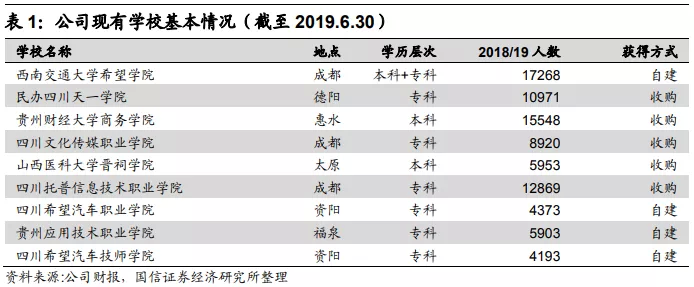

截至2019H1,公司旗下共9所学校,在校生人数8.6万,同比增长14%;现有学校的容量10.5万人,利用率82%,我们预计仍有约8%左右的提升空间。

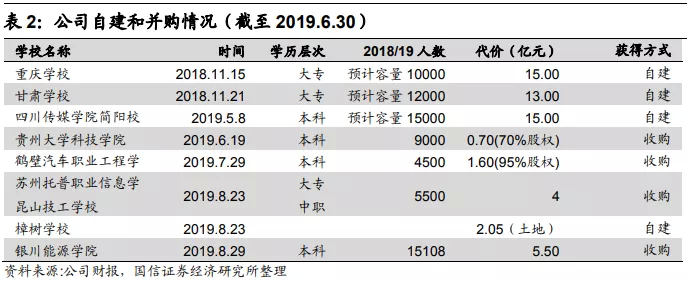

2019H1期间公司连续公告多个并购项目,上市以来共公告4个并购项目和3个自建项目。除贵州学校外的3个并购学校若均能于2019年9月并表,公司新学年的学生人数有望超过12万人。公司旗下多所学校仍有提升空间,未来1-2年内的整体办学规模有望持续较快增长。

03 资产负债率下降,负债规模可能保持

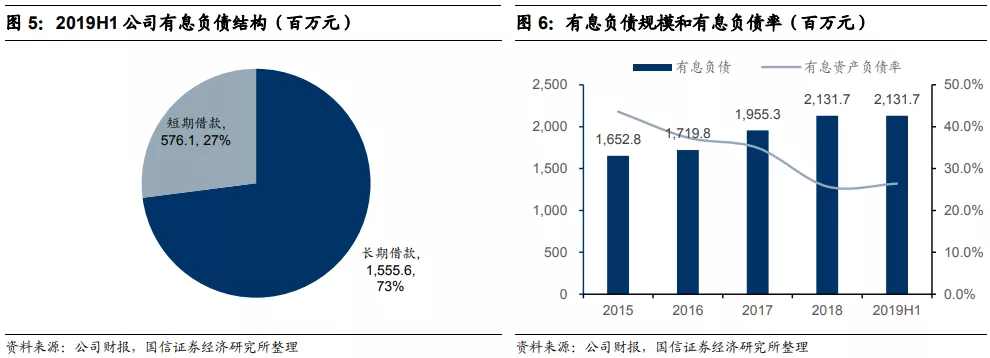

截至2019H1,公司有息负债共计21.31亿元,较去年同期下降8.11亿元;其中长期借款15.55亿元,短期借款5.76亿元;有息资产负债率28.4%,较去年同期的48.2%有明显下降。我们认为,公司未来1-2年内自建项目和已有学校所需Capex较大,并仍将持续推动外延并购扩张,因此短期内大规模偿还借款的概率不大。公司未来将推动债务结构优化,从而优化财务费用,但负债规模可能会继续保持。

04 维持“买入评级”

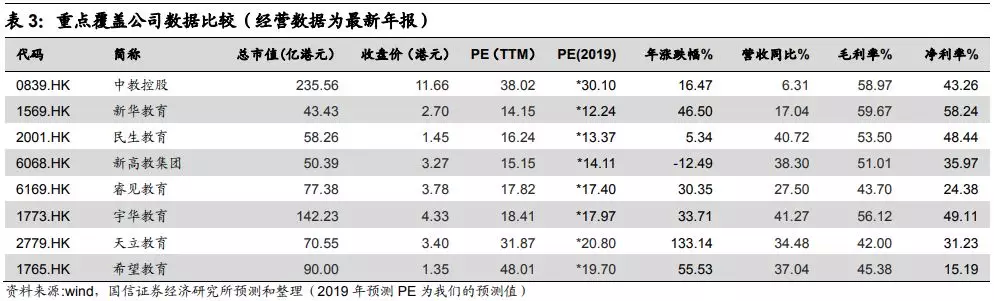

我们暂不纳入可能并表的几所学校,预计公司2019-2021年的收入分别为13.40、15.87和17.38亿元,同比增速34%、18%和10%;净利润分别为4.11、5.81和6.92亿元,同比增速32%、41%和19%。公司2019年8月30日收盘价对应2019-2021年的预测PE分别为19.7X、14.0X和11.7X。维持“买入”评级和1.63-2.08港元的合理估值区间。

05 风险提示

1.公司并购和投后整合不及预期;2.政策出台及落地不及预期。

扫码下载智通APP

扫码下载智通APP