高盛警告:如果禁止回购 美股将会崩盘

本文来自“华尔街见闻”,作者张家伟。

对上市公司股票回购施加限制,成了今年美国两党议员争论的一个焦点。作为华尔街的重要代表,高盛对此一直持质疑态度,在近期报告中该投行甚至直呼,如果禁止回购,那就等着美股崩盘吧。

在上周五发布的报告中,高盛分析师David Kostin表示,一旦股票回购遭到禁止,那么美股上市公司的现金使用行为将立刻改变,这不仅会影响股市的基本面状况,还会破坏市场对股票的供需平衡,最终的结果就是闪崩频现、波动性大增。

牛市的推手 争议的核心

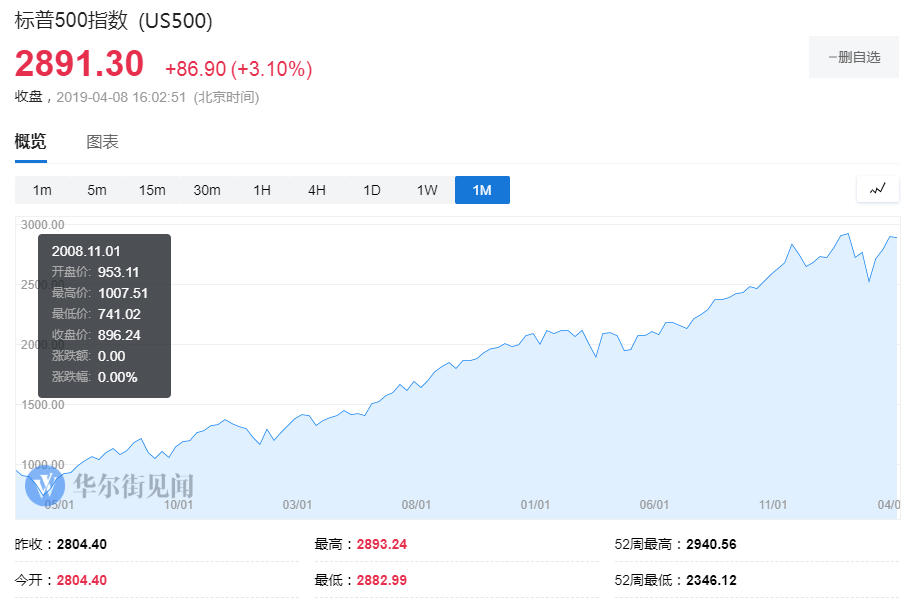

高盛发出这一警告的背景在于,近年来股票回购已经成为支撑美股牛市愈发重要的力量。市场研究公司TrimTabs此前数据显示,去年美股上市公司花在股票回购上的资金超过1万亿美元。

不过与此同时,外界对股票回购的争议也一直存在。在不少投资者看来,股票回购很有价值,比如那些因为美国减税而受益的公司,就可以将相应的利润通过股票回购返还给股东。但在部分美国政客看来,股票回购实际上对投资具有抑制作用,而且让企业能够合理的避免加薪。

因此,今年初,美国参议院民主党领袖、资深参议员舒默,以及激进左翼政治人物、曾参与2016年美国大选的Bernie Sanders表示,希望通过立法来限制上市公司回购股票。

按照他们的提议,上市公司在回购股票前,必须确保其所有雇员享有至少15美元每小时的最低工资,并且雇员都享有医疗保险和每年七天的带薪休假。

值得注意的是,限制回购并非民主党的单方面想法。共和党方面,来自佛罗里达州,同样参与过2016年总统大选角逐的Marco Rubio年初也提到,他希望通过立法让股票回购也能像分红一样缴税。

高盛给出五大反驳理由

对于限制回购可能导致市场崩盘的警告,高盛并非随口道出,而是从五大方面给出了理由。

1、导致EPS增速放缓

Kostin在报告中表示,从基本面角度来看,如果公司不回购股票了,那么势必对EPS增速带来负面影响。报告写道:

公司总体盈利增速通常会低于EPS增速,这是因为回购会导致流通股数量减少,从而让平均到每股的盈利得到一定程度提升。

在过去15年内,标普500公司EPS增速和总体盈利增速之间的差距大约是260 bp(11% vs 8%)。在2018年,这个差距是200 bp (20% vs 18%)。

2、改变公司的现金支出行为

高盛报告称,自2009年来,标普500公司每年的现金支出中,平均有25%用于股票回购。如果禁止回购,那么这些现金就要寻找新的用处。具体来看:

有些公司可能会发出收购自家股票的正式要约,在1982年前,公司会用这种方式减少流通股数量。

不过对于绝大多数管理层来说,还是会将此前用于回购的资金,拿来分红(包括普通分红和特别分红),以及用于增加并购。

而即便回购停止,资本支出和研发支出可能也不会增加。在过去10年中,标普500公司每年的资本支出和研发支出在现金支出中的占比平均为45%,在收入中的占比也基本维持在8%。

投资支出是公司的首要考虑,2018年公司股票回购金额首次超过了资本支出。

按照高盛的观点,资本支出和研发支出不太可能随着回购停止而增加,那么此前用于回购的资金就基本上只会涌向分红和并购用途。报告提到:

在过去10年,分红在每年现金使用中的占比为18%,平均增速为6%。目前标普500公司的股息支付率为34%,低于过去30年均值的38%。

现金并购同样也会增加。在过去10年,现金并购占每年现金使用的13%,年均增速为16%。超过75%的并购行为涉及到现金上的安排。

此外,上市公司还可能将此前拿来回购股票的资金用于偿付债务。

3、加大股价波动

高盛认为,如果禁止或者限制股票回购,还将导致指数的波动加大,个股回报率的波动幅度也将提高,市场整体波动性上升,市场闪崩可能会更频繁出现。

报告称,在股价下行时,如果公司不能入市回购了,那么这时股价就失去了支撑。这一点在过去的数据中也有所体现:

从过去25年的情况来看,在回购静默期,标普500公司第20分位的年化收益为-27%。相比之下,在上市公司可以自由回购股票的时候,这一年化收益则为-16%。

4、导致股票需求减少

高盛报告提到,股票回购是上市公司股票需求的最大来源,如果没有回购,那么市场对股票的需求将会显著降低,从而导致股价下行。报告称:

回购一直是美国股票需求的最大来源。

自2010年来,公司对于股票的需求,远远超过所有其他投资者类别的总和。

在过去九年中,美国股票年均净回购金额为4200亿美元。相比之下,虽然家庭、公募基金、养老金以及海外投资者累计持有83%的公司股票,但同期他们的年均股票增量需求全都不到100亿美元。

5、估值下行

高盛认为,随着预期盈利增速的下滑,美国上市公司的市盈率也将走低。报告写道:

在没有回购的情况下,远期EPS增速将会下调250 bp,这接近于净回购金额对公司层面EPS增速的影响。

从过去30年的情况来看,未来一年的预期EPS增速如果下调250 bp,对于标普500公司来说就对应着远期市盈率倍数降低1倍。

扫码下载智通APP

扫码下载智通APP