风电势头愈演愈烈,厚实安全垫上的金风科技(02208)个人秀或正在上演

随着红色区域解禁预期越来越高,中东部市场装机需求的释放,“开工潮”的逐步临近,以及输配电价改革再添利好,风电行业已经风势渐起。

站在这一大风口正中央的是全球风机龙头——金风科技(02208),而他正脚踩着厚实安全垫,酝酿着如何大秀一波。

多方力量支撑下,风电行业或是下一个风口

随着三北红六省解禁预期越来越高,风电投资或将面临再度放量。智通财经APP了解到,在多项政策劣力下,全国弃风局面出现实质性好转。2017年前三季度,风申整体消纳水平有所提高,弃风损失申量为296亿千瓦时,同比减少了103亿千瓦时,全国平均弃风率为12.2%,同比下降6.7个百分点。

其中,作为风电红色预警区域的宁夏,前三季度弃风率仅3%,同比明显下降,同时宁夏新的项目核准约束也呈现松动迹象,2017年11月以来,宁夏核准的风电项目已近1.9GW。

同样是红色区域的内蒙,自2017年下半年来,锡盟发改委陆续核准的风电项目达到4.4GW,多数项目单体容量超过100MW,且仍有部分项目处于公示期,后续有望继续获得核准。

这意味着三北红六省解禁正在临近,届时即使以2017年1-9月的弃风率计算,I、II、III类资源区的IRR也处于9.33%-10.16%之间,投资收益具有较强的吸引力,风电投资或许会迎来再一次的放量。

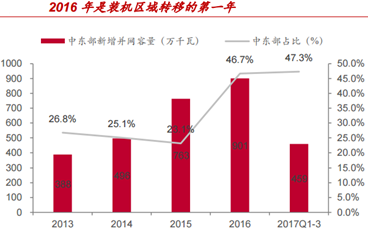

红色区域解禁预期高涨的同时,中东部风电市场需求在逐步释放。由于此前三北地区弃风限电严重,部分地区被列为红色禁装区域,因此自2016年开始国内风电新增装机开始向中东部转移。在这个过程中,中东部地区由于经济发达、土地成本高、人口密度大、环保审查严格等问题,项目前期开发繁琐,再加上中东部地形、气候原因,建设周期也较长。

因此相比于大约6-12个月的北方建设时长,而东部南部项目要到24个月以上,因此这部分装机需求就有所推迟,而2018年正是风电建设区域转移第三年,中东部装机需求将逐步释放。

并随着开工时间点的临近,2019年底前风电或迎来集中“开工潮”。智通财经APP了解到,根据电价政策的规定,2018年1月1日前核准的项目,需要在2019年底前开始建设,才可执行2017年0.47-0.6元/Kwh的上网申价,否则上网申价将下降为0.4-0.57元/Kwh。

再据金风科技披露的数据,2016年年底核准未建的容量约为78GW,2017年新增核准规模约为31GW,因此,2019年底之前风电或有109GW规模的集中开工建设。

另外,海上风电和分散式风电的发展前景都较为广阔,是行业未来重要的增长点。随着海上电价政策的明确,建设成本的持续优化以及配套产业的日渐成熟,我国海上风电在“十三五”期间有望迎来爆发增长期,规划目标是到2020年底确保并网5GW,力争开工10GW。

分散式风电预期也已经在逐渐增强,近期河南、内蒙和新疆等地都发布了推动分散式风电发展的政策,其中河南省速度最快,不仅出台了政策,还批复了超过2GW的分散式风电,设备企业也参与到河南省分散式风电的开发中,分散式风电将是未来风电装机的重要增量。

除此之外,输配电价改革还为新能源电力再添利好。近日,为打破区域壁垒,推动输配电价“跨区域”定价,国家发改委印发了《区域电网输电价格定价办法(试行)》《跨省跨区专项工程输电价格定价办法(试行)》和《关于制定地方电网和增量配电网配电价格的指导意见》。

据了解,目前我国电力负荷中心主要集中在东部,发电则主要分布在西部,输配电价改革完成后,将有效推动供需对接,为新能源电力再添助力。

在众多力量将风电行业催生成又一大风口时,全球大龙头金风科技似乎已经做好起飞的准备了。

强势业务搭起金风科技厚实的安全垫

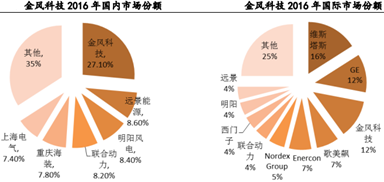

金风科技是中国最早从事风电机组研发和制造的企业之一,目前已发展成为国内第一、全球前三的风电机组制造企业,在国内连续6年市场占有率位居第一。

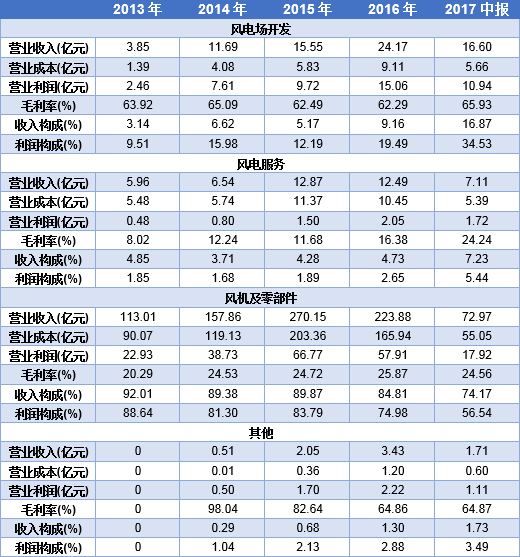

风力发电机组制造在金风科技主营业务中占据绝对比重,其它还包括风电场开发、风电服务以及风机零部件等业务板块。

占比最重的风机销售业务将给公司提供强力的安全垫。公司风机销售业务中,主力机型为2.0MW以及2.5MW,主要应用于陆地风电。截至2017H1,公司在手订单15.06GW,其中9.62GW已经签约,5.76GW已经中标。另外,公司在手的海上风电项目825MW,2017年上半年销售了2台3MW机组。(海上风电目前主力机型集中在3-5MW,最新并网测试9MW机组。)

仅考虑国家能源局的《2017-2020年风电新增建设规模方案》,2017-2020年全国新增建设规模分别为30.65GW、28.84GW,26.6GW、24.31GW,计划累计新增风电装机110.41GW,到2020年累计规划并网126GW。

公司订单主力机型仍以2WM和2.5MW的路上风电机组为主。根据2017H1数据测算,公司风机售价3.71元/W,未来风机销售可提供的营收总额约为560亿,如再考虑海上风电和分散式风电带来的潜在市场,公司已经拥有相当厚实的安全垫了。

风场开发业务同样具备增长动力。智通财经APP了解到,2017年1-9月公司新增并网的权益装机容量为132MW,主要位于华东及南方地区。同期公司有374MW的风电项目因股权比例变动,不再纳入合并报表范围。

截止2017年9月30日,公司已经并网的自营风电场权益装机容量3710 MW。其中43%位于西北地区,33%位于华北地区,16%位于华东及南方地区。前三季度公司自营风电场的运行情况,随着西北地区限电情况得到改善以及南方新增项目陆续投运,2017年1-9月公司自营风电场的标准运行小时数同比增加38小时至1417小时,高于全国水平31小时。

根据半年报数据测算,公司年发电小时数约1900小时,上网电价约0.457元/kWh。远期来看,公司权益装机容量持续上升,发电小时数上升确定性较高,风场开发利润将有进一步的提升。

同样要注意的是,虽然权益装机容量每增加100MW,增厚公司息税前利润约5600万;发电小时数每上升50个小时,增厚公司息税前利润约8500万;但电价每下调2分钱,将减少公司息税前利润约1.4亿。所以,风电并网电价是需要时刻关注的方面。

综上来看,有多方力量共同支撑着的风电行业,注定是2018年市场上的一处风口,对于最直接受益者的金风科技来说,一场华丽个人秀或正在上演。(文/江松华)

扫码下载智通APP

扫码下载智通APP